Med den føderale studielånsgæld i USA, der i øjeblikket overstiger 1,5 billioner dollars, er der et enormt marked af låntagere, som har brug for rådgivning om håndtering af deres (potentielt meget betydelige) gæld... især fordi de med den største studielånsgæld ofte også har højeste postgraduate-skoleindtjening (f.eks. læger, advokater osv.), hvilket gør beslutninger om tilbagebetaling af studielån til en meget høj indsats. Og på grund af kompleksiteten af studielån leder mange af disse låntagere efter fagfolk med den rette ekspertise til at hjælpe dem med at undgå at gå den forkerte vej. Mens der er mange bevægelige dele iboende i det utal af føderale studielånsprogrammer, der påvirker låntagere, er låntagere selv ofte usikre på, hvordan forskellige livsændringer (f.eks. ægteskab, et jobskifte eller at bo i en anden stat) kan påvirke yderligere deres studielånsplaner vil påvirke deres økonomiske fremtid.

I dette gæsteindlæg diskuterer Ryan Frailich – grundlægger af Deliberate Finances i New Orleans, Louisiana – hvordan finansielle rådgivere kan tilbyde værdi til deres kunder, der har betydelig studielånsgæld ved at tilegne sig den rette ekspertise, designe en systematisk studielånsplanlægningsproces og udvikle en forretningsmodel, der inkorporerer studielånsplanlægning i deres menu af tilbudte tjenester. Virkeligheden er trods alt, at en grundig studielånsplan potentielt kan hjælpe en låntager med at spare titusinder eller endda hundredtusindvis af dollars, hvilket giver rigelig plads til, at rådgivere kan tjene et væsentligt honorar for den værdi, de giver (hvilket stadig svarer til en omkostning, der er en lille brøkdel af den potentielle gældsbesparelse). For ikke at nævne fordelene ved at hjælpe kunder med at forstå de forskellige muligheder, der er tilgængelige for dem, hvordan deres valg kan påvirke deres tilbagebetalingsplan for studielån, og hvordan deres karriere- og livsbeslutninger kan påvirke deres samlede studielånsgæld.

For at kunne tilbyde deres kunder den mest effektive rådgivning om studielån, skal rådgivere tilegne sig den passende dybde af viden om de forskellige studielånsprogrammer og deres regler. Mens selvstudium er en mulighed for finansielle rådgivere for at opnå den fagekspertise, der kræves for at levere dybdegående tjenester til planlægning af studielån, kan andre ønske at forfølge Certified Student Loan Professional (CSLP® ) program. CSLP er den første betegnelse for studielånsplanlægning designet til at guide rådgivere gennem processen med at hjælpe kunder med at navigere i deres studielån og behandler væsentlige planlægningsemner, herunder typer af studielån, tilgivelse af offentlige lån, analyse af forskellige studielånsprogrammer og hvordan studerende låneplanlægning relaterer sig til bredere finansplanlægningsemner. Når rådgivere har erhvervet den nødvendige kerneviden, kan de arbejde på at designe en gentagelig proces til at screene og møde kunder, indsamle og analysere kundedata og udvikle en dybdegående studielånsplan.

Afhængigt af deres firmas struktur kan rådgivere vælge at bygge studielånsplanlægning ind i deres firmas egen servicemodel, udvikle studielånsplanlægning som en del af løbende omfattende finansiel planlægning eller tilbyde selvstændige studielånsplaner som kortsigtede planlægningsprojekter. Dette er ofte meget tiltalende for unge fagfolk med høj indkomst og høj gæld, hvilket kan være værdifuldt for virksomheder i den tidlige fase, der arbejder på at opbygge en tusindårig kundebase.

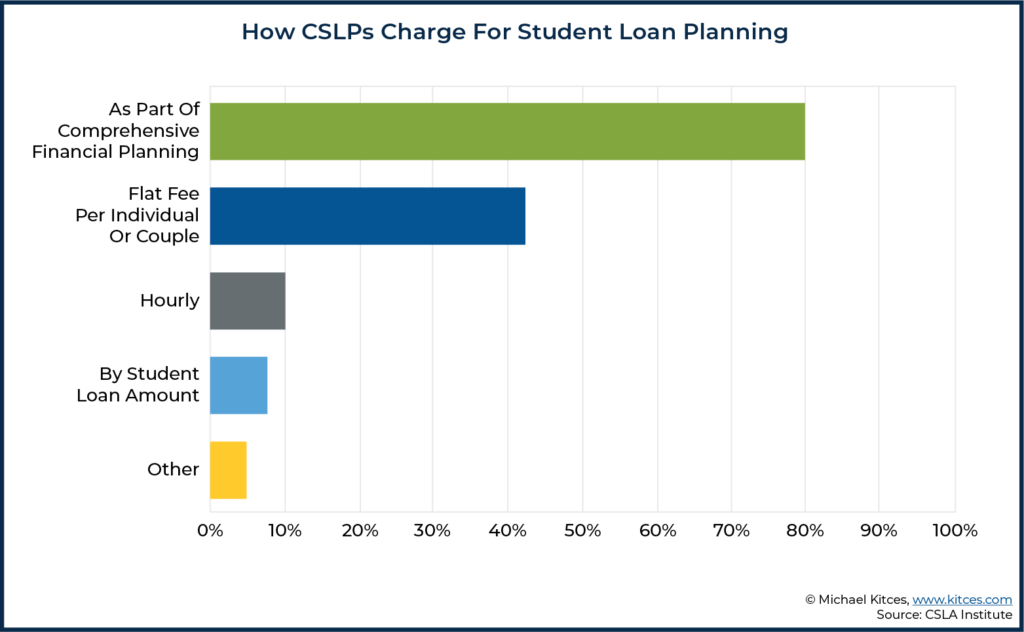

En række forskellige gebyrmodeller er tilgængelige for rådgivere at overveje, hver med forskellige fordele og ulemper. Nogle almindeligt anvendte gebyrmodeller, der bruges af planlæggere af studielån, omfatter faste gebyrer for engangsprojekter, gebyrer baseret på størrelsen af studielånsgælden (en "gæld under forvaltning"-tilgang svarende til branchens populære Assets Under Management-tilgang til mere velhavende kunder) , timegebyrer og gebyrer som en ekstra udgift inkluderet som en del af en omfattende økonomisk plan. Derfor vil nogle rådgivningsfirmaer bygge studielånsplanlægning til at være en rentabel servicelinje i sig selv, mens andre måske fokuserer på det som en måde at tjene yngre kunder på nu og samtidig plante frø til senere fast vækst (da nogle kunder, der oprindeligt søger engangsprojektbaserede planer, kan komme tilbage så længe- terminer omfattende planlægningskunder og/eller bliver AUM-kunder, efterhånden som deres studielånsgæld tilbagebetales, og de bliver aktivakkumulatorer, især i tilfælde af højgældskunder med høj indkomst).

I sidste ende er nøglepunktet, at planlægning af studielån tilbyder finansielle rådgivere et bredt område af forretningsmuligheder, enten for kortere eller længerevarende engagementer. For mange virksomheder kan rådgivning om studielån være en vigtig differentieringsfaktor for at tiltrække højere indkomst, opadgående mobile næstegenerationskunder (dvs. dem med høj indtjening, men som i øjeblikket står over for høje gældsbyrder, hvor virkningen af rådgivning om studielån er betydelig og så er det langsigtede kundepotentiale). Derudover kan etablering af ekspertise inden for emnet give kundehenvisninger (ved at blive kendt inden for en niche inden for studielånsplanlægning) og muligheder for at samarbejde med andre finansielle rådgivere, der har brug for ekspertise inden for studielånsplanlægning – som alt sammen potentielt kan blive til værdifuld, langvarig -varige forhold!

Ryan Frailich er CFP, grundlæggeren af Deliberate Finances, en finansiel planlægningspraksis, der kun koster betaling, og som er specialiseret i at arbejde med par i 30'erne samt undervisere og nonprofit-arbejdere. Før han blev planlægger, var Ryan selv lærer og arbejdede derefter på at udvikle en charterskoleorganisation som direktør for Talent &Human Resources. I betragtning af deres alder og erhverv er studielån en prioritet for størstedelen af hans kunder, så han har brugt mange timer på at finde de rigtige måder at give kunderne information om deres muligheder for studielån. Du kan finde ham på Twitter, e-maile ham på [email protected] eller på stort set enhver New Orleans-festival med lækker mad og drikkevarer.

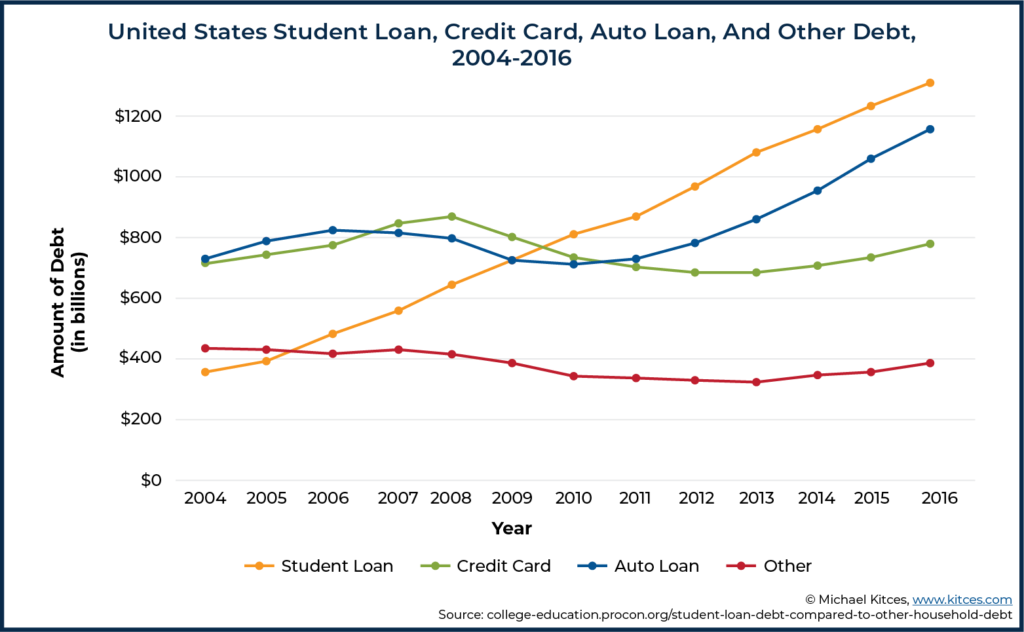

Den føderale studielånsgæld i USA er på over 1,5 billioner dollars, med yderligere 120 milliarder dollars i studielån hos private långivere. Der er mere studielånsgæld end nogen anden form for gæld, bortset fra realkreditlån, og forskellen har været stigende i løbet af det sidste årti. Med mere end 40 millioner amerikanere, der har studielånsgæld, er der mange personer, der har brug for gode råd til at hjælpe dem med at håndtere deres gæld.

For finansielle rådgivere er studielån et emne, der vil blive ved med at dukke op ofte for yngre kunder (som har tendens til at være låntagere for at komme igennem college), hvilket kan skabe en rentabel strøm af rådgivningsgebyrer for at hjælpe dem med at administrere denne gæld, mens du så frøene til fremtidig fast vækst. Men for at udvikle denne ekspertise effektivt skal rådgivere bruge tiden på at lære om studielån, opbygge deres arbejdsgange og systemer og derefter skalere dem op for løbende at gøre processen mere effektiv til en særskilt form for gældsrådgivning, i modsætning til den traditionelle aktivbaserede rådgivningsmodel.

For finansielle rådgivere er studielån et emne, der vil blive ved med at dukke op ofte for yngre kunder (som har tendens til at være låntagere for at komme igennem college), hvilket kan skabe en rentabel strøm af rådgivningsgebyrer for at hjælpe dem med at administrere denne gæld, mens du så frøene til fremtidig fast vækst. Men for at udvikle denne ekspertise effektivt skal rådgivere bruge tiden på at lære om studielån, opbygge deres arbejdsgange og systemer og derefter skalere dem op for løbende at gøre processen mere effektiv til en særskilt form for gældsrådgivning, i modsætning til den traditionelle aktivbaserede rådgivningsmodel.

I betragtning af størrelsen og omfanget af studielånsgæld er der millioner af mennesker, der er potentielle kunder til planlægning af studielån for finansielle rådgivere. Selvom ikke alle låntagere har kapacitet eller lyst til at betale for studielånshjælp, har mange låntagere med den højeste studielånsgæld også høje indkomster og betydelige penge til at betale for økonomisk rådgivning.

Faktisk fandt en undersøgelse foretaget af Urban Institute, at 34 % af udestående studielånsgæld ejes af dem i den højeste indkomstkvartil. Derudover er 48 % af lånegælden til uddannelse på kandidatniveau, som ofte er knyttet til grader (såsom MD'er, JD'er og MBA'er), der er stærkt korreleret med høje indkomstniveauer. Mens detaljerne i den enkeltes økonomiske situation varierer, søger mange af disse låntagere desperat efter finansiel rådgivning, ikke kun om deres studielån, men også om hvordan deres lån spiller en rolle i andre aspekter af deres økonomi (f.eks. at kunne købe et hus, blive gift, stifte familie, starte en virksomhed og andre økonomiske planlægningsspørgsmål).

For eksempel, efter lanceringen i oktober 2016, har Student Loan Planner nu leveret mere end 4.400 studielånsplaner, der rådgiver om mere end 1,1 milliarder dollars i studielånsgæld. Mens deres tjenester udelukkende fokuserer på studielån og ikke omfatter en bredere omfattende finansiel planlægning, er der tydeligvis stor efterspørgsel efter rådgivning om studielån, når kun én virksomhed har nået ud til nye kunder inden for de seneste fire år!

I mit firma, Deliberate Finances, har jeg rådgivet om mere end $5,4 millioner i studielånsgæld på tværs af 51 forskellige husstande (hvoraf nogle havde to medlemmer, der begge havde betydelig studielånsgæld). Næsten alle disse kunder er kommet, siden jeg begyndte at fokusere på dette område i begyndelsen af 2018. Som solorådgiver uden støttepersonale forsøger jeg med vilje at opbygge en lille livsstilspraksis og har med succes styret min kundebase ved at uddybe mit kendskab til studerende lån og skabe et systematisk studielånsplanlægningssystem. Så enkelt sagt, uanset om du er en større virksomhed med mange ansatte (som Student Loan Planner er) eller en enkeltmandsbutik, kan studielånsrådgivning være en rentabel forretning.

Låntagere med studielån er villige til at betale for rådgivning, fordi studielånsgæld er helt anderledes end rådgivning om andre former for gæld. I betragtning af kompleksiteten af føderale studielån og i særdeleshed de forskellige regler for indkomstdrevne tilbagebetalingsplaner, er det næsten aldrig så enkelt som at "skære udgifterne og snebold din gæld til $0." I nogle tilfælde kan det være fornuftigt at forsøge at betale så lidt som muligt for at maksimere eftergivelsen af studielån, men det er kontraintuitivt for låntagere (og også for mange planlæggere!).

I en ideel verden ville spørgsmål om studielån alle blive besvaret gratis af de låneudbydere, der er ansvarlige for at administrere føderale studielån. I praksis er låneudbydere notorisk svære at arbejde med. Der har været en række retssager, både på stats- og føderalt niveau, hvor de har anklaget udbydere for at have misbrugt betalinger, presset låntagere ind i dyre tilbagebetalingsplaner eller utilstrækkeligt at føre optegnelser vedrørende betalingshistorik og tilgivelsesprogrammer.

Heather Jarvis, fortaler for studielån og medstifter af CSLP® betegnelse, opsummerede problemet som følger:

For at finansielle rådgivere kan indbygge studielånsplanlægning i deres virksomheder, skal nogen i firmaet forstå studielånssystemet indefra og ud. Selvom dette kan gøres via selvstudium og ved at læse United States Education Departments (USED) hjemmeside, anbefaler jeg stærkt, at rådgivere får holistisk træning i studielån. For uden et indgående kendskab til studielån er det muligt at give råd, der uforvarende kan koste låntagere i tusindvis sammenlignet med de andre muligheder, der potentielt er tilgængelige for dem.

Betegnelsen Certified Student Loan Professional (CSLP) er det første FINRA-anerkendte træningsprogram, der specifikt adresserer spørgsmål om planlægning af studielån. Det blev grundlagt af Heather Jarvis, nævnt ovenfor, og Jantz Hoffman, en rådgiver, der har rådgivet låntagere om studielån i over et årti. Programmet tilbydes i samarbejde med Humboldt State University, en del af California State University-systemet. Programmet er godkendt til CE-kreditter for både CFP'er og CPA'er og kræver faktisk, at de, der tilmelder sig det, allerede har en betegnelse som CFP, CPA, ChFC, CFA eller EA og 2+ års erfaring med at arbejde med kunder.

CSLP-programmet består af et online studiepensum i eget tempo, med moduler, der dækker alle aspekter af studielånsadministration og tilbagebetaling. Hvert modul er fokuseret på et specifikt emne til planlægning af studielån, såsom "Student Loan Consolidation and Refinanciing", "Public Service Loan Forgiveness" og "Student Loan Defaults". Hvert af modulerne afsluttes med en kort quiz om emnet.

Efter at have gennemført studiemodulerne skal rådgivere så bestå 6 casestudiemoduler, der starter med helt basale sager, der bevæger sig over i ekstremt komplekse sager, hvor begge medlemmer af en husstand skylder flere hundrede tusinde i studielånsgæld. Casestudierne omfatter beregning af krævede tilbagebetalingsbeløb, rentegodtgørelser og indvirkningen af andre økonomiske beslutninger på den endelige krævede studielånsbetaling. Efter at have gennemført alle moduler og casestudier, skal rådgivere score 70% eller højere på en test, som skal gennemføres på 2 timer eller mindre. Rådgivere skal også bestå en kort eksamen årligt for at bevare betegnelsen. Når dette skrives, er der 103 personer, der har opnået betegnelsen og cirka 100 flere, der i øjeblikket er i gang med at gøre det.

Jeg ser CSLP-betegnelsen som den mest robuste og effektive måde at lære om studielån og undgå potentielle fejl i studielånsrådgivningen. Ved at undervise i en organiseret proces, der bygger fra det grundlæggende til det yderst komplekse, forbereder CSLP-pensumet rådgivere til at give præcis rådgivning. Selvom det er muligt at selvstudere på dette område, opfordrer jeg alle, der ønsker at gøre studielånsplanlægning til en kernedel af deres virksomhed, til at tage uddannelsen. Det fremhæver med vilje unikke situationer såsom husholdninger med dobbeltgæld, som kan være udfordrende at planlægge.

Jeg startede i første omgang min studielånsuddannelse ved at tage en 8-timers personlig workshop med Heather Jarvis og Adam Minsky. Mens deres workshop var en god begyndelse, fandt jeg ud af, at det var utilstrækkeligt, da jeg besluttede at gøre dette til et fokus for min virksomhed. Jeg fandt dog ud af, at CSLP-pensumet gav det grundlag, jeg havde brug for for at føle mig sikker på at rådgive kunder om deres studielån.

Rådgivere, der forstår de forskellige regler for studielån, og hvordan en låntagers beslutninger interagerer med skatte-, investerings- og pengestrømsaspekterne af deres liv, er unikt positioneret til at spare låntagere mange gange mere, end rådgiveren måske opkræver i rådgivningsgebyrer.

Jeg har en kunde med en sekscifret studielånsgæld og en indkomst på omkring $60.000 - $70.000 årligt. Baseret på hendes relativt lave indkomst sammenlignet med hendes gældssaldo, forventede jeg, at det ville koste hende mindre at forblive på Revised Pay as You Earn (REPAYE)-planen end at betale sin gæld fuldstændigt af. Denne plan begrænser hendes betaling til 10 % af hendes skønsmæssige indkomst hvert år og kræver, at eventuelle resterende saldi eftergives efter 25 års betalinger. Selv inklusive den forventede indkomstskat, der skal betales af det eftergivne gældsbeløb (i henhold til gældende lovgivning), betaler hun mindre i alt, end hun ville have på standardbetalingsplanen.

Ved at følge denne plan gik hun fra at betale omkring $750/måned på studielån til $280/måned og satte yderligere $300 ind på en investeringskonto for at forberede den potentielle skat, der skulle betales ved tilgivelse. Så vi reducerede ikke kun hendes samlede studiegældsbyrde, men vi fik hende også til at spare nogle af sine penge på en investeringskonto i stedet for at bruge det hele bare til at betale ned på sin gæld.

I dette tilfælde var planlægning af studielån inkluderet som en del af kundens omfattende planlægningstjenester, og ved at omstrukturere disse studielånsbetalinger blev kundens årlige tilbagebetalingsgebyr mere end opvejet!

Og denne klients scenario er ikke unikt. Jeg ser jævnligt låntagere, hvis samlede tilbagebetalingsforpligtelser under forskellige tilbagebetalingsmuligheder varierer betydeligt, nogle gange med hundredtusindvis af dollars. Hvilken vej en låntager tager, har enorme økonomiske konsekvenser.

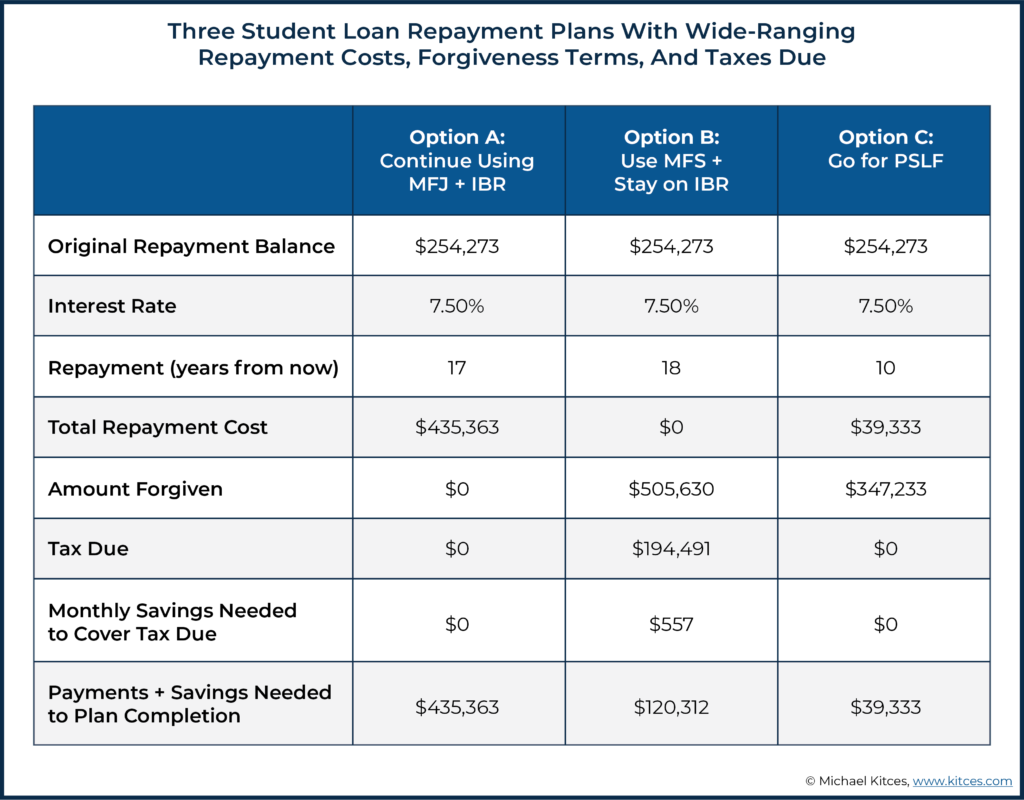

For eksempel arbejdede jeg i 2019 på et studielånsplanlægningsprojekt for en advokat med mere end $254.000 i studielånsgæld. Hun er gift, men hendes indkomst er så lav, at hendes krævede studielånsbetaling baseret på hendes indkomst alene ville være $0, hvis hun skulle indgive sin skat som Gift Filing Separately (MFS) og vælge en indkomstbaseret tilbagebetaling (IBR) plan. Da hendes indkomst er en lille brøkdel af hendes ægtefælles indkomst, sænkede brugen af MFS-skatteansøgningen drastisk hendes justerede bruttoindkomst (AGI), hvilket igen reducerede hendes betalingsforpligtelse til $0.

Hendes økonomiske plan resulterede i sidste ende i de tre muligheder vist nedenfor:

Udfaldsintervallerne med hensyn til tilbagebetalingsomkostninger, potentielle eftergivelsesbeløb og skyldige skatter er enorme, især i forhold til det gebyr på 750 USD, jeg opkrævede for at hjælpe hende med at formulere en plan!

At vide om de tilsyneladende små forskelle mellem forskellige muligheder, såsom hvilke tilbagebetalingsplaner, der giver låntagere mulighed for at bruge MFS-skatteansøgningsstatus, og hvilke der ikke gør, er ting, som låntagere let går glip af, men det kan have en enorm samlet indflydelse på en kundes økonomiske plan!

Ud over at planlægge saldoen på selve studielånsgælden, skal låntagere ofte træffe store livsvalg, såsom om de vil tage et job eller ej, eller hvornår de skal giftes, med tanke på hvordan deres studielån vil påvirke deres situation. En del af en god studielånsplan tager låntagere gennem disse "hvad hvis"-spørgsmål, så de kan tænke igennem, hvad de forventer i fremtiden, og hvilken indflydelse deres valg kan have.

I det foregående eksempel havde låntageren aldrig før overvejet et job i offentlig tjeneste, men begyndte at tænke på det efter at have set de besparelser, en plan for offentlig tjenestelånsforgivelse (PSLF) ville give, selv i forhold til IBR-planen, der ikke ville kræve, at hun skulle foretage enhver betaling overhovedet.

I lighed med ethvert andet specialiseret planlægningsområde skal rådgivere først lære fagmaterialet, opbygge en proces til at give rådene og derefter skalere deres rådgivningsproces op for at opbygge deres brand som ekspert på området.

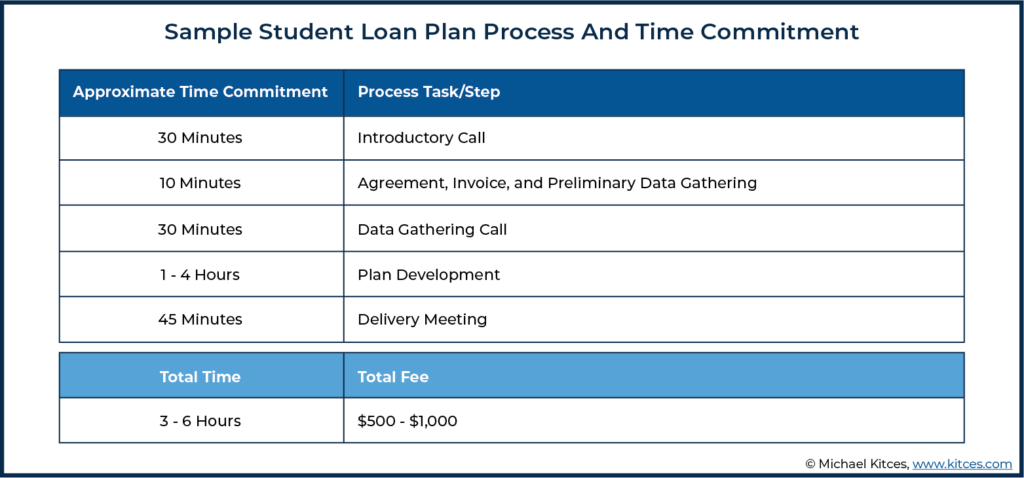

For at demonstrere, hvordan et studielånsprojekt kan flyde, vil vi gennemgå mit system for engangsplaner med fokus på studielån. Jeg følger en lignende proces for studielånsplanlægning inden for løbende omfattende planlægning, selvom det ofte sker i mindre stykker over flere måneder, mens jeg tager kunderne gennem den indledende planlægningsproces, snarere end som et fokuseret, selvstændigt modul.

Mens jeg foretrækker at lave studielånsplanlægning som en del af en større omfattende plan, er nogle kunder ikke klar til den økonomiske forpligtelse og vil kun have rådgivning om deres lån. Der er mange planlæggere, der ikke vil lave selvstændige studielånsplaner, men jeg har valgt at tilbyde det som en mulighed, da det hjælper dem, der ellers ikke har råd til økonomisk rådgivning, med at få hjælp til det, der ofte er deres mest presserende økonomiske problem .

Hvis en kunde henvender sig til mig, beder jeg dem om at bestille en gratis introduktionssamtale. Min markedsføring er i høj grad mund til mund, da jeg ikke har en stor tilstedeværelse på nettet. I betragtning af den lille karakter af det, jeg bygger, er jeg afhængig af kundeemner, der kommer gennem nuværende eller tidligere kunder, andre planlæggere, XYPN, NAPFA og CSLP Advisor søgeværktøjer og lejlighedsvis dem, der lander på min hjemmeside via en online søgning. Når de har planlagt et opkald, har jeg en automatisk e-mail, der giver flere oplysninger om mit firma og sender en kort undersøgelse. Det indledende opkald hjælper mig med at forstå mere om dem, og hvad der driver dem til at søge rådgivning om økonomisk planlægning.

Under opkaldet tillader jeg typisk klienter at tale det meste af tiden, da jeg kun stiller nogle få spørgsmål på højt niveau. Vi afgør, om omfattende planlægning er, hvad kundeemnet søger, eller om de kun har brug for hjælp til deres studielån (dvs. vil dette være en omfattende planlægningsopgave eller 'bare' et studielånsplanlægningsprojekt).

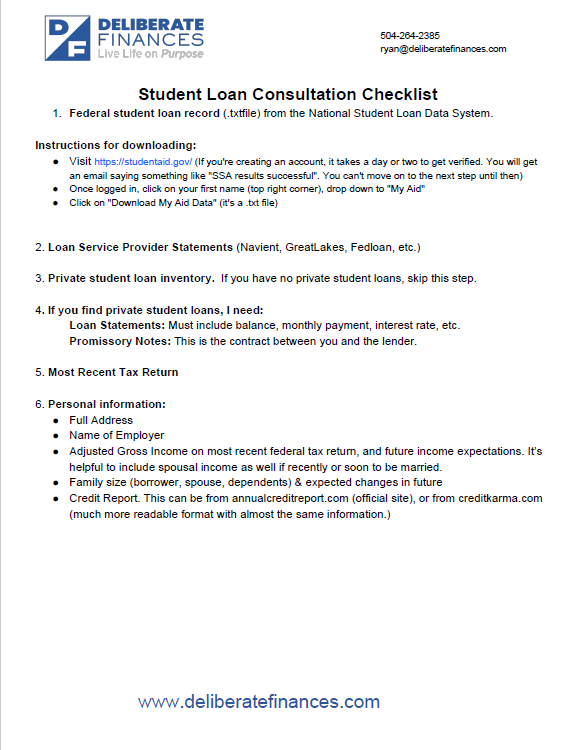

For dem, der beslutter sig for at gå videre med en plan, der kun er studielån, opkræver jeg 50 % af projektgebyret på forhånd for at sikre, at de er fuldt ud forpligtet til projektet og klar til at fortsætte. Jeg har fundet ud af, at nogle kunder lider af mangel på træghed i forhold til virkeligheden af deres studielånssituation, så 50 % forhåndsgebyret fungerer som en forpligtelsesanordning til planlægningsprocessen. Jeg får så kunden til at booke et 30-minutters projekt kickoff-opkald. Jeg beder dem om at sende deres grundlæggende oplysninger mindst 3 dage før vores opkald gennem denne tjekliste til dataindsamling:

Klik for at download en kopi af tjeklisten for studielånskonsultation

Den første ting, jeg kræver, at nye kunder giver mig, er en kopi af deres føderale studielånsregistrering, downloadet som en tekstfil fra National Student Loan Data System, som låntagere kan hente gennem US Department of Education Federal Student Aid hjemmeside. Dette er de instruktioner, jeg giver mine kunder, der forklarer, hvordan de kan downloade deres fil:

Når klienten har leveret denne tekstfil, uploader jeg den til LoanBuddy, som er et værktøj, jeg bruger til nogle (men ikke alle) aspekter af studielånsplanlægning. Der findes en række forskellige værktøjer til studielånsanalyser; nogle rådgivere bruger CSLA-studielånssoftwareværktøjet, VIN Foundation Student Loan Reayment Simulator-værktøjet eller en makro i et Excel-regneark, der organiserer .txt-filen i et læsbart format. Uden et af disse værktøjer er denne .txt-fil i det væsentlige værdiløs, da dataene er totalt uorganiserede i selve filen. Alligevel indeholder filen fra det nationale studielånsdatasystem langt flere oplysninger end en erklæring fra låneudbydere, og det er derfor vigtigt at indhente (og dechifrere) det for denne proces. Når filen er i LoanBuddy, kan jeg se deres lånesaldo, antal lån, den aktuelle påkrævede betaling, hvilken tilbagebetalingsplan de har nu, og deres lånehistorik. Dette hjælper mig med at forstå, hvor de starter, hvilket hjælper mig med at målrette mine spørgsmål på det 30-minutters kickoff-opkald.

Under det 30-minutters projekt kickoff-opkald forsøger jeg at afklare alt, hvad jeg har spørgsmål om efter at have gennemgået deres låneoplysninger og indledende data, herunder:

Når jeg er krystalklar på, hvad den nye klient håber at opnå, går jeg i gang med planen. Jeg bruger LoanBuddy-værktøjet til noget planlægning, selvom jeg nogle gange udfører noget af arbejdet i Google Sheets. De værktøjer, jeg bruger, vil afhænge af kompleksiteten af klientens situation; if the client’s circumstances are not too complex, LoanBuddy alone can be sufficient to compare the different options available to the client.

For example, for a single client who just wants to know, “Should I stay on my current plan or privately refinance?” the analyses can all be done easily in LoanBuddy using the software’s projection tools. But for clients who want to compare several “What if I do X?” scenarios, such as switching careers, moving from private sector to public sector work (or vice versa), I find that using Google Sheets is more flexible and lets me do side-by-side comparisons more easily.

I also use Excel as a bit of a check on some of the calculations within LoanBuddy. While I think LoanBuddy is the best available tool on the market for student loans, I (and other advisors) have found some calculation errors over the years, so it’s helpful to double-check manually what the system is providing.

As I work, I gather any questions that arise and email them to the client. Once I get their answers, I complete the plan document, which is typically a 2-3 page summary of their options. I then send the client a copy of their plan via Google Docs 24-48 hours before the 45-minute plan delivery meeting and ask them to insert comments on anything they want to make sure we spend time clarifying during the meeting. Once we meet, we typically talk through the plan and any questions they may have. After the meeting, I invoice them for the second payment.

The technology resources available for student loan planning are also changing quickly, so tools and features may be available now that weren’t available just a short time before. For example, when I wrote this piece about student loan planning software solutions back in 2018, the VIN Foundation Student Debt Center required manual entry of loan data, but now you can directly upload the txt file that can be downloaded from the Federal Student Loan website.

I use RightCapital as my planning software; however, their student loan tool on its own is inadequate to give accurate student loan advice. Because it uses data feeds from loan servicers and not the NSLDS txt file, it often includes out-of-date or plainly incorrect data. This data is also incomplete. For example, it doesn’t in any way feed the number of months a borrower has already been on a given plan, so the system wouldn’t know how many credited months for PSLF a client may have and just assumes everyone starts from 0 months.

The same issues arise with those planning for longer-term forgiveness using one of the Income-Driven Repayment (IDR) plans. For instance, RightCapital has no way of knowing where along the repayment pathway someone is, so all calculations will be wrong for any borrower who isn’t just graduating from school. There’s also no record of payment history, so it’s hard to get a feel for what steps the borrower has already taken that got them to their present situation. If a borrower is just graduating and has no student loan history yet beyond having taken out the loans, the RightCapital system could work decently well. However, I’ve never had a client come to me in that situation.

I hope someday, in the future, I’ll be able to use student loan tools in an integrated manner for my clients who are comprehensive planning clients, where I already have much of their data (ages, family info, income projection, savings rates, etc.) in RightCapital. But as of this writing, none of the major financial planning software products have a thorough student loan module. I complete the student loan work outside of RightCapital using other tools such as LoanBuddy, which is able to show history from the NSLDS file and then adjust the RightCapital reports as needed once decisions are made about the strategy we are using for the student loans.

It’s likely that the first few student loan plans you do will take many hours, but that’s an investment in learning how to do this work. Earlier in my career, when I was just beginning to tackle complicated student loan plans, the initial process would take me 4-8 hours of planning work. Now, though, most plans only take me 1-3 hours. As with most niches or specializations, once you’ve seen half a dozen examples of similar situations, finding answers to the initial “What are the options?” query becomes easy to spot.

You learn trends, such as knowing someone whose debt is greater than their annual income level is usually better off staying on an IDR plan than refinancing to a private lender. Or that if the lower-earning spouse has student loan debt, you’ll at least be considering filing taxes separately to drive down that Income-Based Repayment (IBR) or Pay As You Earn (PAYE) required monthly payment.

Click to download a copy of the Student Loan and PSLF Analysis

Once you identify the viable options available to the client, the next step is to run the calculations and place the information into a similar template to previous plans that you’ve developed, customizing for any unique pieces, and finalizing the plan. Here is an example of a student loan and repayment plan analysis I prepared. I typically deliver a 2-3 page summary of options with both the numbers and some narrative descriptions of other non-monetary factors to consider.

Once you have your process down, you can also develop a marketing strategy based on your specialized knowledge. Advisors can cite the total amount of debt they have advised on (“debt under management” instead of assets under management!?), the average debt per project, etc. For instance, Student Loan Planner highlights its client impact on their website this way:

Furthermore, your strategy can help borrowers trust that you’ll know how to analyze their unique situation. For me, when a prospect learns that I regularly speak to borrowers with six-figure debt, it often helps put them at ease.

More than once, I’ve had a prospect tell me they had been seeking out financial advisors only to be told by most that they need to “consider their wants vs. needs” and “prioritize the debt”, but those responses are woefully inadequate (and often inaccurate) to the ears of borrowers staring at a six-figure student loan balance. My personal highest balance for student loan debt was a couple with $457k in outstanding loans, though I know of planners who have seen student debt totals approaching $1,000,000!

Like all aspects of planning, my process got better over time as I adjusted my systems. While I now use templated emails to speed up each step, I still need to do a better job automating data collection. I still strive to continually adapt my process so that each project gets more efficient than the previous one.

There are huge benefits to advisors who specialize in student loan planning, and these benefits will only become more valuable as the cohort of borrowers with the most debt enter their prime earning years (which both lifts their earning power to pay for advice and begins their transition from debt-focused clients to potentially asset-based clients for the future).

If your firm wants to build a business serving the so-called HENRY’s (High Earners, Not Rich Yet), you’ll regularly talk to prospects who may be earning a $200,000 income but who may still be carrying a significant student loan balance. But rather than offering them a ‘slimmed down’ financial plan for their ‘simple’ situation at a reduced fee, the real opportunity is to charge advice fees for their real-world student loan complexity. The planning will just happen to center on their debt, not their investment assets.

For startup firms, the revenue from short-term student loan planning can be a great way to start building your practice. I started my firm in late 2016 with zero clients and zero revenue, so every dollar of revenue mattered. In 2017 and 2018, I made a total of $4,900 on 9 different student loan project plans and $1,500 from delivering workshops related to student loan planning.

While those are small numbers compared to many firm revenues, for a startup firm, it was key to staying open long enough to build up the ongoing financial planning clients that make up the bulk of my firm's revenue today. And though the $4,900 I made from project plans was from standalone student loan plans, many of my ongoing planning clients reached out to me initially because of their loan debt and ultimately selected me as their advisor, clearly because of my student loan knowledge.

I recently asked some of my clients, "What were you looking for when you were searching for a financial planner?" Below is the response from someone who had more than $110,000 of student loan debt when we began working together:

Of my current 44 ongoing financial planning relationships, 26 had student loan debt on the day they became clients.

I also asked Daniel Wrenne, CFP, who serves a niche of young physicians and dentists, how student loans played into building his firm. He responded with the following:

In a survey of CSLP’s, typical fees for a standalone student loan project are in the $400 – $800 range. Some will only do this work as part of comprehensive planning, but many will do a flat-fee or hourly project as well.

I typically charge $500 for an individual student loan plan and $750 for a couple, though I sometimes adjust this fee depending on any complexity revealed during the free introductory meeting. Based on a survey of other CSLP’s, my fees are in line with what many other CSLPs charge. Some may base the fee on total loan size or just have a flat fee regardless of loan size or single vs. couple, while others estimate the complexity and quote a fee based on that. Given the time involved – typically about 2.5 to 6 hours depending on the complexity of the client – this effectively amounts to a fee that averages about $100 to $200/hour for the advisor’s time and expertise. But with a great focus (and differentiated marketing advantage) than “just” offering standalone hourly advice.

There are a variety of ways these planners have built student loan advice into their practice, as shown by the survey below, which was answered by 53 of the current 103 CSLPs.

Notably, while ongoing comprehensive planning is certainly the ideal way to work with clients given the complexity of loans (and the most appealing for advisors who try to work with clients in ongoing relationships), some clients may not be financially ready for that. On the other hand, a student loan planning engagement initially can still turn into subsequent (and more ongoing) client opportunities in the future as well.

For instance, in 2018, I completed a standalone project plan for a total fee of $600 for a client with over $250,000 of student loan debt and an annual income of under $80,000. She reached back out recently due to a sudden influx of income and has now become an ongoing financial planning client. Now I have a retainer client and recurring revenue, and it’s based on the relationship established by a standalone project plan more than 24 months ago. And the client came back because I was able to deliver meaningful value and expertise on her student loans from the very first engagement.

Advisors who specialize in student loan planning can also become a trusted referral source for other professionals, including even fellow financial advisors. As while there are certainly some advisors with outstanding student loan knowledge and without the CSLP designation, the fact that only 103 professionals hold that designation is an indicator of how many advisors are not equipped to advise in this space.

In practice, I’ve gotten 9 student loan projects or ongoing financial planning clients who were referred to me by other financial planners (or, in one case, by a CPA). Several of them have remained ongoing clients of the other planner, and the client paid me directly to advise on just the student loan area of their plans. I’ve also consulted behind the scenes several times with other advisors, helping them through complex student loan cases with their clients and being paid directly for my specialized consultative role. Typically, I’ve just invoiced the advisor for an hour or two of time that we may have spent talking through their client scenario, and discussing the ramifications of different options they planned to show their client.

The key point is simply that if you have differentiated and specialized student loan expertise, tell advisors far and wide that you can help! Comment in online communities, such as the NAPFA forum or the internal XYPN community forums. When people see your explanations include terms they may only be loosely familiar with (PAYE versus REPAYE, Consolidation versus Refinancing, etc.), it can help them understand that they either need to refer their client to an expert or get some consulting help themselves.

Many planners who don’t specialize in this niche don’t want to invest the time into learning this area because the majority of their clients don’t face this problem (given the traditional advisor focus on pre-retirees and retirees who are long past the student loan phase of life). But they want to be able to help their clients (or in some cases, the children of their clients) solve these issues when they do come up, and by actively contributing to conversations in the financial planning community, you can build up a reputation as an expert to turn to.

Teaching student loan workshops is another way to establish credibility as an expert. I’ve done both advisor-facing and public-facing workshops on the topic, both of which eventually led to income based on referrals from a workshop attendee.

Another route to referrals is via your CPA connections. Because of the tax implications relating to some student loan planning, I’ve ended up getting in touch with multiple CPAs. Most of them know very little about student loans, and when I explain why filing separately may save more money in repayment than it costs in taxes, it’s eye-opening to them.

In addition, while I’ve not actually done this systematically yet, I believe there could be a lot of value in asking CPAs about who they do tax returns for that have student loans and emphasizing that I can be of help to them. As when it comes to younger clients, in particular, many have never talked about their finances with any professional other than their CPA, so having the CPA primed to give your name when the topic comes up is another potential source of referrals.

Student loan expertise is still rare enough that those who have it will be in high demand in the coming decade. Whether you are a startup firm looking to eke out revenue in the early years, or an established firm hoping to develop a new subset of clients, there are real opportunities to use student loan advice as the launching point for firm growth.