Indkomstdrevne tilbagebetalingsplaner for studielån, som startede med ICR (Income-Contingent Repayment) i 1993, kan gøre den månedlige tilbagebetaling væsentligt mere overkommelig for mange låntagere ved at begrænse udbetalingerne af studielån til ikke mere end en vis procentdel af indkomsten. Men når man overvejer en af de fem indkomstdrevne tilbagebetalingsplaner (IDR), er det vigtigt ikke kun at tænke på, hvordan låntagere kan styre de månedlige tilbagebetalingsomkostninger, men også på den langsigtede indkomstbane for låntageren. Da betalinger er baseret på indkomst, kan de, der forventer høj fremtidig indtjening, muligvis ikke drage fordel af at bruge en IDR-plan; fordi betalingerne stiger forholdsmæssigt med indkomstniveauet (og afhængigt af renten/renterne på de lån, der bliver betalt af), kan låntageren være bedre stillet til at opretholde lavere månedlige ydelser end at betale lånet hurtigt af med højere betalinger. Hvilket gør beslutningen om at vælge en IDR-plan potentielt kompleks, især da mange tilbagebetalingsplaner for føderale studielån ikke kun begrænser månedlige betalinger i forhold til indkomst, men også faktisk kan udløse tilgivelse af lånesaldoen efter et vist antal år.

Derfor er den første handlingslinje for låntagere, der tackler studielånsgæld og dens potentielle tilbagebetalingsstrategier, at identificere det specifikke mål:at betale lånet/lånene fuldt ud så hurtigt som muligt og minimere renteudgifterne undervejs, eller for at søge låntilgivelse og minimere samlede betalinger undervejs (for at maksimere det eftergivne beløb i slutningen af tilgivelsesperioden). Når målet er klart, kan planlæggere udforske de tilgængelige tilbagebetalingsmuligheder.

For dem, der søger vejen til eftergivelse af lån, er IDR-planer, der begrænser nuværende betalingsforpligtelser, ofte at foretrække, da selv hvis de fører til, at lånene afdrages negativt (da rentetilskrivningen på studielånene betydeligt kan overstige den påkrævede betaling, hvis en låntager har en relativt lav indkomst), hvis du gør det, maksimerer du simpelthen tilgivelsen i sidste ende. På den anden side er gældseftergivelse måske ikke bedst; hvis låntageren forbliver på denne IDR-plan hele vejen gennem tilgivelsen (typisk 20 eller 25 år), kan de eftergivne beløb blive behandlet som indkomst i skattemæssig henseende (hvilket for nogle låntagere faktisk kunne bringe de samlede omkostninger til langt højere end hvad de ville have betalt, hvis de rent faktisk havde betalt deres lånesaldo ned til $0!).

I sidste ende er det centrale, at tilbagebetalingsstrategier bør vælges med omhu, da ønsket om at styre husstandens pengestrømme ofte indebærer at minimere betalinger, der maksimerer tilgivelsen, men indkomstskattekonsekvenserne af tilgivelse og stigende tilbagebetalingsforpligtelser i takt med, at indkomsten vokser, kan nogle gange resultere i højere samlet låntagning. omkostning end blot at betale lånet af så hurtigt som muligt!

Ryan Frailich er CFP, grundlæggeren af Deliberate Finances, en finansiel planlægningspraksis, der kun koster betaling, og som er specialiseret i at arbejde med par i 30'erne samt undervisere og nonprofit-arbejdere. Før han blev planlægger, var Ryan selv lærer og arbejdede derefter på at udvikle en charterskoleorganisation som direktør for Talent &Human Resources. I betragtning af deres alder og erhverv er studielån en prioritet for størstedelen af hans kunder, så han har brugt mange timer på at finde de rigtige måder at give kunderne information om deres muligheder for studielån. Du kan finde ham på Twitter, e-maile ham på [email protected] eller på stort set enhver New Orleans-festival med lækker mad og drikkevarer.

Den føderale regering har ydet uddannelsesbaserede lån i årtier under en række forskellige programmer, som generelt er forskellige afhængigt af, hvornår lånet blev optaget, hvem der tog lånet og formålet med lånet. Mens Federal Family Education Loan (FFEL) Program var den mest almindelige kilde til lån indtil 2010, har Healthcare &Education Reconciliation Act siden udfaset dette program. Alle føderale statslån ydes i dag gennem William D. Fords føderale direkte lån-program, ofte omtalt som blot "direkte lån".

Traditionelt gælder det, at når en låntager med direkte og/eller FFEL-lån forlader skolen, er der typisk en afdragsfri periode på 6 måneder, hvor der ikke skal betales lån. Efter den 6-måneders afdragsfri periode placeres låntagere dog på en 10-årig standardafbetalingsplan, for hvilken månedlige betalinger er baseret på den udestående gæld amortiseret over 120 måneder til de gældende rentesatser.

Imidlertid har mange låntagere ikke råd til de betalinger, der er fastsat af tidslinjen for 10-års standard tilbagebetaling. I erkendelse af, at det især i forbindelse med studielån er vanskeligt på anden måde at afgøre, hvad en "rimelig" (eller gennemførlig) tilbagebetalingsforpligtelse vil være, når lånet (og betalingsforpligtelserne) pådrages, før låntageren afslutter skolen og finder ud af, hvilket job de har. vil få (og hvilken indkomst de vil tjene) i første omgang. I lyset af denne usikkerhed indførte regeringen indkomstdrevet tilbagebetaling (IDR) planer som en anden mulighed for at lette håndterbare tilbagebetalingsvilkår.

Indkomstdrevne tilbagebetalingsordninger (IDR) har alle den samme forudsætning:i stedet for blot at fastsætte tilbagebetalingsforpligtelsen for et lån baseret på renten og en given afdragsperiode, beregnes tilbagebetalingsforpligtelsen i stedet som en procentdel af låntagers skønsmæssige indkomst ( generelt baseret på retningslinjer for justeret bruttoindkomst og føderal fattigdom).

Derfor studielån Låntagere, der forfølger IDR-planer, skal indsende papirarbejde for at attestere deres indkomst (og familiestørrelse) hvert år, og deres månedlige lånebetalinger justeres efterfølgende i overensstemmelse hermed baseret på deres indkomstniveau. Hvilket ikke kun er med til at sikre, at selve studielånsforpligtelserne forbliver 'gennemførlige' for husstanden, men også giver dem, der ellers kan misligholde deres lån, mulighed for at holde deres lån i god stand og bevare deres kreditscore.

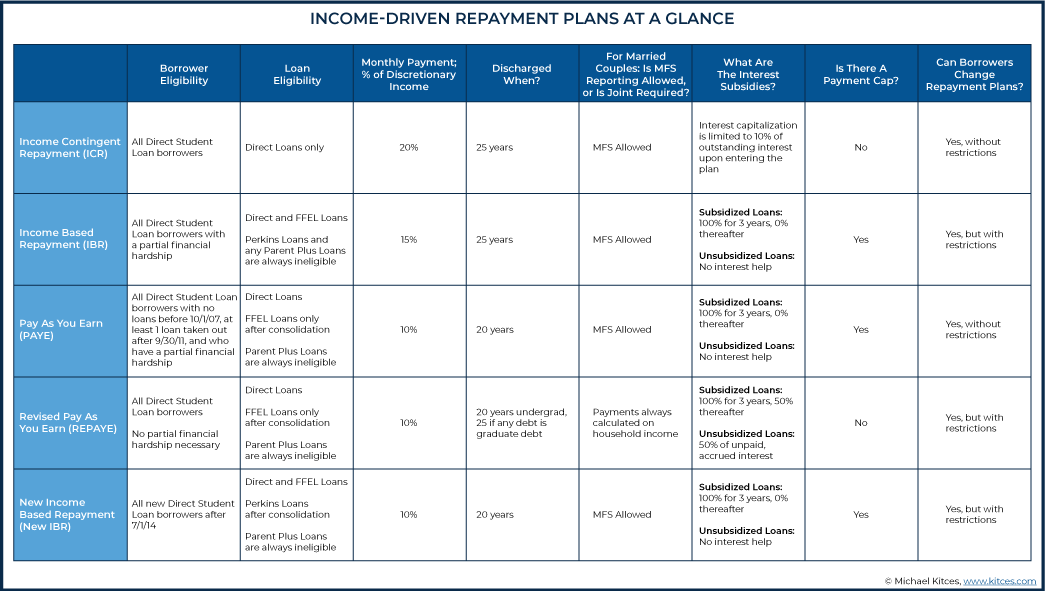

I praksis varierer de individuelle regler for forskellige IDR-planer dog betydeligt, og det kan være en udfordring at vælge den bedste IDR-plan, fordi hver af tilbagebetalingsplanerne varierer på tværs af otte forskellige nøglekriterier:

Lad os se på hver IDR-planmulighed og deres regler på tværs af hvert af de førnævnte kriterier.

ICR-planen (Income-Contingent Repayment) opstod i 1993 som en af de første IDR-planer. Især fordi andre IDR-planer er blevet mere generøse over for låntagere, siden denne plan først ankom, er ICR næsten aldrig den foretrukne tilbagebetalingsplan i dag.

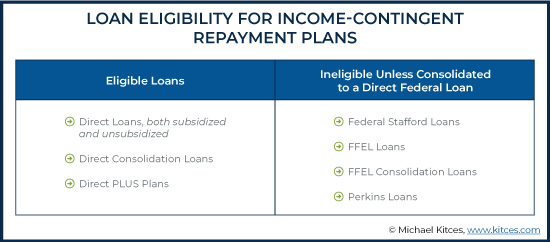

For eksempel kræver ICR det højeste månedlige IDR-lånebeløb, rummer det laveste niveau af rentekapitalisering på tværs af tilbagebetalingsplaner og tillader kun tilbagebetaling af direkte lån (mens Federal Stafford-lån, FFEL-lån, FFEL-konsolideringslån og Perkins-lån ikke er berettigede lånetyper til ICR, de kan kvalificere sig, hvis de konsolideres til et direkte føderalt lån).

Men heldigvis, fordi ICR ikke har nogen begrænsninger for at ændre planer, er det relativt enkelt for låntagere at vælge mere gunstige tilbagebetalingsplaner (selvom når en låntager ændrer tilbagebetalingsplan, aktiveres enhver udestående ubetalt rente).

Når det er sagt, selvom ICR er den mindst generøse plan, der er tilgængelig i øjeblikket, er flere mennesker i stand til at kvalificere sig til denne plan sammenlignet med andre IDR-planer, da der ikke er nogen indkomstkrav til ICR.

Det årlige betalingsbeløb for ICR bestemmes ved at beregne 20 % af låntagers skønsmæssige indkomst (som kun for ICR er defineret som justeret bruttoindkomst minus 100 % af den føderale fattigdomsgrænse for låntagers familiestørrelse).

Selvom der teknisk set er en anden beregning, der kan benyttes, som baserer udbetalingsbeløbet på et 12-årigt fast lån korrigeret for låntagers indkomst, er beløbet ved denne metode altid større end den første mulighed ovenfor, så i praksis er denne beregning. aldrig brugt.

Tilbagebetalingsbeløb under ICR er dog ikke statiske, og efterhånden som indkomsten stiger, stiger månedlige ICR-betalinger med nej loft for, hvor meget de kan stige. Derfor er ICR muligvis ikke den bedste mulighed for låntagere, der forventer, at deres indkomst vil stige dramatisk i løbet af deres låns levetid.

Mens ICR-planer oprindeligt ikke tillod gifte låntagere at rapportere deres indkomst alene, adskilt fra resten af deres husstand, er planen blevet ændret siden for at tillade brug af indkomst rapporteret ved hjælp af MFS-skatteansøgningsstatus.

Efter 25 års betalinger i ICR-planen vil udestående lånesaldi blive eftergivet. Denne eftergivelse anses for skattepligtig indkomst for det eftergivne beløb (inklusive både resterende hovedstol og eventuelle renter, der er påløbet lånet).

ICR-planen tilbyder ikke nogen rentesubsidiering ud over kapitalisering af op til 10 % af eventuelle ubetalte renter på lån ved første indtræden i planen (som føjes til hovedlånets saldo).

Indkomstbaserede tilbagebetalingsordninger (IBR) blev etableret i 2007 som en behovsbaseret tilbagebetalingsplan, der for første gang introducerede et krav om delvis økonomisk nød. Låntagere kunne først begynde at bruge IBR-planer i juli 2009.

Ifølge hjemmesiden studentloans.gov defineres "delvis økonomisk modgang" som følger:

Især definerer IBR-planer ikke en "delvis økonomisk nød" som andet end at have betalinger så høje, at en låntager ville have brug for og drage fordel af en begrænsning i procent af indkomsten i første omgang.

Da IBR's "økonomiske vanskeligheder" for berettigelse er defineret som betalinger, der kun overstiger 15 % af skønsmæssig indkomst (for IBR og alle andre tilbagebetalingsplaner end ICR er skønsmæssig indkomst forskellen mellem AGI og 150 % af den gældende føderale fattigdomsgrænse ), sammenlignet med ICR-planen, der begrænser betalinger til 20 % af skønsmæssig indkomst, vil enhver, der er berettiget til ICR og den nyere IBR-plan, typisk vælge en IBR-plan.

Som nævnt tidligere skal låntagere, der bruger IBR-planer, have en delvis økonomisk nød. To nyttige værktøjer til at bestemme kvalifikations- og tilbagebetalingsbeløb kan findes her:

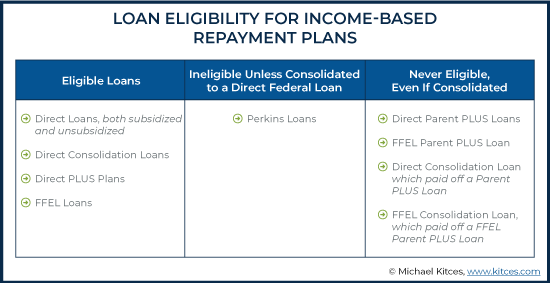

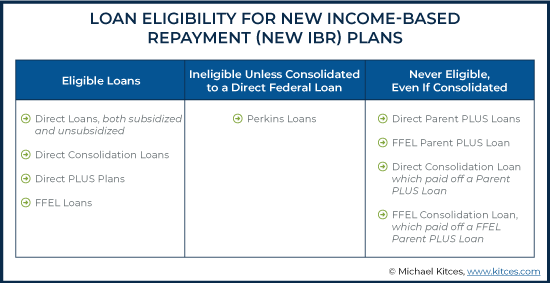

Både subsidierede og usubsidierede direkte lån, direkte konsolideringslån, direkte PLUS-planer og FFEL-lån er berettiget til IBR-planen. Perkins-lån kan være berettigede, hvis de konsolideres til et direkte lån, hvorimod eventuelle moder-PLUS-lån aldrig er berettigede, selv hvis de konsolideres til et direkte lån (hvilket betyder, at direkte konsolideringslån og FFEL-konsolideringslån, der blev brugt til at betale af på et moderselskab PLUS Lån ville ikke være berettiget til IBR-planer).

Formlen for årlige IBR-betalingsbeløb er meget lig den for ICR-betalinger, bortset fra at den kun er baseret på 15 % af låntagers skønsmæssige indkomst, og den bruger 150 % af fattigdomsgrænsen (i stedet for 100 % for ICR) til at beregne det skønsmæssige indkomstniveau.

Derudover kan betalinger på IBR-planer ikke være større end, hvad en låntager ville have betalt for at indgå i en 10-årig standardplan i det øjeblik, de gik ind i IBR. Dette begrænser risikoen for, at nogen får deres indkomst øget dramatisk i fremtiden, for så også at se deres fremtidige betalingsballon større.

IBR-planer giver også låntagere mulighed for at rapportere deres indkomst adskilt fra andre husstandsindkomster, hvilket betyder, at de kan gavne gifte låntagere til at indgive MFS-status for at få deres procentdel af indkomsttærskel anvendt på en lavere basis af kun den ene ægtefælles indkomst.

Udestående lånesaldi under IBR eftergives efter 25 års betalinger. Som med alle andre IDR-planer betragtes eftergivelsesbeløb som skattepligtig indkomst.

Når det kommer til rentetilskud, dækker Undervisningsministeriet (DOE) alle ubetalte, påløbne renter i de første 3 år på støttede lån. For ikke-støttede lån og støttede lån ud over de første 3 år ydes der ikke rentetilskud.

Låntagere, der beslutter sig for at skifte fra en IBR-plan til en anden tilbagebetalingsplan, skal være opmærksomme på nogle begrænsninger. De skal nemlig indgå i en 10-årig standardafbetalingsplan i mindst 1 måned eller foretage mindst én reduceret tilbageholdenhedsbetaling (hvor en låntager kan sætte sit lån i "tilbageholdenhed", hvilket effektivt reducerer lånebeløbet midlertidigt, og derefter foretage én betaling, mens han er i udestående periode, før han skifter til deres nye IDR-plan). Den reducerede udestående betaling kan forhandles med låneudbyderen og kan potentielt være meget lav. Ydermere, når en låntager ændrer tilbagebetalingsplaner, aktiveres eventuelle udestående, ubetalte renter.

Pay As You Earn (PAYE) blev tilgængelig for berettigede låntagere i oktober 2012 med den hensigt at tilbyde en vis lettelse til nye låntagere, der står over for skyhøje collegeomkostninger (selvom det ikke blev gjort tilgængeligt for mange tidligere låntagere).

Ligesom IBR-planen kræver PAYE også, at låntagere har en delvis økonomisk vanskelighed (igen defineret som udbetalinger af studielån, der overstiger de angivne tærskler i procent af indkomsten). Derudover må låntagere ikke have nogen udestående saldo på studielån pr. 1. oktober 2007 og mindst ét føderalt studielån, der blev udbetalt efter den 1. oktober 2011 (dvs. de skal være blevet låntagere til studielån for nylig).

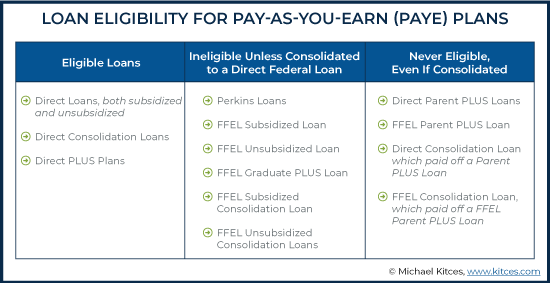

PAYE-tilbagebetalingsplaner vil rumme både subsidierede og usubsidierede direkte lån, direkte konsolideringslån og direkte PLUS-planer. Mens Perkins-lån og alle FFEL-lån ikke er berettigede, kan de kvalificere sig, hvis de konsolideres til et direkte føderalt lån. Ud over FFEL-forældre PLUS-lån, er direkte forældre-PLUS-lån og direkte konsolideringslån, der er betalt af på et moder-PLUS-lån, heller aldrig berettigede til PAYE-planer.

Årlige PAYE-betalingsbeløb er lig med 10 % af låntagers skønsmæssige indkomst, hvilket er lavere end både ICR (ved 20 % af skønsmæssig indkomst) og IBR (ved 15 % af skønsmæssig indkomst). I lighed med IBR-betalinger kan PAYE-planbetalingsbeløb ikke være større end, hvad en låntager ville have betalt for at indgå i en 10-årig standardplan i det øjeblik, de gik ind i PAYE. Dette begrænser igen risikoen for, at nogen får deres indkomst øget dramatisk kun for også at se deres påkrævede betalingsballon højere.

Ligesom ICR og IBR har PAYE-lånere lov til at rapportere indkomst separat ved at bruge MFS-arkiveringsstatus.

For PAYE eftergives udestående lånesaldi efter 20 års betalinger, i modsætning til den længere 25-årige eftergivelsesperiode for både ICR- og IBR-planer. Det samlede beløb for tilgivelse vil blive betragtet som skattepligtig indkomst.

Rentegodtgørelser er de samme som for låntagere, der anvender IBR – for støttede lån dækker Uddannelsesministeriet (DOE) alle ubetalte, påløbne renter i de første 3 år. For ikke-støttede lån (og støttede lån ud over de første 3 år) ydes der ikke rentetilskud.

Låntagere kan nemt skifte til andre føderale tilbagebetalingsplaner, da der ikke er nogen begrænsninger for at gøre det (som at skifte fra ICR-planer), og der er heller ikke et krav om at gå ind på 10-års standardplanen i en hvilken som helst periode. Men når en låntager ændrer tilbagebetalingsplaner, aktiveres eventuelle udestående, ubetalte renter.

Den reviderede Pay As You Earn (REPAYE)-plan blev tilgængelig for låntagere i december 2015 og udvidede listen over berettigede låntagere, der var i stand til at drage fordel af de generøse vilkår for PAYE (i det mindste sammenlignet med ICR- og IBR-planer, som både har højere betalingsbeløb og længere eftergivelsesperioder end PAYE).

REPAYE har dog nogle væsentlige ulemper sammenlignet med PAYE. Især REPAYE er den eneste tilbagebetalingsplan, der ikke tillader gifte låntagere at rapportere deres individuelle indkomst adskilt fra deres husstandsindkomst. Selv hvis en låntager indgiver deres skat ved hjælp af MFS-status, vil betalinger være baseret på den samlede husstandsindkomst. Dette gør REPAYE meget mindre attraktivt for låntagere med ægtefæller, der tjener væsentligt mere end dem.

I modsætning til PAYE-planen, som kun er tilgængelig for "nyere" studielånslånere (dem med udbetaling siden 2011), er REPAYE tilgængelig for alle Føderale studielånslåntagere, uanset hvornår de optog deres lån, eller hvis de har en delvis økonomisk nød. Det betyder, at låntagere, der ikke er berettiget til PAYE-planen, fordi de har lån før 2011, stadig kan vælge at skifte til tilbagebetalingsplanen REPAYE.

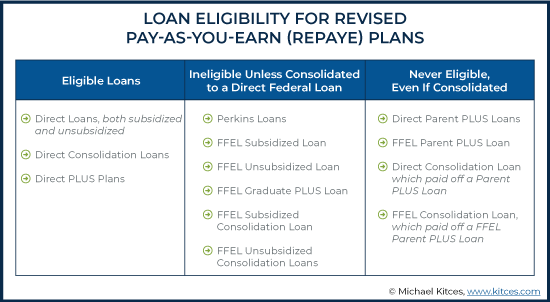

Lån, der er berettigede (og ikke berettigede) til PAYE, er identiske med Lån til REPAYE.

RAPAYE betalingsbeløb er det samme som PAYE beløb (10 % af låntagers skønsmæssige indkomst). Men i modsætning til PAYE er der ingen lofter for, hvor meget betalinger kan øges, så betalinger kan vokse langt ud over, hvor de ville være begrænset for låntagere på andre tilbagebetalingsplaner. Dette gør TILBAGEBETALING til en risiko for låntagere, der har væsentligt højere fremtidig indtjeningsevne (og dermed ser deres fremtidige betalingsforpligtelser stige med deres fremtidige indkomst, hvilket begrænser deres evne til at bære en saldo, der skal tilgives i fremtiden, hvis det ønskes).

For REPAYE-planer eftergives udestående lånesaldi efter 20 års betalinger (som PAYE), hvis alle lån er bachelorlån. Men hvis der er nogen graduate lån, er eftergivelsesperioden 25 år (som IBR og ICR). Disse eftergivelsesbeløb betragtes som skattepligtig indkomst.

Rentetilskud til REPAYE-ordninger er udvidet og mere generøse end dem under andre tilbagebetalingsordninger. For direkte lån, der er subsidieret, fortsætter Undervisningsministeriet med at dække 100 % af de ubetalte, påløbne renter i de første 3 år efter indgåelse af en TILBAGEBETALING-plan. Selvom dette også er tilfældet for PAYE- og IBR-planer (både de oprindelige og nye IBR-planer), er det unikke ved REPAYE, at undervisningsministeriet efter tre år fortsætter med at subsidiere 50 % af de ubetalte lånerenter, mens andre planer ( bortset fra ICR, som ikke subsidierer renter efter planindtræden) tilbyder ingen rentesubsidiering efter tre år. Derudover vil REPAYE-planer subsidiere 50 % af ubetalte, påløbne renter for direkte lån, der er usubsidierede, i modsætning til andre planer, der ikke giver nogen rentehjælp til usubsidierede lån.

Derudover er det ikke så enkelt at skifte fra REPAYE til en anden tilbagebetalingsplan som at skifte fra PAYE (som ikke har nogen begrænsninger). Låntagere, der skifter fra REPAYE, står over for de samme begrænsninger som dem, der skifter fra IBR; de skal nemlig indgå i en 10-årig standardplan i mindst 1 måned eller foretage mindst én reduceret efterladenskabsbetaling. Igen kan det reducerede udestående beløb forhandles med låneudbyderen og kan potentielt være meget lavt.

I alle tilfælde, når en låntager ændrer tilbagebetalingsplaner, aktiveres eventuelle udestående, ubetalte renter.

Den nye IBR-plan blev vedtaget som en del af 2010 Health Care &Education Reconciliation Act og blev tilgængelig i 2014. Den kombinerer nogle af de mest generøse aspekter af hver af de tidligere tilgængelige planer ved at sænke den påkrævede betaling, hvilket forkorter tidslinjen til tilgivelse , og tillader brugen af MFS skatteregistreringsstatus.

Men selvom det er den mest lånervenlige plan, er meget få mennesker berettiget til den endnu, da den kun er berettiget til nylige studielånslånere og kan ikke skiftes til dem med ældre studielån. Nye IBR-ordninger er begrænset til låntagere, der ikke havde en lånesaldo pr. 1. juli 2014, men tilbyder tilbagebetaling af de samme lån som den gamle IBR-ordning.

Nye IBR-betalinger adskiller sig fra gamle IBR-betalinger ved, at de kræver en lavere procentdel af indkomsten, der skal betales; hvorimod den gamle IBR-plan er baseret på 15 % af låntagers skønsmæssige indkomst, er nye IBR-betalingsbeløb kun 10 % af låntagers skønsmæssige indkomst (det samme som PAYE og REPAYE betalingsbeløb). Ligesom de gamle IBR-planer kan nye IBR-planer ikke være større end, hvad en låntager ville have betalt for at indgå i en 10-årig standardplan i det øjeblik, de trådte ind i planen, hvilket begrænser risikoen for dramatisk stigende tilbagebetalingsbeløb med stigende indkomstniveauer.

For nye IBR-planer eftergives udestående lånesaldi efter 20 års betalinger, hvilket er færre end de 25 år, som den gamle IBR kræver. Den eftergivelse anses for skattepligtig indkomst.

Hvad angår rentegodtgørelser, forbliver de de samme som for den oprindelige IBR-plan. Undervisningsministeriet vil dække alle ubetalte, påløbne renter i de første 3 år for støttede lån. For ikke-støttede lån, samt støttede lån ud over de første 3 år er der ingen rentehjælp.

For låntagere, der ønsker at skifte ud af New IBR, skal de indgå i en 10-årig standardplan i mindst 1 måned eller foretage mindst én reduceret udestående betaling, som kan forhandles med låneudbyderen (og potentielt kan være meget lav). Eventuelle udestående, ubetalte renter ved skift af plan aktiveres.

I betragtning af al variation i reglerne på tværs af IDR-planer, kan påkrævede minimumsbetalinger variere betydeligt afhængigt af situationen.

Lad os se på et eksempel.

Advokaten Corey

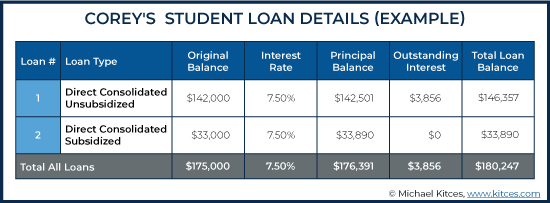

Corey er en ung advokat med en aktuel studielånsaldo bestående af $176.391 hovedstol + $3.856 renter =$180.247 til en årlig rente på 7,5 %.

Efter endt uddannelse havde Corey ikke råd til de påkrævede betalinger under 10-års standardplanen og skiftede til en REPAYE-plan. Efter at have gjort det, blev hans udestående lånerenter aktiveret og tilføjet hans hovedstol.

Corey har mistanke om, at REPAYE måske ikke er den bedste plan for ham, og han søger hjælp fra sin finansielle rådgiver for at afgøre, hvad hans bedste fremgangsmåde ville være for at styre tilbagebetalingen af sine lån mest effektivt.

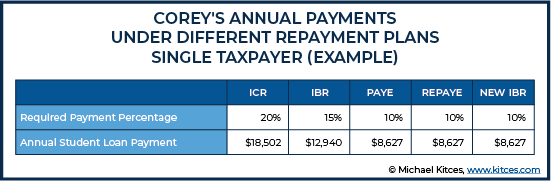

Corey tjener en årsløn på $120.000. Efter hans 401(k) bidrag og andre lønfradrag er hans AGI $105.000. Baseret på den stat, hvor Corey bor, er 150 % af hans fattigdomsgrænse (for en familiestørrelse på 1) $18.735, hvilket betyder, at hans skønsmæssige indkomst er $105.000 - $18.735 =$86.265.

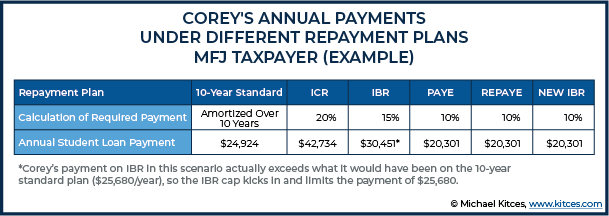

I henhold til Coreys oprindelige 10-årige standard tilbagebetalingsplan var Corey forpligtet til at foretage årlige betalinger på $24.924. I henhold til IDR-planerne ville hans månedlige betalinger imidlertid være væsentligt lavere, med tilgivelse af den udestående saldo efter 20-25 år.

Tabellen nedenfor viser Coreys årlige betalinger for hver af IDR-planerne:

Udvalget af betalinger til rådighed for Cory på tværs af planerne er betydeligt, mere end $8.600 i det første år alene (mellem $17.253 for ICR og $8.627 for PAYE, REPAYE og de nye IBR-planer), forudsat at han er berettiget til alle muligheder, hvilket er måske ikke altid tilfældet. Især når planerne bliver mere aktuelle, bliver de også mere generøse med lavere betalingsforpligtelser.

Corey har indikeret, at han planlægger at gifte sig og adoptere et barn i det næste år, og at hans kommende ægtefælle i øjeblikket har en AGI på $130.000. Med den større indkomst og større familiestørrelse bliver hans muligheder opdateret som følger, forudsat at familien vil indberette deres skat i fællesskab:

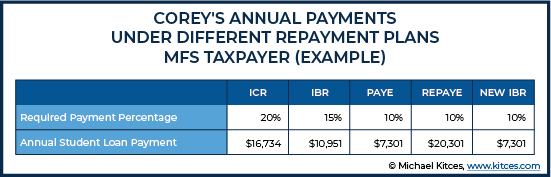

Mens kløften mellem IBR og de andre muligheder begynder at vokse, kan brug af MFS som skatteansøgningsstatus reducere hans betalinger for nogle af planerne endnu mere. Hvis Corey skulle bruge en MFS-status, ville hans muligheder være som følger:

Her ser vi, hvor manglende evne til at bruge MFS med REPAYE kan være skadelig for en person, der er ved at blive gift, da det at blive på REPAYE ville kræve fælles indkomst, der skal bruges til at beregne skønsmæssig indkomst, hvilket resulterer i en væsentlig højere krævet betaling.

Selvom New IBR-muligheden er meget tiltalende, opdager hans rådgiver efter at have tjekket Coreys låneregistrering, at nogle af hans lån stammer fra før 2014, hvilket udelukker ham fra berettigelse, da låntagere, der bruger New IBR, muligvis ikke har nogen lånesaldi før juli 2014.

Således vil betalinger på IDR-planer for Corey i første omgang variere fra $7.301 (under PAYE-indgivelse af MFS) til $42.734 (ved hjælp af ICR-arkivering MFJ) i årlige betalinger. Selvom dette ville være det forventede interval i mindst de første par år af tilbagebetalingsplanen, kan livsbegivenheder vedrørende familiestørrelse, skatteansøgningsstatus og indkomstniveauer komme op, som kan påvirke Coreys tilbagebetalingsbeløb for studielån.

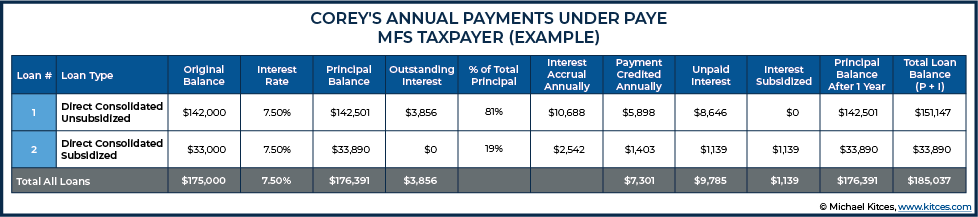

Ved første øjekast synes det klart, at Corey burde bruge PAYE og indgive MFS næste år, da det ville give den lavest mulige månedlige betaling. Men det kan have en væsentlig ulempe, da rentetilskrivningen vil være større hvert år end de krævede betalinger, hvis han skulle vælge PAYE. Hvilket spiller ud i det, der er kendt som "negativ amortisering", hvor hovedstol- og rentesaldoen amortiseres højere efterhånden som de overskydende ubetalte renter påløber og sammensættes.

Under normale regler for studielån bliver påkrævede betalinger opdelt og anvendt på lån i forhold til den samlede skyldige saldo. Så i dette tilfælde vil den påkrævede betaling på $7.301 årligt blive anvendt 81 % på det usubsidierede lån og 19 % på det subsidierede lån.

Hvis Corey vælger at bruge PAYE og MFS som skattestatus, vil han se hans mindre, subsidierede studielånshovedstol forblive stabil i år 1-3 på grund af PAYE-rentetilskuddet, men den større, usubsidierede lånesaldo vil være vokset, og hans betalinger på $7.301 i år vil have resulteret i en saldo på $4.790 større end for et år siden. Ud over de første 3 år er rentetilskuddet tabt, og han vil se sin saldo vokse for begge lån.

Hvis hans fremtidige indkomstvækst er lav, kan denne plan give mening, da den ville holde hans månedlige betalinger lave. Ved at bruge antagelser om 3% indkomstvækst og føderal vækst i fattigdomsniveauet, og ved at blive på denne nøjagtige plan i 20 år, er den samlede hovedstol + renter ved tilgivelse $315.395. Hvis vi anvender en effektiv skattesats på 30 %, vil han pådrage sig lige under 95.000 USD i skat. Hvis vi lægger de $95.000 i skat til de $196.000 i betalinger, han har foretaget over 20 år, får vi en samlet låneomkostning på $290.786.

Coreys finansielle rådgiver sammenligner disse tal med privat refinansiering af gælden for at få en bedre rente. Hvis Corey bliver godkendt til et 15-årigt lån til en 5% rente, ville hans månedlige betalinger være $1.425 med en samlede låneomkostning på $256.568. Med hjælp fra sin rådgiver bestemmer Corey, at det månedlige betalingsbeløb under dette refinansierede lån nemt kan betales blandt andre mål, og vælger at forfølge den 15-årige privat refinansieringsmulighed. I henhold til denne plan vil Corey betale gælden hurtigere (15 år, versus 20 år under PAYE-indgivelse af MFS indtil tilgivelse) og vil betale mindre i samlede omkostninger undervejs. Derudover kan han eliminere usikkerheden (og angsten) ved at se en konstant voksende lånesaldo og faktisk se fremskridt til $0 undervejs.

Negativ amortisering er ikke nødvendigvis en deal-breaker. It goes back to whether the intention is to pay off the loan in full, or, to go for some form of forgiveness. In reality, for those who do plan to aim for forgiveness, it actually makes sense for the borrower to do everything they can to minimize AGI, not only resulting in lower student loan payments but also having a higher balance forgiven. This can make sense both for Public Service Loan Forgiveness (PSLF), where the balance is forgiven after 120 payments (10 years) and is not taxable and also for a borrower going towards the 20- or 25-year forgiveness available under one of the IDR plans.

I regularly see people who make $50,000 - $70,000 per year with loan balances over $100,000. For a resident physician, who will see their income dramatically rise, an IDR plan (usually PAYE or REPAYE) makes sense to make payments manageable while in residency, even if it means a small amount of negative amortization on their loans. Their ability to repay the loans once they have their full doctor salary means that going for long-term forgiveness rarely makes sense, but the IDR plan can help them manage cash flow during the tight income years as a resident for a relatively modest cost (of negatively amortized interest).

Many borrowers with early-career income levels similar to a resident may not have the same expectations for substantial long-term earnings growth in their future. For these individuals, pursuing long-term forgiveness using an IDR plan may be a more advantageous option. In other words, negative amortization isn’t just used to incur a small amount of interest to be repaid in the future when income rises, but a potentially larger amount of negatively amortizing interest that will ultimately be forgiven altogether.

Lad os se på et andet eksempel.

Shannon the Acupuncturist

Shannon is a 28-year-old who runs her own acupuncture business. Other important details about her situation include:

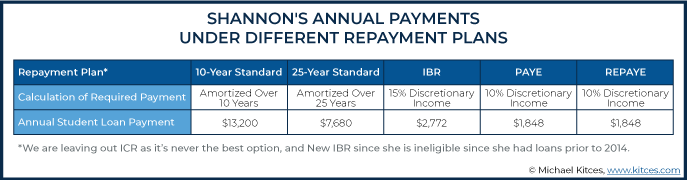

Here are her repayment options:

The 10-Year Standard plan would require her to pay $13,200 annually (over $1,100/month), which is clearly not feasible. She could instead choose to repay with a 25-Year Standard Repayment plan, but Shannon would end up paying nearly $192,000 over that time and the $640 monthly payment would also be infeasible unless she stopped contributing to retirement accounts.

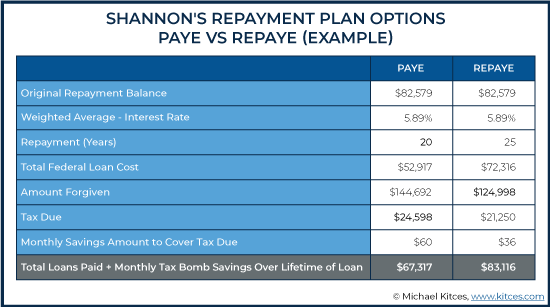

Since she is eligible for PAYE and REPAYE, neither IBR nor ICR makes sense, as each has higher required payments. So, she will decide between PAYE or REPAYE, each of which requires her to pay 10% of her Discretionary Income, or $154 per month at her current income level.

The interest subsidies on REPAYE are better, as while both PAYE and REPAYE will subsidize 100% of Shannon's unpaid interest on her loan during the first three years of the plan, REPAYE will continue to subsidize 50% of unpaid interest afterward whereas PAYE will not subsidize interest after three years. Thus, the growth of Shannon’s balance due to an increasing interest balance will be limited with REPAYE.

Using PAYE, however, will result in loan forgiveness in 20 years instead of in 25 years under REPAYE.

Either way, the so-called ‘tax bomb’ must also be accounted for, since the forgiven loan balance will be treated as taxable income received in the year the loan is forgiven. Borrowers pursuing any IDR plan should plan to cover that tax, and in this case, Shannon can do so with relatively small monthly contributions to a taxable account.

To sum it all up, to repay her loans in full on a 25-Year Standard Repayment plan, Shannon likely would have to pay $640 per month, at a total repayment cost of $192,000.

On REPAYE, she would start with payments of $154/month based on her Discretionary Income and, factoring for inflation, top out in 25 years at $343/month. She would owe a total repayment amount of $72,316 in loan costs + $21,250 in taxes =$93,566.

If she chooses PAYE, she would have starting payments of $154/month (also rising to $295 with AGI growth over 20 years), with a total repayment amount of $52,917 in student loan costs + $24,598 in taxes =$77,515. She would also finish in 20 years (versus 25 years on REPAYE).

Assuming all goes as planned, PAYE appears to be the better choice, as even though REPAYE provides more favorable interest subsidies, Shannon’s ability to have the loan forgiven 5 years earlier produces the superior result.

But what if her situation changes, as life does tend to happen that way?

If Shannon got married, and her spouse made substantially more than her, she may have to use MFS to keep her payments lower, and thus lose out on any income tax benefits available filing as MFJ.

Shannon also runs the risk of having to repay a higher balance in the future if she switches careers; in this situation, using PAYE for the 20-year forgiveness benefit would no longer make sense. Say she takes a new job resulting in AGI of $110,000 annually, and she takes that job 5 years into being on the PAYE plan.

Instead of repaying the original balance she had at the outset of opting into the PAYE plan, she would need to pay back an even higher balance due to growth during the years on PAYE, when payments were smaller than interest accrual resulting in negative amortization. As her salary rises, her payments would also rise so substantially (up to $747 here), that her total repayment cost to stay on PAYE for 15 additional years would actually be more than it would be to simply pay the loan off.

If she decides to reverse course and pay off the loan balance instead of waiting for forgiveness, she might instead benefit from a private refinance if she can get a lower interest rate, since that now once again becomes a factor in total repayment costs.

In the end, IDR plans have only been recently introduced, and as such, there is very little historical precedent regarding their efficacy for relieving student loan debt, particularly with respect to the income tax ramifications of student loan debt forgiveness. As in practice, ICR has rarely been used for loan forgiveness (difficult as the percentage-of-income payment thresholds were typically high enough to cause the loan to be repaid before forgiveness anyway), and the other IDR plans have all been rolled out in the past decade.

Accordingly, we won’t see a critical mass of borrowers reaching the end of a 20- or 25-year forgiveness period until around 2032 (PAYE) and 2034 (IBR). And will then have to contend for the first time, en masse, with the tax consequences of such forgiveness. Though forgiven loan amounts are taxable income at the Federal level, it is notable that Minnesota has passed a law excluding the forgiven amount from state taxes.

Similar to other areas of financial planning, it’s prudent to plan under the assumption that current law will remain the same, but also to be cognizant that future legislation may change the impact of taxable forgiveness. By planning for taxation of forgiven student loan debt, advisors can help their clients prepare to pay off a potential tax bomb; if the laws do change to eliminate the ‘tax bomb’, clients will have excess savings in a taxable account to use or invest as they please.

IDR plans are complex but offer many potential benefits to borrowers with Federal student loans. Thus, it is critical for advisors to understand the various rules around each plan to recognize when they might be useful for their clients carrying student debt. The benefits vary significantly, and depending on a borrower’s situation, IDR plans may not even make sense in the first place. But for some, using these plans will offer substantial savings over their lifetimes. Despite the uncertainty surrounding these repayment plans, they remain a crucial tool for planners to consider when assessing both a client’s current-day loan payments and the total cost of their student loan debt over a lifetime.