Mens det nuværende lavrentemiljø har givet betydelige udfordringer for pensionister, der forsøger at generere pensionsindtægter, er opsiden, at lave renter også har drevet låneomkostningerne ned til rekordlave niveauer. Som følge heraf beslutter pensionister i stigende grad, at det måske trods alt er en god idé at beholde et realkreditlån og ikke betale det af; da det gennemsnitlige langsigtede afkast på aktier er væsentligt højere end nutidens 30-årige realkreditrenter, bliver et billigt realkreditlån en strategi til at udnytte husholdningernes balance og øge mængden og holdbarheden af pensionsindkomst.

Alligevel er beslutningen om at beholde et realkreditlån på pension ikke uden risiko. Der er en fare for, at aktier ikke vil præstere som forventet og ikke genererer et afkast, der overstiger låneomkostningerne over en relevant periode. Og selvom afkastet i sidste ende tæller sammen, skaber de løbende betalingsforpligtelser for et traditionelt realkreditlån en "afkastrækkefølge"-risiko for pensionisten, hvor hævninger for at håndtere afdragene på realkreditlån kan udtømme porteføljen i en længere periode med dårlige afkast, at der er måske ikke penge nok til overs, når de gode afkast endelig kommer.

Fra dette perspektiv bør pensionister måske overveje det omvendte realkreditlån i stedet for. Selvom sådanne lån har været relativt upopulære - til dels på grund af deres høje omkostninger, og fordi de ofte ses som en lånemulighed i sidste udvej - er virkeligheden, at manglen på pengestrømsforpligtelser for et omvendt realkreditlån faktisk gør det muligt at eliminere sekvensrisikoen fra realkreditlån-i-pensioneringsstrategien. Faktisk kan brug af et omvendt realkreditlån over en lang periode resultere i væsentligt større velstand, når aktierne klarer sig som ønsket, da det omvendte realkreditlån opretholder en større mængde af husholdningernes gearing, selv mens eksponeringen over for påvirkningen af en ugunstig rækkefølge af afkast.

I sidste ende er der stadig et par forbehold til strategien - mest bemærkelsesværdigt er, at omvendte realkreditlån stadig har en tendens til at have højere forudgående og løbende låneomkostninger (selvom forskellen er ved at blive mindre), og at lånegrænser kan begrænse anvendeligheden af strategien mht. velhavende kunder (som ofte er mest interesserede i at øge husstandens gearing som en pensionsstrategi). Ikke desto mindre er det en kendsgerning, at for dem, der virkelig ønsker at engagere sig i realkreditlån-i-pensioneringsstrategien, kan det omvendte realkreditlån være den mest effektive måde at udføre det på.

Michael Kitces er Head of Planning Strategy hos Buckingham Wealth Partners, en nøglefærdig udbyder af formueforvaltningstjenester, der støtter tusindvis af uafhængige finansielle rådgivere.

Derudover er han medstifter af XY Planning Network, AdvicePay, fpPathfinder og New Planner Recruiting, den tidligere Practitioner Editor af Journal of Financial Planning, vært for Financial Advisor Success podcast og udgiveren af den populære blog for finansplanlægningsindustrien Nerd's Eye View gennem hans websted Kitces.com, dedikeret til at fremme viden inden for finansiel planlægning. I 2010 blev Michael anerkendt med en af FPA's "Heart of Financial Planning"-priser for hans dedikation og arbejde med at fremme professionen.

I dagens lavafkastmiljø er det blevet mere og mere populært for pensionister at opretholde et realkreditlån i pension, især mere velhavende pensionister, der også har en investeret portefølje. Logikken er forholdsvis ligetil:Når lånerenterne er så lave som 3,5 % til 4,5 % (som de har været de seneste år), og det langsigtede afkast af aktier er væsentligt højere, hvorfor så ikke låne til et lavt afkast til forfølge en højere? Især i betragtning af, at realkreditrenterne potentielt er fradragsberettigede ved almindelige indkomstsatser, mens væksten i aktier primært kan beskattes med fortrinsretlige langsigtede kursgevinster (og kvalificeret udbytte) skattesatser.

Strategiens primære forbehold er naturligvis, at der stadig er en risiko for, at aktier ikke vil klare sig bedre end låneomkostningerne over tidsperioden, eller i det mindste at den forventede afkastpræmie for aktier i forhold til nutidens realkreditrenter ikke er risikoen værd. Med en potentielt presset aktierisikopræmie i de kommende år givet dagens høje Shiller P/E10-forhold, er det virkelig umagen værd at låne til en rente på 4 %, hvis det forventede afkast måske kun er 3 % til 4 % reelt (6 % til 7 % under forudsætning af beskeden inflation), hvilket genererer væsentligt mindre potentiel afkast end den historiske aktierisikopræmie, da afdrag på et realkreditlån reelt er et risikofrit afkast?

Jo længere tidshorisont, jo større er sandsynligheden for, at aktievækst i sidste ende løfter porteføljeafkastet over prisen på realkreditlånet. Men samtidig kan en længere tidsperiode også forstørre underskuddet, hvis der opstår en ugunstig afkastsekvens, især da virkeligheden er, at løbende indbetalinger til realkreditlånet gør introducere et aspekt af sekvensrisiko til analysen. På samme måde som at tage hævninger til pensionsudgifter, er der en fare for, at løbende amortisering af realkreditbetalinger vil opbruge porteføljen nok til, at når de gode afkast endelig kommer, er der for lidt tilbage i porteføljen til at gøre den efterfølgende vækst nok til at opveje pengestrømsforpligtelser af de resterende realkreditbetalinger.

Uanset om hævningerne fra porteføljen går direkte til at nedbetale realkreditlånet, eller andre fastforrentede pengestrømme betaler realkreditlånet - men derved ikke investeres i porteføljen til vækst - er slutresultatet det samme:at beholde et amortiserende realkreditlån og en portefølje skaber en sekvens-af-afkastrisiko for pensionisten, sådan at selvom det langsigtede afkast i gennemsnit er gunstigt, vil pensionisten muligvis ikke slutte med flere penge.

Naturligvis er virkeligheden, at pensionister ikke behøver at bruge et amortiserende realkreditlån i pension. Mens sådanne realkreditlån er de mest almindelige, kan de, der ønsker at minimere eksponeringen for sekvensrisiko, vælge et med mindre pengestrømsforpligtelser. For eksempel ville et afdragsfrit realkreditlån have mindre eksponering for sekvensrisiko end et fuldt amortiserende realkreditlån. I teorien ville den ideelle løsning faktisk være et negativt amortiserende lån uden nogen form for likviditetsforpligtelser. Desværre er mulighederne for negative afdrag på realkreditlån dog tæt på ingen siden finanskrisen i 2008.

Den bemærkelsesværdige undtagelse er dog det omvendte realkreditlån, som faktisk er et negativt amortiseringspant, da det ikke har nogen likviditetsforpligtelser og tillader renter at akkumulere og sammensætte mod realkreditsaldoen på ubestemt tid (eller i det mindste, så længe låntageren er i live, beholder ejendommen som primær bolig, opretholder rimelig vedligeholdelse, og betaler de nødvendige ejendomsskatter og husejerforsikring). I overensstemmelse hermed repræsenterer det omvendte realkreditlån faktisk en unik mulighed for at opretholde et realkreditlån i pensionering, samtidig med at de likviditetsforpligtelser, der udløser en sekvensrisiko for strategien, afhjælpes.

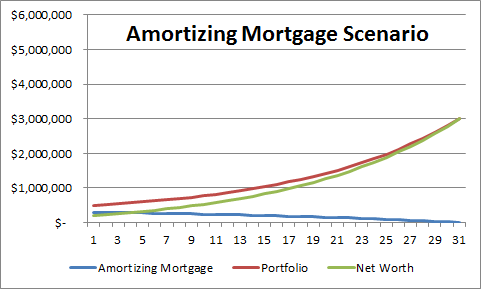

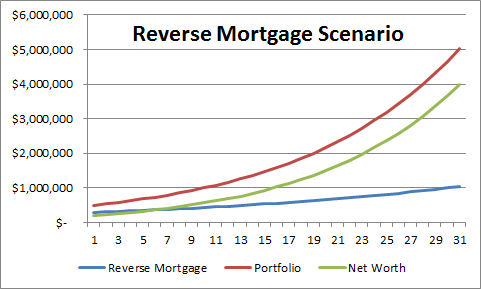

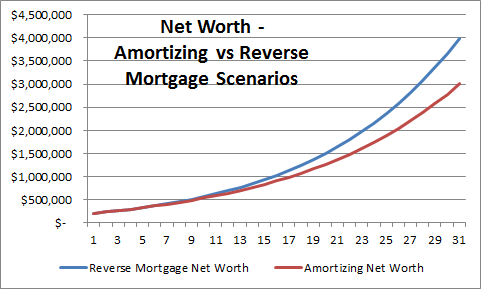

Faktisk fjerner det omvendte realkreditlån ikke kun sekvensrisikoen, men for pensionisten, der ønsker at købe aktier "på realkreditlån" med gearing, maksimerer det omvendte realkreditlån gearingspotentialet, da hovedbetalingerne på et traditionelt amortiserende realkreditlån afvikler det nøjagtige gearing, som realkreditlån-i-pensioneringsstrategien var beregnet til at opretholde. Følgelig viser serien af diagrammer nedenfor forskellen over tid mellem at opretholde en $500.000 portefølje og et $300.000 omvendt realkreditlån, versus en $500.000 portefølje og et $300.000 traditionelt amortiserende 30-årigt realkreditlån (forudsat en 4,25% rente på hver, og en 8% rente på hver gennemsnitlige årlige vækstrate på porteføljen, og begge scenarier ville naturligvis også have selve ejendommen til den værdi, den voksede til). Navnlig på grund af den vedvarende gearing ender det omvendte realkreditscenarie med at producere en væsentligt større realkreditsaldo i slutningen, men også en væsentlig højere nettoformue, da den fulde mængden af porteføljen forbliver investeret hele vejen igennem. Og det gør den uden pengestrømssekvensrisikoen i den traditionelle portefølje.

Mens fordelene ved det omvendte realkreditlån er overbevisende for dem, der ønsker at opretholde et realkreditlån i pension (med det formål at udnytte deres samlede afkast), er der et par vigtige forbehold.

Det første er, at eksemplerne ovenfor ignorerer lukkeomkostningerne for de respektive realkreditlån (hvor det omvendte realkreditlån har en tendens til at være lidt højere, selvom omkostningerne er tættere på for dem, der bruger HECM Saver-lån), og det forudsætter også, at renterne vil være det samme for begge (selvom givet 1,25 % realkreditforsikringspræmien på omvendte realkreditlån, ud over den underliggende rente, hænger omkostningerne i praksis ikke altid sammen). Men i betragtning af den sammensatte forskel over den 30-årige tidshorisont er op mod $1.000.000 for det, der startede som kun et realkreditlån på $300.000, vil relativt beskedne forskelle i omkostninger sandsynligvis ikke underminere disse resultater. Derudover modellerer denne analyse stadig ikke direkte virkningen af sekvensrisikoen på amortiserende versus omvendt realkreditlån (fremskrivningerne er baseret på en lige linje), hvilket kan føre til, at det omvendte realkreditlån har større sandsynlighed for at være den succesrige strategi selv om det har også en lidt højere pris.

Det andet forbehold er, at de illustrerede scenarier er afhængige af, at begge renter er faste, selvom mange omvendte realkreditlån udstedes på variabel rentebasis; faktisk med muligheden for månedlige betalinger eller kreditlinje, er det påkrævet. Men selvom den fastforrentede HECM Standard blev elimineret tidligere i år, kan låntagere stadig få et fastforrentet HECM Saver-lån til relativt tiltalende priser. Begrænsningen af HECM Saver er simpelthen, at de maksimale lånegrænser er lavere. Selvom denne strategi i virkeligheden er mest populær blandt husholdninger med højere indkomst og rigere - som også har en tendens til at have dyrere boliger - vil lånegrænserne begrænse mængden af husholdningernes gearing, pensionister kan bruge, da HECM Saver-lån ofte tillader låntager til ikke at udtrække mere end omkring 30% til 50% af boligen (afhængigt af alder og rentesatser), og boligens værdi i forbindelse med låneberegningen er begrænset til et maksimalt kravsbeløb på $625.500 (i 2013).

Derudover er der en risiko for husstandens overordnede gearingsstrategi:at tidshorisonten ikke nødvendigvis varer i 30 år. I tilfælde af at pensionisten går bort, kan tidshorisonten for investering versus lån blive afskåret, ligesom en ændring i livsbetingelserne, der får pensionisten til at flytte og sælge huset. Imidlertid vedrører disse risici for det meste både amortiserende og omvendte realkreditscenarier, og faktum er, at det amortiserende traditionelle realkreditlån bevarer den større sekvensrisiko. På den anden side, med et traditionelt realkreditlån, kunne pensionisten flytte og beholde det oprindelige hus som leje- eller investeringsejendom, mens det omvendte realkreditlån ville kræve en udbetaling i et sådant scenarie (da pensionisten ville ophøre med at bruge det korrekt som en primær bopæl, et af nøglekravene for at holde et omvendt realkreditlån på plads).

På trods af disse forbehold er det dog en kendsgerning, at alt andet lige introducerer traditionelle amortiserende realkreditlån yderligere sekvensrisici til husholdningsgearingsscenariet (ud over blot risikoen for, at porteføljen ikke klarer sig bedre end lånet), som omvendte realkreditlån afhjælper, hvilket burde gør omvendte realkreditlån særligt attraktive for pensionister, der mener, at det er værd at risikere at opretholde et realkreditlån og en portefølje side om side i pensioneringen. Dette kan være relevant for pensionister, der forsøger at beslutte sig for, hvordan de skal finansiere købet af en ældrebolig (overvejer et HECM-til-køb-lån i stedet for et traditionelt realkreditlån), eller endda pensionister, der ønsker at beholde et eksisterende realkreditlån til pensionering, men måske ønsker at refinansiere det til en omvendt realkredittype i stedet (i det mindste hvis det er muligt inden for de omvendte realkreditlånegrænser). Selvom omvendte realkreditlån typisk primært er blevet betragtet som et "lån til sidste udvej" for dem, der helt har opbrugt deres andre aktiver, er virkeligheden, at omvendte realkreditlånsstrategier måske bør tages meget større hensyn til i de tidligere stadier af en velhavende pensionsordning. .

På den anden side, i betragtning af de omvendte realkreditændringer, der snart skal implementeres af HUD, er virkeligheden, at strategien kan blive noget mindre tiltalende, efterhånden som de forudgående Mortgage Insurance Premium (MIP) omkostninger stiger. Problemet vil være særligt alvorligt for dem, der har et betydeligt realkreditlån (som en procentdel af boligens værdi) i pensionsalderen, som vil være underlagt den nye 2,5 % upfront MIP på hele ejendommens anslåede værdi (og endda for dem, hvis omvendt realkreditfinansiering vil være mindre end 60 % af hovedgrænsefaktoren, den nye forhånds-MIP vil være 0,5 %). I betragtning af at de nye regler først implementeres i slutningen af måneden, er der naturligvis et snævert tidsvindue tilbage for dem, der måtte ønske at refinansiere til et omvendt realkreditlån til nutidens mere fordelagtige omkostninger.