Kreditkortklager kan være svære at behandle. Nogle gange er kreditkortselskaber svære at nå, eller det er ikke klart, hvem du skal klage til. I kølvandet på finanskrisen i 2008 oprettede den føderale regering Consumer Financial Protection Bureau (CFPB) for at hjælpe med at beskytte forbrugerne. CFPB regeringsagentur hjælper forbrugere med at behandle klager, de har med banker, kreditforeninger, kreditkortselskaber, betalingsdag långivere og andre finansielle virksomheder.

Se vores guide til de bedste saldooverførselskreditkort.

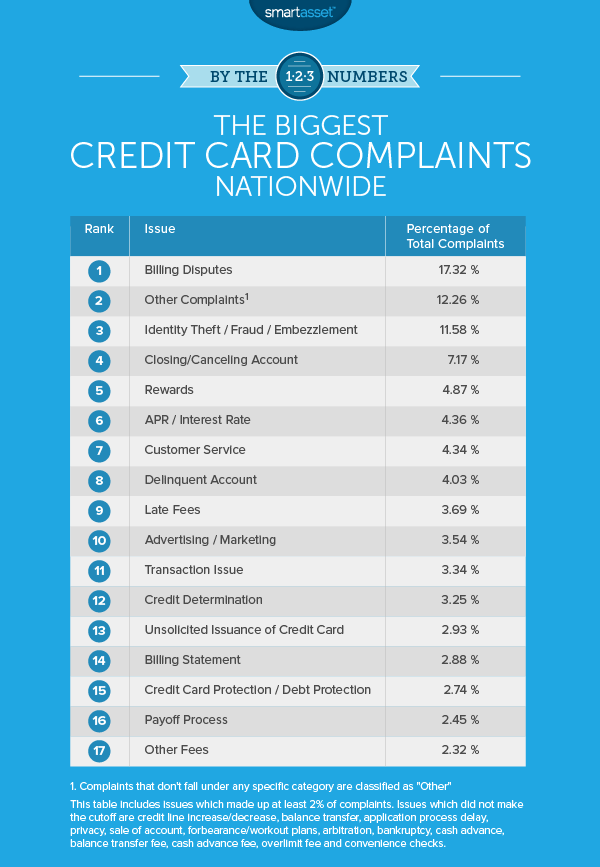

CFPB frigiver data om klager, som den modtager (men holder forbrugeroplysninger anonyme). Nedenfor dykker vi ned i kreditkortklagedata for at se, hvilke problemer der bliver ved med at dukke op.

1. Faktureringstvister

Det nummer et problem, amerikanere klagede mest over, når det kom til kreditkort, var faktureringstvister. Over 17 % af klagerne eller 3.653 klager handlede om dette spørgsmål. Den gode nyhed er, at for forbrugere, der ønsker at bestride et gebyr på deres regning, har kreditkortselskaber en tendens til at være dygtige til at løse faktureringstvister. Over 35 % af alle klager over faktureringstvister ender med økonomisk lettelse for forbrugeren.

2. Andre klager

Klager, der ikke er dækket af nogen specifik kategori, klassificeres som "Andet". "Andre" klager udgør 12,26 % af alle klager i CFPB-databasen. Forbrugere, hvis klager falder ind under "Andet", har en tendens til at få det mindste tilbage i form af økonomiske fordele. Kun 9,99 % af "Andre" klager modtog økonomiske fordele.

3. Identitetstyveri/bedrageri/underslæb

Identitetstyveri, bedrageri og underslæb kan komme i nogle få former, når det kommer til kreditkort. Nogen kan have åbnet kreditkort i dit navn og brugt dem til at foretage debiteringer eller blot brugt dit eksisterende kreditkort til at foretage debiteringer. Det skræmmende ved identitetstyveri er, at det kan være svært at få øje på, indtil det er ret sent, hvilket sætter en bule i din kreditscore. Der er nogle enkle måder at beskytte dig selv mod identitetstyveri, som f.eks. at oprette advarsler hos de store kreditbureauer og din bank.

4. Lukning/annullering af konto

Tvister om lukning og annullering af konti kommer i to former. Der er forbrugere, der rapporterer manglende evne til at lukke en konto, og så er der andre forbrugere, der rapporterer, at konti lukkes uden deres samtykke. Omkring 7 % af alle klager faldt under lukning/annullering af en konto.

5. Belønninger

Forbrugere, der klager over kreditkortbelønninger, siger ofte, at de føler sig vildledt. Samlet set er 4,87 % af kreditkortklager relateret til belønninger. Knap 35 % af belønningsklager bliver løst med enten monetær eller ikke-monetær lettelse for forbrugeren. Heraf løses 19 % med økonomiske fordele.

6. ÅOP/rente

I alt faldt 918 kreditkortklager under ÅOP eller renteklager. Det er 4,36 % af alle kreditkortklager. Ligesom med belønningsklager siger forbrugere, der klager over ÅOP eller renter, ofte, at de er blevet vildledt om, hvordan renterne ændrer sig. Problemet for mange mennesker er, at når de først begynder at hæve uventede rentebetalinger, kan kreditkortgæld begynde at hobe sig op. Omkring 39 % af klagerne under denne kategori bliver løst med enten monetære eller ikke-monetære fordele.

7. Kundeservice

Mange af klagerne omkring kundeservice fokuserer på, hvor svært det kan være at kommunikere med finansielle virksomheder. Forbrugere klager over at være i venteposition i timevis, telefonopkald bliver ubesvarede eller spørgsmål, der ikke bliver besvaret tilstrækkeligt. Mere end 20 % af kundeserviceklager modtager økonomisk lettelse.

8. Forfalden konto

Forbrugere, der klager over forfaldne konti, er typisk fornærmede over en af to ting:Enten klager en forbruger over en forfalden konto, de ikke var bekendt med, eller også klager forbrugerne over de metoder, finansielle virksomheder bruger til at inddrive forfalden gæld. En af grundene til, at dette er en stor klage for folk, er, at det virkelig kan skade din kreditscore. Det er vigtigt at tjekke din kreditrapport for at sikre, at du ikke har nogen forfalden gæld.

9. Forsinkede gebyrer

Klager over for sen gebyrer udgør 3,69 % af alle kreditkortklager. Finansielle virksomheder opkræver forsinkelsesgebyrer, når folk går glip af betalinger. Typisk siger forbrugere, der indgiver klager, at de har betalt deres saldo til tiden, og at der ikke skal betales et forsinket gebyr. I disse tvister har forbrugerne en tendens til at komme ud i toppen. Over 56 % af klager over forsinkede gebyrer modtager pengelettelse. Data fra CFPB viser, at medianbeløbet for lindring er $130, og $25 er det mest almindelige beløb.

10. Annoncering/markedsføring

Kreditkortforbrugere indgiver klager under reklame og markedsføring, når de føler, at enten en virksomheds annoncering var vildledende eller upassende, eller en virksomhed undlod at leve op til deres løfter i en marketingkampagne. For eksempel kan den forurettede part klage over taktikken med at reklamere for en mindreårig. Reklame- og marketingklager udgør godt 3,5 % af alle klager.

For at finde de bedste kreditkortklager i landet indsamlede vi data fra Consumer Financial Protection Bureau. Specifikt filtrerede vi data fra CFPB-klagedatabasen for at oprette et datasæt over alle kreditkortklager fra 2016. Vi opdelte klagerne efter problemtype, for eksempel gebyrer for sent, faktureringstvister, identitetstyveri og så videre. Vi rangerede derefter hvert problem efter mest udbredt til mindst udbredt.

Spørgsmål om vores undersøgelse? Kontakt [email protected].

Fotokredit:©iStock.com/AntonioGuillem