Hvis du er midt i at betale dine kreditkort, billån eller studielån af, ved du, at hver ekstra dollar til gæld hjælper. Men hvis du begynder at betragte din pensionskasse som en måde at grave dig selv ud af hullet, så hold op!

Selvom det kan være fristende, er det en frygtelig idé at tage penge ud af en IRA for at betale gæld. Ikke kun kan disse penge komme med uhyrlige tidlige tilbagetrækningsstraffe og skatter, men de stjæler også fra dit fremtidige jeg. Vi har opdelt, hvad der sker, når du udbetaler en pensionsfond tidligt, og vi vil fortælle dig, hvordan du kan betale af på gæld uden at raide din IRA.

Uanset om du udtaler det eye-ruh eller du lyder hvert bogstav, en IRA (Individual Retirement Account) er et fantastisk værktøj til at opbygge rigdom og sørge for, at du går på pension med værdighed. Men nøgleordet her er gå på pension . Dave Ramsey siger, at du ikke bør tage penge ud af din IRA tidligt, medmindre det er for at undgå konkurs eller tvangsauktion. Hvorfor? For det kan koste store omkostninger at bruge din pensionskasse til andet end pensionering.

Penge, der tages ud af en IRA tidligt (inden alderen 59 ½) skal overføres til en anden pensionskonto inden for 60 dage for at blive betragtet som en "ikke skattepligtig rollover." Vi gentager:60 dage! Ellers vil regeringen tage sit snit i form af bøder og afgifter. Så hvis du hæver penge fra din 401(k), fordi du skifter job og ønsker at flytte det til et nyt firma, skal du sørge for at gøre det inden for 60-dages perioden. På den måde mister du ikke nogen af dine opsparinger. Det er trods alt dine hårdt tjente penge, og du fortjener at holde fast i så meget af dem som muligt. Husk også, at ikke-afgiftspligtige rollovers kun kan foretages én gang hver 12. måned.

Så snart disse 60 dage er gået, anses pengene fra IRA for at være udbetalt. Og de bøder og skatter, du skal betale af disse penge, afhænger af typen af pensionskonto, de kom fra:401(k), traditionel IRA eller Roth IRA.

At hæve penge fra en 401(k) tidligt kommer med en straf på 10 %. Du skal også betale skat af det, du tager ud, men IRS tilbageholder normalt 20 % automatisk. Og hvis du udtager et betydeligt beløb, kan det støde dig ind i et højere skatteniveau. Så hvis du tog $20.000 fra din 401(k), og det placerer dig i skatteklassen på 22 %, får du muligvis kun omkring $12.000-13.000 (afhængigt af statens indkomstskat), når alt er sagt og gjort.

Og fordi 401(k)s er finansieret med før-skat dollars, skal du stadig betale skat af alt, hvad du tager ud, selv efter 59 ½-alderen. Men der er nogle undtagelser til at betale bøder for tidlige 401(k)-udbetalinger, som vi vil diskutere senere.

Men hvis du overvejer at tage penge ud af din 401(k) for at dække en udgift eller betale gæld, så spørg dig selv dette:Vil jeg virkelig låne penge til 30 % rente? Selvfølgelig ikke! Nogle gange kræver det bare regnestykket for at indse, hvad du rent faktisk ville miste.

At tage penge ud af en traditionel IRA før 59 ½ resulterer også i en straf på 10 %. Der er ingen automatisk tilbageholdelse, men du skal stadig betale føderal og statslig indkomstskat af det beløb, du har udtaget, når det er tid til at indgive din skat.

Ligesom en 401(k) er der nogle undtagelser fra den tidlige tilbagetrækningsstraf for traditionelle IRA'er (vi dykker ned i dem om et minut.). Men selvom du kan tage penge ud af din IRA, betyder det ikke, at du skal. I stedet for at skulle betale 30 % til regeringen, kan du bidrage regelmæssigt til en opsparingskonto og bruge 100 % af disse penge til udgifter, du ved kommer, som at hjælpe dine børn med at betale for college eller købe et hus. Røv ikke dit fremtidige jeg, bare fordi det er nemt lige nu.

Da en Roth IRA bruger dollars efter skat, men vokser skattefrit (en af grundene til, at vi elsker det så meget), er du i stand til at trække ethvert af dine bidrag ud, uanset din alder og uden bøder eller skat. Men hvis du ønsker at udtage indtjening (også enhver vækst fra renters rente), skal du være mindst 59 ½ og selve Roth IRA skal være mindst fem år gammel. Ellers skal du betale 10 % gebyr for tidlig tilbagetrækning plus eventuelle skatter.

Men hele pointen med at investere i en Roth IRA er, at du ikke skal betale skat, når du hæver pengene i pension. Du har allerede betalt skat af de penge, du sætter ind der, så hvorfor skulle du betale mere ved at tage penge ud for tidligt? Vi synes, du skal drage fuld fordel af en Roth IRA – og den bedste måde at gøre det på er at lade den være i fred, indtil du går på pension.

Selvom du stadig skal betale skat af penge, der tages ud af en 401(k) eller IRA før en vis alder, er der nogle omstændigheder, der ville lade dig komme omkring 10 % førtidstilbagetrækningsstraffen for pensionsfonde.

Der er også en undtagelse til den tidlige tilbagetrækningsstraff for en 401(k), hvis du modtager en "trangsfordeling." Dette er penge, der tages ud af din 401(k) for at imødekomme et "umiddelbart og tungt økonomisk behov", ifølge IRS, og kunne omfatte ting som at reparere skader på dit hjem efter en naturkatastrofe, dækning af begravelsesudgifter for en elsket, eller betale husleje for at undgå fraflytning. Og du har kun lov til at udtage det nøjagtige beløb, der er nødvendigt for disse udgifter.

Men selvom det bliver nemmere at få adgang til din 401(k), skal du huske, at du er den, der skal leve af de penge, når du går på pension. Så vær forsigtig med, hvad du kalder en nødsituation, og gem din 401(k) til senere.

Hvis du er i en situation, hvor du har brug for pengene i din IRA for at hjælpe dig med at undgå konkurs eller tvangsauktion, skal du oprette forbindelse til en SmartVestor Pro.

En anden fejl, folk begår, er at tage et 401(k) lån for at betale deres gæld af - men du ender med at skulle betale dig selv tilbage med renter. Yuck! Og 401(k)-lån kan hurtigt give bagslag. Hvis du mister dit arbejde, skal lånet betales tilbage inden for 60 dage. Hvis det ikke er det, vil du blive tvunget til at betale - du gættede det - en bøde på 10 % plus skat. Men sandheden er, at du ikke kan låne dig ud af gælden, så du bør helt undgå lån.

Har du nogensinde hørt det gamle ordsprog:"Lad den sovende IRA ligge"? Ingen? Bare os? Formålet med pensionskasser er at sikre, at du bliver taget hånd om, når indkomsten stopper med at rulle ind. Men for mange folk behandler deres pensionsfond som deres nødfond. Og jo flere penge du tager ud nu, desto mindre har du til de dage med strandferie, golf og børnebørnebesøg, som du drømmer om.

Når din IRA bliver en pengeautomat, taber du på alle de penge, du ville have tjent med renters rente. Sammensat interesse er din bedste ven, men kun når du giver den mulighed for at arbejde. (Prøv vores rentes renteberegner, der vil lave beregningerne for dig.) Det er, hvad vi kalder gratis penge til dem, der venter. Det er ikke penge for i dag; det er penge til i morgen. Du er i det i det lange løb, og investering kræver en anstændig mængde tålmodighed og selvkontrol.

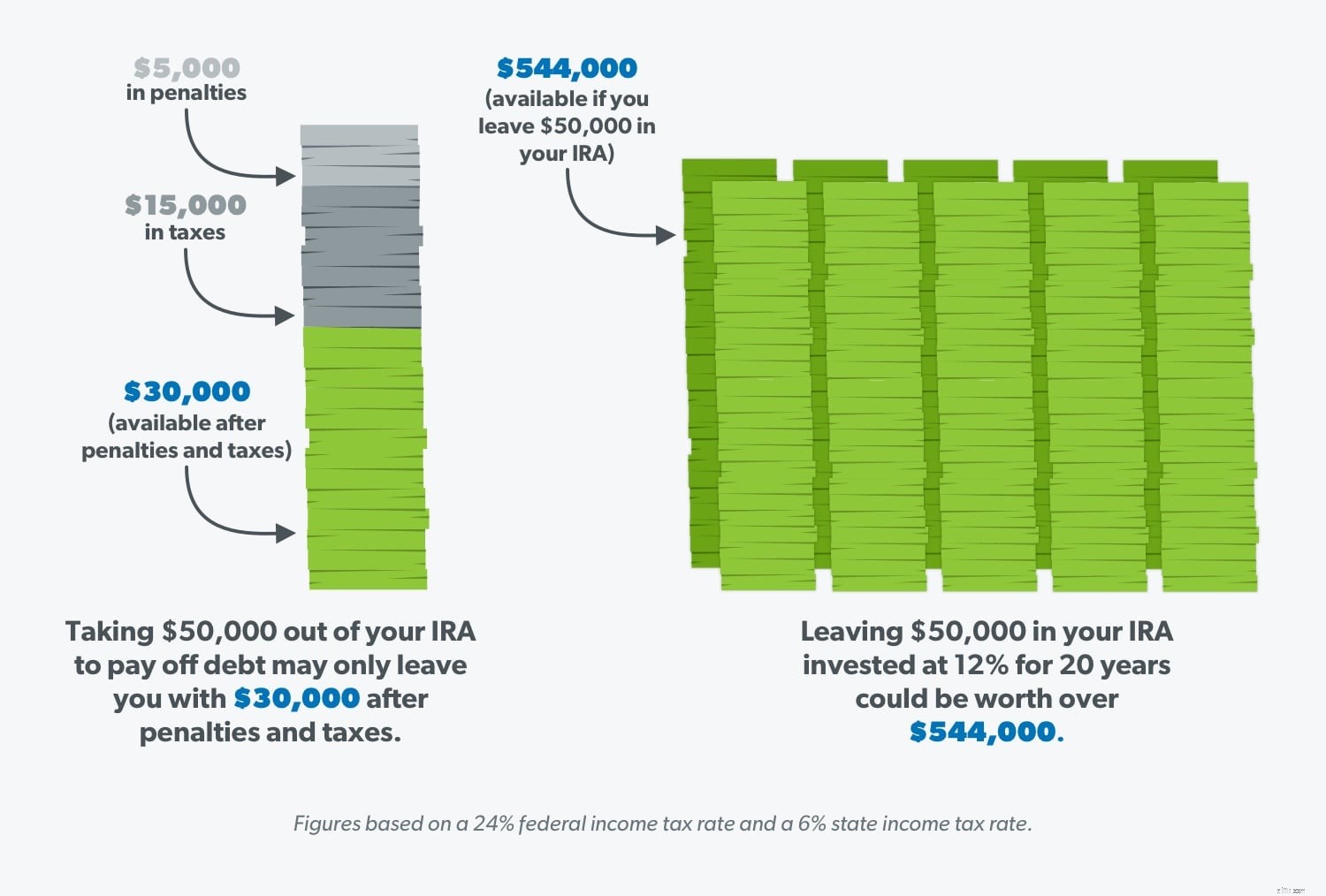

Lad os sige, at du tog $50.000 ud af din IRA for at betale din studielånsgæld. Du kan ende med at betale omkring $5.000 i bøder og omkring yderligere $15.000 i skat - hvilket giver dig kun $30.000. Det er ikke i orden! Men hvis du forlod den IRA alene, ville de oprindelige $50.000 investeret med en 12% afkast i 20 år være mere end $544.000 værd! Og det er hvis du ikke bidrager med noget oveni. Se? At have tålmodighed og lade pengene være i fred betaler sig stort set.

Brug vores investeringsberegner for at se, hvad din IRA vil være værd, når det er tid for dig at gå på pension.

De langsigtede omkostninger ved at plyndre din pensionsfond er simpelthen ikke det værd. Mange mennesker siger, at de kan kompensere for tabet ved at lægge flere penge i deres IRA senere, men der er grænser for, hvor meget du kan bidrage med hvert år.

Vi ved, at du arbejder hårdt, og det sidste, du ønsker, er at skulle arbejde hårdere og længere, fordi du ikke har sparet nok op til pension. Vær ikke som de 90 % af millennials, der tog penge ud af deres pensionskonti og fortrød det. 1 Lad din IRA være i fred, og når tiden kommer til at bruge den, vil du være så glad for, at du gjorde det!

Så hvis du ikke udbetaler din pensionskasse, hvordan betaler du så af på din gæld? Vi er glade for, at du spurgte! Her er nogle afprøvede og sande metoder til at slå gæld ud, som dit fremtidige jeg ikke vil fortryde.

At tage kontrol over dine penge starter med at have en skriftlig plan – et budget. Og et budgetværktøj som EveryDollar tvinger dig til at være mere bevidst med de penge, du har nu, i stedet for at spekulere på, hvor de blev af senere. At give hver dollar et job at udføre hjælper dig også med at opbygge en solid nødfond, så du ikke bliver fristet til at udnytte din IRA, når livet kaster dig en kurvekugle.

Gældssneboldmetoden er den hurtigste måde at betale gæld på, fordi den giver dig pengegevinster, der motiverer dig undervejs. Her er, hvad du gør:Liste al din gæld mindste til største (uanset rente) og angribe det mindste beløb med en hævn, mens du sætter minimumsbetalinger på resten. Når den mindste gæld er væk, skal du tage den betaling og anvende den på den næstmindste gæld. Brug derefter det budget, vi nævnte, til at skære ned på dit forbrug og kaste endnu flere penge på din gæld. Når den snebold begynder at rulle, vil den give dig det momentum, du skal bruge for at komme ud af gælden for altid!

Hvis du stadig har lyst til at låne fra din pensionskasse er dit eneste håb, har du måske bare brug for en, der fortæller dig dine muligheder. En Ramsey Solutions Master Financial Coach kan opmuntre dig og hjælpe dig med at træffe den bedste beslutning for din økonomiske situation. Find en træner i nærheden af dig i dag.

Hvis du virkelig vil sikre dig, at dine pensionsdrømme bliver til virkelighed, så start en gratis prøveperiode på Ramsey+ og tag kontrol over din økonomi! Du lærer alt, hvad du behøver at vide om at betale af på gæld, spare penge og investere klogt, så du kan opbygge rigdom og være på vej til hverdagens millionærstatus. Det er aldrig for sent at ændre dine pengevaner og forberede dig på en succesfuld fremtid!