En stor fordel, som ULIP'er har i forhold til aktiefonde, er, at forfaldsprovenuet fra ULIP'er er fritaget for skat. På den anden side beskattes de langsigtede kapitalgevinster ved salg af aktiefonde med 10 %. LTCG ved salg af gældsfonde beskattes med 20 % efter indeksering.

I et tidligere indlæg fremhævede jeg, hvorfor jeg stadig foretrækker investeringsforeninger frem for ULIP'er. Jeg benægter ikke, at jeg har fordomme.

Hvis du stadig ønsker at gå efter en ULIP, er det bedre at gå med en billig ULIP. Jeg fremhævede fordelene ved en lavpris ULIP (sammenlignet med en dyr) i dette indlæg.

I dette indlæg vil jeg diskutere, hvorfor du aldrig bør investere i en ULIP, hvis du er gammel. Ikke engang i en lavpris ULIP. Og denne analyse er ikke forudindtaget.

Lad os forstå årsagerne. Lad os hente en billig ULIP til analysen (f.eks. HDFC Click 2 Invest).

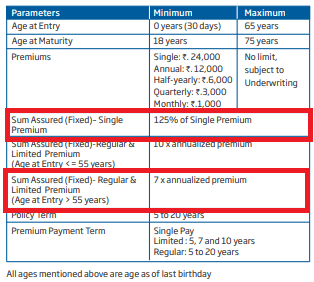

Som du kan se, vil forsikringssummen i HDFC Click 2 Invest være 7 gange den årlige præmie, hvis tiltrædelsesalderen er højere end 55. Nu er dette et problem.

Forløbsprovenuet fra en livsforsikringsordning er kun fritaget for indkomstskat, hvis forsikringssummen er mindst 10 gange den årlige præmie. Med denne betingelse vil forfaldsprovenuet fra HDFC ULIP ikke være fritaget for skat, hvis indrejsealderen er højere end 55.

Derfor er den største fordel ved ULIP'er i dette tilfælde i forhold til aktiefonde (skattefrit løbetidsprovenu) blevet udslettet. Ikke bare det, i tilfælde af aktie-MF'er betaler du skat med 10 % af kursgevinsten. I tilfælde af ULIP vil hele løbetidsprovenu blive beskattet efter din pladesats (måske med justering for de betalte præmier).

Dette er et spørgsmål, der vil komme til enhver investors sind. Forsikringsselskabet kunne have holdt forsikringssummen på 10 gange den årlige præmie og fortsat få skattefordele.

Tja, der er problemet med dødelighedsafgift.

Dødelighedsafgift i en ULIP er det beløb, der går til at give dig livsdækning. Hver ULIP har en dødelighedstabel. Dødelighedsafgift opkræves på månedsbasis. Dine fondsandele likvideres for at inddrive sådanne gebyrer.

Dødelighedsafgiften opkræves dog ikke af hele forsikringssummen. Det opkræves på Sum-at-Risk.

Det er klart, at alt andet lige vil du betale mere i form af dødelighedsgebyrer i tilfælde af Type II ULIP'er. For mere om de to typer ULIP'er, se venligst dette indlæg.

For ældre mennesker kan det være en unødvendig byrde at pådrage sig dødelighed, fordi:

Her er et øjebliksbillede af dødelighedstabellen for HDFC Click 2 Invest. Disse gebyrer er pr. Rs 1.000 af Sum-at-risk.

Hvis forsikringssummen er den samme i begge tilfælde (f.eks. Rs 10 lacs), og hvis vi antager, at dødelighedsomkostninger opkræves på årsbasis i begyndelsen af året, vil yngre investor vil betale en dødelighed på 0,9840 Rs*Rs 10 lac/ 1.000 =Rs 984 i det første år.

På den anden side vil den ældre investor pådrage sig et dødelighedsgebyr på 7,8880 * Rs 10 lacs/1.000 =Rs 7.888 i det første år. Denne høje forskel vil også fortsætte i fremtiden.

Alt andet er det samme (fondsafkast, andre gebyrer osv.), betyder højere dødelighedsafgift lavere afkast fra ULIP. Jeg har også diskuteret dette aspekt i et tidligere indlæg. Din alder påvirker dit afkast i ULIP'er og traditionelle planer.

I et af de mest uhyggelige eksempler på fejlsalg investerede en ældre borger 3,2 lacs over 6 år i en ULIP og endte med 11.678 Rs. Dette indlæg handler i øvrigt ikke om fejlsalg. Det handler mere om fejlene/problemerne med en produktstruktur.

Reducer virkningen af dødelighedsafgifter for de ældre investorer. Forsikringsselskabet har ganske ret i:

Bare at skattelovgivningen kræver, at Assured Sum er 10 gange årlig præmie for 10 gange (for at gøre udløbsprovenu fritaget for skat). Det kan du ikke give forsikringsselskaber skylden for.

Hvis du er ung, kan jeg ikke klandre dig for at købe en billig ULIP, forudsat at du har brug for livsdækning, og dødelighedsafgifterne ikke er særlig høje. ULIP'er er ret nemme at forstå for nye investorer. Der er mange problemer med ULIP'er, men det kan jeg leve med, hvis du køber i en ung alder.

Hvis du er gammel, er det dog bedre at undgå ULIP'er, fordi :

I øvrigt vil enkeltpræmie-ULIP'er også stå over for et lignende problem. I tilfælde af enkeltpræmie-ULIP'er er forsikringssummen (i HDFC Click 2 Invest) kun 1,25 gange den årlige præmie. Forsikringssummen holdes lav for at reducere virkningen af dødelighedsafgifter. Problemet er dog, at forfaldsprovenuet vil være skattepligtigt.

På købstidspunktet er du muligvis ikke informeret om disse problemer. Typisk fokuserer sælgerne kun på de gode dele. Uvidenhed kan dog ikke være en undskyldning.

Vær opmærksom. Bliv informeret.