Finansministeren fremlagde det endelige budget for FY2019-2020 den 5. juli 2019. Her er de vigtigste højdepunkter i budgettet.

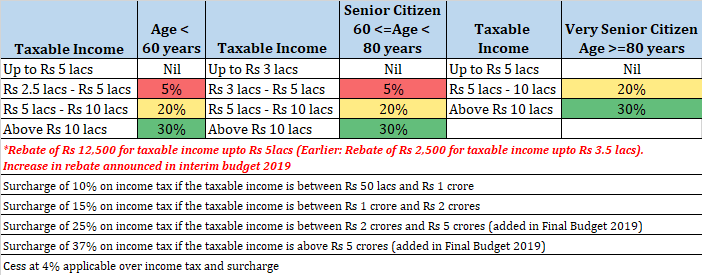

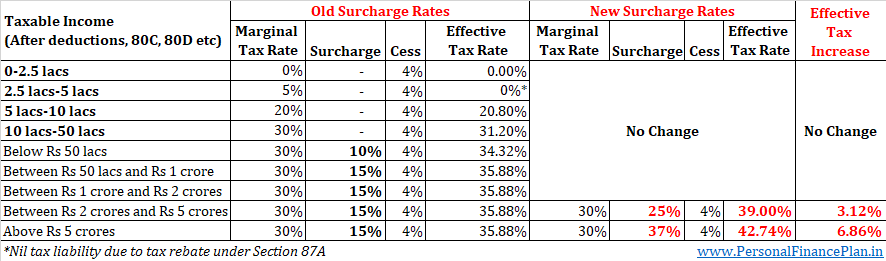

Der har været en ændring i indkomstskattepladerne. Der er en kraftig stigning i tillægget for dem, der tjener mere end 2 mia. Rs.

Vi skal forstå, at virkningen af tillægget ikke kun er begrænset til dine lønninger. Tillægget opkræves på alle former for indkomst, også kursgevinster. For en skatteyder med skattepligtig indkomst på over 5 crores Rs er den langsigtede kapitalgevinstskat ved salg af aktie-/aktiefonde derfor 14,25 % (10 % LTCG-skat, 37 % tillæg og 4 % cess). Tidligere var det kun 11,96% (10% LTCG-skat, 15% tillæg og 4% cess). Dette er en ganske betydelig stigning.

Den marginale lettelse på Tillæg kan stadig benyttes.

For at give ejendomsmæglersektoren et udslag, har regeringen givet et yderligere skattefradrag på 1,5 lacs pr. regnskabsår til rentebetaling for boliglånet. Dette er underlagt følgende betingelser

Som du kan se, er denne fordel kun for førstegangskøbere . Denne skattefordel i henhold til Section 80EEA vil også være tilgængelig i de efterfølgende år.

Denne skattefordel er ud over skattefordelen på Rs 2 lacs for boliglånsrentebetaling i henhold til § 24. Derfor kan den samlede skattefordel for lånet optaget i FY2020 gå op til Rs 3,5 lacs.

Samtidig skal vi også se nytten af det. For et hus på Rs 45 lacs, vil du få et lån på omkring Rs 36-37 lacs. Ved en rente på 9 % og et lån på Rs 36 lacs i 15 år betaler du Rs 3,2 lacs som rente det første år . 3,08 lacs på andet år. 2,95 lacs på det tredje år og så videre. Rentebeløbet vil være højere, hvis løbetiden var længere, eller lånebeløbet var højere.

Din faktiske fordel vil også afhænge af din skatteramme.

Vi må forstå, at forudsætningerne for at få skattefordele til rentebetaling er forskellige under Section 24 og Section 80EEA.

Fradraget i henhold til § 80EEA er tilgængeligt for boliglån fra banker og godkendte finansielle institutioner. Efter § 24 er selv renter betalt af boliglån fra venner og slægtninge berettiget til skattefordel.

Efter § 24 får du først skattefordel af renter, efter du har fået besiddelse af dit hus (renter betalt før besiddelse er berettiget til fradrag over de næste 5 år i 5 lige store rater). § 80EE og 80EEA stiller ikke krav om besiddelse eller færdiggørelse af byggeri. Derfor giver Section 80EEA dig øjeblikkelig lindring, selvom du har købt en ejendom under opførelse.

Gode nyheder til køberne af elektriske køretøjer.

Hvis du tager et lån for at købe et elektrisk køretøj, vil du få et ekstra skattefradrag på 1,5 Rs lacs for renterne betalt for et sådant lån i henhold til § 80EEB. Skattegodtgørelsen ville være tilgængelig for både biler og cykler.

Skattefradraget er underlagt følgende betingelser:

Skattelettelsen er ikke kun begrænset til købsåret, men vil også være tilgængelig i de efterfølgende år. Som et yderligere løft har regeringen foreslået at reducere GST på sådanne køretøjer fra 12 % til 5 %.

Gaver fra fastboende til ikke-residenter (NRI) skal anses for at påløbe i Indien og derfor være underlagt indkomstskat. Gaver modtaget fra nære slægtninge, gennem arv eller på tidspunktet for ægteskabet, er fortsat fritaget. Fritagelse for gaver til en værdi af 50.000 Rs pr. regnskabsår gælder også fortsat. Læs dette indlæg for mere om dette emne.

tilbagekøbssmuthul tilstoppet :Udbytte fra aktier er underlagt DDT på 15% (virksomheden betaler skatten, før penge overføres til investorkonto). Udbyttet er gratis i investorernes hænder, medmindre dine samlede udbyttekvitteringer krydser Rs 10 lacs i et regnskabsår. Sådanne investorer skal betale en ekstra skat på 10 %. Promotorer/rige investorer ville sandsynligvis blive værst ramt af denne regel. For at omgå dette skattespørgsmål foretrak selskaberne at tage tilbagekøbsvejen (i stedet for at give udbytte). Tilbagekøb af aktier var en bedre og skatteeffektiv måde at overføre penge til aktionærerne. Nu skal selskaberne betale 20 % af det beløb, der er brugt til aktietilbagekøb, som skat. På en måde har de udlignet den skattemæssige behandling af tilbagekøb og udbytte.

TDS for skattepligtige livsforsikringer steg fra 1 % til 5 %. Provenuet fra din livsforsikring er skattepligtigt, hvis forsikringssummen er mindre end 10 gange den årlige præmie. 1 % var på bruttobeløbet. 5 % er på indtægten fra policen.

Regeringen planlægger at lancere en CPSE ETF på linje med ELSS . Du vil få skattefordele i henhold til § 80C. Regeringen bruger CPSE ETF'er til sin frasalg i PSU'er. Modaliteterne afventes stadig. Du kan forvente en lock-in i 3 år.

Definitionen af en PSU er blevet revideret . Tidligere skulle regeringen eje mindst 51% af enheden. Nu er definitionen, regeringen og enheder, der ejes af regeringen skal have mindst 51 %. Hvis du ser dette sammen med det foregående punkt, kan du se, at regeringen planlægger at rejse en masse penge gennem frasalg.

NPS-beskatningen blev revideret i december sidste år . Hele den 60 % engangshævning, der var tilladt på pensionstidspunktet, blev gjort skattefri. Staten skulle bidrage med 14 % af grundlønnen til sine ansatte. Investering i NPS Tier II-konto blev også tilføjet til Sektion 80C-kurven (kun for statsansatte). Aktiveringsbestemmelser er nu blevet tilføjet til Section 80C, Section 80CCD og Section 10.

Tolden på guld steg fra 10 % til 12,5 % . Guldpriserne steg op den 5. juli af denne grund.

Ekstra cess på Dieseland Petrol.

TDS på 2 %, hvis kontanthævningen overstiger 1 crore Rs fra en bankkonto. Nå, du kan åbne flere konti. Bemærk, at det er TDS. Du kan kræve den ekstra skat, der er fratrukket på tidspunktet for indgivelse af ITR, tilbage.

Forudfyldte selvangivelser skal gøres tilgængelige for investorer. Oplysningerne fra forskellige kilder (banker, børser, investeringsforeninger) skal automatisk udfyldes.

Skatteangivelse obligatorisk for dem, der har indbetalt mere end 1 crore Rs på opsparing / foliokonto ELLER har brugt mere end Rs 2 lacs på udenlandsrejser ELLER har betalt elregningen på over Rs 1 lac på et år.

NRI'er kan nu udstede Aadhaar-kort efter deres ankomst til Indien (permanent tilbagevenden efter min mening) uden karensperiode på 180 dage.

Regulerende myndighed for boligfinansieringsselskaber skal flyttes fra National Housing Bank (NHB) til Reserve Bank of India (RBI).

Nye mønter på 1, 2, 5, 10 og 20 rupees skal lanceres.

PAN og Aadhaarcard skal gøres udskiftelige. De, der ikke har PAN-kort, kan sende retur ved at citere deres Aadhaar-kort.

En ny pensionsordning (Pradhan Mantri Karam Yogi Maandhan) for små forretningsmænd og handlende med en omsætning på mindre end Rs. 1,5 millioner kroner. Det er på linje med Atal Pension Yojana.