Aegon Life har lanceret en ny variant af iTerm-plan, hvor forsikringstageren får en månedlig indkomst efter 60 års alderen indtil sin død. Dette kommer i tillæg til engangsudbetalingen ved det fyldte 60. år. På en måde er det en periodeordning med pensionsfunktion . For dem, der simpelthen ikke kan lade deres forsikringspræmier gå til spilde, ligner det en god mulighed. Men som altid, lad os grave dybere. Lad os vurdere, om en almindelig vaniljeperiodeplan vil gøre et bedre stykke arbejde.

I Aegon Life iTerm Plan (Dual Protect) er policeperioden endnu vigtigere, da den månedlige indkomst udbetales efter 60 års alderen indtil afslutningen af policeperioden eller forsikringstagerens bortgang, alt efter hvad der er først. Minimumsforsikringsperioden er op til 70-års alderen, og maksimal løbetid er op til 100-årsalderen. Maksimal præmiebetalingsperiode skal være op til 60-årsalderen.

Hvis forsikringstager afgår ved døden inden det fyldte 60. år, får den forvaltede forsikringssummen. Der er ikke tale om månedlig indkomst i dette tilfælde.

Hvis forsikringstageren overlever indtil det fyldte 60. år, på forsikringsdagen efter hans 60. fødselsdag, får forsikringstageren 5 % af forsikringssummen. Hvis forsikringssummen (livsdækning) er Rs 1 crore, vil forsikringstageren få Rs 5 lacs.

Efterfølgende vil forsikringstageren få en månedlig indkomst på 0,1 % af forsikringssummen indtil udløbet af forsikringsperioden. Hvis Assured Sum er Rs 1 crore, vil forsikringstageren få Rs 10.000 om måneden fra 60 års alderen til afslutningen af forsikringsperioden eller død eller diagnose af terminal sygdom, alt efter hvad der er først.

Hvis forsikringstageren dør efter det fyldte 60. år, men inden udløbet af forsikringsperioden, stopper den månedlige indkomst, og den nominerede vil få (forsikret sum – allerede foretaget betalinger).

Det er en terminsplan. Så det kan ikke være særlig slemt. Vi er dog nødt til at sammenligne planen med andre alternativer.

Lad os forstå ved hjælp af et eksempel.

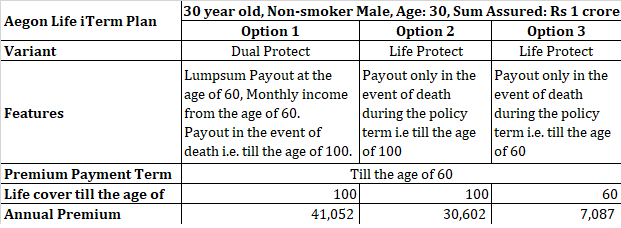

En 30-årig ikke-ryger mand køber Aegon Life iTerm; Dual Protect-plan med forsikringssum på 1 crore Rs. Han går med policens løbetid på 70 år (falder sammen med hans alder på 100), den årlige præmie vil være 41.052 Rs. (Med policens løbetid på 50 år, der falder sammen med 80-årsalderen, ville den årlige præmie have været 34.114 Rs.).

Aegon Life iTerm-planen kommer i to andre varianter. Life Protect og Protect Plus.

Life Protect-varianten er en ren periodeplan.

Hvis den samme 30-årige person køber livsforsikring indtil 100-års alderen (og slutningen af præmiebetalingen falder sammen med 60-årsalderen), vil den årlige præmie være Rs 30.602, dvs. han betaler præmie indtil 60 års alderen, men får dækning indtil 100-årsalderen. Dette er i det væsentlige en hel livstidsplan.

Hvis han køber livsforsikring indtil det fyldte 60. år, vil den årlige præmie være 7.087 Rs.

Der er lille forskel på mulighed 1 og mulighed 2. I begge tilfælde er livsdækningen indtil det fyldte 100. I begge tilfælde vil forsikringstageren/forvalteren få det samme beløb, hvis forsikringstageren dør før det fyldte 100. år. tidspunktet for pengestrømmene vil være anderledes.

Under mulighed 1 , vil forsikringstageren få Rs 5 lacs i en alder af 60. Derefter vil han få en månedlig indkomst på Rs 10.000 om måneden. Lad os sige, at han passerer lige før han fylder 100, vil hans nominerede få (1 crore Rs – 5 Rs lacs – 40 år X 12 måneder X 10.000) =Rs 47 lacs.

Under mulighed 2 , vil den nominerede få Rs 1 crore i tilfælde af forsikringstagerens død, før han fylder 100 år.

Under mulighed 2 betaler du 10.450 Rs mere om året (sammenlignet med mulighed 1). Hvis du investerer denne forskel i en investering på 8 % om året, ville du have Rs 12,78 lacs i en alder af 60 år. I tilfælde af død inden 100 år, vil den nominerede få Rs 1 crore. Hvis du tilføjer disse 2 tal, er summen 1,13 crores.

Under mulighed 1 får du i alt 1 crore Rs.

Mellem mulighed 1 og mulighed 2 er mulighed 2 en tæt vinder.

Jeg har sammenlignet mulighed 2 og mulighed 3 i et ældre indlæg. Konklusionen var, at det var en bedre mulighed at købe terminsplanen indtil 60 års alderen.

Forsikringstageren dør inden det fyldte 60. Begge varianter betaler det samme beløb på samme tid. I mulighed 1 betaler du næsten 6 gange præmien.

Forsikringstageren dør lige før 100-årsalderen, så han får Rs 5 lacs som engangsbeløb, Rs 10.000 om måneden i næsten 40 år, og den nominerede får Rs 47 lacs ved hans/hendes bortgang.

Under Mulighed 3 får du ikke noget, da livsforsikringen kun er indtil 60 år. Du kan dog investere præmiedifferentieret. Forskellen i årlig præmie er 33.965 Rs.

Hvis denne forskel kunne investeres i et investeringsprodukt, der gav 8 %, ville dette korpus vokse til ~ Rs 41,5 lacs . Ved 10 % ville korpuset vokse til ~ Rs 61,5 lacs. Nu er disse penge dine.Du kan bruge dem, som du vil.

Vi kan forsøge at replikere pengestrømmene fra mulighed 1 (5 lacs Rs engangsbeløb, 10.000 Rs månedlig indkomst i 40 år og Rs 47 lacs på dødstidspunktet) gennem investeringer af sparet præmie i 30 år. Lad os se, hvordan det klarer sig.

Lad os antage, at din investering tjener 8 % indtil 60 års alderen og 6 % derefter.

Du vil have Rs 41,5 lacs, når du fylder 60.

Selv hvis du udtager Rs 5 lacs med det samme og derefter udtager Rs 1,2 lacs på årsbasis, ville du stå tilbage med Rs. 3,82 crores i en alder af 100. Og for at familien kan få disse penge, må ingen dø. kroppen skal dø. Under valgmulighed 1 ville den nominerede kun få Rs 47 lacs (selv hvis forsikringstageren skulle dø lige før en alder af 100).

For øvrigt er det ikke sådan, at mulighed 1 ikke kan trumfe. Det kan. Lad os sige, hvis forsikringstageren skulle dø i en alder af 61. Mulighed 1 ville stadig betale i alt 1 mia. Mulighed 3 betaler intet. Desuden ville investeringen af sparede præmier ikke være vokset til 1 mia. Rs.

Efter min mening er en ren periodeplan indtil 60 år (eller 65 eller din pensionsalder) en bedre mulighed end at gå til livsforsikring indtil 100 år (med eller uden midlertidige pengestrømme).

På samme tid, hvis du ikke kan overbevise dig selv om at købe en forsikringsordning, der giver noget som helst, er hele livstidsordninger såsom mulighed 1 (med midlertidige pengestrømme) og mulighed 2 (uden midlertidige pengestrømme) stadig bedre end traditionelle livsforsikringsordninger .

Hvad synes du?

Aegon Life iTerm Plan:Produktbrochure

Aegon Life Website