Direkte investeringsforeninger og almindelige investeringsforeninger er variationer af den samme investeringsforeningsordning. Direkte ordninger er dog kendt for at generere højere afkast end almindelige ordninger.

Forskellen i afkast har gjort direkte fonde til en varm favorit blandt amatørinvestorer. Men djævelen ligger i detaljerne, som vi vil se i løbet af denne blog.

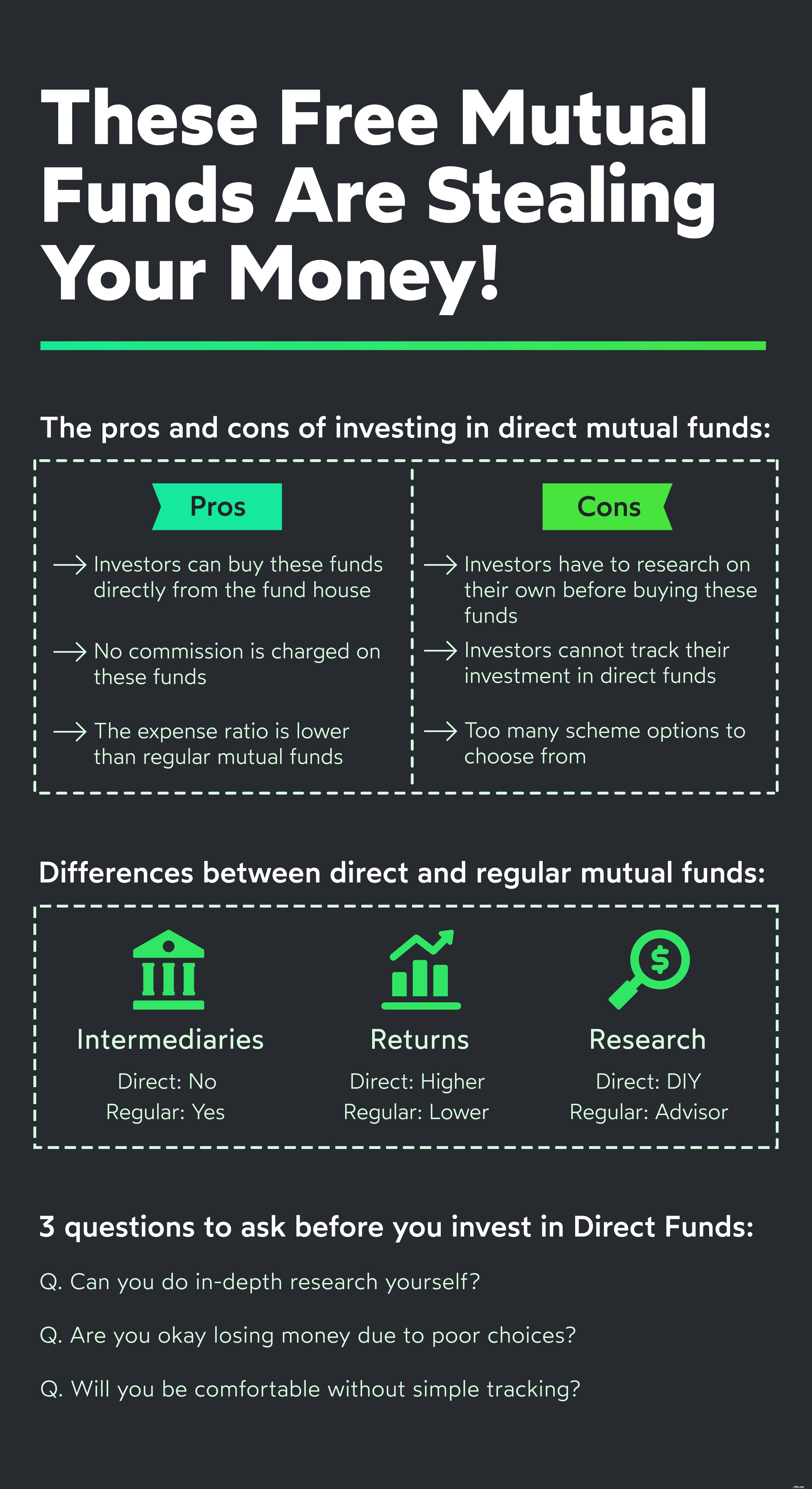

Direkte fonde har en marginalt lavere omkostningsprocent end almindelige fonde. Det skyldes, at AMC'er ikke skal betale et kommissionsgebyr til tredjepartsdistributører.

Kommissionsgebyret lægges til omkostningsprocenten i almindelige fonde, der blæser omkostningsprocenten op. Da omkostningsforholdet er lavt for direkte fonde, har NAV en tendens til at være højere end almindelige midler.

Alt bortset fra omkostningsforholdet og NAV for en direkte fond afspejler dens almindelige ordningsvariant, herunder fondsledelsesteamet og porteføljen.

Hvis investeringsforeningens værdi vokser, vil afkastet, der genereres af både de direkte og regelmæssige variationer af ordningen, også vokse. Direkte midler vil dog give lidt bedre afkast på grund af den lavere omkostningsprocent.

Dette betyder ikke nødvendigvis, at det er en bedre idé at købe direkte aktiefonde. Der er spørgsmålet om udvælgelse af midler, og når du køber direkte midler, vil du ikke få nogen råd om, hvilken fond der passer til dine mål.

Du kan jo ikke time markedet. Du kan være heldig en gang imellem, når du vælger direkte midler. Men vil du virkelig overlade dette til heldet?

Uanset hvad, lad os sammenligne afkastet genereret af direkte og almindelige investeringsforeninger. Vi bruger de direkte og regelmæssige variationer af de samme investeringsforeninger for at holde tingene enkle.

Vi bruger HDFC Flexi Cap Fund for sammenligningens skyld. Den almindelige ordning blev indført i 1995 og den direkte ordning i 2013.

| Metrik/skema | Almindelig | Direkte | Forskel |

| 1-års retur | 63,34 % | 64,30 % | 0,96 % |

| 5-års retur | 13,54 % | 14,37 % | 0,83 % |

| Udgiftsforhold | 1,74 % | 1,13 % | 0,61 % |

For gældsfonde sammenligner vi afkast og omkostningsforhold for ICICI Prudential Corporate Bond Funds direkte og almindelige ordninger. Den almindelige ordning blev indført i 2009 og den direkte ordning i 2013.

| Metrik/skema | Almindelig | Direkte | Forskel |

| 1-års retur | 4,89 % | 5,22 % | 0,33 % |

| 5-års retur | 7,78 % | 8,12 % | 0,34 % |

| Udgiftsforhold | 0,58 % | 0,27 % | 0,31 % |

Edelweiss Greater China Equity Off-shore Fund er en Fund of Fund-ordning, der blev introduceret i 2009. Den direkte variation blev introduceret i 2013.

| Metrik/skema | Almindelig | Direkte | Forskel |

| 1-års retur | 20,60 % | 21,74 % | 1,14 % |

| 5-års retur | 22,17 % | 23,28 % | 1,11 % |

| Udgiftsforhold | 2,41 % | 1,43 % | 0,98 % |

Sjove fakta: Internationale fonde beskattes ligesom gældsfonde, selvom de investerer i aktier (aktier).

Du må undre dig over, hvordan de ovenfor anvendte investeringsforeninger blev valgt. De er håndplukket af Cubes investeringsforeningsrådgiver Wealth First, som har overgået markedet i det sidste årti.

Investorer, der køber direkte midler, har ikke luksusen af formuerådgivning. De bliver nødt til at vælge gensidige fonde på egen hånd. Dette kan i store træk være en skræmmende opgave af to årsager:

Desuden er afkastet genereret af direkte midler kun lidt bedre end almindelige fonde i de fleste tilfælde. Og når du først køber en direkte fond, skal du også overvåge markedet for at vide, hvornår du skal sælge den.

Derfor skal du veje disse argumenter for at vide, om det ekstra afkast er det værd:

Se denne video for at vide, hvorfor du ikke bør vælge gensidige fonde alene

Bemærk:Alle fakta og tal er korrekte pr. 06-08-2021 og er hentet fra offentligt tilgængelige kilder på internettet.