Som unge voksne er vi nye i pengeverdenen. Vi elsker det, og vi vil gerne have mere af det, men vi ved ikke det første om opsparing, skat og investeringer.

Vi har måske hørt om aktier i gensidige fonde og endda bitcoin, men det er stort set det. Hvis du vil sikre dig, at din økonomiske situation er bedre end det, du er født ind i, er denne artikel noget for dig.

Kort sagt, hvad du ønsker er økonomisk frihed. Som har mange definitioner, men for at sige det enkelt, så handler det om at have penge nok til at leve det liv, du ønsker, og vælge, hvordan du bruger din tid.

Når det er sagt, er økonomisk frihed et begreb, der er fremmed for unge voksne. Du bliver undervist i Platon, Joules lov eller teoretisk økonomi, men sjældent om, hvad du skal gøre økonomisk i dine 20'ere.

Eller du kan være bekymret for at opbruge de beskedne lommepenge, du får ved at investere i de formodede højrisiko, komplekse markeder, som du har hørt skræmmende historier om.

Uanset hvad, er der én ting, du skal vide - at investere i dine 20'ere er vigtigt for at øge din rigdom til fremtidige ambitioner og frigøre økonomisk sikkerhed.

Desuden vil du bemærke, at opsparing og investering ikke er så skræmmende, som det bliver gjort til, hvis du har den rigtige økonomiske uddannelse.

Det er det, vi vil udforske yderligere i denne historie med nyttige økonomiske tips til unge voksne.

De fleste af os ønsker at have fede og moderne ting, uanset om de er essentielle for os. Det er dog vigtigt ikke at gå i fælden med at passe ind eller vise sig frem.

Det er okay ikke at købe den nye iPhone, det er okay ikke at spise på dyre restauranter eller købe det nye Amazon Echo. Men sagen er den, at unødvendigt udbytte er en enkeltbillet til dårligt økonomisk helbred.

Jo hurtigere unge voksne kan forstå dette, jo bedre, fordi det vil hjælpe dig:

Faktisk kan det at spare og investere dine penge først for et ensartet beløb give dig mulighed for at købe seje ting senere med overskuddet. Lad os forstå dette med et eksempel.

Mr Cool Beans vil have det seneste Amazon Echo, der er prissat til 7.999,00 INR. Mr Beans tjener lommepenge på 5.000 INR/måned. Men Mr Beans forkrøbler ikke hans økonomi for at købe Echo, som er 1,5 gange hans lommepenge.

I stedet investerer han 30 % af sine lommepenge hver måned gennem en SIP i en international investeringsforening med 12 % afkast, der investerer i Amazon. Lad os se hans penge vokse:

| Tidsramme | Rektor | Fortjeneste | I alt |

| 12 måneder | 18.000 INR | 1.213 INR | 19.213 INR |

| 24 måneder | 36.000 INR | 4.864 INR | 40.864 INR |

| 36 måneder | 54.000 INR | 11.261 INR | 65.261 INR |

Mr. Beans kan bruge sin fortjeneste til at købe Amazon Echo på mindre end 3 år, hvis han vælger det. Ud over dette lærer Mr. Beans visse vigtige økonomiske lektioner:

At lave dybdegående undersøgelser af dine investeringsmuligheder (for nutiden og fremtiden) kan give dig mulighed for at kontrollere din økonomiske fremtid. Frem for alt kan det hjælpe dig med at opsnuse dem, der vil vildlede dig.

Det skyldes, at det ikke er ualmindeligt at se ukvalificerede venner, bekendte og slægtninge uddele (upassende) økonomiske tips til unge voksne. Det kan føre til dårlige økonomiske beslutninger.

I stedet kan du starte fra det grundlæggende som at lære, hvad en investeringsforening er, og hvorfor en virksomheds ledelseskvalitet påvirker dens aktie. Som de siger, advaret er forbevæbnet.

Du kan ikke tjene uendeligt mange penge, men du kan bruge dem. Det er absurd, men voksne kan fortælle dig, hvordan penge simpelthen kan forsvinde eller blive halveret, så snart en lønseddel er krediteret.

Grundårsagen? Udgifter, først og fremmest, men også manglende evne til at spore disse udgifter. Der er en effektiv måde at løse dette på ved at holde sig til og opstille et budget.

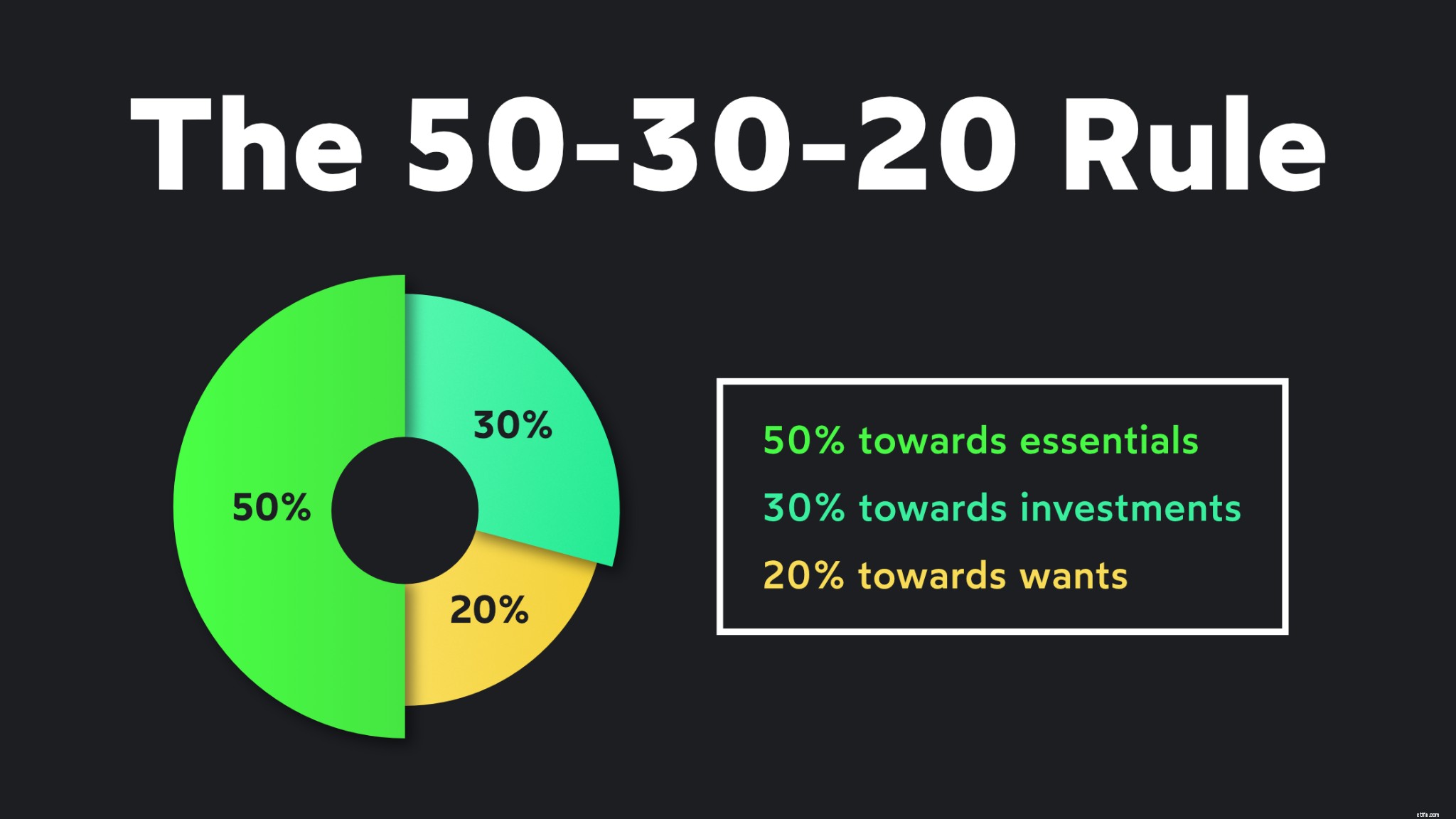

Lav et budget hver måned og fordel penge bredt til behov, investeringer og ønsker. 50-30-20-reglen kan hjælpe dig med det. Når du har gjort det, skal du holde styr på dine penge, så du kan:

At udvikle et skarpt øje for detaljer vil hjælpe dig senere i livet, når dine indtægter, udgifter og investeringer stiger eksponentielt til et punkt, hvor du skal forblive flittig for at undgå overforbrug.

Der er to vigtige fonde, som en ung voksen bør fokusere på at opbygge – akutfonden og F-dig fonden. Mere om #2 senere. En nødfond kan hjælpe dig med at navigere gennem en regnvejrsdag.

Den skal have høj likviditet, så du kan hæve/indløse dine penge på 24-48 timer. Derudover er nødfonde generelt lavrisikoinvesteringer som likvide midler.

Du kan behandle en nødfond som en ikke-omsættelig månedlig udgift, så den kan blive din reservemulighed i tilfælde af en helbredsnødsituation eller en periode med økonomisk usikkerhed.

Du må tænke:"Det her er vanvittigt! Jeg er for ung til overhovedet at tænke på pension!”. Men det er vigtigt at spare op til livet efter pensionering, fordi ikke alle vil have den luksus at få pension.

At være ung giver dig et forspring på den rejse. Hvis du investerer et beløb så lavt som 500 INR hver måned, når du er ung voksen, til du fylder 60, kan det hjælpe dig med at spare et betydeligt beløb op.

Du kan selvfølgelig med jævne mellemrum øge det beløb, du investerer til pensionering, når du nærmer dig de 60. Lang historie, et årtis forspring med så lidt som 500 INR hver måned kan gå langt.

Vi har talt om, hvordan man administrerer penge i 20'erne som ung voksen. Men der er et bestemt koncept i det, som alle ikke kan lide, mest fordi det er:

Ingen point til at gætte - det kaldes "skat". Fordi du læser denne artikel, er det sikkert at antage, at du vil investere din formue. Det betyder, at du bliver nødt til at holde styr på to typer afgifter:

Hvis du tjener lommepenge (mindre end 2.50.000 INR), er du generelt sikret mod indkomstskat. Men senere skal du vide, hvad din skattepligtige indkomst er, når du har fået en løn.

Hold derefter øje med de gevinster, du har optjent ved udbetaling. Du skal betale:

Du skal også forstå, at der er ansvarlige måder at spare skat på ved at investere i sygeforsikring eller visse investeringsforeninger som ELSS-fonde. Mere om det her:

Dit helbred er det største aktiv, du nogensinde vil investere i. Sørg for, at du beskytter det ved at spise godt, træne og få nok søvn. Top det med at få en solid sygeforsikring, der dækker alt.

Undgå at investere i svage aktiver som ULIP'er, der blander gevinster med sundhed. De er ikke svaret på, hvordan man tjener penge i 20'erne og beskytter sundheden.

ULIP'er ender med ikke at være gode til at levere for hverken sundhed eller din portefølje. Fortsæt med at vide, at sygeforsikringspræmier kan bruges til at udligne skat i henhold til § 80C.

Når du har fået en solid sygeforsikring, er det tid til at forsikre andre aspekter af dit liv, fordi du vil arbejde hårdt for at tjene de penge, der betaler for dem.

I store træk er disse typer forsikringer, du kan få i Indien:

De ovennævnte økonomiske tips til unge voksne dækker over 8 afgørende pointer, der kan hjælpe dig med at starte din investeringsrejse på det rigtige fod. Investering kræver tålmodighed, og der kan være op- og nedture.

Men husk – opsparing &investering er den eneste måde at sikre en bedre fremtid for dig og dine kære. Glem ikke at nyde det, du laver økonomisk i dine 20'ere!

Læs disse artikler for at få en grundlæggende praktisk viden om investeringer:

1. Hvad er en finansiel investeringsportefølje?

2. Sådan opbygger du den perfekte investeringsportefølje

3. Hvad er alternative investeringsmuligheder i Indien?