Markedsnedgange kan være skræmmende.

Når Dow og S&P 500 og andre vigtige indekser tager et dyk, og dine aktiebeholdninger og andre investeringer taber penge, kan du have den overvældende fristelse til at sælge dem.

Vi forstår den impuls. Men at sælge baseret på dagens markedsnyheder er en af de nemmeste fejl for nye investorer at begå.

Begyndere investorer kan blive fristet til at købe, når markederne er høje, og sælge, når de går ned. Det er bare menneskets natur at ville være en del af de gode tider og gå ud, når tingene bliver hårde.

Her er nogle ting at overveje.

Men at forsøge at forudsige, hvilken vej markedet er på vej, kaldes markedstiming. Det er, når du forsøger at gætte, ofte med ufuldstændige eller forkerte oplysninger, om hvorvidt markederne vil gå op eller ned, og derefter køber eller sælger alt efter, om du tror, at dine investeringer vil tjene eller tabe penge.

Over tid viser forskellige undersøgelser, at investorer, der forsøger at time markedet, har tendens til at tabe penge i forhold til dem, der blot køber og besidder diversificerede porteføljer.

Her er nogle ting, du skal tænke over, før du trykker på "sælg"-knappen:

Fra 1928 til slutningen af 2017 havde S&P 500 et årligt afkast på 9,65 %. Fremover forudsiger eksperter, at dets afkast vil være tættere på 5,5 %.

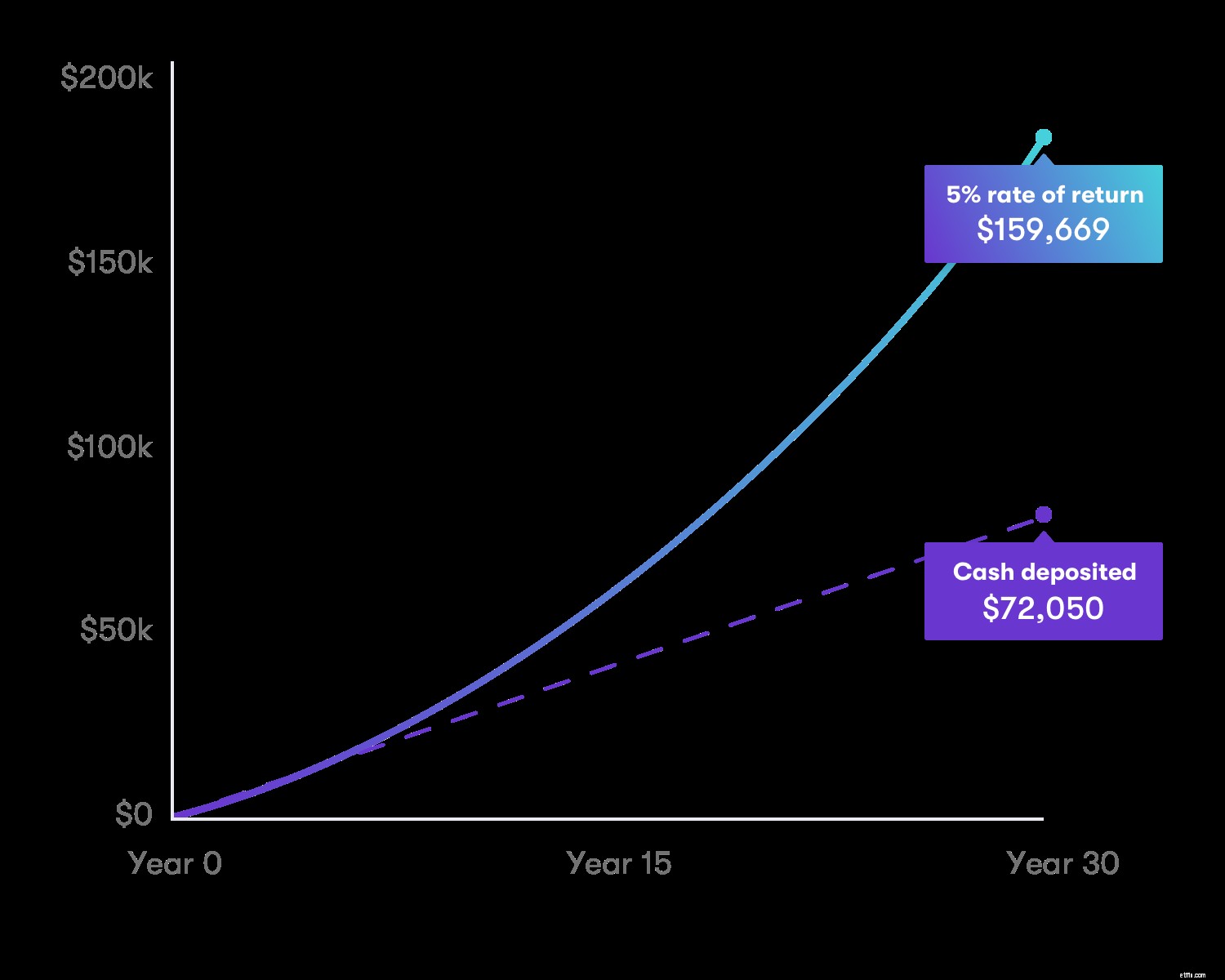

Hvis du foretager selv små, regelmæssige investeringer, vil dine penge sandsynligvis vokse over tid. Dette er især sandt, takket være sammensætningens kraft. Sammensætning er, når renterne og indtjeningen på din hovedinvestering også tjener renter og afkast.

Hvis du investerer på lang sigt, hvilket betyder, at du forbliver investeret i 20, 30 eller endda 40 år, kan du sætte dig selv i en bedre position til at få del i markedets gevinster over tid.

For eksempel når dine besiddelser måske vokser for store på et område, såsom teknologi, finansielle tjenesteydelser eller en anden industri. Så bør du overveje at flytte aktiver i din portefølje til andre områder, for at opnå bedre balance og diversificering.

Obligationer har deres egne risici, herunder at de er udsat for rentestigninger og inflation. Men ud over at være en god måde at diversificere din portefølje på, anses obligationer generelt for at være mere sikre end aktier, da deres præstationer har en tendens til ikke at bevæge sig i takt med aktier. For eksempel, når aktierne falder, har obligationspriserne en tendens til at stige, især når økonomien er på vej ind i en recession. Du bør aldrig gå i panik, da der er en relativt enkel måde at reducere volatiliteten i din portefølje på – bare alloker flere af dine porteføljebeholdninger til obligationer.

Nogle obligationer, såsom amerikanske statsobligationer, anses for at være blandt de mindst risikable investeringer.

Altid vigtigt at bemærke: Al investering kræver risiko. Ellers er der ingen belønning. Det er muligt for markeder at gå igennem en periode med vedvarende tab, som de gjorde under finanskrisen i 2008, hvilket kan resultere i et negativt afkast på dine investeringer.

Vi mener, at den bedste tilgang er at anlægge et langsigtet syn på de penge, du investerer. Det er en del af Stash Way.

Lær mere om The Stash Way.