Du har måske hørt tale for nylig om noget, der kaldes en "inverteret rentekurve", der påvirker amerikanske statsobligationer, og hvordan det kan være et signal om en recession på vej.

Hvis du ikke ved, hvad en rentekurve er, og hvordan den kan påvirke økonomien, så forklarer vi det for dig.

Den amerikanske regering udsteder sedler og obligationer kaldet Treasuries, som har varierende varighed til løbetid, fra måneder til 30 år.

Det 10-årige statsobligation betragtes som benchmarkobligationen udstedt af den amerikanske regering, og dens rente har en tendens til at blive afspejlet i andre renter. Den føderale regering har udstedt billioner af dollars i 10-årige statsobligationer, som den bruger til at finansiere sine operationer. Statsobligationer betragtes som blandt de sikreste obligationsinvesteringer, fordi de er støttet af den amerikanske regering.

Men der er andre, såsom den 5-årige statskasse og den 2-årige statskasse.

Statsobligationer er obligationer.

Obligationer er forskellige fra aktier. Obligationer er gæld udstedt af virksomheder eller regeringer, som i det væsentlige er IOU'er til investorer. At IOU er udbyttet .

Obligationer har tre nøglekomponenter – en udløbsdato , en pris og en rente , nogle gange kaldet en kuponrente. Renten forbliver den samme, mens kursen på en obligation typisk svinger.

Tilsammen giver prisen og renten dig afkastet på obligationen, som er de faktiske penge, du tjener på investeringen. Mens renten på obligationen er fast, vil afkastet svinge, baseret på markedsforhold.

En obligations kurs bevæger sig i den modsatte retning af dens afkast. Efterhånden som prisen på en obligation stiger, måske på grund af investorernes efterspørgsel, vil dens afkast falde. Hvis prisen falder, vil dens udbytte stige.

Få mere at vide om obligationer her.

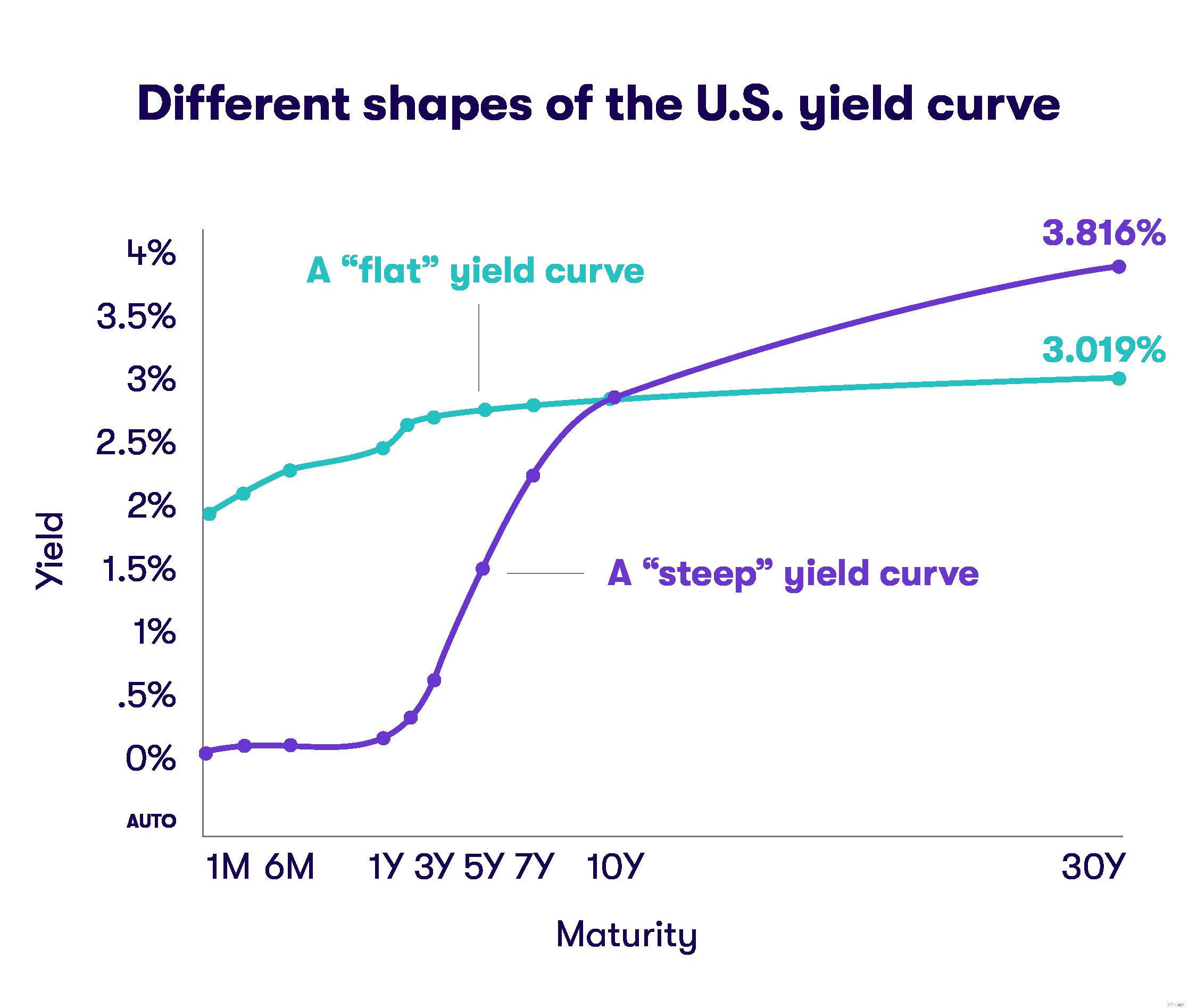

Statsobligationer har noget, der kaldes en rentekurve, som i det væsentlige er en graf, der viser renterne på de forskellige obligationer, fra den korteste løbetid til 30 år.

Under normale økonomiske forhold buer obligationsrentekurven opad.

Langfristet gæld, såsom den 10-årige statskasse, har typisk et højere afkast end kortfristet gæld, fordi der er mere risiko forbundet med det.

Tænk over det: Jo længere du har en obligation, jo mere kan der ske. Vi taler om økonomiske risici, primært, såsom stigende inflation og muligheden for recessioner. Obligationsmarkedet har en tendens til at kompensere investorer med et højere afkast, hvis de binder deres penge i årevis ad gangen.

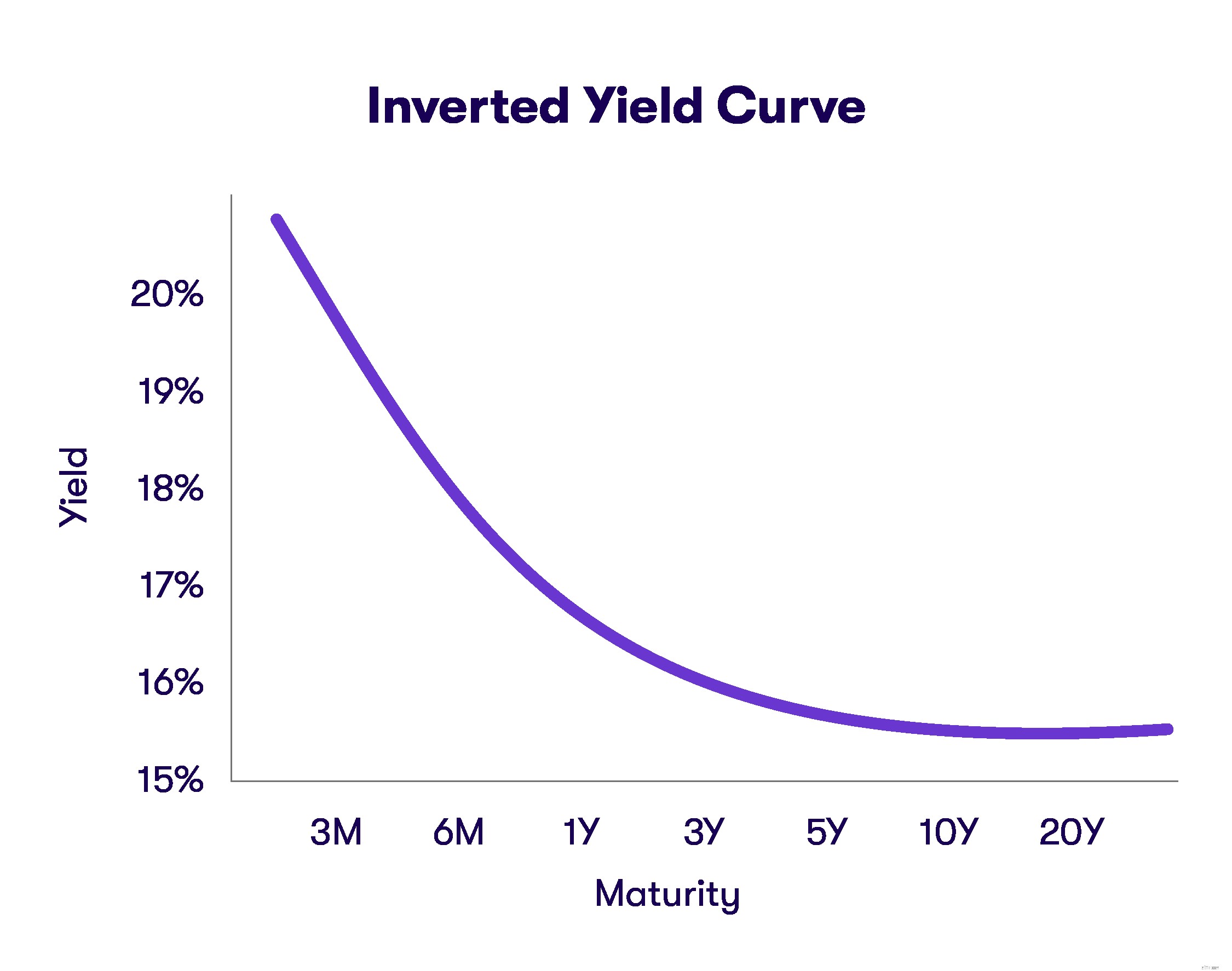

En inverteret rentekurve er, når renten for længere obligationer falder under afkastet for kortere gæld.

Det skete i denne uge for første gang i et årti, da afkastet for den 5-årige statskasse faldt under den for den 2-årige statskasse.

Markedsforhold kan få afkastet på visse obligationer til at falde fra tid til anden. Det er sket med langsigtede statsobligationer. Deres afkast er faldet, efterhånden som investorer har snuppet dem, hvilket har drevet deres nuværende pris op. Renten på den 10-årige statskasse er for eksempel faldet til 2,9 % fra 3,23 % i november 2018.

Samtidig har renterne på kortere gæld også været stigende, da Federal Reserve gradvist har hævet Federal Funds-renten siden begyndelsen af 2016. Renterne, og dermed renterne, for alle obligationer, er benchmarked til Federal Funds-renten, og de har en tendens til at stige og falde sammen.

Renterne på kortere obligationer er særligt følsomme over for Feds tiltag.

Federal Reserve har en tendens til at sænke renten, når økonomien svækkes, og det presser kuponrenten eller renten ned på nye obligationer, når de udstedes.

Investorer opkøber i øjeblikket obligationer med længere løbetider - såsom den 10-årige statskasse - til deres nuværende kuponrenter, fordi de frygter, at økonomien vil svækkes, og renterne vil falde fremadrettet. Lavere renter vil resultere i lavere kuponrenter for disse obligationer i fremtiden.

En omvendt rentekurve er sket før hver af de store recessioner siden 1960'erne ifølge eksperter. Sidste gang det vendte om, var før finanskrisen i 2008. Mens økonomien er på vej til en recession, kan en omvendt rentekurve ikke forudsige, hvornår en vil ske. Det kan være et år eller to år, eller slet ikke.

Rentekurver bøjer og flader, og de kan drive volatilitet på kort sigt, det er en del af, hvordan markedet fungerer. Du kan ikke forudsige det, men du kan have en smart strategi ved at investere på lang sigt for at hjælpe dig med at klare storme.

At tænke langsigtet er en del af Stash Way.