I denne uafhængige PensionBee* anmeldelse ser jeg på, om PensionBee er den bedste måde at konsolidere dine pensioner på. Som en af de mest udbredte investeringseksperter i den nationale presse analyserer jeg PensionBees gebyrer, forslag og dets investeringsresultater. Jeg har personligt besøgt PensionBee's kontorer ved adskillige lejligheder for at grille dem over dets processer og etik.

I denne uafhængige PensionBee* anmeldelse ser jeg på, om PensionBee er den bedste måde at konsolidere dine pensioner på. Som en af de mest udbredte investeringseksperter i den nationale presse analyserer jeg PensionBees gebyrer, forslag og dets investeringsresultater. Jeg har personligt besøgt PensionBee's kontorer ved adskillige lejligheder for at grille dem over dets processer og etik.

Jeg har opdelt denne PensionBee-anmeldelse i sektioner, men jeg foreslår, at du læser hele anmeldelsen fra start til slut, fordi jeg kort sagt mener, at PensionBee er egnet til visse personer, men ikke alle (jeg forklarer, hvem der præcist er i den fulde anmeldelse).

Hvis du vil springe til en bestemt del af denne PensionBee anmeldelse, så brug nedenstående links.

PensionBee blev lanceret i Storbritannien i 2014. Baseret lige uden for Londons finansielle centrum forsøger det at innovere den britiske pensionsindustri ved at gøre det lettere for folk at finde og konsolidere deres eksisterende pensionsordninger. Det er autoriseret og reguleret af Financial Conduct Authority. På trods af at den er en relativ nykommer i branchen, har den allerede samlet over 538.000 kunder.

De fleste britiske forbrugere beskæftiger sig kun med at spare op til deres pension, når de er tilmeldt deres arbejdsgivers pensionsordning. Da de fleste voksne i Storbritannien skifter arbejdsgiver hvert par år, betyder det, at de kan ende med at have flere små pensionskasser fast i tidligere arbejdsgiveres pensionsordninger. Typisk mister folk overblikket over disse pensioner over tid og glemmer, at de endda har dem (eller de har mistet kontakten til de tidligere virksomheder, de har arbejdet for), når de går på pension. Det er dog ikke kun et problem ved pensionering. Mange af disse pensionskasser vil sygne hen i dårligt præsterende pensionsfonde med høje gebyrer. Som Certified Financial Planner (CFP) vil jeg altid anbefale, at forbrugere gennemgår deres pensionsplanlægning, som omfatter at finde og optimere deres eksisterende pensionsordninger og konsolidere dem, hvor det er passende. Ved at gøre det kan de sikre, at de minimerer virkningen af investeringsgebyrer, samtidig med at de optimerer investeringsresultatet og væksten i deres pensionspot. På nuværende tidspunkt kan du spore tabte pensioner ved hjælp af den gratis pensionsopsporingstjeneste, men det er en langvarig proces, og så står du stadig tilbage med at beslutte, hvad du skal gøre med dem.

Med kun 1 ud af 10 britiske forbrugere, der søger finansiel rådgivning, betyder det, at de fleste britiske forbrugere ikke planlægger deres pensionering. Historisk set har pensionsprodukter været et minefelt af høje gebyrer, skjulte forbehold og kompleks lovgivning. Men i det sidste årti har jeg set dette radikalt ændre sig takket være reguleringsændringer, øget konkurrence mellem pensionsudbydere og teknologi.

PensionBee udnytter alle tre af disse til at levere en service, der vil lokalisere dine eksisterende pensionskasser og konsolidere dem i en ny billig pensionsordning (jeg ser på deres omkostninger og ydeevne senere i denne artikel). Det første der skal pointeres er, at PensionBee ikke yder økonomisk rådgivning. Hvor dette bliver et problem er, at hvis du har en eksisterende slutlønspension eller en pension med over 30.000 GBP i garanterede ydelser, så foreskriver de nuværende pensionsregler, at du skal tage økonomisk rådgivning, før du kan overføre den. Selvom PensionBee kan lette konsolideringen af enhver af dine andre pensioner, vil jeg foreslå, at du taler med en finansiel rådgiver, hvis du er usikker. Hvis du ikke allerede har en finansiel rådgiver, så har vi sikret et begrænset antal GRATIS 30 minutters telefonkonsultationer* med kvalificerede finansielle rådgivere.

For de mennesker med eksisterende personlige pensioner eller pengekøbsordninger fra tidligere arbejdsgivere, kan PensionBee konsolidere disse uden startomkostninger til en billig pensionsordning, som administreres af et tredjeparts investeringsselskab (BlackRock, HSBC, State Street Global Advisors eller Legal &Generel). Efter at have grillet stifterne af PensionBee, er dets ønske om at forkæmpe forbrugeren centralt for deres forretning. Det har ført til lobbyvirksomhed i Parlamentet for at lette hurtigere pensionsskift (på linje med skift af løbende konto), fordi det på trods af bølgen af nye deltagere stadig er en tidskrævende og besværlig proces at lette en pensionsoverførsel.

Det er vigtigt at pointere, at der ikke er noget, der forhindrer dig i at bruge PensionBee til at konsolidere dine pensionsordninger til en billig pension og i sidste ende flytte til et andet sted senere. PensionBee opkræver dig ikke for at konsolidere din pension og opkræver heller ikke udtrædelsesgebyrer. Jeg var helt ærlig over for PensionBee på dette punkt, men det har bevidst sat deres forslag op på denne måde, hvilket viser deres tro på deres produkter og tjenester. Det er formentlig derfor, PensionBees tilbud har tiltrukket over 538.000 kunder på så kort tid og er blevet scoret så højt af sine kunder på Trustpilot.

Når du først starter med PensionBee, skal du vælge mellem en af ni planer.

Den eneste forskel er den fond, din pensionspulje vil blive investeret i. Disse er:

PensionBee giver ingen anbefaling om, hvilken plan der passer til dig. Men jeg har analyseret planerne, og der er ikke meget at vælge mellem PensionBee Match og PensionBee Tracker , for eksempel. De har marginalt forskellige aktivblandinger som vist i tabellen nedenfor. Den største forskel er, at BlackRock-fonden har en vis eksponering mod alternative aktiver, som kan omfatte råvarer, men også ejendom. Samtidig har den en lidt lavere britisk aktieeksponering, hvilket gør den uden tvivl mere diversificeret end PensionBee Tracker. Hvis du ønsker at finde ud af aktivblandingen af de andre planer, er faktaarkene tilgængelige på deres hjemmeside.

| Aktivtype | PensionBee Tracker asset mix % | PensionBee Match asset mix % |

| UK Equities | 39,74 | 26.75 |

| European Equities | 13.30 | 13.25 |

| Nordamerika | 13.32 | 18.19 |

| Asia Pacific ex Japan | 6.63 | 0,00 |

| Japan | 6.64 | 4,91 |

| Kontantækvivalent | 4,90 | 6.28 |

| UK Gilts | 6.21 | 0,00 |

| UK obligationer | 6.08 | 4,76 |

| Indeks linkede gilts | 3.17 | 0,00 |

| Globale obligationer | 0,00 | 13.36 |

| Andre | 0,00 | 12.52 |

Den PensionBee skræddersyede plan på den anden side ligner det, der ofte omtales som 'livsstil' i resten af pensionsbranchen. Jo længere du er væk fra din valgte pensionsalder (dvs. jo yngre du er), jo mere investeringsrisiko har du råd til at tage. Det skyldes, at mens mere risikable aktiver (såsom aktier) giver bedre mulighed for at tjene flere penge end sikrere aktiver (såsom obligationer og kontanter), har de også en større risiko for at falde i værdi. Jo yngre du er, jo mere tid har du til din portefølje til at vende tilbage. Omvendt, jo ældre og tættere du er på pension, jo mindre investeringsrisiko vil du tage. Lifestyling flytter automatisk din portefølje fra mere risikable aktiver til sikrere aktiver, jo ældre du bliver, hvilket er fornuftigt. PensionBees skræddersyede plan gør netop det. Men planen er ikke skræddersyet til dig som person, men du er snarere placeret i en version af en BlackRock Lifestyling-fond, hvor udløbsdatoen svarer til din pensionsalder. Så 10 år før pensionering begynder fonden at tage mindre risiko.

PensionBee Fossil Fuel Free-plan blev lanceret i december 2020 og er en socialt ansvarlig plan, der udelukker virksomheder, der overtræder FN's Global Compact. Den udelukker alle virksomheder, der har "påviste" eller "sandsynlige" reserver af kul, gas eller olie, såvel som internationale tobaksvirksomheder og virksomheder, der fremstiller kontroversielle våben. Planen sporer passivt FTSE All-world TPI Transition ex Fossil Fuel ex Tobacco ex Controversies indekset; et indeks designet til at investere penge i virksomheder, der er tilpasset Paris-aftalen.

PensionBee Future World-planen blev lanceret i oktober 2017 og er 100 % investeret i aktier uden eksponering for aktiver med lav risiko såsom obligationer, kontanter eller guld. Dette er klart et svar på efterspørgslen efter en portefølje med højere risiko for dem med små pensionskasser, der forsøger at maksimere deres investeringsafkast, men også dem, der ønsker at anlægge en mere etisk tilgang til investering. Den underliggende Legal &General-fond investerer med miljøet for øje. Det betyder, at man undgår virksomheder med høj olie-, gas- og kuleksponering, mens man favoriserer dem med lave kulstofemissioner, der genererer indtægter fra grønne kilder. Future World-planen slår dog fast, at den også investerer i virksomheder, der er mindre CO2-intensive eller tjener grønne indtægter. Jeg forestiller mig, at det er sidstnævnte, der gør det muligt at retfærdiggøre investering i Royal Dutch Shell, som nogle vil hævde har en mindre end fantastisk miljørekord. Når det er sagt, kan den samme observation rettes mod næsten alle etiske fonde derude, ikke kun på PensionBees etiske løsning.

Der er lidt af en myte om, at etisk investering begrænser dit investeringsafkast. Dette er faktisk ikke sandt. Etiske fonde har en tendens til at have en stil-bias, såsom at investere i mindre virksomheder eller have en skævhed over for finansielle og teknologiske virksomheder. PensionBee Future World følger denne tendens med 2 af sine top fire beholdninger, som er Apple og Microsoft. Derfor har fonden næsten 50 % af sine aktiver i amerikanske aktier med 8 % i Japan og 7 % i Storbritannien. Resten er spredt globalt. Etiske fonde klarer sig godt, når investeringsmiljøet favoriserer disse skævheder, hvilket det gør i øjeblikket, hvor Apple ofte leder det amerikanske aktiemarked. Kort sagt svarer PensionBee Future World-planen til en administreret global aktiefond.

PensionBee Shariah-planen er, som du ville forvente, en plan, der investerer penge i Shariah-kompatible virksomheder og er rettet mod folk, der ønsker at investere i henhold til deres tro, og dem, der ønsker at investere ansvarligt.

PensionBee 4 Plus-planen sigter mod at opnå en langsigtet vækst på 4 % om året ved aktivt at forvalte dine penge over en række investeringer. Rækken af aktiver justeres på ugentlig basis afhængigt af markedsforholdene, og PensionBee siger, at denne ordning kunne være egnet for 'Alle, der overvejer at få adgang til deres pension på kort til mellemlang sigt og ønsker, at deres afkast skal forvaltes aktivt af eksperter i i mellemtiden'.

PensionBee Preserve-planen laver kortsigtede investeringer i kreditværdige virksomheder med fokus på at reducere risiko og dermed bevare dine penge. Denne plan er meget lav risiko og vil typisk afkaste mindre som et resultat.

PensionBee Pre-Annuity plan investerer penge i obligationer for at give investorerne et afkast, der stort set svarer til omkostningerne ved at købe en annuitet.

PensionBee giver ikke nogen risikoprofilering for at hjælpe dig med at vælge mellem de ni PensionBee-ordninger, men min analyse af to af de mest populære planers ydeevne og risikostyring (se nedenfor) burde hjælpe.

Når du har valgt din ønskede ordning, giver du så mange detaljer som muligt om dine eksisterende pensionsordninger, du ønsker at konsolidere. PensionBee vil derefter begynde at finde dine eksisterende pensionsordninger og vil give dig besked, hvis nogen af dem har garanterede ydelser eller udtrædelsesstraffe over £10. Hvis vi antager, at der ikke er nogen forhindringer, vil det gå videre med den kedelige opgave at lette overførslen af dine pensioner til den PensionBee pensionsordning, du har valgt. Når først hjulene er sat i gang, behøver du ikke at gøre noget, men alt imens du er fri til at ombestemme dig inden for 30 dage.

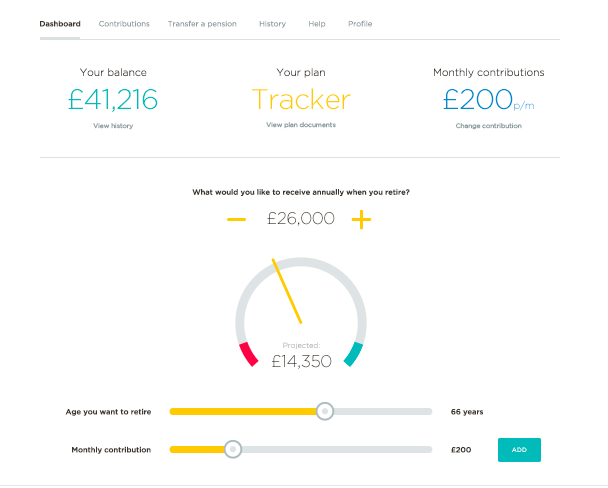

Til sidst kan du så administrere, fylde op og se din PensionBee pension online (som vist nedenfor) eller via deres smartphone-app. Sidstnævnte er særligt attraktivt for dem, der ønsker at indbetale adhoc pensionsbidrag, såsom selvstændige.

PensionBees gebyrer varierer fra 0,50 % til 0,95 % om året afhængigt af den ordning, du vælger, og det vil halvere gebyret på alle investeringer over £100.000 (så hvis du havde en pensionsfond til en værdi af £150.000 i PensionBee Tracker-planen, ville du blive opkrævet 0,50 % på de første 100.000 £ og 0,25 % på de resterende 50.000 £) Hvis du klikker videre til PensionBee-gebyrsiden* kan du tjekke gebyrerne for hver ordning, og de er meget konkurrencedygtige priser, især sammenlignet med andre pensionsudbydere som f.eks. Hargreaves Lansdown* og Muskatnød.

Jeg ville ikke tænke på, om de anvendte tal er definitive repræsentationer af de nøjagtige omkostninger ved at få et tilsvarende produkt fra de andre udbydere. Men baseret på PensionBee's angivne omkostninger ville det gøre sit pensionsprodukt til et af de billigste på markedet uanset.

Hos de fleste nye markedsdeltagere er det ofte ikke muligt at analysere deres tidligere resultater. Jeg har dog været i stand til uafhængigt at analysere ydeevnen af to af PensionBee-planerne ved at fokusere på ydeevnen af de underliggende fonde leveret af BlackRock og State Street Global Advisors. Nedenfor lister jeg den fond, som hver PensionBee-ordning investerer i:

PensionBee leverer faktaark for hver fond*. faktaarkene er ikke så nyttige til at bedømme, hvor god hver fonds præstation har været i forhold til sine jævnaldrende. Så jeg har personligt analyseret planerne og sat dem i forhold til den gennemsnitlige aktive forvaltede fond og den førende passive tracker-fond med tilsvarende aktieeksponering. Aktive fonde er dem, der drives af fondsforvaltere, som foretager vurderinger af, hvor de skal investere, og som typisk er dyrere (mellem 1,5 og 2,5 % om året).

Passive fonde på den anden side sporer simpelthen valgte markedsindekser og drives af computeralgoritmer. Derfor er de billigere i drift (så lavt som 0,20 % om året). PensionBee bruger passive midler. Der er megen debat om, hvorvidt aktive fondsforvaltere leverer den outperformance, de lover, alt imens de får sig selv store overskud fra deres høje gebyrer. På lang sigt gør de det ikke, men på kort sigt gør de det af og til.

| Fond | 1års ydeevne % | 3yr Kumulativ ydeevne % | 5 år kumulativ ydeevne % |

| Passive tracker benchmark | 10.45 | 24.73 | 58.21 |

| PensionBee Tracker | 9.33 | 22.11 | 50,31 |

| PensionBee Match | 8.88 | 18.57 | 46,71 |

| Typisk multi-asset managed fund | 7,72 | 16.49 | 36,92 |

Til det passive sporingsbenchmark brugte jeg den markedsledende Vanguard Lifestrategy 80 % aktiefond, og den typiske multi-asset-administrerede fond var baseret på sektorgennemsnittet for sektoren for blandede investeringer på 40-85 % aktier.

Resultatet er, at de underliggende midler, der bruges i PensionBee Match og PensionBee Tracker fondene, har klaret sig bedre end den typiske administrerede fond. De har dog klaret sig dårligere end den førende passive tracker-fond, men det har næsten alle aktive og passive fonde igen. Jeg ville dog forvente, at de fleste PensionBee-kunder ville være glade for det, ligesom PensionBee selv ville være tilfredse med det. Så for at opsummere:

En af de kritikpunkter, der er blevet peget i retning af PensionBee, er, om regeringens planlagte Pension Dashboard vil gøre PensionBees største salgsargument med at finde og konsolidere pensioner online forældet. Pension Dashboard var øremærket til lancering engang i 2019 og skal give alle mulighed for at se, hvor alle deres pensionskasser er, hvor meget de er værd og deres potentielle pensionsindkomst. Vi er nu i 2021, og dashboardet er udeblevet, men det er værd at huske på, at selv når (eller hvis) det lanceres, vil det blot vise information til forbrugerne og ikke tillade nogen form for konsolidering.

Selvfølgelig kunne en person tage kontrolpaneloplysningerne og bruge andre tjenester eller faktisk en finansiel rådgiver til at konsolidere deres pensioner. Men tidlige prototyper er stødt på problemer med at indhente data fra pensionsudbydere samt miste vigtig statsstøtte som følge af det britiske valg. Resultatet er, at Pension Dashboard er langt væk, hvis det nogensinde kommer, og dets funktionalitet vil være begrænset.

Hvis du ikke har en endelig lønpension og ønsker at forårsrengøre dine eksisterende pensionskasser og konsolidere dem, er PensionBee en farbar mulighed. Dette gælder især, hvis du prioriterer brugervenlighed, acceptabel fondsydelse og lave omkostninger frem for investeringsvalg og muligheden for selv at drive dine egne investeringer. PensionBee er også den første pensionsudbyder, der har vedtaget 'simpelere årsopgørelser', et regeringsledet initiativ for at give bedre gennemsigtighed og kontrol. Derudover vil selvstændige også blive tiltrukket af brugervenligheden, især når det kommer til at fylde deres pension op ad hoc via appen. Du kan dog kun tegne PensionBee pension, hvis du samler eksisterende pensioner ind i den. Tag et hurtigt kig på PensionBees FAQ-faneblad*, da det dækker nogle vigtige overvejelser.

PensionBee yder ikke reguleret rådgivning og som sådan er valget om at flytte dine pensioner dit alene. Du kan dog ombestemme dig inden for 30 dage efter overførsel af pension til PensionBee, og det vil sende pengene tilbage til din tidligere udbyder, forudsat at de vil acceptere det, uden beregning. Hvis PensionBee skulle gå i stå, ville kunderne få 100 % af deres pension tilbage. PensionBee pensioner er beskyttet via Financial Services Compensation Scheme (FSCS).

Det er klart, at PensionBees kunder kan lide dens etos og produkt. På Trustpilot er den vurderet som 'Fremragende' og har en gennemsnitlig score på 4,7 ud af 5,0 ud fra over 5.200 anmeldelser. Nedenfor er nogle eksempler på nogle nylige kundeanmeldelser.

"Fremragende service ved at få hele min pension ind på en nem pension kan dagligt se, hvordan det hele går, holde kontakten regelmæssigt farvel e-mails og let at kontakte ved telefonopkald" - Blaine

'Opsætningen har været let, og midler er blevet overført fra uensartede pensioner gennem årene til én potte. Nem at bruge og problemfri' - Matthew

'Pension Bee var så simpel en proces for min arbejdsgiver og for mine personlige overførsler. De arbejdede endda med mine andre udbydere direkte på overførslerne, hvor andre virksomheder forlader klienten for at løse alle problemer. Jeg er virkelig glad for, at Pension Bee gjorde arbejdet for mig!' - Brittney

Hvis du leder efter en billig og problemfri måde at konsolidere dine pensionspotter (eksklusive slutlønspension), så er PensionBee* værd at overveje, især da det ikke låser dig inde med udtrædelsesbøder. Dette giver dig mulighed for at flytte på en fremtidig dato. Dens acceptable investeringsfondsydelse, lave omkostninger og smarte app-grænseflade har dog tydeligvis været integreret i, at de har fået over 538.000 kunder så hurtigt. Hvis du har en slutlønspension, som du ikke ved, hvad du skal gøre med, så læs min artikel 'Skal jeg overføre min slutlønspension'.

Hvis et link har en * ved siden af sig betyder det, at det er et tilknyttet link. Hvis du går via linket, kan Money to the Masses modtage et lille gebyr, som hjælper med at holde Money to the Masses gratis at bruge. Men som du tydeligt kan se, har dette på ingen måde påvirket denne uafhængige og afbalancerede anmeldelse af produktet. Følgende link kan bruges, hvis du ikke ønsker at hjælpe Money to the Masses eller drage fordel af eksklusive tilbud - Pensionbee, Hargreaves Lansdown

Interaktiv investoranmeldelse – er det den bedste mægler for dine penge i 2022?

Investec Click &Invest Review – er det det bedste sted for dine penge?

Netwealth anmeldelse – er det den bedste måde at investere over £50k

Hvor er det bedste sted at overføre min pension?

Bestinvest anmeldelse – er det den bedste SIPP- og ISA-udbyder?