At købe et hus er en af de største økonomiske beslutninger, de fleste mennesker nogensinde træffer.

Så det er ikke overraskende, at der er MANGE misforståelser omkring det. Et par almindelige:

Heldigvis er det hele nonsens.

I virkeligheden kan leje være bedre end at eje. Det afhænger virkelig af, hvor du bor (tjek denne fantastiske lommeregner fra NYT for at se, hvad det betyder for dig).

Desuden er fast ejendom ikke den store investering. Faktisk rapporterede Yale-økonomen og nobelpristageren Robert Shiller, at fra 1890 til 1990 var afkastet af boligejendomme næsten nul efter inflation.

Men måske vigtigst af alt, er det meget personligt at købe et hus afgørelse. Det betyder, at ingen kan og bør fortælle dig, om du skal købe eller ej.

At leje og eje er to meget forskellige livsstile. At vide præcis, hvad der går ind i begge, er nøglen til at træffe den rigtige beslutning for dig.

Det er derfor, vi ønsker at dykke ned i præcis, hvad der går ud på at købe et hus – og hvordan man køber et, hvis du har lyst.

Det er nemt at tro, at hvis du lejer, så smider du penge væk. Dine huslejechecks går jo til udlejeren, som faktisk ejer ejendommen.

Dette kunne dog ofte ikke være længere fra sandheden.

Hvorfor? Simpelt:Fantomomkostninger.

Det er de usete omkostninger, som mange mennesker ikke tager i betragtning, når de køber et hus. At eje et hjem er trods alt meget mere end et realkreditlån.

Nogle eksempler på fantomomkostninger:

I sidste ende vil disse omkostninger føje hundredvis af dollars om måneden til dine leveomkostninger ud over realkreditlånet.

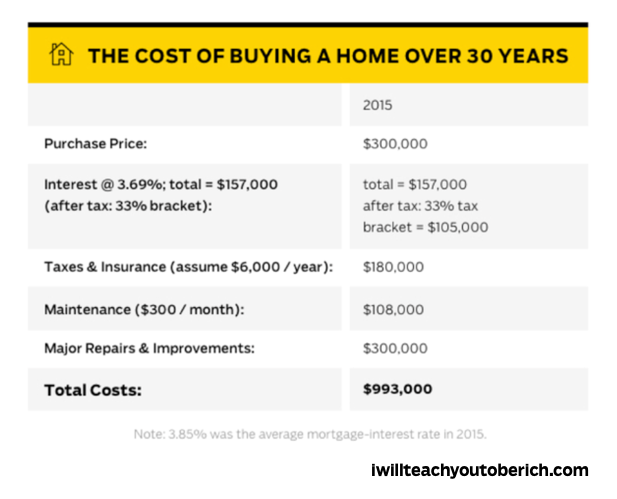

Tjek denne infografik nedenfor for en oversigt over, hvordan dette kan se ud i løbet af et 30-årigt realkreditlån.

Men det betyder ikke, at køb altid er en dårlig beslutning. Faktisk kan du være et sted i dit liv, hvor det bare giver mere mening at gøre det (f.eks. har børn og har brug for mere plads, arbejde kræver, at du flytter til et bestemt sted osv.).

Hvis det er tilfældet for dig, er det vigtigt at vide præcis, hvor meget hus du har råd til, før du begynder at lede efter et - hvilket bringer os til...

Hvis du skal købe et hus, er det første skridt i processen at vide, hvor meget hus du har råd til.

Ved at kende det beløb, du kan bruge, vil du få det rigtige lån OG sikre dig, at du kan betale det af.

Det er også nemt at finde den rigtige mængde ved at bruge den praktiske 28/36-regel.

Dette er et fantastisk bagsideservietsystem, som selv realkreditinstitutter vil bruge til at afgøre, om du har råd til et hus eller ej.

Og det er ligetil:

Hvis du for eksempel tjener 3.000 USD/måned i bruttoindkomst, vil det bedste realkreditlån, du sandsynligvis vil opnå, ikke være mere end 840 USD/måned – fordi det er 28 % af din bruttoindkomst.

Ifølge den samme rubrik, hvis din gæld er på eller overstiger $1.080/måned, bør du sandsynligvis fokusere på at betale ned på din gæld i stedet for at købe et hus.

Hvis du ønsker at lære mere om dette emne (og det burde du) være sikker på at tjekke vores artikel om, hvor meget hus du har råd til.

Hvis du planlægger at få et realkreditlån for at købe et hus, skal du absolut tjekke din kreditscore.

Ikke kun det, men du skal også sikre dig, at din kreditscore er god for at få et godt boliglån.

Hvis du ikke gør det, kan det resultere i, at titusindvis af dollars går tabt i løbet af dit realkreditlån.

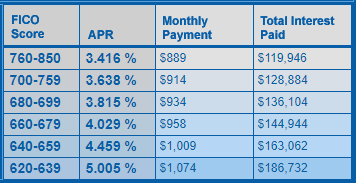

Det er heller ikke en overdrivelse. Forestil dig to personer:Den ene har en fantastisk kreditscore på 790, og den anden har en lav kreditscore på 630. Begge søger at få et 30-årigt fastforrentet boliglån på $200.000.

Hvor meget tror du, de hver især vil betale i renter? Tag et kig:

Kilde: MyFico.com , beregnet december 2019

Den med en dårlig kreditværdighed ender med at betale $66.000 mere end den med en god kreditscore! Det forudsætter, at de overhovedet er i stand til at få et realkreditlån med sådan en score.

Hvis din kreditscore ikke er den bedste, vil du gerne forbedre den. Her er et par ressourcer fra IWT, der vil hjælpe dig med at gøre netop det.

Gode nyheder:Renter på realkredit har været lavere i de sidste par år – og det forventes at forblive lavt i 2020.

Fra januar 2020 har raterne været under 4 % siden 2019 (Freddie Mac). Det er en utrolig lav realkreditrente og en velsignelse for alle boligkøbere, der går ind i dette år.

Nederste linje:Der er ikke noget bedre tidspunkt at købe, da priserne er så lave lige nu.

Den konventionelle visdom er, at du har brug for en 20% udbetaling for at opnå et realkreditlån. Selvom det er et godt sparemål at søge efter, behøver du sandsynligvis ikke så meget for at få et lån.

For eksempel kan førstegangsboligkøbere få et FHA-lån, som kun kræver en 3,5 % udbetaling. Selv de fleste konventionelle udbetalinger kan gå så lavt som 5 % (Consumer Protection Bureau).

MEN det betyder noget, hvor meget din udbetaling er i det lange løb. Hvorfor? Jo mere du betaler til din udbetaling, jo mindre vil du betale i rente over tid.

Forestil dig, at du vil købe et hjem, der koster 200.000 $. Med en 20 % udbetaling vil du ende med at have $160.000 tilbage at betale af. Med en udbetaling på 5 % har du 190.000 USD tilbage at betale af.

Hvilken tror du vil have en højere interesse? Den med 5% udbetaling selvfølgelig.

Jo mere du betaler på din udbetaling, jo lavere vil din rente potentielt også være. Realkreditinstitutter kan godt lide det, når du har betalt så meget af dit hus som muligt, før du overhovedet foretager et realkreditlån. Det viser, at du er mere tilbøjelig til at betale dine regninger hver måned.

Nederste linje:Du behøver ikke 20 % udbetaling for at få et realkreditlån - men det hjælper helt sikkert, hvis du prøver at spare penge.

En god ejendomsmægler er en, der vil arbejde sammen med dig og repræsentere dine interesser. En dårlig vil for det meste bare passe på sig selv og være ligeglad med at finde et hus, der passer til dig.

Derfor er det så vigtigt, at du tager dig tid til at finde en god ejendomsmægler, du stoler på.

Der er to typer ejendomsmæglere:

For at finde et køberagentur skal du kontakte din statslige ejendomsmægler, og de vil hjælpe dig med at finde en, der vil finde et godt hus til dig.

Klik her for at finde oplysninger om din statsstyrelse.

Der er en million forskellige ting, du skal være opmærksom på, når du er på udkig efter at købe et hus. Her er blot et par meget vigtige ting, du skal huske på:

Førstegangskøberprogrammer er hjælpeprogrammer, der hjælper dig med at købe et hjem gennem gode renter, skattelettelser og økonomiske tilskud.

Som forventet har de alle betingelser (f.eks. skal du være militær i aktiv tjeneste). Her er et par stykker, som vi dog foreslår:

Dette er Federal Housing Administration Loan - og det er fantastisk til boligkøbere med lave kreditscore.

Faktisk, hvis din kreditscore er 580 eller højere, kan du blive godkendt til et lån med 3,5 % udbetaling. Hvis din kreditscore er mellem 500 og 579, kan du blive godkendt til et lån med en udbetaling på 10 %.

Der er en hage:FHA-lån kræver, at boligkøbere køber realkreditforsikring. Du skal betale to præmier:En forudgående præmie og en årlig præmie. Dette vil øge prisen på din samlede boligkøbsoplevelse.

For mere, tjek US Department of Housing and Urban Development hjemmeside her.

Dette er et lån, der er tilgængeligt for veteraner og aktive militære. Hvis det er dig, kan du få en ret lukrativ aftale med et VA-lån sammenlignet med konventionelle lån.

Hvor lukrativt? Med et VA-lån har du muligvis ikke brug for en udbetaling, du får lave renter, og de tilbyder beskyttelse, hvis du misligholder dit lån.

Der er heller ikke krav om præmie for realkreditforsikring og du behøver ikke at være førstegangskøber for at deltage.

For mere, tjek VA-lånets hjemmeside.

Det er rigtigt. De samme mennesker, som sørger for, at dine bøffer er certificeret sikre at spise, tilbyder et fantastisk låneprogram.

Det amerikanske landbrugsministerium leverer noget kendt som "Single Family Housing Guaranteed Loan Program" for lav- til moderate indkomster. Det er mål:Få potentielle boligkøbere til at bo i landets landdistrikter.

Nogle fordele omfatter:

Selvfølgelig kan du kun bo i USDA godkendte områder. Men bare rolig, de forventer ikke, at du bor på en ranch eller gård.

For mere, tjek USDA-lånets hjemmeside.

Dette lån tilbydes af US Department of Housing and Urban Development (HUD). Det har til formål at hjælpe "lovhåndhævende betjente, førskolelærere til og med 12. klasse, brandmænd og akutmedicinske teknikere" med at få et hjem.

Hvis du opfylder det krav, kan et Good Neighbor Next Door-lån hjælpe dig med at få 50 % rabat på et huss listepris - hvilket er fantastisk.

Selvfølgelig er der nogle betingelser. Du skal forpligte dig til at bo på ejendommen i mindst 36 måneder som din eneste bolig. Og huset skal falde i et "revitaliseringsområde" som udpeget af HUD (find berettigede ejendomme på deres hjemmeside her)

For mere, tjek HUD-webstedet.

Nogle andre finansieringsmuligheder, du måske vil overveje, omfatter at se på en non-profit organisation for boligkøbsassistance. Steder som Habitat for Humanity og Neighborhood Assistance Corporation of America hjælper med at skaffe hjem til lavindkomster.

Hvis du leder efter yderligere finansiering, ville vores bedste råd dog være at spare flere penge til udbetalingen. Det betyder at automatisere din økonomi, så du sparer penge passivt og smertefrit.

Og det er enkelt:Hver måned, når din lønseddel kommer, sendes pengene automatisk overalt, hvor de skal hen (regninger, opsparing, pension osv.). På den måde behøver du ikke gå igennem smerten ved manuelt at indsætte penge på en opsparingskonto fordi dit system er sat op til at gøre det for dig.

Se denne video for at lære, hvordan du opsætter dette system.

Lukkeomkostninger er en række udgifter og tjenester, når du køber bolig. Størstedelen af lukkeomkostningerne vil falde på køberen, men sælgeren vil også være ansvarlig for nogle.

I de fleste tilfælde kan købere forvente at betale mellem 2% og 5% af købsprisen på lukkegebyrer. Så hvis boligen koster 200.000 USD, skal du forvente at betale mellem 4.000 og 10.000 USD i lukkeomkostninger.

At forstå, hvordan lukkeomkostninger fungerer, og hvad de dækker, vil hjælpe dig med at budgettere i overensstemmelse hermed for at sikre en problemfri transaktion i de sidste faser af boligkøbet.

Nogle af de mest almindelige lukkeomkostninger inkluderer:

Der er andre ud over denne liste. Sørg for, at du har en klar forståelse af de lukkeomkostninger, der kræves for dit boligkøb, så du ikke bliver overrasket over yderligere gebyrer.

At have midlerne klar til at betale dine afsluttende omkostninger vil lette transaktionsprocessen i de sidste faser af salget.

At købe et hus er en STOR økonomisk beslutning. Derfor er det så vigtigt, at du uddanner dig selv om processen samt alle de måder, du kan spare penge på i det lange løb. Sørg for at tjekke et par af vores andre artikler om at købe et hus for at få flere systemer til at hjælpe dig: