Dette gæstebidrag er af Ben Reynolds og Samuel Smith fra Sure Dividend. Du husker måske Ben fra hans andre gæsteindlæg – Hvordan jeg blev en succesfuld investor i udbyttevækst og nåede tidlig pensionering gennem investering i udbyttevækst. REITs er et emne, der ofte kommer op hos Making Sense of Cents-læsere, så jeg er glad for, at eksperterne hos Sure Dividend taler om dette emne i dag. God fornøjelse!

Ben Reynolds med Sure Dividend her. Sure Dividend er fokuseret på at hjælpe individuelle investorer med at opbygge udbyttevækstporteføljer af høj kvalitet.

Og til det formål ville jeg informere Making Sense of Cents læsere om investorernes mulighed for at investere i fast ejendom på en diversificeret måde gennem Real Estate Investment Trusts (REIT'er).

Vi begyndte at dække REIT'er i detaljer hos Sure Dividend tilbage i 2016, fordi de har unikke egenskaber, der gør dem til et overbevisende valg for investorer, der leder efter nuværende indkomst- og indkomstvækst.

Vores publikum hos Sure Dividend var interesseret i at lære mere om REIT'er, så vi lavede vores research.

Jeg lærte, hvordan REIT'er er påkrævet ved lov at udbetale mindst 90 % af deres indkomst til deres aktionærer.

Det er et stærkt koncept, der betyder, at REIT'er deler langt størstedelen af det, de laver, med investorer.

Jeg lærte, at REIT'er har særlige skattefordele, der gør dem til mere effektive midler til at overføre indkomst til investorer.

Og jeg lærte, hvor nemt det er både at investere i og diversificere med børsnoterede REIT'er kontra traditionel fast ejendom.

Disse egenskaber viste os, at vi er nødt til at dække REIT'er på grund af de fordele, de tilbyder indkomstinvestorer. Fortsæt med at læse for at lære mere om denne særlige investeringskategori.

Udtrykket Real Estate Investment Trust blev opstået i 1960 af den amerikanske kongres og er siden blevet vedtaget over hele verden for at beskrive et særligt skattefordel til kollektive ejendomsinvesteringer.

Vi har udarbejdet en liste over børsnoterede REIT'er sammen med vigtige finansielle målinger såsom udbytteudbytte og markedsværdi.

I lighed med, hvad gensidige fonde gør med virksomheder, giver REIT'er investorer mulighed for at investere i en diversificeret ejendomsportefølje uden faktisk selv at skulle købe, administrere og finansiere ejendomme.

De fleste REIT'er handles desuden offentligt på en børs og giver investorer mulighed for at deltage i ejerskabet af store, veldiversificerede ejendomsporteføljer på samme måde som investorer ville investere i enhver anden industri.

REIT'er er struktureret som selskaber, men er unikke ved, at de er fritaget for selskabsskat, så længe de overholder specifikke regler for kvalitet som REIT'er. Ifølge NAREIT skal en REIT:

Disse regler er til for at beskytte aktionærer, sikre disciplin i kapitalallokering og reducere interessekonflikter mellem lederen og aktionæren.

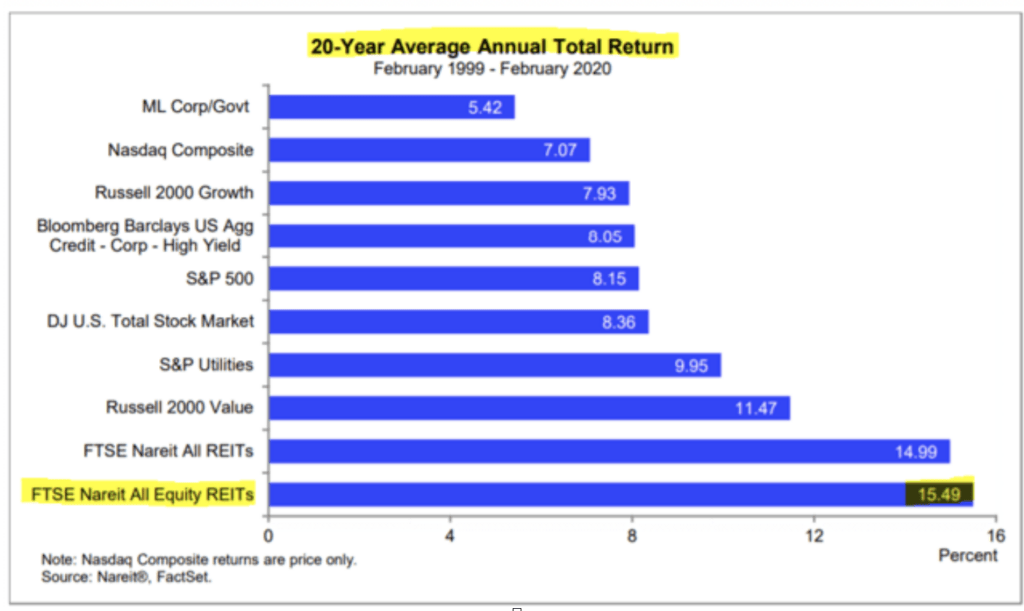

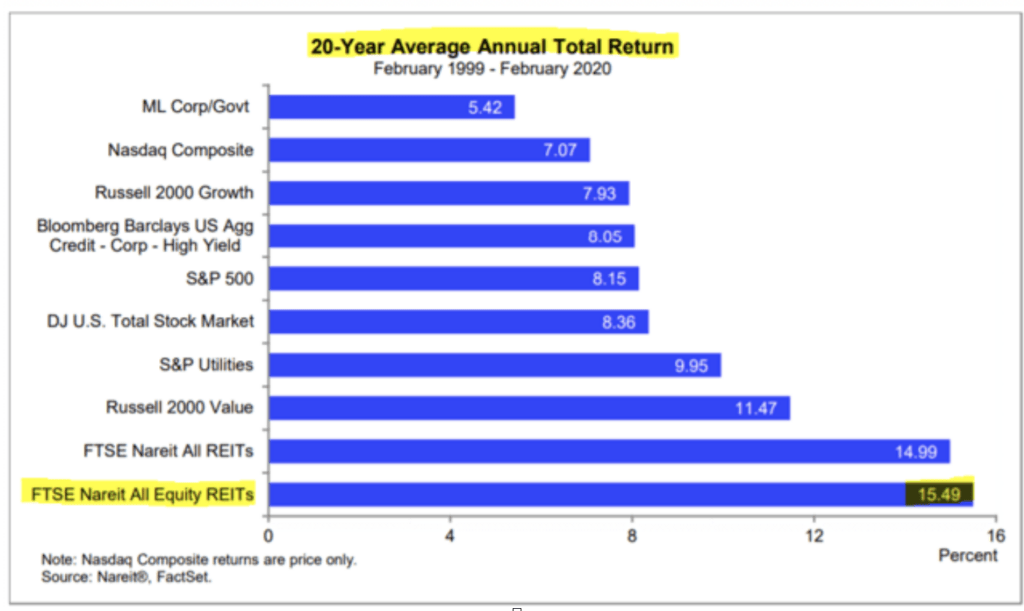

Historisk har REIT'er i gennemsnit givet et afkast på 15 % om året og overgået alle andre aktivklasser med en stor margin:

kilde

REIT'er har været enormt lukrative for investorer, der kom tidligt ind og vidste, hvad de gjorde. Ud over de større samlede afkast betaler REIT'er generelt højere udbytte, er mindre volatile og giver værdifulde inflationsbeskyttelse og diversificeringsfordele.

Omkring 90 % af millionærerne krediterer ejendomsinvesteringer som en væsentlig bidragyder til deres nettoformue, og REIT'er giver dig mulighed for at investere i fast ejendom med de ekstra fordele ved professionel ledelse, diversificering, likviditet, lave transaktionsomkostninger , og passiv indkomst.

Investering i fast ejendom er dyrt og tidskrævende.

Du skal handle med mæglere, entreprenører, långivere, lejere og ejendomsadministratorer. Fra due diligence til afslutningen af en aftale kan aftaler strække sig i måneder eller endda år, og transaktionsomkostningerne er generelt 5-10 % af din købspris.

REIT'er gør hele denne proces meget nemmere, billigere og hurtigere.

Alt hvad du behøver er en mæglerkonto, og med et par klik med musen kan du begynde at investere i REIT'er gennem den offentlige børs, ligesom du ville gøre, når du investerer i enhver anden aktie. Gebyrer er kun et par dollars – hvis ikke gratis – og handler udføres øjeblikkeligt i de fleste tilfælde.

Selvom REIT'er har vist sig at være meget attraktive langsigtede investeringer, er det vigtigt at forblive veldiversificeret og ikke lægge alle dine æg i én kurv.

Hvor meget du beslutter dig for at investere i REIT'er afhænger i høj grad af tre faktorer. Dette er dine afkastmål, din evne til at tage risici og din vilje til at tage disse risici.

Selv om der ikke er nogen ensartet løsning til alle individer, er det rimeligt at foreslå, at en veldiversificeret portefølje, der indeholder eksponering mod REIT'er, kan minimere volatiliteten og samtidig maksimere langsigtede afkast.

David Swensen, legendarisk leder af Yale-fonden, anbefaler at investere ~20 % af din portefølje i REIT'er . Hans track record gør ham til en superstjerne blandt institutionelle ledere, og meget af hans succes kom fra ejendomsinvesteringer.

Andre finansielle rådgivere anbefaler almindeligvis 15-30 % eksponering til ejendomsinvesteringer, og vi mener, at det er et rimeligt forslag.

I sidste ende kommer det ned til dine personlige investeringsmål, og hvad du føler dig tryg ved.

At vælge gode REIT-investeringer afhænger af dine personlige investeringsmål, og hvad du føler dig tryg ved.

I en nøddeskal vil den ideelle REIT-investeringsmulighed omfatte følgende faktorer:

Hvis REIT besidder mange af disse egenskaber, vil det sandsynligvis blive en stor vinder i det lange løb. Det er klart, at det er meget sjældent at finde sådanne tilfælde, fordi hvis en REIT er så stor, vil den sandsynligvis handle til en præmievurdering.

Ingen udvælgelsesproces er skudsikker. Det er dog vigtigt at have nogle kernefiltre, som du kan bruge til at minimere tab af investeringer og samtidig maksimere dine chancer for at vælge vindende investeringer.

De fire filtre, vi ser på, er:

Sæt det hele sammen

REIT'er kan være gode instrumenter til langsigtet formuesammensætning og passiv indkomstgenerering. Når det er sagt, er ikke alle REIT'er bygget ens.

For mere aggressive og eventyrlystne investorer kan valg af individuelle REIT'er være en sjov og givende måde at investere i fast ejendom.

For dem, der ønsker at forblive passive og/eller som mangler tillid til deres evne til at vælge vindende REIT'er, er det tilrådeligt at investere i ETF'er som Vanguards VNQ REIT-fond.

Er du interesseret i at lære, hvordan man starter REITs?