Denne artikel er i samarbejde med Credello.

Du kan sikkert komme igennem dit liv og lade som om du forstår alt om gæld – falsk det, indtil du klarer det, ikke? Men ligesom højhælede Crocs er det egentlig ikke nødvendigt.

Få svar på alle dine spørgsmål om gæld, som du er for flov til at spørge din finansrådgiverkæreste om, for hvad nu hvis han slår op med dig, fordi han tror, du er en idiot, og du går at dø alene? Overtænk det ikke.

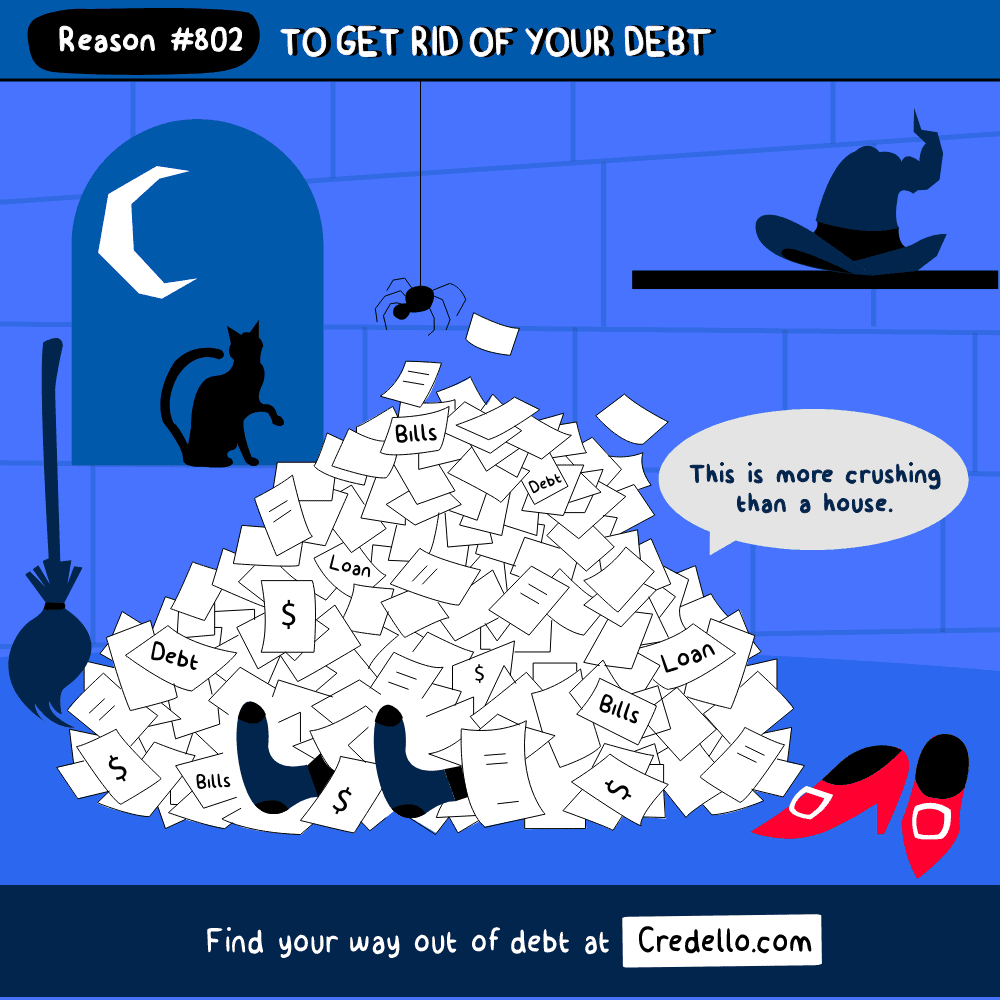

Tænk på "god gæld" som Glinda den gode heks og "dårlig gæld" som østens onde heks. Selvfølgelig er de begge gæld (eller hekse), men god gæld hjælper dig med at lære, vokse og komme ud af Oz – og dårlig gæld, ja, det er mere på niveau med at blive knust af et hus.

God gæld betragtes som penge, du skylder, og som i sidste ende kan hjælpe dig med at øge din indkomst og/eller opbygge din formue i fremtiden. Studielån er et glimrende eksempel, men realkreditlån og erhvervslån falder også ind under den gode gældsparaply.

I mellemtiden er dårlig gæld penge, du skylder på kreditkort eller anden gæld, som generelt ikke er med til at forbedre din økonomiske situation. Selvfølgelig er det ikke nødvendigvis godt eller dårligt at bære hver type gæld – det afhænger virkelig af, hvordan du bruger dem.

Hvis du er overvældet af begge typer af gæld, kan et gældskonsolideringslån hjælpe med at lette noget af byrden, og Credello kan hjælpe dig med at finde det bedste tilbud til dig.

Et gældskonsolideringslån er en finansiel strategi, der hjælper dig med at kombinere flere højere forrentede gæld til en mere overskuelig betaling, formentlig med en lavere rente.

Afhængigt af dine langsigtede økonomiske mål, kan et gældskonsolideringslån potentielt hjælpe dig med at sænke din månedlige betaling, hvis du kæmper for at komme op på minimum hver måned eller hjælpe dig med at spare penge på renter i det lange løb. løb. Så mens du teknisk set optager yderligere gæld, kan et gældskonsolideringslån næsten fungere som en snydekode for at slå den store chef hurtigere, mens du mister færre liv.

Credellos gældskonsolideringsberegner kan hjælpe dig med at afgøre, om konsolidering af din gæld er en god pasform baseret på din potentielle opsparing og rentesats.

Et gældskonsolideringslån kan hjælpe dig med at blive gældfri hurtigere, hvis det er dit mål, men i dette tilfælde vil din månedlige betaling sandsynligvis stige. Så hvis du allerede kæmper for at betale den mindste månedlige betaling, er dette muligvis ikke den bedste løsning for dig.

Du kan spare penge ved at optage et gældssaneringslån, forudsat at det er det, du forsøger at opnå. Hvis du vil betale mindre hver måned, vil det sandsynligvis tage længere tid at betale din gæld af, og du vil sandsynligvis betale mere i renter over tid. Hvis du vil spare på renten i løbet af dit lån, vil din månedlige betaling sandsynligvis stige, selvom du kvalificerer dig til en lavere ÅOP.

Renterne spiller ind både ved tilbagebetaling af gæld og opsparingskonti. Med opsparingskonti er din rente repræsenteret som APY eller årligt afkast i procent. Den nationale gennemsnitlige APY på opsparingskonti er 0,04%, ifølge FDIC. Med andre ord er det næsten ingenting.

Når det kommer til gæld, er renter dog generelt repræsenteret som ÅOP eller årlig procentsats. Dette er det rentebeløb, du bliver opkrævet, når du ikke tilbagebetaler din sidste kontosaldo fuldt ud. Hvis du betaler din saldo fuldt ud og til tiden hver måned, behøver du ikke betale renter.

Din kreditværdighed kan påvirke den sats, du er kvalificeret til på lån og kreditkort. Typisk, jo bedre din kredit score, jo lavere din ÅOP. Når du har en variabel ÅOP, som med et kreditkort, kan du forhandle med din kreditor om en lavere rente, hvis du ikke er tilfreds med den, du har.

Du ved, at dette er et tal, der findes, men måske ved du ikke, hvad dit er, eller de forskellige typer kreditscore, der er.

FICO Score og VantageScore er de to hovedscore, som långivere bruger til at bestemme din kreditværdighed. Begge bruger intervaller på 300-850, hvor den højere ende er fremragende eller exceptionel, og den lavere ende er dårlig. Dybest set, hvis du har en kreditscore over 800, er det værd at prale med på Hinge – især hvis det er din mest attraktive funktion.

Hvis du ikke er sikker på, hvor du kan finde din kreditscore, skal du kontakte dine kreditkortudstedere. Mange udstedere tilbyder nu gratis adgang til din kreditscore.

Din kreditscore bestemmes af de tre store kreditbureauer – Equifax, Experian og TransUnion – baseret på visse faktorer.

Din FICO-score består af fem faktorer, hvor visse faktorer vejer tungere end andre.

Den seneste VantageScore-model (4.0) bruger lignende faktorer som FICO, men opdelt lidt anderledes.

Har du virkelig brug for den anden flaske vin? Har du virkelig brug for mozzarellastave før aftensmaden? Jeg mener, nej, men behovet er subjektivt.

Du kommer ikke til at dø uden et budget – det er ikke vand eller den næste sæson af Curb Your Enthusiasm – men at have en vil sandsynligvis give dig mere trøst, især hvis du bruger for meget og ikke ser ud til at komme ud af en gældscyklus.

Ifølge en Debt.com-undersøgelse fra 2019 med 1.000 amerikanere havde omkring 2/3 af de adspurgte et budget, men kun 1/3 holdt faktisk budgettet. Og på ægte amerikansk vis troede respondenterne, at alle andre var problemet:1/4 af respondenterne sagde, at alle burde budgettere, uanset om de gør det eller ej.

Forskellige budgetteringsmetoder fungerer bedst for forskellige mennesker. 50/30/20-reglen er en almindeligt anvendt metode, der foreslår, at du allokerer 50% af din indkomst til behov, 30% til ønsker og 20% til tilbagebetaling af gæld og/eller opsparing. Der er flere værktøjer, såsom Mint, der kan hjælpe dig med at skabe og holde dig til dit budget, fordi det er nytteløst at have et budget, hvis du ikke overholder det.

Dette er ikke slutningen af pinlige gældsspørgsmål:Der er utallige spørgsmål omkring gæld, som du måske er tøvende med at stille. Nogle gange kan ekstern hjælp være kompleks og byrdefuld. Derudover er der bare et overvældende antal økonomiske ressourcer derude, hvilket gør det sværere at finde den, der passer bedst til dig. Og i sidste ende kan det gøre det sværere at blive gældfri.

Det er her, Credello kommer ind i billedet. Credello giver personlig vejledning, der hjælper med at forenkle gældsbeslutninger, og holder din hånd under hele processen for at få dig og Toto sikkert tilbage til Kansas.

Kilder:

Forfatterbiografi: Casey Musarra er en privatøkonomiskribent med mere end ti års skriveerfaring og en kreditscore på omkring 800. Hun har skrevet flere hundrede artikler om emner lige fra skat til gældfri livsstil. Tidligere bylines inkluderer newsday.com og philly.com.