At vælge en forretningsstruktur er en stor sag. Den måde, du strukturerer din virksomhed på, påvirker, hvor meget du betaler i skat, dit personlige ansvar for virksomhedstab, hvordan du betaler dig selv fra din virksomhed og meget mere. Enkeltmandsvirksomheder, partnerskaber, selskaber (S Corp og C Corp) og LLC'er (enkelt- og multi-medlem LLC'er) er virksomhedsstrukturtyper.

Virksomheder er populære forretningsstrukturvalg for arbejdsgivere. I 2012 var 66 % af alle små arbejdsgivervirksomheder struktureret som selskaber. Af disse 66 % var 44 % S-selskaber og 22 % C-selskaber. Hvad er forskellen mellem S Corp og C Corp?

S-selskaber og C-selskaber er forretningsstrukturer, der juridisk adskiller virksomheden fra ejeren. Fordi virksomheden er en selvstændig juridisk enhed, er du beskyttet af begrænset ansvar. Hvis virksomheden ikke er i stand til at betale sin gæld, hæfter du ikke personligt for den.

Ordet selskab i sig selv refererer til C-selskaber. Både S Corps og selskaber har aktionærer. Aktionærer er ejere, der har en andel i selskabet. De modtager betalinger fra virksomhedens indkomst.

Du skal forstå forskellen mellem et C-selskab og et S-selskab for at beslutte, hvad der er det rigtige for din virksomhed.

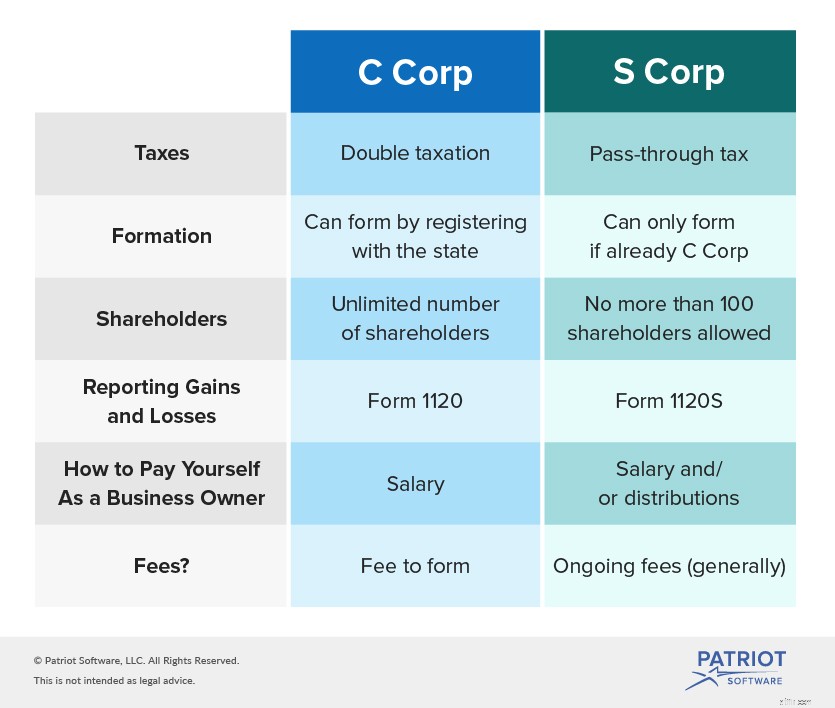

At danne et S- eller C-selskab kommer med obligatoriske gebyrer. For at være et S Corp betaler ejere typisk løbende gebyrer som årsrapportgebyrer og/eller franchiseskatter. Der er også et gebyr for at danne et C-selskab.

C-selskaber er underlagt dobbeltbeskatning. Det betyder, at virksomheden beskattes og aktionærer også beskattes af deres individuelle indkomst.

S-selskaber undgår dobbeltbeskatning ved at bruge en gennemløbsskat. Alle overskud og tab flyder gennem virksomheden direkte til aktionærerne. På den måde bliver aktionærerne beskattet af deres personlige afkast.

At vide, hvordan du lovligt betaler dig selv fra din virksomhed, er en vigtig del af at være virksomhedsejer.

Hvis du ejer et C Corp eller S Corp og arbejder aktivt i virksomheden, skal du tage løn. Hvis du ikke aktivt arbejder i et C Corp, men er aktionær, vil du modtage udbytte. Hvis du ikke aktivt arbejder i et S Corp, men er aktionær, vil du modtage udlodninger.

I modsætning til C Corp-ejere kan S Corp-ejere modtage både lønninger og udlodninger. Løn og udlodninger beskattes forskelligt. Beskæftigelsesskat tilbageholdes på lønninger. Udlodninger og udbytter er ikke underlagt beskæftigelsesskatter.

Når du ejer en virksomhed, skal du indberette din virksomheds gevinster og tab. Den formular, du indsender, afhænger af din virksomheds juridiske struktur.

C Corp-ejere skal indsende formular 1120, U.S. Corporation Income Tax Return. S Corp-ejere skal indsende formular 1120S, U.S. Income Tax Return for en S Corporation. Aktionærer i et S Corp skal også bruge Schedule K-1 til at rapportere overskud og tab på deres personlige selvangivelser.

På begge formularer skal du inkludere oplysninger om din virksomhed, dit Employer Identification Number (EIN), den dato, du blev oprettet, og oplysninger om din indkomst, fradrag og skatter. Begge formularer har typisk aflevering den 15. marts.

C-selskaber kan have et ubegrænset antal aktionærer. S-selskaber kan dog ikke have mere end 100 aktionærer. Der er andre begrænsninger for, hvem aktionærerne kan være, som behandles senere.

Processen med at danne et C Corp og S Corp er anderledes. For at danne et C Corp skal du følge din stats love for inkorporering. Kontakt din stat for at finde ud af, hvordan du registrerer din virksomhed. Du skal registrere din virksomheds navn hos staten. Du kan ikke vælge et navn, der allerede er brugt.

Du skal oprette en bestyrelse og udstede aktiebeviser til aktionærerne. Og du skal indsende vedtægter og betale et gebyr for lovligt at inkorporere din virksomhed.

Du kan danne et C Corp, når du vælger en forretningsstruktur. Du kan dog kun danne et S Corp, når du er struktureret som et C Corp.

Virksomheder, der er indenlandske selskaber (C Corps), kan vælge at blive S-selskaber. Men der er andre regler, du skal følge for at konvertere C Corp til S Corp.

For at blive en S Corporation skal du ændre dit skatteår, så det opfylder et af følgende krav:

Hvis din virksomhed har 100 aktionærer eller færre, er du berettiget til at danne et S Corp. En familie af aktionærer kan tælle som én aktionær. Aktionærer kan ikke være udlændinge i udlandet, og de skal være enkeltpersoner, dødsboer, fritagne organisationer eller visse truster. Dine aktionærer skal også give samtykke til, at din virksomhed bliver et S Corp.

Du kan ikke blive en S Corp, hvis du har mere end én aktieklasse. Visse selskaber er ikke berettigede til at blive S-selskaber. Eksempler på ikke-berettigede selskaber omfatter banker, der bruger reservemetoden til regnskabsføring af tab på fordringer, og forsikringsselskaber, der beskattes i henhold til underkapitel L i kodekset. For mere information om ikke-kvalificerede virksomheder, kontakt IRS.

Konvertering fra C Corp til S Corp behøver ikke at være svært, men det kræver yderligere handling. For at skifte fra C Corp til S Corp skal du indsende formular 2553, Election by a Small Business Corporation.

Form 2553 består af fire dele. For at indsende skal du have oplysninger som f.eks. din virksomhedsoplysninger, EIN og aktionærens samtykkeerklæring.

Typisk skal du indsende formular 2553 senest to måneder og 15 dage efter, at skatteåret begynder. Du kan også indsende formular 2553 når som helst i løbet af skatteåret, før du ønsker at blive en S Corp. Der er dog en vis lettelse for virksomheder, der kan bevise, at de havde en rimelig grund til at indgive for sent.

Du kan indsende formular 2553 ved at poste eller faxe den til IRS. Sørg også for at opbevare en kopi til dine arkiver.

Når du har indgivet ansøgning om at blive et S-selskab, vil IRS give dig besked (typisk inden for 60 dage), om det lykkedes dig at konvertere et C Corp til et S Corp eller ej. Hvis dit valg bliver accepteret, vil IRS fortælle dig, hvornår du bliver en S Corp.

Leder du efter en enkel måde at spore dine forretningstransaktioner på? Patriots online regnskabssoftware lader dig færdiggøre dine bøger i nogle få enkle trin. Og vi tilbyder gratis, amerikansk-baseret support. Få din gratis prøveperiode i dag!