Når du nærmer dig pensionering, bliver det klart, at ansvaret for de fleste aspekter af dit økonomiske liv vil falde helt på dine egne skuldre. De lønsedler, du har optjent, vil nu blive erstattet af de lønsedler, du opretter. For de fleste skal disse lønsedler vare i årevis og dække forskellige udgifter gennem hele vores pensionering.

Desværre kan de fejl, du laver med din pensionsindkomst, have ødelæggende konsekvenser for selv de bedst udarbejdede planer.

Overvej disse fire almindelige fejl, du skal undgå:

Dette kan virke indlysende, men det er sandsynligvis meget mere almindeligt, end du er klar over. Når jeg underviser i pensionskurser, spørger jeg vores elever, hvor mange der har formaliserede budgetter som deres guide til at spore månedlige udgifter. Jeg er altid chokeret over, hvor få der faktisk har mere end et budget "i deres hoved. ”

Mange af dem, der har noget på plads, foretog ikke de passende tilpasninger til pensionering. Ved at bruge gamle antagelser som "du skal kun bruge 80%" af din førtidspensionsindkomst kan være farligt, især hvis du planlægger at være mere aktiv i de tidlige år. Tag dig tid til at forstå, hvad dine faste månedlige udgifter vil være, når du går på pension, sammen med dine forventede skønsmæssige udgifter til ting som rejser, fritid eller bare at forkæle børnebørnene.

Uden et klart budget, hvordan vil du (eller din finansielle rådgiver) være i stand til at træffe nogle af de vigtigste pensionsbeslutninger, du står over for, såsom hvornår du skal begynde at modtage sociale ydelser, vælge det rigtige pensionsvalg eller bestemme hvilken blanding af investeringer, forsikring eller bankprodukter er passende for dig? Svaret er, du KAN IKKE.

En skriftlig indkomstplan er et must. I lighed med et budget har de fleste mennesker aldrig en egentlig indkomstplan i løbet af deres arbejdsår, fordi deres lønseddel var deres indkomstplan. At tjene penge og akkumulere rigdom er ofte det primære fokus gennem vores karriere. Når du går på pension, påhviler ansvaret dig nu for at oprette din egen månedlige lønseddel fra din kurv af ressourcer, herunder sociale sikringsydelser, pensioner, cd'er, investeringer, livrenter osv.

En veldesignet skriftlig plan bør bringe klarhed over, hvornår, hvor meget og fra hvilke kilder indkomst er nødvendig for at dække faste udgifter og skønsmæssige udgifter. Det bør også identificere, hvilken procentdel af dine faste månedlige udgifter, der vil blive dækket af faste indkomstkilder, såsom social sikring og pension, nogle gange omtalt som din indkomstsikkerhed Score . Målet bør være at få denne score så tæt på 100% som muligt for at undgå, at din månedlige indkomst er afhængig af markedets ydeevne.

Ligesom et pensionsbudget vil en skriftlig indkomstplan hjælpe dig med at træffe bedre beslutninger om tidspunktet for at tage pensionsydelser og den bedste kombination af investeringer og forsikringsprodukter til at udfylde eventuelle huller eller mangler.

Ideen om at adskille dine penge baseret på deres formål fungerer sammen med at oprette en skriftlig indkomstplan (se ovenfor). Efterhånden som din skriftlige plan begynder at tage form, bør du være i stand til at identificere huller, såsom størrelsen af dine månedlige udgifter, der ikke er dækket af faste indkomstkilder, såsom social sikring og pensioner. Kombineret med dine andre pensionsbehov og -ønsker kan du nu begynde at allokere dine ressourcer korrekt baseret på formålet.

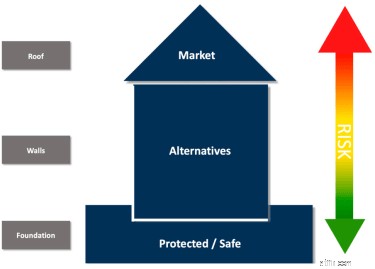

Det visuelle af et hus kan demonstrere dette koncept:

I dette eksempel er der tre områder med forskellige formål, typisk for mange pensionister.

INDSE, at hvor meget der er allokeret til hver sektion er helt forskelligt for alle. For eksempel kan pensionister, hvis ydelser omfatter flere kilder til fast indkomst, dedikere flere af deres penge til risikobaserede løsninger sammenlignet med en person, hvis eneste kilde til garanteret indkomst kan være fra den månedlige socialsikring. En mangel på garanteret* månedlig indkomst kan kræve, at der allokeres mere til forskellige værktøjer såsom cd'er eller livrenter. Der er aldrig en løsning, der passer til alle.

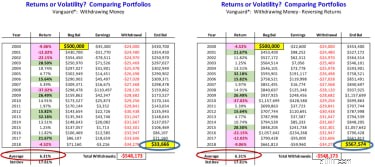

Dette er nok den farligste ting, en pensionist kan gøre, når han skaber månedlig indkomst, fordi de nu er prisgivet afkastet på markedet og noget, der hedder afkastafkastrisiko . Det hele handler om den rækkefølge, som markedsafkastet rammer din portefølje, når du går på pension. Det er tilfældigt og uforudsigeligt og kan have ødelæggende konsekvenser, hvis det overlades til tilfældighederne, som dette eksempel** viser.

Disse to porteføljer er nøjagtig de samme, bortset fra at rækkefølgen af faktiske markedsafkast blev vendt i det andet eksempel. Det er her, du kan se vigtigheden af at adskille dine penge efter formål for at undgå at stole på tilbagevendende distributioner fra noget så tilfældigt. Dette er bestemt en af de største risici, mange pensionister vil stå over for under deres pensionering, men ofte et af de områder, der oftest overlades til tilfældighederne.

Undgå disse almindelige fejltagelser for at nyde alt, hvad din pension kan tilbyde!