Som hjemmegående forældre tror du måske, at opsparing til pension ikke er en mulighed for dig. Men vi har nogle gode nyheder:Bare fordi du ikke er den primære forsørger, betyder det ikke, at du ikke kan spare op til pension takket være to magiske ord -ægtefælle IRA .

Vi viser dig hvordan!

Lad os først gøre det klart:Når du er gift, er det ikke hans og hendes penge længere, folkens. Det er vores penge , og du bør arbejde hen imod en fælles økonomisk drøm. Men hvad med den ikke-arbejdende ægtefælle, der ønsker at føle sig mere bemyndiget til at bidrage til det økonomiske mål?

Dette er ikke ualmindeligt. Tag for eksempel Rich P., en investeringsprofessionel i Albany, New York. Richs kone har været hjemmegående i 27 år. "Jeg ville ikke bytte det for verden," siger han. "Den frugt, den producerer, er fantastisk."

Men uanset hvor hårdt Richs kone arbejdede for at holde husstanden kørende, dukkede én bekymring op.

"Min kone ville føle, at hun ikke bidrog nok," siger han. Det er fordi hun så på det fra et rent økonomisk synspunkt. "Selvom min kone og jeg ser de penge, jeg tjener som vores penge, er der stadig en del af hende, der ser det som penge, hun ikke kan bruge."

Rich indså at oprettelsen af en ægtefælle IRA kunne hjælpe hans kone til at føle sig mere bemyndiget. "At have en IRA i sit eget navn hjælper hende med at se, at hun opbygger sin egen rigdom," siger han.

"Min kone ville føle, at hun ikke bidrog nok - fordi hun kiggede på det økonomisk. At have en IRA i sit eget navn hjælper hende med at se, at hun bygger rigdom på egen hånd." — Rich P.

Kort sagt, en ægtefælle IRA gør det muligt for en hjemmegående mand eller kone at oprette en pensionskonto i deres eget navn. Så længe én person i din husstand har en lønseddel med hjem, og du indsender en fælles selvangivelse, er du god til at gå!

Når du opretter en ægtefælle IRA, har du valget mellem en traditionel og en Roth IRA.

Vi anbefaler Roth-muligheden, fordi når du først har taget dig af skatterne på forhånd, behøver du ikke bekymre dig om dem senere - hvilket sparer dig flere penge. Du kan bidrage med op til $6.000 ($7.000, hvis du er 50 år eller ældre) til en Roth IRA i år. 1 Men der er nogle indkomstgrænser - så tjek med en investeringsekspert for at sikre, at dette kan fungere for din situation.

Hvor kommer alle disse investeringspenge fra, hvis du ikke får betalt for alt dit hårde arbejde som hjemmegående forældre? Vi anbefaler, at du sætter 15 % af din samlede husstandsindkomst mod pensionering. Hvis din ægtefælle indbringer 100 % af din husstandsindkomst, så er det bare et spørgsmål om, hvordan du fordeler de 15 %.

Hvis din husstandsindkomst er 60.000 USD om året, bør du investere 9.000 USD om året – eller 750 USD om måneden – mod pension for jer begge . Her er to måder, hvorpå du kan opdele denne investering.

Lad os sige, at Tom arbejder fuld tid og tjener 60.000 dollars, og hans kone Jenny bliver hjemme for at passe deres to børn. Han får 3 % match på sine 401(k) bidrag, og de beslutter sig for at investere hele deres 15 % under hans navn.

Toms 401(k) er en traditionel skatteudskudt plan, der tilbyder gode muligheder for investeringsforeninger, så de vender tilbage til det efter at have maksimeret sin Roth IRA.

| Mulighed 1 | % af indkomst | Månedligt bidrag | Årligt bidrag |

| 1. Invester op til kampen i Toms 401(k) | 3% | 150 $ | 1.800 USD |

| 2. Maksimer en Roth IRA i Toms navn | 10% | 500 $ | 6.000 USD |

| 3. Vend tilbage til Toms 401(k) for at investere resten | 2% | 100 $ | 1.200 USD |

| Total | 15 % | 750 $ | 9.000 USD |

Lad os nu se, hvordan tingene ville se ud, hvis Tom og Jenny delte deres 15 % ligeligt og gav dem hver 7,5 % til at investere til pensionering.

| Mulighed 2 | % af indkomst | Månedligt bidrag | Årligt bidrag |

| 1. Invester op til kampen i Toms 401(k) | 3% | 150 $ | 1.800 USD |

| 2. Læg resten af Toms pensionspenge i en Roth IRA | 4,5% | 225 $ | 2.700 USD |

| 3. Bidrag med 7,5 % i en ægtefælle Roth IRA for Jenny | 7,5% | 375 $ | 4.500 USD |

| Total | 15 % | 750 $ | 9.000 USD |

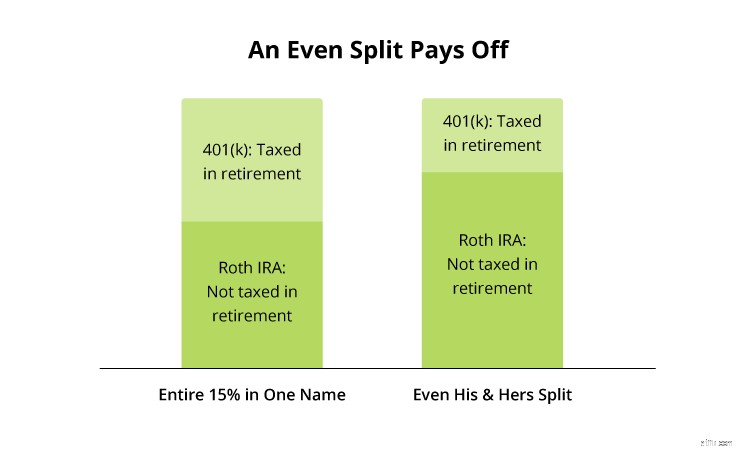

At dele deres pensionsinvesteringer ligeligt gør det ikke kun muligt for Tom og Jenny at opbygge lige store indsatser i deres fremtid. Det betyder også, at mere af deres redeæg er sikret mod skatter i deres gyldne år. Lad os se på tallene.

Hvis vi sammenligner disse to eksempler side om side, vil du se, at at sætte alle Tom og Jennys pensionspenge under ét navn betyder, at der investeres næsten dobbelt så meget i en 401(k), hvilket gør den skattepligtig, når de hæver dem. Men hvis de har separate Roth IRA'er, vil færre af deres penge blive beskattet, når de trækkes tilbage i pension.

Selvfølgelig er alles situation forskellig. Din ægtefælles 401(k) tilbyder muligvis en Roth-mulighed eller har frygtelige investeringsforeninger at vælge imellem. Eller du har måske en hjemmebaseret virksomhed, som åbner op for endnu flere investeringsmuligheder. En god investeringsekspert kan hjælpe dig med at sortere gennem dine muligheder og finde en pensionsordning, der passer til dig.

Der er intet højere kald på planeten end forældreskab. Hvis du arbejder som hjemmegående forældre, arbejder du syv dage om ugen og forlader aldrig "kontoret". Uden lønseddel – og ofte uden anerkendelse – kan det være nemt at miste af syne den enorme værdi, du tilfører din husstand. Lad bare ikke de daglige gøremål afholde dig fra at blive fuldt opkøbt og begejstret for din økonomiske drøm.

Vil du have ro i sindet for din familie og din fremtid? Vores SmartVestor-program hjælper dig med at finde finansielle rådgivere og investeringseksperter, som vil hjælpe dig med at følge de økonomiske principper, vi underviser i. Din investeringsproff kan guide dig i at lave en plan. Men husk, din pension er op til dig!

Find en SmartVestor Pro i dag!