Her er noget, du måske ikke har tænkt over, da du fejrede din 40-års fødselsdag:Du er omtrent lige så tæt på den traditionelle pensionsalder, som du er på din studentereksamen. Føler du dig gammel endnu?

Hvis den tanke vækker en smule frygt i dit hjerte, er du ikke alene. Employee Benefits Research Institute rapporterer, at 11 % af alle ansatte i alderen 35-44 og 14 % af medarbejdere i alderen 45-54 har mindre end 1.000 USD opsparet til pensionering. 1 Hvis du er en af disse mennesker, burde der være alle slags alarmer, der går i dit hoved. Dette er dit wake-up call!

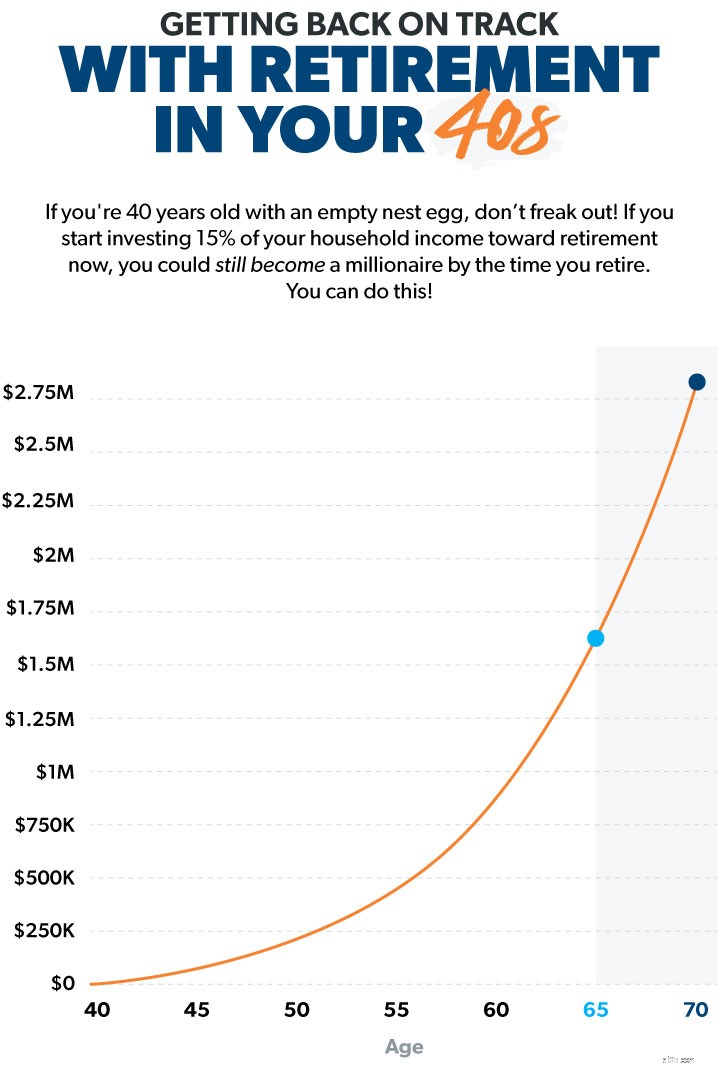

Vi kommer ikke til at slå om busken her:Yyou've got your work cut out for you, if you want to be millionaire. Men opgiv ikke håbet! Selvom du er 40 år gammel uden noget gemt til pension, er det ikke kun muligt at bygge et redeæg på 1 million dollars når du når dine gyldne år – det er måske ikke så svært, som du tror, at nå dertil.

Her er de bedste nyheder om at være i 40'erne:Du er klodset midt i dine bedste indtjeningsår, hvilket er når de fleste arbejdere tjener deres højeste årlige indkomst. Alt det hårde arbejde, du gjorde i dine 20'ere og 30'ere for at få din karriere i gang, begynder at betale sig – bogstaveligt talt!

Ifølge U.S. Census Bureau er den typiske husstandsindkomst for personer mellem 35-44 $ 85.694. Den eneste aldersgruppe med en højere husstandsindkomst er folk, der er 45 til 54 år gamle ($90.359). 2 Så hvis du har gravet dig selv ned i et hul, når det kommer til at spare op til pension, har du i det mindste en større skovl at grave dig ud!

Lad os sige, at du lige er fyldt 40 og indså, Åh lort! Jeg har intet gemt til pension! Hvad laver du? Uanset om du er 24 eller 42, er Baby Steps stadig den hurtigste rigtige måde at opbygge rigdom og blive millionær. Sådan gør du.

Når du er gældfri med en fuldt finansieret nødfond på plads, er det tid til at sætte pedalen til metal og begynde at investere til pension (Baby Step 4). Hvor meget skal du spare? Du skal investere mindst 15 % af din bruttoindkomst til pension. Ingen undtagelser!

Så hvis du er 40 år gammel, og din husstandsindkomst er $80.000, betyder det, at du bør investere $1.000 hver måned i pension. Uanset om det er at stoppe den daglige tur til Starbucks eller sige farvel til kabel, så gør hvad du skal gøre for at få plads i dit budget til disse pensionsopsparinger. Det er din fremtid, vi taler om her!

Hvis du investerer disse penge i investeringsforeninger med gode vækstaktier, kan du have mere end $1,5 millioner opsparet i dit pensionsredeæg, når du er 65 år gammel. Og hvis du udholdt pensionen i yderligere fem år derefter, kunne du gå på pension som 70-årig med 2,8 millioner dollars!

Du ser? Det er muligt at pensionere en millionær - selv med en sen start. Men du skal i gang i dag !

Så nu hvor du ved, at det er muligt at nå dit pensionsmål på 1 million dollars, spekulerer du sikkert på, om du har råd til at investere så meget af din indkomst hver måned for at nå dette mål. Det virkelige spørgsmål er:Har du råd til at lade være?

Her er nogle tips, der hjælper dig med at få dig tilbage i spillet og på sporet efter et redeæg til en million dollar. Vil det være nemt? Ingen! Det kommer til at kræve hårdt arbejde. Det kommer til at kræve nogle ofre. Men gæt hvad? Den fred, der følger med at have et redeæg, der giver dig mulighed for at trække dig tilbage med værdighed, er det værd hver eneste gang.

Hvor skal du sætte dine penge for at få mest muligt for pengene? Den nemmeste og ofte mest effektive måde at komme i gang på er gennem din pensionsordning på arbejdspladsen som en 401(k). Faktisk investerede 8 ud af 10 millionærer i deres virksomheds 401(k) plan ifølge The National Study of Millionaires .

De fleste arbejdsgivere, der tilbyder en 401(k), vil matche en del af din investering, så invester nok til at få det fulde match for et øjeblikkeligt og garanteret 100 % afkast af dine penge!

Hvis din arbejdsgiver tilbyder en Roth 401(k)-mulighed, og planen tilbyder et udvalg af gode vækstaktiefonde, kan du investere hele beløbet i din arbejdspladsplan. Hvis en Roth 401(k) ikke er tilgængelig, skal du blot investere op til arbejdsgiverens match i din 401(k) og derefter åbne en separat Roth IRA for at investere resten.

At forsøge at spare op til pension, mens du jonglerer med kreditkort, studielån og bilbetalinger, er som at prøve at bestige Mount Everest med en rygsæk fuld af mursten – du kommer ikke ret langt!

En nylig undersøgelse viser, at omkring 30 % af amerikanernes månedlige indkomst går til at betale af på forbrugernes gæld. 3 Hvordan i alverden skal du spare op til pension, når omkring en tredjedel af din indkomst går til banker og långivere hver måned? Spoiler-advarsel:Det kan du ikke!

Ved du, hvad du vil have, hvis du ikke har nogen gældsbetalinger? Penge! Hvis du har gæld, er din topprioritet at komme ud af det så hurtigt som muligt. Sæt pensionsopsparingen til side for nu. Budgetter for det grundlæggende, så tackle din gæld ved hjælp af gældssneboldmetoden.

Når du er ude af gæld bortset fra dit hjem og har en fuldt finansieret nødfond (3-6 måneders udgifter) og derefter ja , har du råd til at investere 15 % eller mere af din indkomst hver måned til pension.

Hvis du ikke planlægger dit forbrug hver måned, er det nemt at føle, at du er i stykker hele tiden. Er det ikke derfor, du er bagud med pensionsopsparing nu? Et budget giver dig mulighed for at indstille dine forbrugsprioriteter, før måneden begynder, så du altid ved, hvor dine penge går hen, og hvordan de virker for dig.

Når du sætter dig ned for at lave et budget, bør du planlægge i denne rækkefølge:give, spare, spend . Sådan ser det ud:

Når du jævnligt gør generøsitet og redder til en del af dit liv, bliver det til sidst en vane, der bliver nemmere og nemmere med tiden. Du skal måske skære ned på nogle ting som at spise ude eller rejse for at gøre plads til pensionsopsparing. Men at ofre det nu betyder, at du ikke vil svede kugler, når du vil gå på pension.

Du har måske ladet de foregående 20 år af din karriere rulle forbi uden at blive seriøs omkring pensionsopsparing, men det betyder ikke, at du skal bruge de næste 20 år på samme måde. Skift dine vaner nu, lav en plan, og skift din fremtid til det bedre!

Tal med en finansiel rådgiver, som vil hjælpe dig med at vælge dine langsigtede investeringsforeninger, holde øje med deres resultater og holde dig på vej til at gå på pension i henhold til planen. Ved du ikke, hvor du skal starte? Tal med en investeringsekspert i dit område i dag.

Og hvis du ønsker at lære mere, Daves nyeste bog, Baby Steps Millionaires , fortæller dig ikke bare, hvad du skal gøre. Den fortæller dig også, hvorfor du skal gøre det, hvordan du gør det, og hvornår du skal gøre det. Få fat i en kopi i dag for at lære, hvordan du kommer igennem de barrierer, der forhindrer dig i at blive millionær.