Der er meget at elske med investeringsforeninger! Men måske efter at have lavet lidt research på egen hånd, er du lidt overvældet af alle detaljerne og føler dig fortabt i sproget. Frontlæsset, endebelastet, overbelastet . . . det er nemt at blive forvirret!

Først, tag en dyb indånding! Når du kommer forbi al den fancy investeringsjargon, vil du se, at investeringsforeninger virkelig ikke er så komplicerede og er en stor spiller i at hjælpe dig med at opbygge rigdom til pensionering.

Vi vil hjælpe dig med at skære igennem al støjen, så du kan gå herfra og vide præcis hvad en investeringsforening er, og hvordan man investerer i dem på den rigtige måde. Parat? Lad os gøre dette!

Først og fremmest, lad os definere, hvad en investeringsforening faktisk er. Kort sagt oprettes en investeringsforening, når en gruppe investorer samler deres penge for at investere i noget.

Gensidige fonde forvaltes af et team af investeringseksperter, og dette team vælger en blanding af investeringer, der skal inkluderes i investeringsforeningen baseret på fondens mål. Hvis fonden for eksempel bruges til at købe vækstaktier, vil den blive kaldt en "vækstaktiefond." Se? Det er ikke så svært at forstå!

Det fantastiske ved gensidige fonde er, at de giver investorer som dig en chance for at investere i mange forskellige virksomheder på én gang, hvilket er meget mindre risikabelt end at satse på enkeltaktier (dårlig idé!). Hvis du har en skattefordelt pensionsopsparing, som en 401(k)-plan på arbejdspladsen eller en Roth IRA, er det det bedste sted at begynde at investere i investeringsforeninger.

Når investeringsforeninger stiger i værdi, deles overskuddet med investorerne. Disse overskud udbetales enten til investorer, normalt i årlige betalinger kaldet udbytte, eller de kan geninvesteres for at købe flere aktier i fonden. Disse aktier giver mere overskud, som kan geninvesteres og ved og ved. Alle vinder!

Vi bør nævne, at hvis du investerer i investeringsforeninger inde på en pensionskonto, geninvesteres dit udbytte automatisk. Derfor vil du ikke se nogen udbyttechecks fra din 401(k) eller IRA i slutningen af året. Men du vil eje flere aktier i en profitabel investeringsforening. En ret sød aftale, ikke?

Vi ønsker, at du skal høre os højt og tydeligt – den vigtigste faktor for at tjene penge på investeringsforeninger er først, at du faktisk investere i investeringsforeninger - du taler ikke bare om det. Og for det andet, at du investerer konsekvent i en lang periode. Det er rigtigt, blot at investere og fortsætte med at investere er endnu vigtigere end hvilke fonde du vælger at investere i!

Vil der være op- og nedture ved at investere på aktiemarkedet? Selvfølgelig! Men historisk set tjener de fleste penge i det lange løb, hvis de er tålmodige. Se bare på S&P 500, for eksempel. S&P 500 sporer resultaterne af aktier fra de 500 største, mest stabile virksomheder i USA, og den har et gennemsnitligt årligt afkast på mellem 11-12 % fra 1928 til 2020. 1

Det er derfor, du vil bruge en køb-og-hold-strategi, når du investerer i investeringsforeninger. Forsøg ikke at time markedet ved at købe og sælge baseret på trends. Vælg investeringer med en lang historie med afkast over gennemsnittet, og hold dig til dem i det lange løb. Husk, at opsparing til pension er et maraton – ikke en sprint!

Den nederste linje:Lad være med at lytte til den knuste investeringsteori-blogger, der bor i sine forældres kælder, og invester bare!

Nu er det tid til at komme i gang! Hvis du er klar til at begynde at investere i investeringsforeninger, skal du blot følge disse enkle trin, og du er godt på vej:

Opbygning af rigdom kræver hårdt arbejde og disciplin. Hvis du vil investere for din fremtid, skal du planlægge at investere konsekvent – uanset hvad markedet gør.

Når du har betalt af på al gæld (undtagen dit hus) og bygget en solid nødfond, skal du investere 15 % af din bruttoindkomst hver måned til pension. Når du først har vænnet dig til at investere konsekvent, vil du indse, at du ikke engang går glip af de penge!

Hvorfor 15%? Hvorfor ikke mere eller mindre? Fordi vi har set millioner af amerikanere blive Baby Steps-millionærer ved at spare 15 % konsekvent over tid, mens de stadig har plads nok til at spare op til andre vigtige økonomiske mål – som at spare op til deres børns college og betale deres hus tidligt. Hvis de kunne gøre det, kan du også!

Vil du vide mere? Daves nyeste bog, Baby Steps Millionaires , vil vise dig, hvordan det er den hurtigste rigtige at følge Baby Steps måde at blive millionær på. Få fat i en kopi i dag for at lære, hvordan du kommer igennem de barrierer, der forhindrer dig i at blive millionær.

Der er ingen genveje til at opbygge rigdom, men der er strategier, der kan hjælpe dine penge med at gå længere. For eksempel er investering i investeringsforeninger på skattebegunstigede konti gennem din arbejdsplads, som en 401(k), en fantastisk måde at komme i gang på. Og hvis du får et firmamatch på dine bidrag, endnu bedre. Det er gratis penge og et øjeblikkeligt 100 % afkast af din investering, folkens!

Men tæl ikke kampen som en del af dit mål på 15 %. Det er rart at have, men det er bare prikken over i'et af dine egne bidrag.

Hvis du har en traditionel 401(k) på arbejde med en kamp, så invester op til kampen. Derefter kan du åbne en Roth IRA. Med en Roth IRA går de penge, du investerer i investeringsforeninger, længere, fordi du bruger dollars efter skat - hvilket betyder, at du ikke skal betale skat af disse penge, når du trækker dem ud i pension. Det hele er dit!

Den eneste ulempe ved en Roth IRA er, at den har lavere bidragsgrænser end en 401(k). 2 Det er muligt at maksimere din Roth IRA uden at nå dit mål på 15 %. Det er okay! Bare gå tilbage til din 401(k) og invester resten af dine 15 % der.

Har du en Roth 401(k) med gode muligheder for investeringsforeninger? Endnu bedre! Du kan blot investere hele dine 15 % på den konto og boom -du er færdig!

Her er sagen om dine Roth-muligheder:De er enorme for din pensionsopsparing, så gør alt det Roth, du kan. Når du er klar til at gå på pension, vil størstedelen af pengene på din pensionskonto være vækst. Ikke at skulle betale skat af de penge betyder, at du har hundredtusindvis af dollars i lommen. Hvis du nogensinde bliver forvirret over, hvilken konto der er bedst, skal du bare huske:Match slår Roth slår traditionel.

Når nogen taler til dig om investering, er ordet diversificering bliver sikkert kastet meget rundt. Al diversificering betyder, at du spreder dine penge ud på forskellige slags investeringer, hvilket reducerer din samlede risiko, hvis et bestemt marked går sydpå.

Det er en god ting! Efter alt, den sidste ting, du vil gøre, er at behandle din pensionsportefølje som Kentucky Derby og satse det hele på én hest.

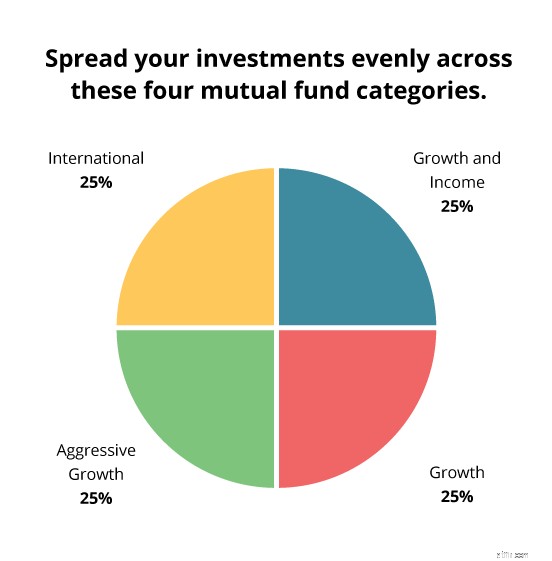

Derfor bør du sprede dine investeringer ligeligt på fire typer investeringsforeninger:vækst og indkomst, vækst, aggressiv vækst og international. Det holder din portefølje afbalanceret og hjælper dig med at minimere dine risici mod aktiemarkedets op- og nedture.

Nedenfor er de fire investeringsforeningskategorier, vi taler om, og grundene til, at vi anbefaler dem:

Det kan være fristende at få tunnelsyn og kun fokusere på fonde eller sektorer, der har bragt fremragende afkast i de seneste år. Bare husk, ingen kan time markedet eller forudsige fremtiden (medmindre du tilfældigvis har en tidsrejsende DeLorean parkeret i din indkørsel).

Før du forpligter dig til en fond, skal du tage et skridt tilbage og overveje det store billede. Hvordan har det fungeret de seneste fem år? Hvad med de sidste 10 eller 20 år? Vælg investeringsforeninger, der holder tidens prøve og fortsætter med at levere stærke afkast i det lange løb.

Hør her, du behøver ikke at være ekspert i at investere i lingo for at vælge de rigtige investeringsforeninger. Men en grundlæggende forståelse af nogle af de mest almindelige udtryk vil hjælpe. Her er et lille snydeark til at komme i gang:

At blive fortrolig med disse vilkår vil hjælpe dig med at føle dig lidt mere tryg, når du træffer investeringsbeslutninger med din investeringsekspert.

Der er en grund til, at de fleste millionærer, vi talte med til The National Study of Millionaires sagde, at de arbejdede med en finansiel rådgiver for at opnå deres nettoformue.

En god investeringsprofessionel kan gøre to meget vigtige ting. For det første kan de hjælpe dig med at vælge, hvilke investeringsforeninger du vil inkludere i din pensionsportefølje. Vær klar over dine mål på forhånd, så du og din pro er på samme side, før du træffer nogen beslutninger!

Og for det andet kan de hjælpe dig med at sortere gennem al lingo og jargon i investeringsverdenen. Hvis vi har sagt det én gang, har vi sagt det hundrede gange:Invester aldrig i noget, du ikke forstår. Ingen bekymrer sig så meget om din fremtid som dig, så det er din opgave at tage ansvaret for din egen investeringsforeningsuddannelse.

Hvis dette lyder som en masse information at grave igennem og sammenligne, har du ret! Den gode nyhed er, at du ikke behøver at gøre det helt alene. Du kan arbejde med en SmartVestor Pro, som forstår dine mål og kan hjælpe dig med at træffe investeringsvalg for din fremtid.

Find din SmartVestor Pro!