Vigtige pensionsomkostninger bliver overset af det klare flertal af amerikanere. (Sandsynligvis ikke dig selv, især hvis du er en NewRetirement Planner-abonnent, men fortsæt med at læse for at være sikker.)

Ifølge en undersøgelse fra 2020 fra Employee Benefit Research Institute (EBRI) har færre end 4 ud af 10 amerikanere "planlagt for nødudgifter eller beregnet, hvor meget der skal til for at dække sundhedsudgifter" i forbindelse med pensionering.

Desuden viste en undersøgelse fra Transamerica Center for Retirement Studies (TCRS), at mindre end halvdelen af de adspurgte har overvejet løbende sundhedsudgifter, inflation, behov for langsigtet pleje og skatteplanlægning. Ydermere har mere end 90 % overset risikoen ved at skulle gå på pension hurtigere end forventet eller have en mangel på opsparing.

Her er en komplet oversigt over de otte mest kritiske, men oversete omkostninger i pensionsplanlægning – og hvad man skal gøre ved dem.

Inflation kan være en stor ting - især efter pensionering, når din indkomst ikke vil holde trit med de øgede omkostninger til varer og tjenester.

I det meste af det 20. århundrede var inflation det spøgelse, der hjemsøgte økonomer og regeringer. Økonomen Hans F. Sennholz sagde, "af al uretfærdighed er inflation en af de største, da den fortærer millioner af hårdtarbejdende menneskers ejendele."

Folk i 50'erne og 60'erne husker "stagflationen" i 1970'erne, da priserne steg 20 procent i løbet af årtiet. Det var et dårligt tidspunkt for opsparere, pensionister og folk med fast indkomst, der så deres reelle købekraft forsvinde.

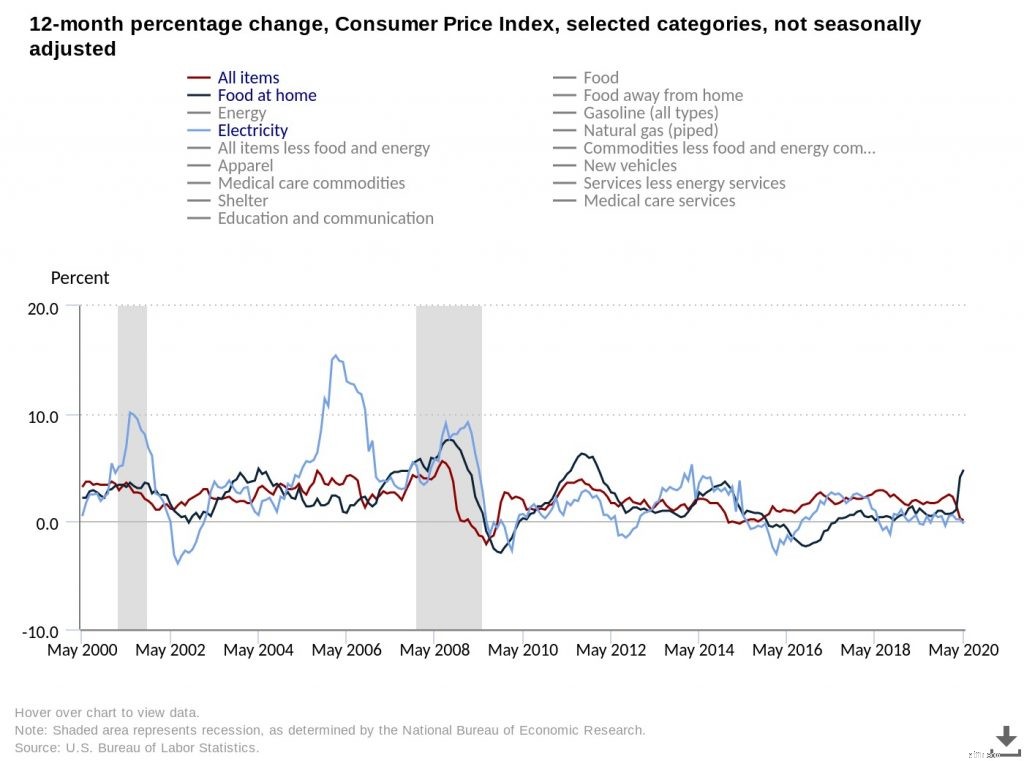

Men inflationen over de sidste ti til femten år har ikke lignet inflationen i vores kollektive hukommelse. Så mange mennesker tror, det ikke længere er et problem. Prisen på de fleste daglige varer og tjenester målt ved forbrugerprisindekset (CPI) har holdt sig lave siden århundredeskiftet.

*Kilde:U.S. Bureau of Labor Statistics, 12-måneders procentvis ændring, Consumer Price Index, udvalgte kategorier, tilgået 23. juni 2020.

En stor del af stigningen skyldes Federal Reserve Banks politik med kvantitative lempelser efter den store recession. Denne stigning i pengemængden skabte ikke prisinflation, men den skabte aktivinflation. Værdien af aktieporteføljer zoomede ind i stratosfæren, og fast ejendom på værdifulde markeder blev så dyrt, at det var uden for rækkevidde for de fleste boligkøbere.

Set i bakspejlet har den bedste strategi for opsparere siden 2009 været at sætte alle deres penge i aktier og købe et hjem i San Francisco eller New York. I mellemtiden er udgifterne til lægebehandling, universitetsuddannelser og børnepasning eksploderet, hvilket lægger pres på yngre opsparere, som stadig har børn, der forsørges eller forældre med kroniske helbredsproblemer.

Der er grunde til, at pensionsplanlæggere skal være på vagt. Det er usandsynligt, at inflationen forbliver lav for evigt.

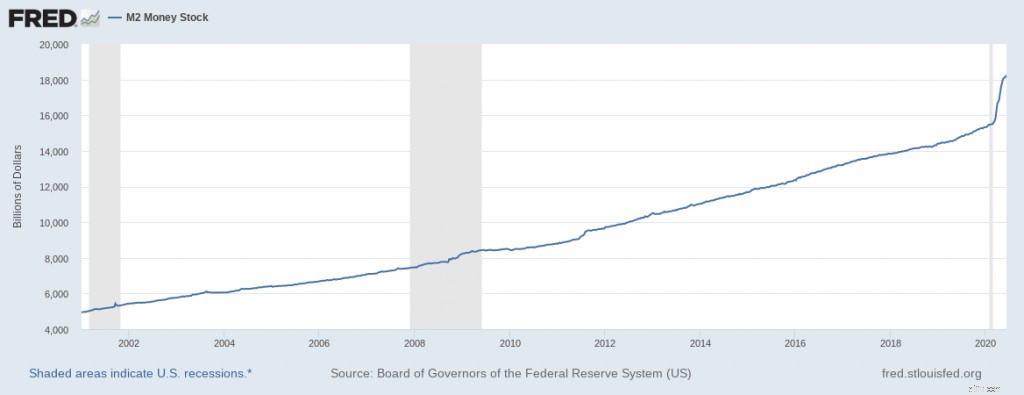

Hvis inflation altid og overalt er et monetært fænomen, som den nobelprisvindende økonom Milton Friedman udtrykte det, er vi på tide med en dramatisk stigning i priserne. Siden 2001 har der været en dramatisk stigning i udbuddet af penge i USA.

*Kilde:FRED Economic Data, M2 Money Stock, tilgået 23. juni 2020

Desuden har COVID-19-katastrofen medført en ny bølge af statslån og endnu en dramatisk stigning i pengemængden. Det er for tidligt at sige, hvordan denne tilførsel af penge vil påvirke realøkonomien, men mere end sandsynligt vil det ikke være nøjagtigt det samme som i den seneste tid:

Pensionister bør være forberedt på flere forskellige scenarier og have en afbalanceret portefølje med en blanding af sikre og risikable aktiver – og en masse tørt krudt at sætte på arbejde, når investeringsmuligheder opstår.

Når du overvejer investeringer, skal du huske, at du i det mindste har brug for, at dit samlede afkast mindst er lig med inflationsraten, så dine penge ikke mister værdi. Det kan være vigtigt at holde øje med dit "reelle afkast". Dit reelle afkast er den procentvise fortjeneste på en investering, minus inflationsraten eller dine penges faktiske købekraft.

Overvej disse eksempler, hvis inflationen er 3 %

NewRetirement Retirement Planner laver disse beregninger for dig. Systemet tager hundredvis af input og skaber pålidelige projektioner.

Nogle af de vigtigste input er inflationsrater, og systemet lader dig indtaste forskellige inflationsrater for at estimere forskellige scenarier.

Du kan indtaste optimistiske og pessimistiske priser for:

Selvom du måske er holdt op med at slå et ur på arbejdet, går tiden fremad, når du går på pension. Hvis du ejer et hjem eller en bil, bliver du nødt til at vedligeholde disse aktiver, ligesom du gjorde før. Taget skal arbejde mindst én gang mere, og du kan rulle yderligere 50.000 miles på din bil.

Desværre er det sværere at beregne fremtidige vedligeholdelsesomkostninger end at regne ud værdiforringelsen af din ejendom og dens genanskaffelsesværdi. Ulykker er også en fremtidig fare, og med stigningen i ekstreme vejrbegivenheder rundt om i verden kan du vædde på, at træer vil blæse ned, regn vil erodere dit fundament, og ekstrem varme og kulde vil knække dine fortove.

Inflation kan også øge de nuværende omkostninger til den arbejdskraft, der kræves for at løse disse problemer. VVS-installatører virker uhyrligt dyre nu, men hvor meget mere vil de koste om 20 år? Når du afregner "dit nummer" til pensionering, er det bedst at fylde det med forventningen om, at leveomkostningerne vil stige.

Det anbefales, at du opretter et detaljeret budget for dine fremtidige pensionsudgifter. New Retirement Planner giver dig mulighed for at indtaste forbrug og hvordan det forbrug vil ændre sig i hundredvis af forskellige kategorier.

For eksempel:

Hvordan forudser du, hvad du ikke ved vil ske?

Det er ikke et trick spørgsmål, men der er ingen lette svar. Det anbefales, at du:

Finansguruen Suze Orman skabte for nylig overskrifter, da hun sagde, at opsparere burde dumpe deres traditionelle 401.000 planer og IRA'er for Roth-planer.

Det vigtigste ved hendes argument er, at regeringerne låner så mange penge nu, at de bliver nødt til at hæve skatten i fremtiden. Derfor er Roth-planerne bedre:du betaler skat af dine bidrag nu, mens skatterne er lave, og i fremtiden, når skatterne er høje, får du beholde alle dine penge.

Lær mere om Roth-konverteringer, eller model en Roth-konvertering ved hjælp af din egen profil i New Retirement Planner.

Men der har været et betydeligt tilbageslag fra professionelle økonomiske planlæggere, der siger, at Ormans historie er for enkel. For det første er der ingen ensartet strategi for pensionsopsparere. Roth-konti er generelt bedre for yngre mennesker, der er i begyndelsen af deres karriere og i et lavt skatteniveau. Professionelle midtkarriere og senkarriere tjener mere og kan bruge mere af deres nuværende indtjening på opsparing med en traditionel konto.

På den anden side kan den skattelettelse, traditionelle konti får i dag, opveje omkostningerne ved fremtidige skatter, hvis du er i et væsentligt lavere skatteniveau efter pensionering. Skattebesparelserne i dag giver også flere penge mulighed for at vokse gennem renters rente. Som Chris Chen, en finansiel rådgiver hos Insight Financial Strategists sagde til Marketwatch, "navnet på spillet er ikke at betale skat på distribution, men at minimere skatter over en levetid."

Og der er ingen garanti for, at en fremtidig skattestigning vil komme i form af en straffeindkomst- eller kapitalgevinstskat på pensionister. Ældre vil fortsat udgøre en større del af vælgerne, efterhånden som levetiden øges, og deres politiske magt vil sandsynligvis stige som følge heraf. Men som Ben Franklin sagde, de eneste to ting, der er sikre i denne verden, er døden og skatter, så du må hellere have en plan for begge dele.

NewRetirement Planner har – langt – den mest sofistikerede, detaljerede og pålidelige skatteplanlægningsmaskine.

Modellen omfatter nuværende føderale og statslige indkomstskatter og fradrag, modellering af realiseret gevinst og mere. Tax Insights-diagrammet giver dig mulighed for at se:

Gå ikke ud fra, at Medicare vil dække alle dine medicinske omkostninger ved pensionering.

Ifølge Fidelity Investments kan et 65-årigt par, der går på pension i 2019, forvente at bruge 285.000 USD i ud af lommen sundhedspleje og lægeudgifter under hele pensioneringen.

Sørg for at bruge NewRetirement Planner til at få et personligt estimat over dine lægeudgifter ved brug af dit postnummer, de typer dækning, du har og planlægger at have, dine medicinske tilstande og mere.

Omkostningerne ved langtidspleje er ublu - i gennemsnit spænder fra $51.000-$102.000 om året ifølge denne undersøgelse - og dækkes ikke af Medicare.

Desværre kan langtidsplejeforsikring være dyr og ineffektiv. Udforsk 10 måder at dække langtidsplejeudgifter ud over forsikring.

En undersøgelse fra Society of Actuaries viste, at nutidens førtidspensionister planlægger at gå på pension i en betydeligt ældre alder end nuværende pensionister. Den faktiske mediane pensionsalder er 60, men alligevel sagde to ud af 10 førtidspensionister, at de planlægger at arbejde mindst indtil 68 år, og 14 % sagde, at de slet ikke planlægger at gå på pension.

Selvom det er et beundringsværdigt mål, er faktum, at mange seniorer ikke er i stand til at fortsætte med at arbejde efter den normale pensionsalder.

Undersøgelser fra Employee Benefits Research Institute viser, at siden den økonomiske afmatning i 2008 har omkring halvdelen af pensionisterne forladt arbejdsstyrken, før de var klar. Nogle seniorer er afskediget fra job, de havde haft i årevis; andre har helbredsproblemer, der gør det umuligt at arbejde. Selv mange "frivillige" pensioneringer bliver faktisk presset af virksomheder, der tilbyder førtidspensionspakker eller arbejdspladskulturer, der er ugæstfrie for ældre arbejdstagere.

Coronavirus kan udløse tvungen førtidspension for endnu flere mennesker.

Mange pensionister, der befinder sig i denne stilling, henvender sig til "brobeskæftigelse", et job, der kan være på deltid og betale mindre, men som hjælper med at bygge bro mellem deres sidste job og fuldtidspension.

Der er nogle gode ideer her:9 tips til at overleve et jobtab nær pensionsalderen.

Hvor længe du lever er det største wildcard af alle. Du synes måske, at det er fint at budgettere med dine penge indtil din 100 års fødselsdag – indtil din 101 års fødselsdag ruller rundt.

Den forventede levetid i USA er steget fra 70 år i 1971 til 79 år i 2020, og fremskridt inden for medicin kunne holde dem i 40'erne og 50'erne i live langt op i 80'erne og 90'erne. Hvert år er en ekstra omkostning, der skal planlægges for.

Den gennemsnitlige levealder for amerikanere faldt mellem 2015 og 2018, men de seneste data viser, at den forventede levetid er på vej op igen. Hvorfor? Den største faktor er et fald i kræftdødsfald med mere end halvdelen siden begyndelsen af 1990'erne.

I gennemsnit kan en kvinde, der er 65 år i dag, forvente at leve til 80 år, men hvis dødsraten fra alvorlige sygdomme som kræft fortsætter med at falde, som den har gjort i løbet af de sidste femten år, kan du forvente at leve til 90 eller derover.

Det meste af stigningen i den forventede levetid skyldes bedre levevaner. Rygning er ikke nær så udbredt, som det var i det 20. århundrede, folk motionerer mere, og afhængigt af deres omstændigheder er de mindre tilbøjelige til at være overvægtige. Men et stort gennembrud inden for medicin kan presse den forventede levetid meget længere. COVID-19-pandemien har sat gang i det medicinske samfund rundt om i verden og vist, at øget samarbejde kan fremskynde opdagelsen af medicinske mirakler.

Den såkaldte "sandwichgeneration" - som regel babyboomere - er mennesker, der plejer deres ældre forældre og samtidig støtter deres voksne børn økonomisk.

En undersøgelse fra AARP viste, at:

At yde denne pleje kan være dyrt, både i form af kontantudlæg, men også i tabt løn.

Oprettelse af et detaljeret budget er måske det vigtigste aspekt af pensionsplanlægning. Du vil gerne vide, hvilke penge du skal bruge, og hvornår.

Budgetføreren i NewRetirement Planner hjælper dig med at tænke på omkostninger forbundet med familiemedlemmer – og mange andre potentielt oversete pensionsomkostninger.