Uanset hvor meget du planlægger, vil du sandsynligvis opleve et par pensioneringsoverraskelser. De fleste pensionister oplever et liv, der på mange måder er anderledes end det, de oprindeligt havde planlagt.

Her er 16 ting, der overraskede pensionister. Brug disse resultater til at forbedre din overordnede pensionsordning for en lykkeligere og mere sikker fremtid.

Når det kommer til pension, er planlægning alt. Alligevel kan selv de bedst oplagte planer blive påvirket af uventede begivenheder.

Den rigtige pensionsoverraskelse? Vi bliver generelt gladere på pension!

Efter stresset med at opbygge karrierer og opdrage børn, ser de fleste menneskers lykke faktisk ud til at stige, når de går på pension.

Faktisk vil du sandsynligvis blive chokeret over at lære, hvilke to aldre i en voksens liv, der sandsynligvis vil være bedst.

Eksperter fra Princeton University og London School of Economics and Political Sciences fandt ud af, at lykke topper i en alder af 23 og 69 . Lær mere...

Brug NewRetirement Planner til at finde den selvtillid, du har brug for for at gå på pension og få en lykkelig pension.

Lav en detaljeret og personlig økonomisk plan. NewRetirement gør det nemt.

Gå i gang nu

En undersøgelse fra Society of Actuaries viste, at "chok"-begivenheder - pensioneringsoverraskelser - havde en betydelig indvirkning på mange pensionisters aktiver. Mere end hver tredje respondent oplevede økonomiske chok, der tømte mindst 25 % af deres aktiver.

De fleste pensionister er bekymrede for deres evne til at håndtere disse former for økonomiske chok:

Hjemmereparationer: Kun 18 % af pensionisterne er meget parate til at klare boligreparationer. Husejerskab er dyrt. Reparationer og vedligeholdelse, forsikringer og afgifter og mange af de mest uventede reparationer er ikke billige. Fra reparation af et tag til udskiftning af en ødelagt ovn eller klimaanlæg kan reparationer i hjemmet koste tusindvis af dollars og gøre et alvorligt indhug i pensionsopsparingen, især for pensionister, der ofte stadig betaler af på et realkreditlån.

Når pensionisttilværelsen er i horisonten, så tag et kig på dit hjem og overvej, hvilke større reparationer du muligvis skal foretage i de næste ti til 20 år. Lav dem enten, før du går på pension, eller sæt nogle penge af til at tage sig af dem, når du går på pension.

Hvis du er blandt dem, der er bekymrede for potentielle reparationer i hjemmet, så overvej nedskæringer og andre måder at reducere din boligbyrde på.

Bilreparationer: I mellemtiden føler 27 % af pensionisterne sig meget parate til at klare bilreparationer eller udskiftning. Forskning fra Bureau of Labor Statistics viste, at transportomkostninger er de næsthøjeste pensionsomkostninger efter bolig - koster mere end endda sundhedspleje.

Familiemedlem med behov for støtte: Pensionister risikerer i dag at skulle hjælpe deres børn OG deres forældre. Vi er sandwichgenerationen. Og kun 8 % af nutidens pensionister føler sig meget parate til at hjælpe familiemedlemmer.

At afsætte midler til nødsituationer såvel som til de specifikke typer omkostninger, der er beskrevet ovenfor, kan hjælpe med at reducere din bekymring.

Stigende forsikringsomkostninger: Klimakatastrofer er mere almindelige. Og dette kan i værste fald betyde ødelæggende tab og i bedste fald stigende forsikringsomkostninger.

I slutningen af sidste år udgav Fidelity Benefits Consulting deres seneste skøn over pensionisters sundhedspleje, og det er igen et klistermærkechok for folk, der nærmer sig pensionering.

Ifølge rapporten vil et 65-årigt par, der går på pension i dag, have brug for et gennemsnit på $300.000 (i dagens dollars) for at dække lægeudgifter under hele pensioneringen, op fra $245.000 i 2015.

Disse omkostninger inkluderer Medicare-præmier, egenbetalinger, selvrisiko, receptpligtig medicin og andre egne udgifter. Også, som rapporten fra Society of Actuaries bemærker, har de fleste pensionister ikke tandforsikring, og tandlægeudgifter er ikke dækket af Medicare. Rutinemæssig øjenpleje, høreapparater og undersøgelserne for tilpasning af dem er heller ikke dækket af Medicare.

Hvis du er i stand til det, er en sundhedsopsparingskonto en god måde at spare op til lægeudgifter før pensionering. Medarbejdere, der er omfattet af høj-fradragsberettigede sundhedsordninger, kan lægge penge ind i en HSA før skat i løbet af deres indtjeningsår og derefter trække pengene skattefrit til brug for sundhedsudgifter senere.

Brug NewRetirement Planner til at få pålidelige og helt personlige svar.

Gå i gang nu

En undersøgelse fra 2015 foretaget af sociologer fra Bowling Green State University bemærkede, at skilsmissefrekvensen for personer over 50 år fordobledes mellem 1990 og 2010, fra færre end 1 ud af 10 til mere end 1 ud af 4.

I de fleste tilfælde deler skilsmissepar formuen i halve under skilsmisseforliget. Pludselig ser det, der måske har været masser af penge at leve for i dine pensionistår, ikke af meget.

Hvis du bliver skilt i dine arbejdsår, har du lidt tid til at arbejde hårdt og lægge penge væk for at forsøge at komme dig over tabet. Men skilsmisse under pensionering betyder, at du ikke har tid til at indhente disse tabte aktiver.

Hvis du er bekymret for skilsmisse, så prøv:

Hvis du bliver handicappet, er udgifterne til hjælp til daglige opgaver generelt ikke dækket af Medicare. De fleste mennesker drømmer om en pensionering, hvor de er aktive, golf, rejser, havearbejde eller bare tilbringer masser af tid sammen med deres kære.

Desværre varer den drøm ikke længe for en overraskende høj procentdel af pensionister.

Ifølge LongTermCare.gov har en person, der fylder 65 i dag, 70 procents chance for at få brug for en form for langtidspleje, uanset om det er i hjemmet eller på en institution.

AARP anbefaler at købe langtidsplejeforsikring, når du er mellem 60 og 65 år for enkeltpersoner og mellem 55 og 60 år for gifte par. Der er også en skattelettelse for at købe denne dækning, som kan hjælpe med at sænke dine samlede omkostninger.

Der er dog adskillige andre måder at dække dette potentielle økonomiske udlæg på.

Et af de mest unikke aspekter ved NewRetirement Planner er, at den lader dig "prøve" forskellige måder at planlægge en langtidsplejebegivenhed på. Du kan groft modellere, hvad der sker, hvis du køber langtidsplejeforsikring, køber en udskudt indkomstrente eller vælger at have en pårørende pleje til dig.

Tidligere kunne pensionister finansiere en god procentdel af deres leveomkostninger gennem aktieudbytte og rentebetalinger på obligationer. Men i de sidste 20 år er det blevet sværere at argumentere for, at man kan trække sig tilbage på indkomsten fra aktieudbytte og obligationer.

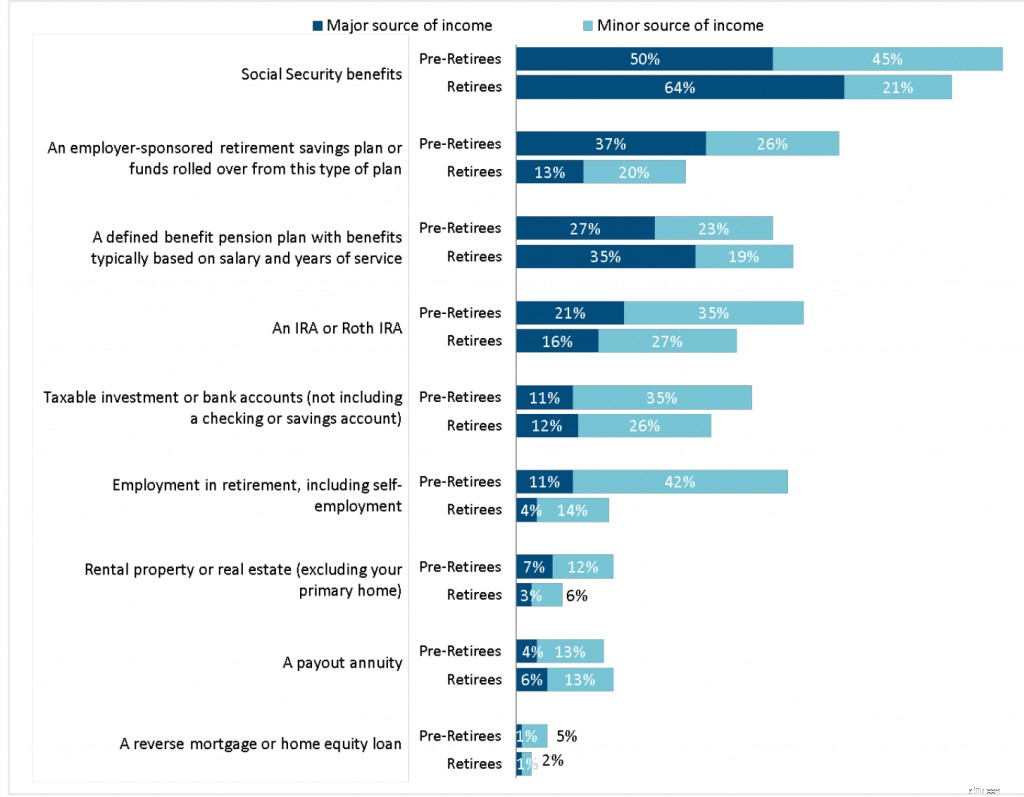

Ifølge Society of Actuaries 2019 Risks and Process of Retirement Survey (trykt i maj 2020) siger kun 12 procent af pensionisterne, at en skattepligtig investeringskonto er en vigtig indkomstkilde, og yderligere 26 procent siger, at deres rente- og udbytte- bærende konti giver kun en mindre indtægtskilde.

Der er mange grunde til, at udbytte er en mindre del af pensionsindkomstblandingen, herunder den historiske tendens med virksomheder til at udbetale mindre af deres overskud i udbytte siden 1990'erne og investorernes præference for vækstaktier frem for værdiaktier. I virkeligheden er de fleste pensionister afhængige af social sikring som deres vigtigste indkomstkilde, og arbejdsgiversponsorerede pensionsopsparingsplaner (dine 401.000) kommer bagud med traditionelle IRA'er for pensionsindkomst.

*Kilde: 2019 Risks and Process of Retirement Survey:Report of Findings, Society of Actuaries, 2020.

En strategi, der lægger vægt på udbytteindkomst, har flere ulemper. Mange stabile virksomheder betaler udbytte, men investorer kan tabe penge, hvis virksomheder skærer deres udbytte, og investorer er tvunget til at sælge aktier til indtægt.

Udbytteinvestering er yderligere kompliceret af upålideligheden af udbytte i de sidste 20 år. Pensionister i 1990 med en portefølje indeholdende General Motors, Barnes &Noble, General Electric og Washington Mutual, Inc. kunne være afhængige af en konstant strøm af kvartalsindkomst. Efter finanskrisen i 2008 og COVID-19-krisen har mange traditionelle udbyttebetalende aktier skåret deres udbytte eller gået helt ud af drift.

Investorer, der er interesserede i udbytte, kan mindske deres risiko ved at købe udbyttefokuserede ETF'er, men selv disse giver typisk mindre end fem procent.

Udbytteinvestering kan stadig betragtes som en god kilde til pensionsindkomst, men udbyttebetalende aktier bør balanceres med andre typer investeringer i en diversificeret portefølje.

Vi har brugt hele vores liv på at arbejde, bruge de penge, vi tjener, og forhåbentlig også spare lidt. Når vi går på pension, bliver alt, hvad vi nogensinde har oplevet om at styre vores egen økonomi, vendt på hovedet. Vi tjener ikke længere så mange eller nogen penge på arbejde.

Pensioneringsoverraskelsen er, at vi skal finde ud af, hvordan vi kan nøjes med og maksimere det, vi allerede har. I stedet for at spare så meget som muligt omfatter de nye mål udvikling af pensionsindkomststrategier - at skabe forudsigelig pensionsindkomst ud af det, vi har.

Udforsk 18 ideer til pensionsindkomst.

Når du er fri fra rotteræset — når du har friheden til at trække dig tilbage og stå af løbebåndet, kan du komme til at indse, at tid er mere værdifuld end penge.

En undersøgelse viste, at folk, der var ekstremt bekymrede for pensionsøkonomi, overraskende fandt sig selv meget gladere, når de gik på pension - hovedsagelig fordi de havde større kontrol over deres tid. Faktisk er evnen til at kontrollere din egen tid, hvor mange mennesker nu definerer pension.

9. Inflationen har større indflydelse på pension, end den gjorde, da du arbejderI SOA-undersøgelsen sagde 65% af førtidspensionister og 48% af pensionister, at de tror, at inflationen i det mindste en smule vil påvirke mængden af penge, de har brug for hvert år i pension. Pensionsplanlægning, der ikke tager højde for inflation, kan imødekomme pensionisters behov ved tidlig pensionering, men ikke opfylde deres behov ti til 15 år senere.

Tænk på, at den gennemsnitlige amerikanske inflation fra 1913 til 2013 var 3,22 %. Selvom det lyder rimeligt på årsbasis, betyder den inflationsrate, at priserne fordobles hvert 20. år.

På det seneste er inflationstallene steget voldsomt. Kun tiden vil vise, om de seneste prisstigninger er et midlertidigt pandemisk bump eller en langsigtet tendens.

Pensionister er også mere påvirket af omkostningsstigninger i visse kategorier af udgifter, som generelle leveomkostningsindekser måske ikke understreger, såsom Medicare-præmier, sundhedsudgifter og langtidsplejeudgifter. Stigninger i leveomkostninger i socialsikringsydelser har ikke holdt trit med stigninger i disse kategorier.

Inflation kan være en af de mest skadelige af de almindelige pensioneringsoverraskelser.

NewRetirement Planner giver dig mulighed for at indstille og ændre dine egne pessimistiske og optimistiske inflationsrater – hvilket giver dig et bedre billede af din fremtid.

Potentielle aktiemarkedsfald eller tab på boligmarkedet er grunde til at bekymre sig om pensionering.

Faktisk viser forskningen, at meget få pensionister føler sig klar til disse økonomiske chok:

Faktisk er det vigtigt og kompliceret at administrere dine aktiver – dit hjem og dine opsparinger.

Mange mennesker gør det selv, men andre søger hjælp fra en finansiel rådgiver. NewRetirement tilbyder en lavpris rådgivningstjeneste, der udnytter teknologiens kraft til at levere ekstremt værdifuld rådgivning og vejledning til en mere sikker fremtid. Tal med os om dine bekymringer i dag!

SOA-undersøgelsen viste, at nutidens førtidspensionister planlægger at gå på pension i en betydeligt ældre alder, end de nuværende pensionister faktisk går på pension. Den gennemsnitlige faktiske pensionsalder er 60, men to ud af 10 førtidspensionister sagde, at de planlægger at arbejde i det mindste indtil 68 år, og 14 % sagde, at de slet ikke planlægger at gå på pension.

Selvom det er et beundringsværdigt mål, er faktum, at mange seniorer ikke er i stand til at fortsætte med at arbejde efter den normale pensionsalder. Undersøgelser fra Employee Benefits Research Institute viser, at siden den økonomiske afmatning i 2008 har omkring halvdelen af pensionisterne forladt arbejdsstyrken, før de var klar. Nogle seniorer er afskediget fra job, de havde haft i årevis; andre har helbredsproblemer, der gør det umuligt at arbejde. Selv mange "frivillige" pensioneringer bliver faktisk presset af virksomheder, der tilbyder førtidspensionspakker eller arbejdspladskulturer, der er ugæstfrie for ældre arbejdstagere.

Mange pensionister, der befinder sig i denne stilling, henvender sig til "brobeskæftigelse", et job, der kan være på deltid og betale mindre, men som hjælper med at bygge bro mellem deres sidste job og fuldtidspension.

Med NewRetirement pensioneringsberegneren kan du indstille forskellige arbejdsindkomstniveauer for overgangen til pensionering – hvilket giver dig en mere præcis og realistisk plan.

Selvom det ER meget sandsynligt, at du vil blive glad ved pensionering, er pensionsdepression overraskende almindelig.

En undersøgelse offentliggjort i Journal of Population Aging viste, at de, der var pensionerede, var omkring dobbelt så tilbøjelige til at rapportere at føle symptomer på depression end dem, der stadig arbejdede. Og forskning fra det London-baserede Institute of Economic Affairs fandt, at sandsynligheden for, at nogen vil lide af klinisk depression faktisk stiger med omkring 40 % efter pensionering.

Lær mere om, hvordan du bekæmper pensionsdepression.

Selvom langt de fleste amerikanere ikke har sparet nok, er der et betydeligt antal mennesker, der helt sikkert har sparet for meget.

Lær, hvorfor folk sparer for meget, og få råd til, hvordan du ved, om du sparer for meget. Eller hør fra folk, der har gemt for meget.

Traditionel pensionsplanlægning anbefaler, at man sigter efter 80 % af din førtidspension hvert år for at opretholde din livskvalitet, når du går på pension. Tanken er, at når du går på pension, vil visse udgifter - herunder boligudgifter, pendling, spisning, lønsumsafgifter og pensionsopsparinger - falde.

Husholdninger ender dog med at bruge mere, end de har budgetteret med, især tidligt i pensionering.

Det overforbrug er typisk ikke på fornødenheder - såsom mad og sundhedspleje - men på skønsmæssige udgifter, såsom rejser og vedligeholdelse af et dyrere hjem, end de har brug for. Det er forståeligt, at nye pensionister efter et helt livs arbejde måske vil forkæle sig selv lidt. Overforbrug i de tidlige år af pensioneringen kan dog øge dine chancer for ikke at have nok til at holde hele livet.

Selv de bedst indrettede pensionsordninger kan løses, hvis du ikke er proaktiv med at sætte et rimeligt budget for pensionsudgifter og holde dig til det. Og jo mere detaljeret, jo bedre.

Budgetholderen i NewRetirement Planner giver dig mulighed for at forudsige udgifter efter kategori og variere dine udgifter over tid. Dette værktøj gør det nemt at komme i gang med at planlægge din fremtidige økonomi, og det adresserer mange detaljer, som ikke er dækket af andre værktøjer. Dette kan betyde en mere pålidelig plan for din fremtid.

Nogle mennesker, der forlader arbejdsverdenen, føler, at de har mistet deres status, identitet, sociale støtte eller deres formål. I nogle tilfælde fører disse tabsfølelser til et øget alkoholforbrug og endda alkoholmisbrug. Nogle undersøgelser har endda vist, at alkoholforbruget er stigende blandt ældre.

Generelt anbefaler CDC, at man ikke drikker mere end én drink om dagen for kvinder og to drinks om dagen for mænd. Men selv det beløb kan være for meget for nogle. Efterhånden som mennesker bliver ældre, bliver de ofte mere følsomme over for virkningerne af alkohol, og tungt drikkeri kan gøre nogle sundhedsproblemer (såsom osteoporose og højt blodsukker) endnu værre. At drikke og tage visse lægemidler, selv håndkøbsmedicin eller naturlægemidler, kan være farligt eller endda dødeligt.

Langt den mest almindelige klage over pensionering er kedsomhed og ikke at have noget at lave. Værre endnu, ikke at have noget at lave og føle sig irrelevant.

Her er 14 måder at undgå pensionskedsomhed på.

Mens de fleste pensionister tilsyneladende bare "ruller med slagene" og tilpasser sig, efterhånden som økonomiske problemer opstår, kan det være bedre at lære af folk, der allerede er pensionerede og vedtage "forvarslet er forearmed" som dit pensionsmotto...

Eller endnu bedre, måske er den bedste strategi for din pensionering:"Håb på det bedste, planlæg det værste."

NY tillidsvurdering i pensionsplanlæggeren! En ny funktion i NewRetirement Planner guider dig gennem processen med at skabe en plan, du kan føle dig godt tilpas med.

Der er fire faser til at skabe en pålidelig plan:

Opret en konto eller log ind lige nu for at finde ud af, hvilken fase du er i. NewRetirement Planner gør det nemt at oprette og vedligeholde en plan.

Smarte pensionister indser til sidst, at de har brug for en professionel plan

5 emner, som par bør diskutere, før de går på pension

Hvad du ikke ved, kan skade din pension

5 tips til pensionister, der er bekymrede over dagens markedsvolatilitet

Hvad Rob Gronkowski kan lære os om at spare op til pension