En investeringsforening er et investeringsaktiv, hvor mange investorer bidrager med deres penge i værdipapirer som obligationer, aktier, kortfristet gæld, guld, pengemarkedsbiler og andre aktiver. Investorerne tjener afkast på investeringen foretaget over en periode. Gevinster eller tab på fonden deles mellem alle investorer og i andelen af investeringen. Fondens konsoliderede beholdninger kaldes en portefølje og administreres normalt af en professionel person, kaldet fondsforvalteren eller porteføljeforvalteren.

Gensidige fonde er en fremragende måde at diversificere sin portefølje på. Porteføljeforvalteren investerer i henhold til investorens økonomiske mål, livsstil og risikotolerance. Afkastet er enten fra udbytte, kapitalgevinst eller overskuddet fra salg af aktierne. Afkastet er normalt højere end de andre investeringsinstrumenter, der giver sikret afkast. Afkastet på investeringsforeninger er forbundet med markedsudviklingen, det vil sige, at hvis markedet klarer sig godt eller klarer sig dårligt, afspejles det i afdelingens værdi. Derudover garanterer investeringsforeninger ikke kapitalbeskyttelse, så investorerne skal træffe en informeret investeringsbeslutning i tilfælde af investeringsforeninger.

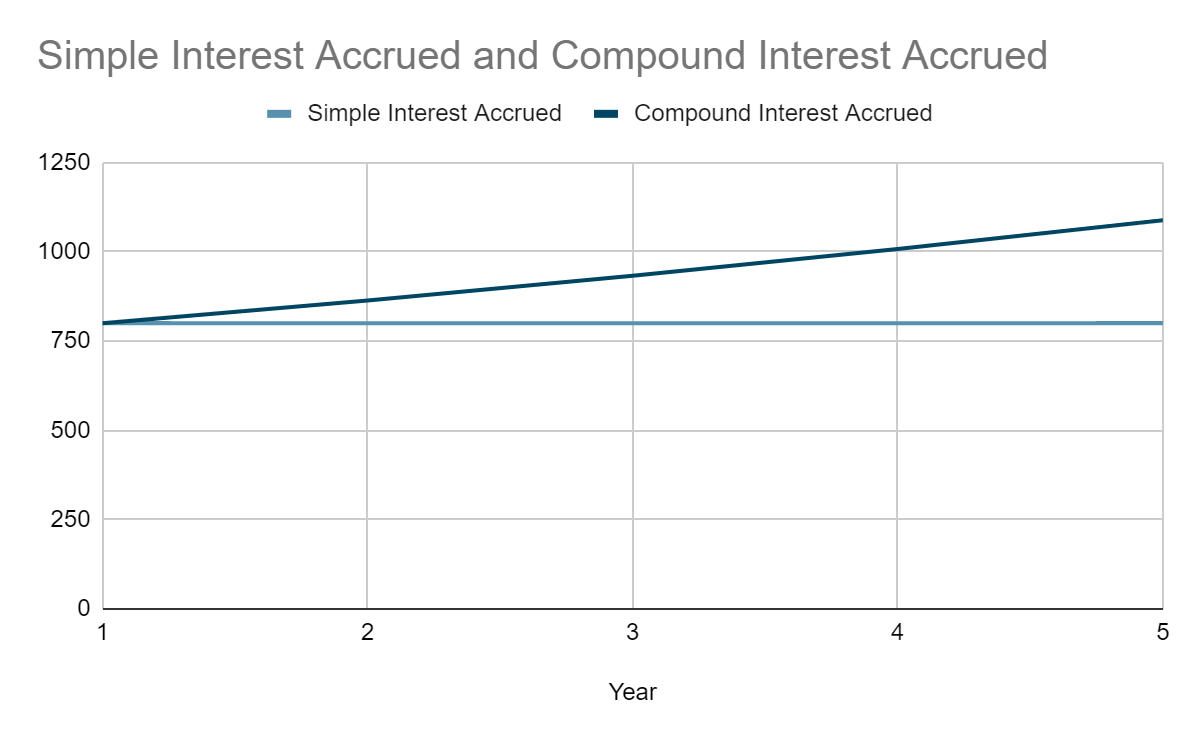

Rentesammensat beregnes af hovedstolen og de påløbne renter samt eventuelle yderligere indbetalinger. Det kan også opfattes som renter. Renten afhænger af den investerede hovedstol og tidsperioden, dvs. jo større det investerede beløb er, og jo længere den investerede periode er, jo større er den rentesats, der påløber det. Så det endelige beløb, der modtages, er større i renters rente end simpel rente for samme periode.

For eksempel:

Hvis en kunde investerer Rs. 10.000,00 i en periode på 5 år til en rente på 8 % p.a., så vil hans afkast være som sådan:

År Beløb, som afkastet beregnes på, hvis Simpel rente Beløb, som afkastet beregnes af, hvis rentes rente Rente Simpelt påløbne renter Sammensatte renter Beløb i slutningen af året med simpel rente Beløb ved årets udgang med renters rente 11000010000880080010800108002100001080088008641080011664310000116648800933.121080012597.1241000012597.1288001007.771080013604.8951000013604.8988001088.391080014693.28Total Renter påløbet =40004693.28Derfor kan vi se, at når afkastene sammensættes, er beløbet større (4693,28 Rs.) end afkast beregnet som simpel rente (4000,00 Rs.) med Rs. 693,28. Så det kan konstateres, at sammensætning har en multiplikatoreffekt på de foretagne investeringer og er mere rentabel i tilfælde af investeringsforeninger.

En anden måde at øge afkastet på er at geninvestere udbyttet fra den oprindelige investering - dette gør det muligt for investoren at købe flere aktier i fonden, og dermed påløber der mere renters rente.

Hvis den betalte rente er renters rente, er den optjente rente på investeringsbeløbet og påløbne renter. Så afkastet af investeringsforeninger er større, hvis renten forstærkes, og også geninvestering af denne gevinst giver investoren mulighed for at eje flere aktier i fonden og derved opnå et mere betydeligt afkast på den oprindelige investering. Når det er kortlagt, kan man se en geometrisk progression af afkastet af den akkumulerede formue.

Vi ved, at inflation æder ens rigdom væk, og sammensætning er en meget god løsning på dette problem. Det ses, at det beløb, der opnås ved at sammensætte, er i trit med inflationen på det tidspunkt.

Compounding hjælper med at tjene det ekstra beløb, der hjælper folk med at nå deres målkorpus, eller i det mindste et beløb tæt på det.

Afkastet på investeringsforeninger er større end andre investeringsinstrumenter, og sammensætning gør det muligt for én at tjene mere, men det sker over tid. Investorer, der søger hurtige penge, kan være impulsive og begå fejl, der kan oversætte til store tab. Derfor skal en investor være tålmodig og spille det lange spil for at høste fordelene af sin investering.

Jo mere en person skærer ned på sine udgifter, jo mere sparer de og har dermed mere at investere. Og større investeringer fører som bekendt til større afkast.

Jo tidligere investoren begynder at investere, jo længere er investeringsperioden, hvilket fører til et højere afkast. Også længere perioder fører til mindre investeringsrisici, da risikoen reduceres over tid.

En investor skal regelmæssigt overvåge markedet for at træffe informerede beslutninger i stedet for at træffe forhastede og bratte beslutninger og lide tab. Regelmæssige investeringer fører også til højere besparelser og hjælper med at udvikle investeringsdisciplin - En vigtig vane for at opnå økonomisk succes.