Hvorfor søger folk efter "Alternativ til faste bankindskud" på Google?

Årsagen er ret indlysende. Investorer føler, at renter på Bank FD'er ikke er nok. De faste indlånsrenter er faldet i den seneste tid med 7 til 7,5 % som den rente, de fleste banker tilbyder. Man skal også betale indkomstskat af de tjente renter.

Mens renterne er faldet, fortsætter inflationen med at rejse sit grimme hoved. I den sammenhæng leverer FD'er ikke selv i forhold til at beskytte pengenes værdi. Så investorer har intet andet valg end at søge efter bedre investeringsmuligheder for at opnå et højere afkast.

Højere afkast er ok, men det betyder ikke, at der er gået på kompromis med sikkerheden. Det betyder heller ikke nogen ekstra skatter.

Hvor er denne magiske investering? Hvad kunne være alternativet til Bank FD?

Nu ville det være virkelig svært at finde et eksakt alternativ. Nogle muligheder, der kommer ganske tæt på, er:

Virksomhedsindlån / Gældsbreve – Virksomheder som L&T, Mahindra Finance, Shriram Transport Finance, HDFC osv. udsteder indlån/obligationer, som generelle investorer kan tegne. Renterne, der tilbydes af disse selskaber, har typisk en tendens til at være højere end en Bank FD.

Stats- og PSU-obligationer – Staten og offentlige virksomheder udsteder fra tid til anden obligationer for at finansiere deres behov. Disse obligationer er ret attraktive, fordi de lover den højeste sikkerhed og et anstændigt afkast. For eksempel. dem, der tilbydes af Tamil Nadu Finance Corporation eller NHAI Bonds.

Men i begge tilfælde er disse muligheder ikke tilgængelige i løbet af året. Nu, selvom du ansøger om dem, er det ikke nødvendigt, at du får en tildeling.

Det bringer os til endnu et alternativ.

Gældsfonde – En gældsfond investerer i fastforrentede instrumenter såsom virksomhedsobligationer/obligationer eller stats- og PSU-obligationer. Skønheden ved gensidig gældsfond er, at du kan investere så lidt som Rs. 5000. De fleste gældsfonde er åbne, hvilket betyder, at du kan gå ind eller ud af investeringen, når som helst du vil.

Gældsfonde kommer nu i en række forskellige varianter – flydende, ultrakortsigtet, kortsigtet, langsigtet, indkomst, kreditmuligheder, gylte osv. Dette indlæg vil dog fokusere på ultrakortsigtet fond> sort.

Gældsfonde investerer hovedsageligt i virksomhedsobligationer, statspapirer og kortfristede låneværdipapirer fra virksomheder og/eller offentlige. Disse værdipapirer udstedes for forskellige tidsrammer eller løbetider, der spænder fra natten over/en dag til flere år.

Baseret på disse tidsløbetider kategoriseres gældsfonde som pengemarked, likvide, ultrakortsigtede, kortsigtede, langsigtede osv.

Ultrakortsigtet fond er den, hvor 'gennemsnitlig løbetid ’ af investeringerne i porteføljen ligger typisk i intervallet 6 måneder til 1 år.

Endnu et aspekt, der fortjener opmærksomhed, er den Modificerede varighed . Nu ville du vide, at renter og obligationskurser bevæger sig i modsatte retninger. Når renten stiger, falder priserne og omvendt. Modified Duration er målet for følsomheden af fondens pris eller NAV over for ændringen i rentesatsen.

Så hvis den ændrede varighed af en fond for eksempel er 0,5, betyder det, at for hver 1 % ændring i rentesatsen, vil fondens værdi ændre sig med 0,5 %. Dette vil virke begge veje – positivt eller negativt.

Den modificerede varighed af den ultrakortfristede fond skal være lav, ideelt set mindre end 1. Dette ville gøre den mindre følsom over for ændringer i rentesatserne.

Dette sikrer, at fondens afkast er stabilt. Prisen går ikke vildt op eller ned som reaktion på ændringer i renten. Dette bringer os til spørgsmålet om sikkerhed.

Et vigtigt spørgsmål. Første ting først. Dette er ikke sikkert som en Bank FD. Sikkerheden af denne fond vil blive bestemt på to måder.

Én , bør fonden investere i de højeste kreditkvalitetsinvesteringer, typisk AAA/AA. De har næsten nul chance for standard. Med andre ord betyder høj kreditkvalitet, at låntageren vil overholde forpligtelserne om at tilbagebetale hovedstol og renter rettidigt.

To , investerer de kun i investeringer, der i gennemsnit udløber om 6 måneder til 1 år. Den modificerede varighed, som vi bemærkede tidligere, er også mindre end 1, så de vil ikke være meget volatile, det vil sige, at de ikke vil se for mange op- og nedbevægelser i priserne. På et hvilket som helst tidspunkt, hvis du ønsker at hæve dine penge, er der en rimelig chance for, at du får mere, end du har investeret.

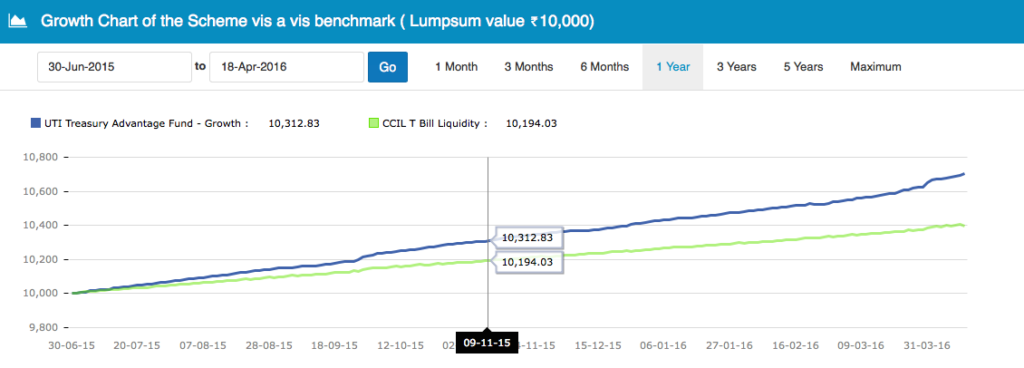

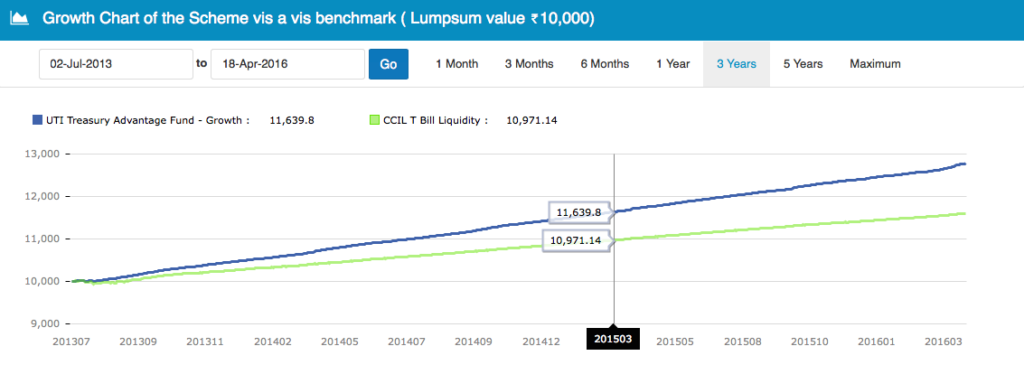

For at forstå dette, se følgende graf over UTI Treasury Advantage-fonden – en ultrakortsigtet fond inden for de sidste 1 år og 3 år. Det viser væksten i en investering på Rs. 10.000 over de to tidsrammer.

Som du vil bemærke, har væksten i investeringen i fonden været ret stabil i både 1 og 3 års perioder.

For dem i den højeste indkomstskat - en ultrakortsigtet fond er en værdig overvejelse.

Hvis du leder efter tips, er her nogle til at hjælpe dig med at vælge en Ultra Short Term-fond:

De fleste af disse data er let tilgængelige på forskellige finansielle websteder, herunder Unovest.

Her er en liste over 5 Ultra Short Term-fonde, som du kan evaluere:

Klik på navnet for at se det detaljerede faktaark om Unovest for hver af fondene.

Hvilken Ultra Short Term-fond flytter du dine Bank-FD'er til?

Ansvarsfraskrivelse :Fondene nævnt i artiklen er ikke investeringsanbefalinger. Kontakt venligst din investeringsrådgiver for at vide, hvad der passer bedst til dine behov.