Du har Rs. 50 lakhs, som du ønsker at investere i aktiefonde. Men så kan du se aktiemarkederne røre ved højder. Du er bange, hvad nu hvis du investerer nu, og markederne falder, hvilket resulterer i negative afkast for dig?

Så du er forvirret, om du skal investere det hele klumpsum eller i dele gennem en mekanisme såsom STP ( Systematic Transfer Plan)?

Du kontakter forskellige fora, blogs, websteder og venner, der giver disse råd:

“I betragtning af at markederne til enhver tid er høje, skal du ikke investere engangsbeløb. Invester systematisk i løbet af de næste par måneder. ”

"Sæt dine penge i en likvid fond, og start derefter en STP i aktiefonden i 6 til 12 måneder. ”

Du lider af bekræftelsesbias og føler dig næsten overbevist om, at det er vejen at gå.

Virkelig! Hvorfor?

Hvorfor STP overhovedet? Virker det virkelig? Hvorfor ikke klumpsum?

En STP er en metode, hvorigennem du investerer et engangsbeløb via afdrag over en periode.

Antag, at du skal investere i en aktiefond, men du vil ikke gøre det på én gang. Så du investerer det engangsbeløb i en likvid fond i det samme fondshus og ansøger derefter om at overføre et bestemt beløb fra denne likvide fond til aktiefonden med definerede intervaller såsom ugentligt, månedligt osv.

Da markeder typisk forventes at være volatile, vil du med STP forhåbentlig fordele dit køb over en periode på forskellige markedsniveauer.

Som et resultat heraf vil din gennemsnitlige købspris på 1 enhed sandsynligvis være lavere end købsprisen for en engangsinvestering.

Som et resultat vil du forhindre din portefølje i at lide et massivt fald, hvis markederne skulle reagere og gå den anden vej. Og selvfølgelig vil du sandsynligvis også få flere enheder.

Fantastisk!

Hvor sandt er det?

Det viser sig, at det ikke er. Ikke mindst på baggrund af observeret adfærd.

Lad os prøve denne metode.

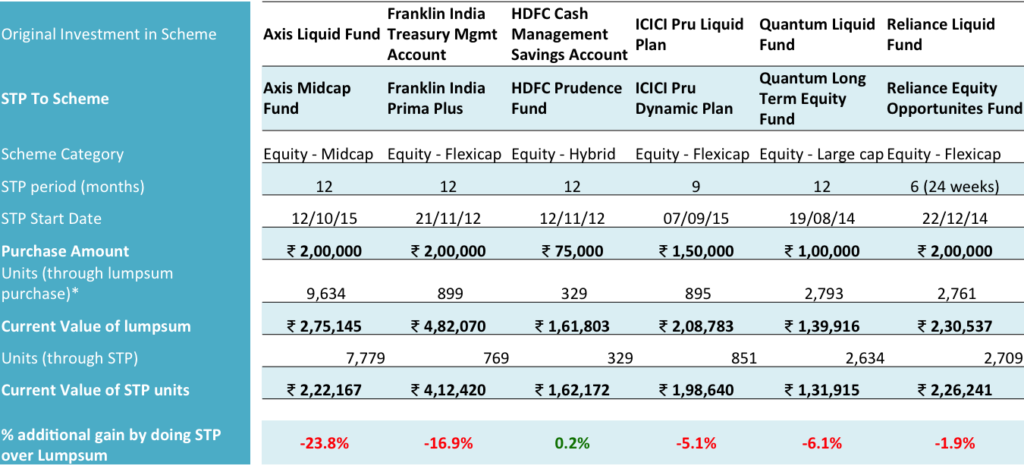

Vi tog investeringsoplysninger for faktisk udførte STP'er og satte tallene i et excel-ark. Opsummeringen af det er i tabellen nedenfor.

Bemærk: Alle investeringer er i almindelige planer.

Enheder og værdier er blevet afrundet til nul decimaler.

Nuværende værdi er baseret på NAV af de respektive afdelinger pr. 1. juni 2017.

Som du kan se, er investeringerne i fonde på tværs af kategorier, herunder large cap, flexi cap, mid cap og en hybrid fond. Så der er ingen særlig bias af fondstype.

STP'erne blev udført i forskellige tidsperioder i 2012, 2014 og 2015 over 6 til 12 måneder. I tilfælde af 6 måneder var det en ugentlig STP. De andre er månedlige STP'er.

Af hensyn til kaparisationen antages det, at engangsinvesteringen er foretaget på den første STP-dato, og andele i aktiefonden er beregnet ud fra den pågældende dags NAV.

Du kan måske påpege, at den likvide fond også giver afkast og ikke er fanget her. Lad os præcisere, at det samme justeres automatisk via de ekstra enheder i aktiefonden.

Så hvad skete der?

Mens forventningen var, at STP'en vil hjælpe dig med at få flere enheder til en lavere gennemsnitspris, førte det faktisk til det modsatte. Du modtog færre andele i aktiefonden med en STP sammenlignet med køb af engangsbeløb.

Hvorfor skete det? Hvorfor fik du færre enheder gennem STP, når forventningen var at få flere enheder ved at drage fordel af markedsbevægelser?

Helt åbenlyst håndhævede markedet ikke den logik, som du ønskede det. Du troede, at markederne er på et højt niveau, og at de sandsynligvis ville falde eller være meget volatile, og din investering ville drage fordel af denne volatilitet. Ved at forskyde din investering troede du, at du ville være i stand til at købe flere enheder til forskellige prisklasser.

Faktum er, at markeder ikke er nogens slaver. De har deres eget sind eller er måske ligeglade.

Det er indlysende, at en STP som investeringsmetode ikke har kunnet generere yderligere værdi for investoren. Tværtimod har det ført til et tab af profit for investoren – hele 23,8 % i Axis Mid cap Fund.

Med STP i Franklin Prima Plus Fund har investoren modtaget reducerede gevinster med næsten 17 %. Det er hans tab af fortjeneste ved ikke at investere engangsbeløb.

Den eneste STP, der tilbyder trøst til investoren, er den i hybridaktiefonden, HDFC Prudence. Investoren er bedre stillet med 0,2 % i denne STP-investering i forhold til engangsbeløbet.

Spørgsmålet, der dog fortjener opmærksomhed, er "var indsatsen for den ekstra gevinst på 0,2 % det værd?"

Forsøg på at fange markedets højdepunkter og lavpunkter mislykkes. Markedet fungerer muligvis ikke, som du har tænkt dig. De rigtige eksempler brugt ovenfor efterlader ingen tvivl.

Det, der er klart, er, at en engangsinvestering i et enkelt beløb bør foretrækkes frem for en STP. Du er bedre tjent med at overdrage pengene til fondsforvalteren i henhold til din tildeling og lade ham/hende gøre jobbet.

Helt ærligt, det tror jeg ikke. Den aktuelle STP-adfærd virker ikke med sikkerhed.

Har STP arbejdet for dig, konsekvent? Del din oplevelse.

Ansvarsfraskrivelse :Ordningsnavnene nævnt i indlægget er kun til informations- og uddannelsesformål. Undlad venligst at acceptere dem som nogen form for anbefaling eller rådgivning.

Lukkede fonde – Skal du investere eller undgå?

Skal jeg investere i denne investeringsforening? (Download en 20-punkts MF-valgstjekliste)

Skal jeg investere i denne aktiefond? Ja og nej

NFO:ICICI Prudential Opportunities Fund, et tema i særlige situationer – skal du investere?

Principal Small Cap Fund – NFO – Skal du investere?