Et af de vigtigste resultater, der driver investoradfærd, er "hvordan man reducerer skatter". Det er en besættelse. Nu, hvor mange af jer ved, at indkomstskatteafdelingen selv giver dig måder at reducere din skat på visse kapitalgevinster. Lad os se hvordan.

For det første, når du sælger aktiver såsom aktier, investeringsforeninger, guld eller fast ejendom, realiserer du kapitalgevinster/-tab.

Med undtagelse af aktier og aktiefonde får alle andre aktiver fordelen ved at indeksere omkostningerne. Det betyder ganske enkelt, at du har lov til at øge omkostningerne ved købet af aktivet stort set i takt med inflationen.

Den gældende skattesats er 20 % af gevinster efter indeksering. Hvis det lyder af meget for dig, skal du bare vente, før vi tager et eksempel.

Bemærk :For at kunne udnytte fordelen ved indeksering, mens du beregner langsigtede kapitalgevinster, skal du have fast ejendom i mindst 2 år, guld- og gældsfonde i mindst 3 år.

For at gøre tingene nemmere udgiver indkomstskatteafdelingen en årlig indeksværdi for at hjælpe dig med at udføre dette job ret hurtigt.

Så lad os arbejde med et eksempel.

Antag, at jeg købte en lejlighed i juni 2013 for Rs. 40 lakhs. Jeg solgte den i september 2017 for Rs. 52 lakhs. Mit spørgsmål er, hvad er min kapitalgevinst, og hvor meget skat jeg skal betale?

Sådan går vi trin for trin .

Først skal jeg indeksere prisen på mit køb.

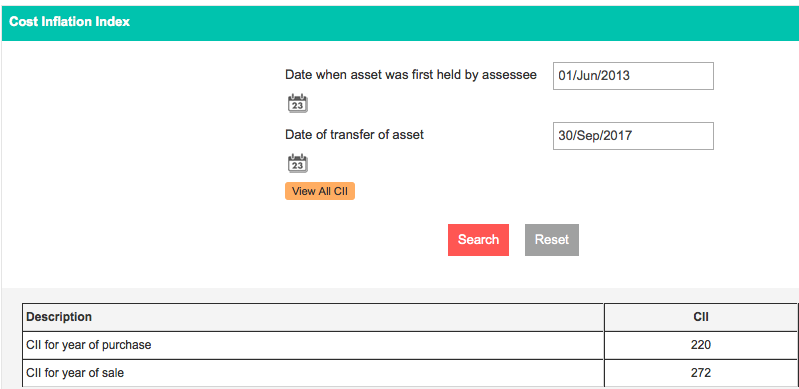

For at gøre dette går jeg til Indkomstskatteafdelingens hjemmeside på dette link.

Der indtaster jeg min købs- og salgsdato, og den viser mig omkostningsinflationsindekset eller CII, der gælder for de respektive år.

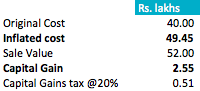

I det specifikke eksempel, efter at have anvendt CII, er min nye oppustede pris Rs. 49,45 lakhs. Jeg dividerer 40 lakh med 220 (CII for købsåret) og multiplicerer med 272 (CII for salgsåret) og får således denne reviderede pris.

Nu er min kapitalgevinst ikke Rs. 12 lakhs (Rs. 52 lakhs – Rs. 40 lakhs).

Den skattepligtige kapitalgevinst er Rs. 2,55 lakhs (Rs. 52 lakhs – Rs. 49,45 lakhs ).

Af dette betaler jeg en skat @20%. Denne skat viser sig at være 0,51 lakhs.

Selvom værdistigningen i aktivet var Rs. 12 lakhs, ved at give mulighed for øgede omkostningsfordele, reduceredes dine skatter dramatisk.

Lad os nu diskutere emnet dobbelt indeksering.

Du har sandsynligvis læst denne sætning i annoncer for investeringsforeninger med faste løbetider (FMP'er). FMP'er er gældsfonde med låsning og er struktureret på en måde, så du kan drage fordel af 3 indekseringer over 4 regnskabsår.

For eksempel har Best Mutual Fund lanceret en 1136 Days Best FMP. Tildelingsdatoen er 8. juni 2017, og udløbsdatoen er 17. juli 2020.

Som du er klar over, er købsåret i dette tilfælde 2017-18, og salgsåret er 2020-21. I en serie ser det sådan ud:

Mens du vil blive investeret i ca. 3,11 år (1136 dage), kan du få en indekseringsfordel på 4 regnskabsår, takket være de år, hvor køb og salg finder sted.

Vi ved nu, at CII for 2017-18 er 272 .

Hvis vi antager, at CII vil vokse med en gennemsnitlig inflation på 5 %, vil den forventede fremtidige værdi af CII i 2020-21 være 331.

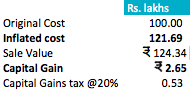

Hvis du havde investeret Rs. 100 i den bedste FMP, på 1136 dage vil du få en værdi på Rs. 124,34, forudsat en vækst på 7 % om året.

De forhøjede omkostninger vil dog være Rs. 121,69 (100 * (331 / 272)).

Kapitalgevinsten er Rs. 2,65 og din skat på dette på 20% er Rs. 0,53 eller 53 paisa.

Hvis du havde investeret Rs. 1 lakh, så ville denne skat være Rs. 530 på en samlet gevinst på Rs. 24.340.

Er det ikke vidunderligt?

Hvordan ser du denne fordel ved at reducere dine skatter? Del dine kommentarer og feedback.

Genkaldelig Living Trust og kapitalgevinstskat

Tidlige kapitalgevinster for at trimme skat-fanen

Langsigtet kapitalgevinstskat og bedstefaderen

Sådan beregner du din kapitalgevinstskat på investeringsforeninger i 2019

Sådan får du alle dine kapitalgevinster i gensidige fonde til indgivelse af IT-afkast