Investorer i gensidige gældsfonde har haft det hårdt de sidste par år. Efterhånden som kreditrisikoen dukkede op i gældsfonde, begyndende med ILFS-fiaskoen til den seneste Vodafone Idea-historie, barberede midler ikke kun gevinsterne af, men også hovedbeløbet, hvilket sendte investorerne i paniktilstand.

Nu kan du være en, der har svoret aldrig at røre ved gældsmidler igen. Eller du har måske indsnævret dit felt med, "kan jeg få noget uden kreditrisiko i porteføljerne?"

I dag er de eneste fonde, der ikke bærer kreditrisiko, dem, der kun investerer i stats-/statsobligationer. Da sådanne obligationer har en implicit opbakning fra regeringen (central eller stat), er tilbagebetalingen sikret (vel, mere eller mindre).

Da disse ikke har nogen kreditrisiko, har de normalt også en lavere kupon (husk risiko- og belønningsforhold) sammenlignet med eksempelvis virksomhedsobligationer. Nuværende renter på statsobligationer er omkring 7 % til 8 %.

Der er en del måder.

Du har mulighed for at købe statsobligationer direkte fra børserne hvor de er opført, ved hjælp af din demat-konto. Nye problemer opstår også fra tid til anden, og du kan også deltage i dem.

For en vejledende liste over eksisterende obligationer, se dette link fra BSE.

Men likviditeten af disse obligationer er et spørgsmålstegn. Mængden (til køb og salg) er ikke særlig høj. Så medmindre du er villig til at beholde disse børsnoterede obligationer til udløb, kan du få en overraskelse, når du vil sælge.

Gilt-fondene og 10 års Constant Maturity Bond Fund er de kategorier, du kan se på.

Disse fondes mandat er kun at investere i statsobligationer. Mens Gilt Funds kan have investeringer på kort, mellemlang og lang sigt, investerer Constant Maturity Funds i instrumenter med løbetider på 10 år eller mere.

Disse fonde følger en kerne- og en taktisk porteføljetilgang. Den taktiske portefølje er beregnet til at styre porteføljen aktivt for at drage fordel af rentemiljøet og generere ekstra afkast.

Her er et eksempel. SBI Magnum Constant Maturity Bond Fund viser sin investeringsstrategi som:

"Investering i stats- og/eller statslige værdipapirer anses for at være fri for kreditrisiko. Men målet med porteføljen vil være at opnå kapitalgevinster ved aktiv styring af renterisiko. "

Investeringsmålet for ordningen er "at give afkast til investorerne genereret gennem investeringer overvejende i statspapirer udstedt af centralregeringen og/eller statsregeringen, således at porteføljens gennemsnitlige løbetid er omkring 10 år."

Denne aktive styring sammen med rentebevægelserne kan resultere i perioder, hvor fondene genererer et meget højere afkast end kuponrenten på de underliggende obligationer.

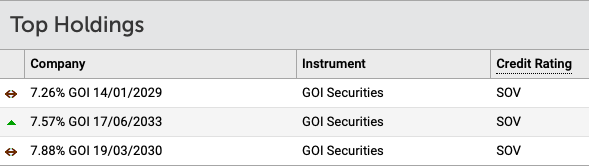

Tag som eksempel porteføljen nedenfor for SBIs fond.

Porteføljen har 3 værdipapirer med kuponer fra 7,26 % til 7,88 %.

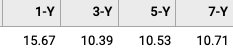

Fondens årlige afkast (efterfølgende basis) for de sidste 1, 3, 5 og 7 år er dog ret forskellige, faktisk meget højere.

Hvorfor? Hvilken magi skete der her?

Nå, fonden nød godt af et faldende rentescenarie. Da der er et omvendt forhold mellem obligationskurser og renter, har førstnævnte tendens til at stige, når sidstnævnte falder. Som et resultat stiger din fondsværdi, og du får en pæn værdistigning.

Husk dog, at over længere perioder, såsom 10 år eller mere, vil afkastet sandsynligvis modereres.

Et interessant bud på disse fonde er, at når du går efter vækstmuligheden, resulterer det ikke i nogen pengestrøm til dig, medmindre du sælger fondens andele. Ingen rente-likviditet og dermed ingen indkomstskat.

Selv når du sælger, bliver dine gevinster kategoriseret som kapitalgevinster. Faktisk, hvis du kan holde på i 3 år eller mere, får du fordel af langsigtet kapitalgevinstskat, som kun er 20% efter indeksering af omkostninger. Den skat barberer kun omkring 1% af bruttogevinsten. Så i stedet for 9 % kan du ende med 8 % efter skat. Ikke dårligt!

Med muligheden for gensidig fond forbliver likviditeten heller ikke et problem, da du til enhver tid kan købe og sælge med selve fonden.

Nu, nej. af optioner er i øjeblikket begrænset i ETF-området, og de kan også lide under likviditet. Forhåbentlig vil det ændre sig i de kommende tider.

Nippon India ETF Long Term Gilt er en mulighed her. Ordningens primære investeringsmål er at skabe optimale kreditrisikofrie afkast ved at investere i en portefølje af værdipapirer udstedt og garanteret af staten og staten. (Kilde:Scheme Information Document )

Husk, du kan kun købe en ETF på børsen via din demat/handelskonto.

Det ser ud til, at du måske allerede er blevet begejstret for udsigten til at investere i disse obligationer/fonde/ETF'er.

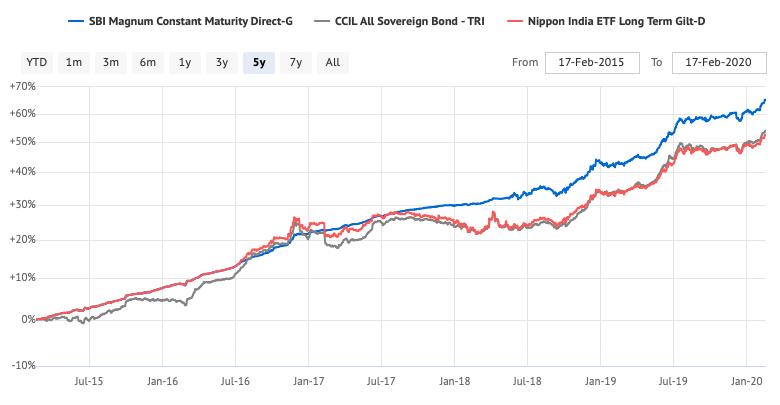

Nå, før præstationstallene får dine øjne til at springe ud, se skemaet nedenfor.

Kan du se prisernes yo-yo?

Det er ikke en lige linje, som du ville forvente af en gæld / sikker fast indkomst, fond. Der kan være perioder, hvor værdien også kan falde. Det er ikke et fast depositum eller posthusordning.

Forsigtig først. Bliv ikke grådig ved at se på fortidens afkast. At spille på kort sigt kan være meget farligt og forårsage udhuling af rigdom.

Hvis du investerer i Gilt-fonde, skal du kun købe dem til din langsigtede portefølje og aktivallokering og begrænse deres overordnede allokering til din portefølje.

Hvis beskyttelse af kapital til enhver tid er din primære bekymring, skal du blot bruge sikre likvide eller ultrakortfristede midler, som primært investerer i statsobligationer.

Mellem dig og mig :Hvilke andre investeringsmuligheder uden kreditrisiko bruger du? Del gerne i kommentarfeltet. Hvis du har yderligere observationer eller spørgsmål, er du velkommen til at spørge.