Efter markedskrakket i marts 2020 åbnede SBI Small Cap og DSP Small Cap-fonde for køb af engangsbeløb. Nu har SBI Small Cap Fund meddelt, at den ikke vil acceptere engangsinvesteringer fra den 7. september (den var åbnet den 30. marts). Betyder det, at investorer skal være på vagt over for dårlige afkast i den umiddelbare fremtid og bogføre overskud fra deres small cap-fonde?

Først henviser vi den uindviede læser til vores tidligere undersøgelse, hvorfor en SIP i Small Cap Mutual Funds er spild af penge og tid. Selvom vi er overbevist om, at der ikke er behov for en eksklusiv small cap-fond til detailinvestorer, er de, der investerer i disse, bedre stillet med taktisk ind- og udrejse frem for en simpel SIP.

Taktiske exits er for at reducere risiko og frustrerende perioder med dårlige afkast og ikke for at øge afkastet. Vi har tidligere brugt en dobbelt glidende gennemsnitsindikator, der fungerer godt for aktier, guld og guld og skal bruge det samme til at besvare det titulære spørgsmål. Se: (1) Er det et godt tidspunkt at købe guld på? En taktisk købsstrategi for guld (2) Denne "køb højt, sælg lavt" markedstimingstrategi virker overraskende! (3) Brug ikke SIP'er til Small Cap Mutual Funds:Prøv dette i stedet! (4) Kan vi få bedre afkast ved at time ind- og udtræden af forgyldte investeringsforeninger?

Før vi fortsætter, er det nødvendigt med en vis kontekst om SBIs beslutning om at begrænse et engangsbeløb i sine small cap-fonde. I vores SBI small cap-gennemgang havde vi påpeget, at SBI Small and Midcap Fund blev konverteret til en small cap-fond fra den 15. maj 2018. Tidligere definerede den small cap som den nederste 100/500 med hensyn til markedsværdi og kunne investere mellem 50 -70 % i små bogstaver.

Det havde også en kapacitetsbegrænsningsklausul på 750 crores. Som et resultat lukkede ordningen for abonnement i oktober 2015 og genåbnede via SIP-ruten først siden maj 2018, men stadig i stand til at mobilisere betydelig AUM. Ordningen kan nu investere 65-100 % i small caps defineret som de nederste 250 aktier i form af markedsværdi. Benchmark for fonden er fortsat S&P BSE Small Cap Index. Fonden har en god track record.

Fra en AUM på 2703 Crores i marts 2020 steg den AUM til 4270 Crores i slutningen af juli takket være tilgange og markedsbevægelser. AUM vil nu sandsynligvis være over Rs. 5000 crores udløser annonceringen.

Vi skal bruge det taktiske køb/salg-værktøj med glidende gennemsnit til at besvare dette spørgsmål. Før vi går videre, skal investorerne udvise rettidig omhu, mens de bruger sådanne indikatorer. Når de bruges i realtid, virker de måske ikke altid (reducerer risikoen efter hensigten), og det ved vi kun i bakspejlet. Glidende gennemsnit lider af piskesav. Det vil sige, at køb/salgsindikatorer kan svinge hurtigt efter hinanden. Under sådanne omstændigheder skal investorerne bruge deres eget skøn. Denne forfatter påtager sig intet ansvar for eventuelle gevinster eller tab, der måtte opstå fra observationer eller anbefalinger i denne artikel eller nogen anden del af webstedet.

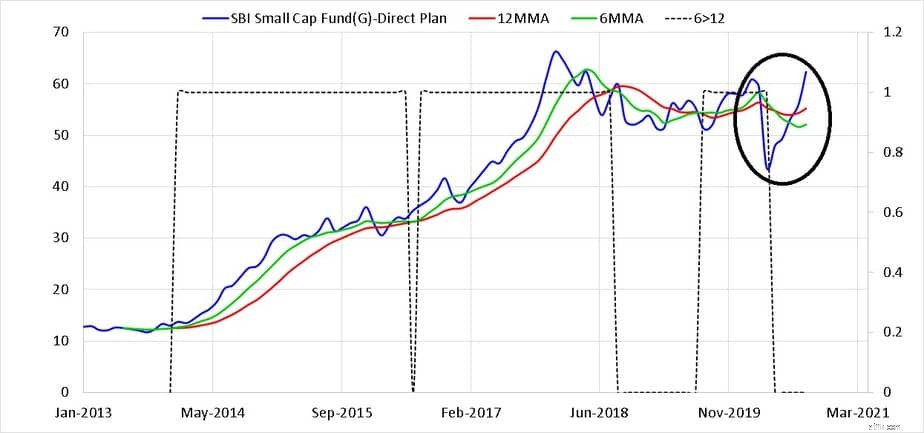

Dette er seks (6mma) og tolv (12mma) måneders glidende gennemsnit af den månedlige SBI Small Cap Fund Direct Plan NAV med den stiplede linje, der viser, hvornår 6mma var større end 12mma med en værdi på én (købssignal). Resultaterne for din small cap-fond vil variere. Du kan bruge en hvilken som helst fond eller indeks og ændre den glidende gennemsnitlige varighed ved hjælp af ovenstående værktøj.

Bemærk, at selvom NAV er et godt stykke over begge gennemsnit, har 6MMA og 12 MMA krydset hinanden (piskesav) i det sidste år eller deromkring. Bemærk også, at NAV var over begge gennemsnit, når den stiplede linje var =1 (købssignal).

I øjeblikket er den stiplede linje =0 eller 6 MMA <12 MMA, som er et salgssignal (se links ovenfor eksempler og forklaring). Investorer bør derfor forvente en periode med dårlige afkast i de kommende måneder. Hvilket ikke er en stor opdagelse i betragtning af de dårlige BNP-væksttal og vanskeligheder, som små virksomheder står over for. SBIs beslutning om at stoppe engangsbeløb virker som et smart træk.

Investorer, der sidder på et godt overskud efter opsvinget, kan overveje at booke overskud i det omfang, de er komfortable, hvis de er enige om, at de kommende måneder ville blive hårde på small cap-området. Hvis du investerer via SIP, så overvej fordelene ved taktiske exits, mens du fortsætter med SIP.

Kritikere af taktisk aktivallokering håner med rette den vilkårlige karakter af at vælge den månedlige gennemsnitlige ansættelsestid (6,12). Deres kritik går dog på håbet om at få højere afkast. Dette er sandt, taktisk aktivallokering bør ikke implementeres med dette håb. Det er lavere risiko og i dette tilfælde stress.

Udsigten til lavere risiko varierer med ændringen i glidende gennemsnitsvarighed, men forsvinder ikke. For lav varighed til beregning af gennemsnit, så øges piskesaven, og den er upraktisk at bruge. For høj en varighed, så udlignes al information. Selvom der ikke er noget Guldlok-tal, ville nogle tal, hverken for højt eller lavt, med rimelighed reducere risikoen.