I denne artikel studerer vi historiske Sensex-data for at afgøre, om investorer skal stoppe eller pause deres investeringsforenings-SIP'er, når markederne rammer et rekordhøjt niveau. Vi overvejer også engangsbeløbsinvesteringer og systematisk overførsel af et engangsbeløb (STP) under alle tiders markedshøje.

Hver gang markedet rammer et rekordhøjt niveau, bliver nye investorer nervøse, især dem med lille aktieeksponering. Vi diskuterede for nylig, hvem der skal "bogføre overskud:og hvem skal ikke:Er det tid til at bogføre overskud fra investeringsforeninger?

Nu overvejer vi investeringer og de følgende spørgsmål. Hvis vi har SIP'er kørende, skal vi så sætte dem på pause under alle tiders højdepunkter? Selvfølgelig ville distributører sige "ikke", men hvad viser dataene? Hvis jeg har et engangsbeløb at investere, skal jeg så vente på, at markedet falder fra det højeste niveau nogensinde? Kan jeg starte en STP, når markedet er på et rekordhøjt niveau?

Vi har allerede diskuteret, at der ikke er den store matematiske forskel mellem en investering i engangsbeløb og en STP, der er lavet på et rekordhøjt niveau. En STP bør kun være til en følelsesmæssig eller psykologisk fordel og ikke for mindre risiko eller mere afkast. I denne rapport vil vi udvide denne undersøgelse.

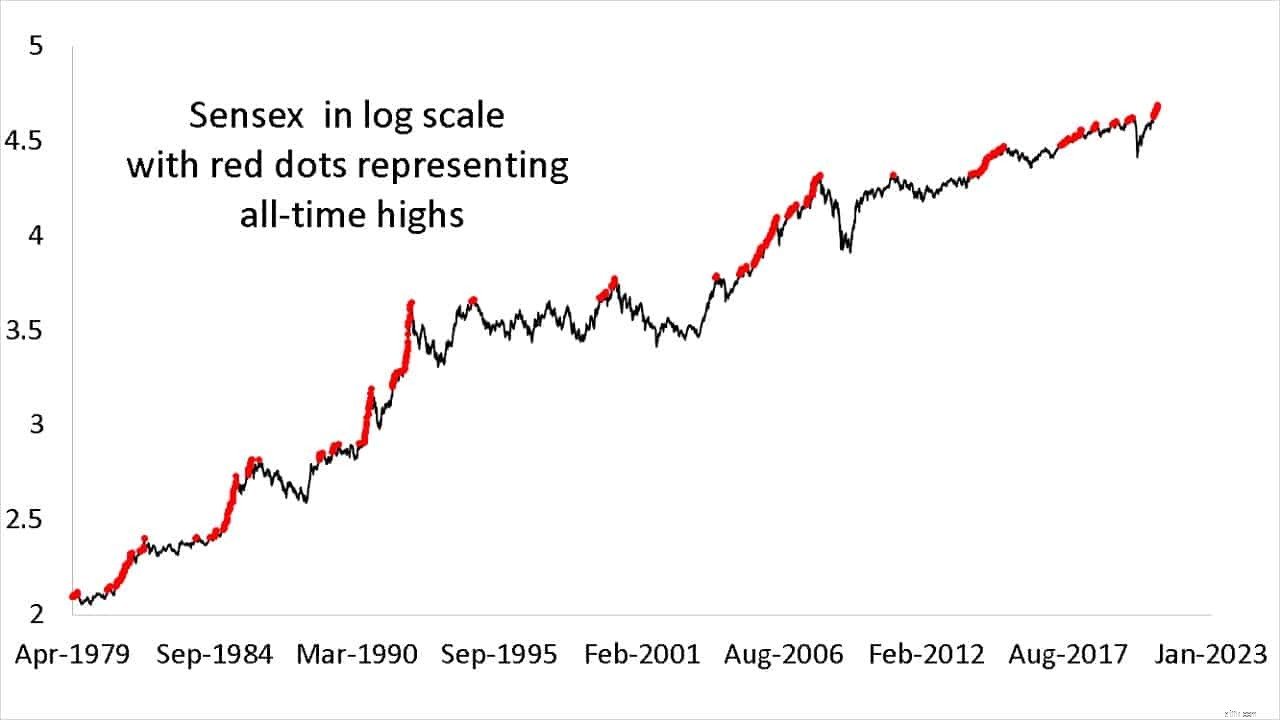

Vi vil bruge Sensex-prisdata fra starten (april 1979) til denne undersøgelse. Udbytte er ikke inkluderet, men da de skal tilføjes til alle muligheder, vi skal overveje nedenfor, er det usandsynligt, at det vil gøre en forskel i denne sammenhæng. All-time highs (ATH'er) er vist nedenfor som røde prikker. Det skal være klart, at en ATH er en ret almindelig begivenhed.

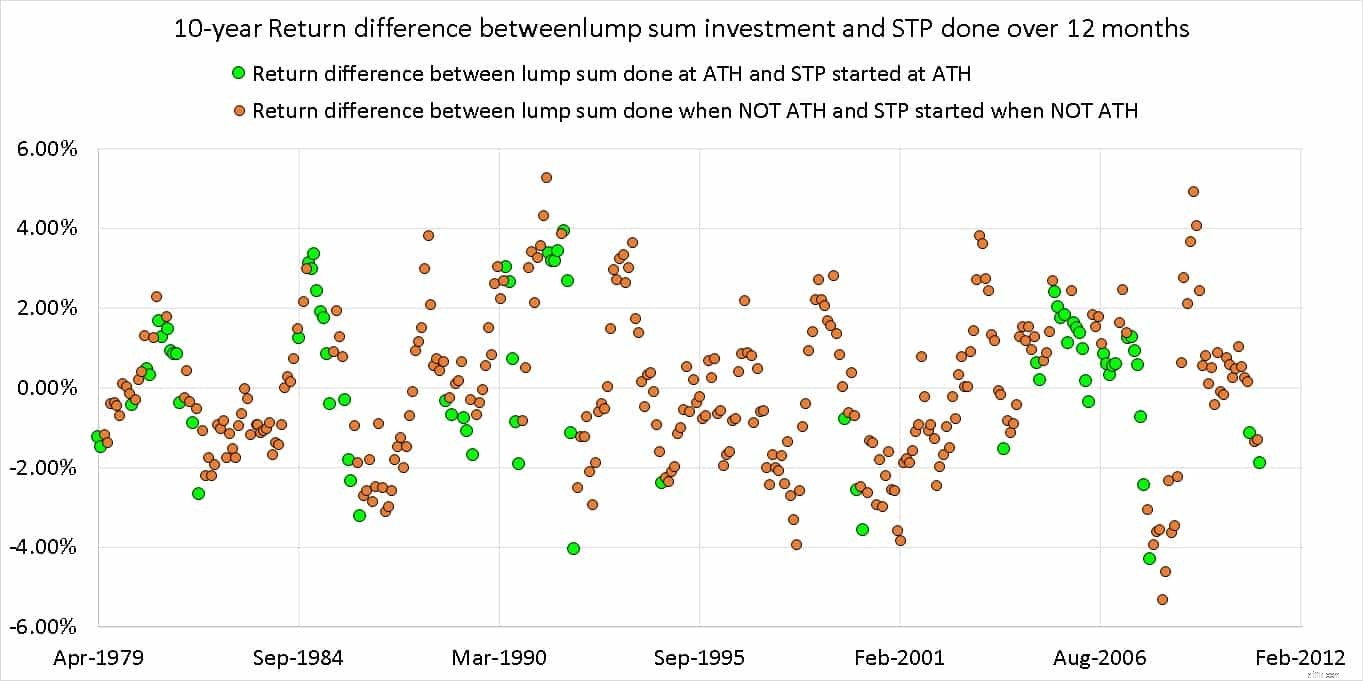

Lad os først overveje en tiårig investering af et engangsbeløb. Vi kan investere dette på to måder, sætte det på markedet på én gang (vi vil kalde dette engangsbeløbsinvestering) eller starte en STP. Det er investering beløbet gradvist over et par måneder (vi vil bruge 12 måneder. Vi har allerede fastslået, at STP-varigheden ikke betyder noget i den tidligere undersøgelse, der er linket ovenfor).

Nu overvejer vi følgende scenarier:

Afkastforskellene (engangsbeløb minus STP-afkast) for begge disse scenarier er vist nedenfor.

De grønne prikker repræsenterer investeringer startet hos ATH og er færre i antal. Hvis vi vænner os til rodet af orange prikker i et par sekunder og derefter sammenligner spredningen mellem de to, er det tydeligt, at der praktisk talt ikke er nogen forskel mellem da du startede engangsbeløbet eller STP.

Nogle gange klarede engangsbeløb sig bedre (positiv afkastforskel) og nogle gange STP. Der er ingen måde at sige, hvad der ville være bedre, når vi starter vores investeringer. Dette er simpelthen en manifestation af sekvensen af returneringer eller timing held.

Konklusion: Hvis du har et engangsbeløb at investere, skal du ikke bekymre dig om, hvorvidt markedet er på et rekordhøjt niveau eller ej. Bare fordel beløbet over et par måneder og invester og kom videre. Spild heller ikke tid over "hvor mange måneder". Der er ingen ideel løsning her. Det er alt sammen held.

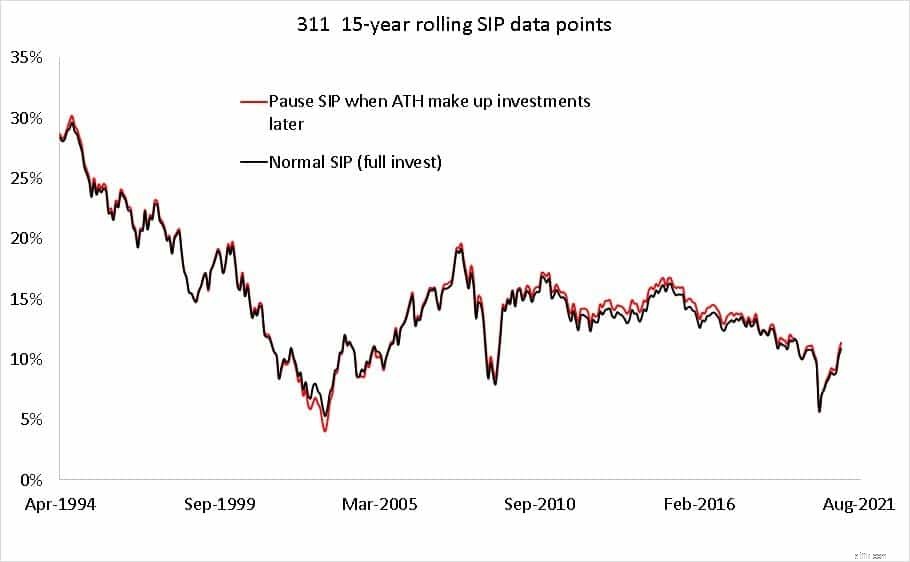

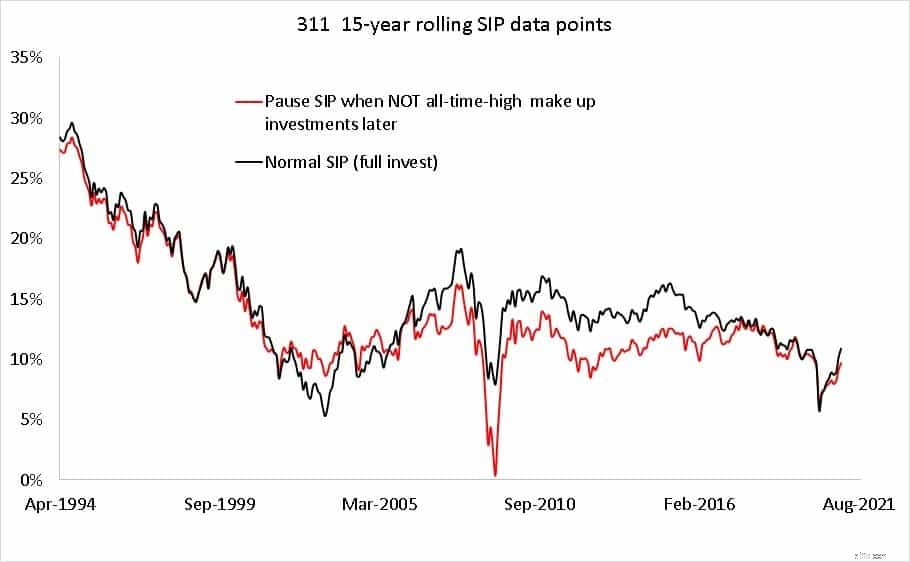

Her skal vi overveje en 15-årig SIP og følgende scenarier:

(1) Normal SIP (invester under alle forhold) vs Pause SIP, når markeder rammer ATH. Når investeringen genoptages, investeres de mistede SIP rater. For eksempel, hvis en Rs. 1000 SIP blev sat på pause i tre måneder, i den fjerde måned er den samlede investering Rs. 4000

Vi overvejer 15-års rullende SIp-afkast. Der er 311 sådanne datapunkter i hver linje vist nedenfor. Selv ved visuel inspektion er det klart, at det ikke betyder noget at sætte en SIP på pause under markeds-ATH'er

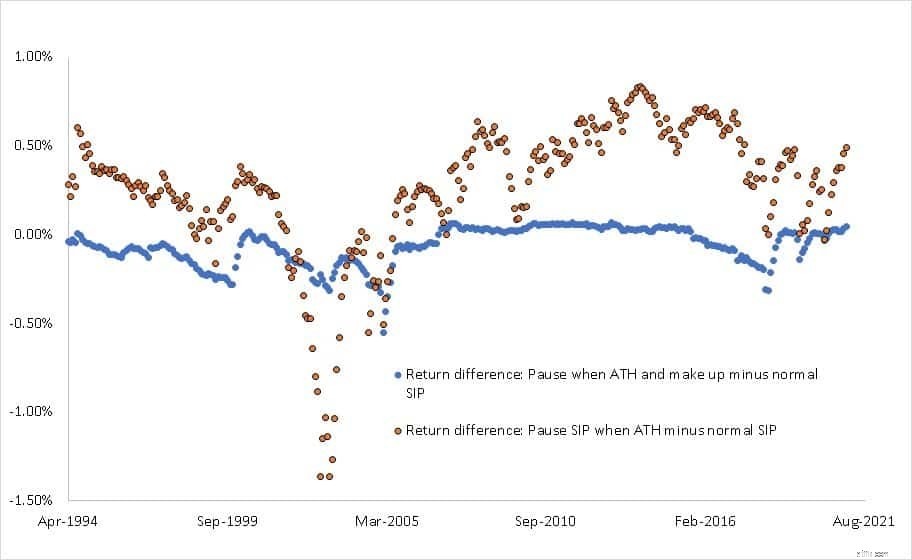

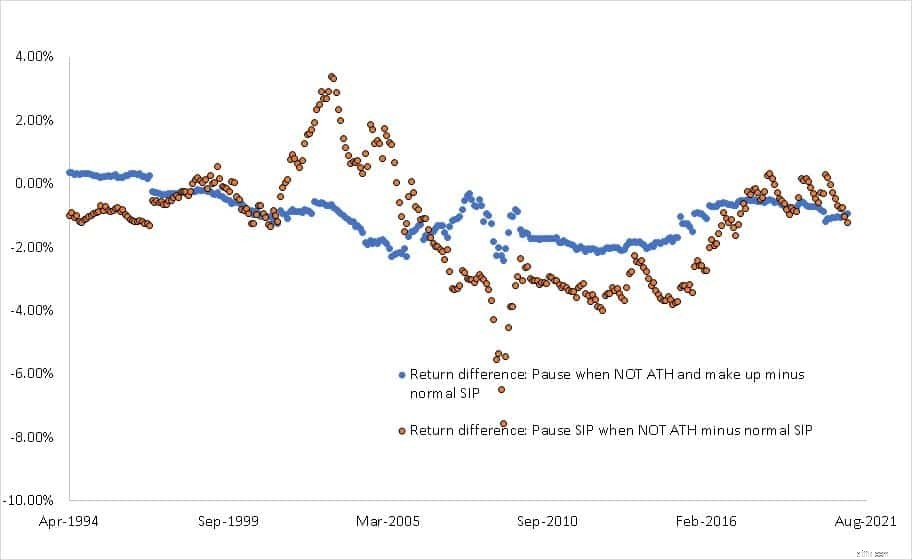

En anden mulighed er at sætte SIP på pause under ATH og ikke kompensere for det senere. Det vil sige, hvis tre-måneders SIP-rater går glip af, vil den fjerde SIP-betaling stadig være Rs. 1000.

De orange prikker nedenfor repræsenterer SIP-afkast på pause (uden make-up-investering) minus normalt SIP-afkast.

De blå prikker repræsenterer SIP-afkast på pause (med yderligere make-up-investeringer) minus normalt SIP-afkast.

Det er klart, at spredningen i de blå prikker er væsentligt lavere på grund af de yderligere investeringer, der er foretaget.

Konklusion: Der er ingen fordel i at sætte SIP'er på pause under markeds-ATH'er. Læg faktisk mærke til, at de fleste af de blå prikker er under nul. Det betyder, at den pauserede SIP (med make-up) har et lavere afkast end en normal SIP.

Blot af akademisk interesse overvejer vi den modsatte situation.

(2) Normal SIP (invester under alle forhold) vs Pause SIP, når markederne ikke er på ATH! Når investeringen genoptages, investeres de mistede SIP rater. For eksempel, hvis en Rs. 1000 SIP blev sat på pause i tre måneder, fordi markedet under ATH, i den fjerde måned, er den samlede investering Rs. 4000

I dette tilfælde er det typisk en lille fordel at sætte SIP på pause. Selv her på grund af timing held, har pausen klaret sig mindst lige så godt som den normale SIP.

311 15-års SIP rullende afkastdatapunkter for pauseret SIP(når markedet IKKE er på et rekordhøjt niveau med ekstra investering senere(rød) og normal SIP (sort) Vi betragter også en lignende situation som ovenfor med lignende resultater.

De orange prikker nedenfor repræsenterer SIP-afkast på pause (når ikke ATH uden make-up-investering) minus normalt SIP-afkast.

De blå prikker repræsenterer Paused SIP-afkast (når ikke ATH med yderligere make-up-investeringer) minus normalt SIP-afkast.

Oversigt: Markeds-all-time highs er ret almindelige og er ikke relevante på nogen måde, når du investerer. Hvert øjeblik spildt med at spekulere i fremtidige markedsbevægelser er et øjeblik tabt for altid. Der er intet begreb om teoretisk gevinst, når det kommer til tid. Invester venligst så meget som muligt så tidligt som muligt med den rigtige aktivallokeringsstrategi. Hvis du har brug for hjælp, kan du starte med dette gratis seminar:Grundlæggende om porteføljekonstruktion:En guide for begyndere.