Dette er en gennemgang af to Motilal Oswal Asset Allocation Passive Fund of Funds – Aggressive &Conservative i øjeblikket i NFO-perioden (9. februar til 5. marts 2021). Vi forklarer, hvorfor disse tilbud ikke er "passive asset allocation"-fonde.

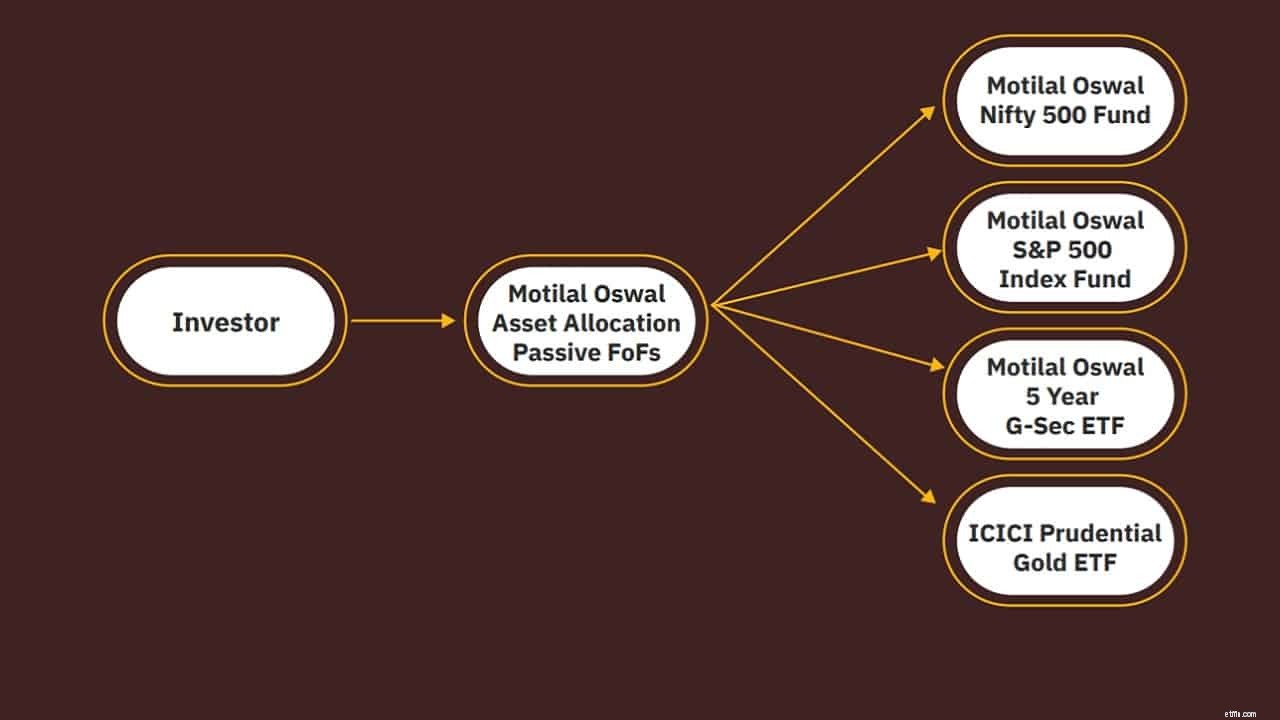

Hvad er Motilal Oswal Asset Allocation Passive FoF'er? De er to åbne investeringsforeninger, der investerer i ETF'er eller indeksfonde af indiske aktier (Nifty 500), amerikanske aktier (S &P 500), Indian Gilts (Nifty 5Y forgyldt indeks) og guld; De er derfor kendt som en fund of fund.

Hvad refererer konservativ og aggressiv til? Der er to fonde, der investerer i forskellige passive fonde (som nævnt ovenfor). De er mærket (noget vilkårligt) som aggressive og konservative på grund af deres forskellige vejledende aktivallokeringer – se detaljer nedenfor.

Den såkaldte "konservative" fond har en risikovurdering på "høj" og den aggressive fond en vurdering på "meget høj". Dette alene burde være nok for investorer til at afvise den "konservative" mulighed (rødt flag 1).

Er disse passiv asset allocation fund of funds? Nej de er ikke! De er fund of funds (check); De har en aktivallokering (check); De investerer i passive produkter (tjek). Disse FOF'er følger dog ikke passivt en aktivallokering. De kan variere deres aktivallokering aktivt inden for et bredt område, hvilket gør dem til aktive fonde (rødt flag, tælles nedenfor)

Hvordan bliver disse to fonde beskattet? Som "ikke-equity"-fonde (i daglig tale som gældsfonde).

Hvorfor beskattes den aggressive fund of fund som egenkapital, når den investerede 95 % i egenkapital? To grunde. For at blive beskattet som en aktiefond bør en investeringsforening investere 65 % af aktiverne i indiske aktier, enten direkte eller indirekte via ETF'er. (1) Denne fund of funds kan investere i indiske aktier via indeksfonde eller ETF'er (og ikke kun ETF'er). (2) Dens aktivallokering af indiske aktier kan gå under 65%.

Der er stor forskel mellem aktivallokeringen af benchmark (oprettet til disse fonde) og fondenes aktivallokering (rødt flag 2).

Aggressiv FOF-benchmark: 60 % Nifty 500 TRI + 20 % S&P 500

TRI (INR) + 5 % indenlandsk guldpris + 15 % Nifty 5 Yr Benchmark G-Sec Index

Den tilbagetestede afkastydelse er for denne aktivallokering. Hvis fonden holder sig til denne aktivallokering, ville den have været en passivt forvaltet aktivallokeringsfond. Det er desværre ikke tilfældet.

Fonden har enorm frihed til at variere sin aktivallokering (rødt flag 3)

Hvordan vil aktivallokeringen variere? Ukendt (rødt flag 4)

Benchmark: 25 % Nifty 500 TRI + 10 % S&P 500 TRI (INR) + 5 % indenlandsk pris på

Guld + 60 % Nifty 5 Yr Benchmark G-Sec Index.

Aktivallokeringen kan variere betydeligt på en ukendt måde. (rødt flag 4)

Benchmark-allokeringsresultatet er uden relevans for at afgøre, om der skal investeres i fund of funds eller ej på grund af den ukendte investeringsstrategi og betydelige afvigelser i den vejledende aktivallokering. Derfor er deres præstationer ikke inkluderet i denne anmeldelse (men skal diskuteres uafhængigt). Der er nok røde flag til at undgå disse kichdi-tilbud:ligesom en mad-youtuber laver en video ud af rester, har AMC'erne skabt et produkt med smarte formuleringer for at drive noget AUM ind i deres eksisterende midler. Dette er blot endnu en dynamisk aktivallokeringsfond klædt som en fund of fund.

Dette er ikke en passiv fond. Dette er en aktivt forvaltet fond, der investerer i passive fonde. Dette er en enorm forskel og er nok til at afvise disse to tilbud. Som nævnt ovenfor kan investorer hurtigt forlade sådanne tilbud inden for få minutter ved at lede efter røde flag.