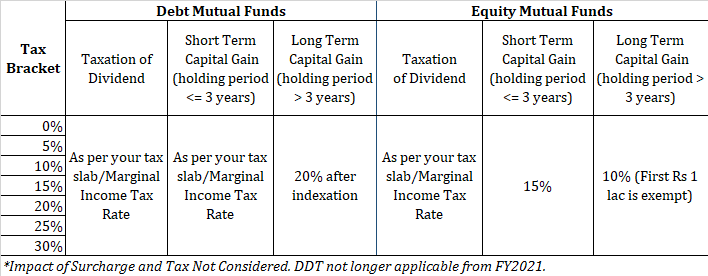

Unionens budget for 2020 ændrede måden, hvordan udbytte fra investeringsforeninger vil blive beskattet. Følgende er ændringerne.

Her er, hvordan kapitalgevinster og udbytte fra investeringsforeninger vil blive beskattet fra 1. april 2020.

Det er klart, at højindkomsttagere og rige mennesker ikke vil være særlig tilfredse med dette. Nu vil deres udbytte blive beskattet med 42,7% (for dem, der tjener mere end Rs 5 crores på et år). De kan dog gå med vækstmuligheder i forskellige MF-ordninger. I vækstmuligheden er skattesatserne meget lavere og de samme uanset indkomstniveauer (bortset fra tillæg og mindre) bortset fra STCG i gensidige gældsfonde.

For de andre er det et gunstigt træk. Du kan vælge mellem vækst og udbytte i henhold til din skatteramme og potentielt betale mindre skat, end du implicit ville have betalt i form af DDT.

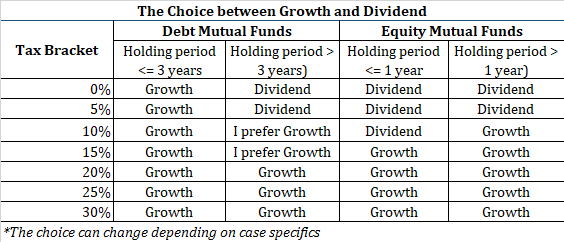

Hvis du skal vælge mellem udbyttemulighed og vækstmulighed, hvad skal du så vælge?

Som jeg nævnte i mit tidligere indlæg om udbytte og vækstmuligheder,

Hvis skatteordningen giver en gunstig skattemæssig behandling af én slags indkomst (kapitalgevinster eller udbytte), skal du investere i en mere skattevenlig mulighed.

Hvis kapitalgevinster får bedre behandling, er vækstmuligheden bedre.

Hvis udbytte får en bedre skattemæssig behandling, er muligheden for udbytte (eller geninvestering) bedre.

Hvad er bedre nu? Lad os finde ud af det.

Sådanne kapitalgevinster kvalificeres som kortsigtede kapitalgevinster og beskattes med din marginale indkomstskattesats.

Hvis du har investeret i en gældsfond for en kort periode (i mindre end 3 år), kan du være ligeglad mellem udbyttet og vækstmuligheden. I begge tilfælde skal du betale skat med din marginale indkomstskattesats.

Faktisk er udbyttet underlagt TDS til 10%. Overvej et scenarie, hvor TDS trækkes fra i april 2020. Du indsender returneringer i juli 2020, og refusionen, hvis nogen, vil komme efter endnu et par måneder. Hvis din marginale skattesats er mere end 10%, kan du stadig have det fint med TDS, da skatten skulle betales alligevel. Du kunne dog have rodet rundt med tidspunktet for skattebetalinger.

Husk, at hvis du investerer i muligheden for udbytte-geninvestering, vil udbyttet stadig være underlagt TDS og derefter geninvesteret.

Efter min mening er væksten lidt bedre på grund af TDS-problemet med udbytte.

Vinder:Vækst

Jeg har ikke overvejet scenariet, hvor du forventer spring gennem skattetavlerne på grund af stigningen i indkomsten eller på grund af mængden af kapitalgevinster. Jeg nævner dette, fordi din marginale rente kan være anderledes i forskellige år. Lad os sige, hvis du skulle lave STCG på 6 lacs i vækstmulighed, hvis du skulle holde investeringen i omkring 3 år. I vækstmuligheden vil hele gevinsten eller indkomsten (Rs 6 lacs) komme på samme tid, dvs. tidspunktet for indløsning. Det er muligt, at gevinsterne i tilfælde af udbyttemulighed ville være spredt ud. Lad os sige Rs 2 lac i hvert af de 3 år.

Du skal se fordelingen af indkomst over årene i form af udbytte hjælper dig med at reducere din skattepligt.

Denne er lidt tricky, men også brugbar. Langsigtede kursgevinster i gældsfonde beskattes med 20 % efter indeksering. Nu ved vi ikke på forhånd, hvad niveauerne af indeksering vil være over årene. Du kan kun fortælle dette i bakspejlet.

Derfor er det svært at gennemskue, hvad vi sammenligner skat på udbytte med. Lad os for analysens skyld sige, at den effektive skat efter indeksering vil variere fra 10 % til 15 %.

Så hvis du er i 0 % eller 5 % skatteklasse, kan du vælge udbyttemuligheden og reducere kapitalgevinstskattepligten (som vil blive beskattet med en forholdsvis højere sats). Vær opmærksom på TDS om udbytte og dets indvirkning af dine pengestrømme.

Hvis du er i 10 % eller 15 % skatteramme , svaret er uklart, men vækst er en vinder, fordi der ikke er nogen TDS-komplikation.

Hvis du er i 20 %, 25 % eller 30 % eller endda over (på grund af tillæg og cess) skatteklasser, er du bedre stillet med vækstmuligheden.

Der vil være tilfælde, hvor du er usikker på tilbageholdelsesperioden. Op til 3 år eller mere ved du ikke, når du foretager en investering. Hvad gør man i sådanne tilfælde? På grundlag af tal vil væksten være en vinder her bortset fra 0 % og 5 % parenteser.

For 0% eller 5% skatteklasser er udbyttet stadig bedre. Du skal dog være opmærksom på, at ikke alle indtægterne bliver udbetalt til udbytte. Det er muligt, at du har gevinster, selv efter at der er udbetalt udbytte. Du skal betale LTCG eller STCG (alt efter tilfældet), når du indløser. Et yderligere punkt at bemærke er, at LTCG kun kan justeres mod minimumsfritagelsesgrænsen på Rs 2,5 lacs (eller 3 lacs eller 5 lacs) alt efter tilfældet. Når din indkomst overskrider grænsen, beskattes hele LTCG med LTCG skattesats. Hvis du falder i 0 % eller 5 % skatteramme , vil din LTCG i gældsfonde stadig blive beskattet med 20 % efter indeksering. For at undgå højere skat i sådanne tilfælde kan du derfor sælge dine enheder inden udløbet af 3 år og købe dem tilbage efter et par dage. Du skal i bund og grund ikke lade dine gevinster blive LTCG.

Du bør ikke investere i aktiefonde i mindre end et år. Hvis du afslutter inden 1 år, vil de fleste fonde også have exit-belastninger. Helt ærligt, for dette afsnit skal jeg skrive "Ikke relevant".

Alligevel vil jeg for færdiggørelsens skyld sætte tærsklen ned.

STCG i aktiefonde beskattes med 15 % (før afgang og tillæg).

Derfor, hvis din marginalskattesats er mindre end 15 %, er du bedre stillet i udbytteplaner

Hvis du er 20 % eller højere, er du bedre stillet i vækstplaner.

Du skal huske, at investering i udbytteplaner betyder ikke, at du helt vil undgå kapitalgevinster. Udbyttemulighed vil blot reducere dine skattepligtige kapitalgevinster.

LTCG er aktiefonde beskattes med 10 % (før cess og tillæg). Den første Rs 1 lac af langsigtet kapitalgevinst er dog fritaget for skat.

Der er ingen sådan lettelse for udbyttet.

Derfor er vækst efter min mening en bedre mulighed for alle. Størrelsen af din portefølje og mængden af potentielle udbytter eller kapitalgevinster vil påvirke valget.

Dine krav kan dog komme i mange permutationer og kombinationer.

Hvis du er i 0% eller 5% skatteklasse, er udbytte en bedre mulighed. Dette svar kan dog ændre sig afhængigt af dit kvantum af forventede udbytter eller kapitalgevinster.

Hvis du er i 10 % eller højere skatteklasser, er vækst en klar vinder.