Der er Low Volatility ETF og en FoF (der investerer i ETF'en)

Og der er en UTI momentum indeksfond nu.

Jeg har et positivt syn på begge indekser.

En investor spurgte: Hvilken er bedre? Low Volatility ETF eller Momentum Index fond? Skal vi investere i begge dele? Let spørgsmål. Svært svar.

Dette indlæg vil sandsynligvis efterlade dig skuffet, hvis du leder efter et objektivt svar. Beslutningen vil i sidste ende koge ned til din overbevisning. Jeg vil blot fremhæve nogle aspekter af aktievalg i disse porteføljer, og at disse porteføljer (på trods af de er baseret på sådanne kontrasterende strategier) kan have meget til fælles.

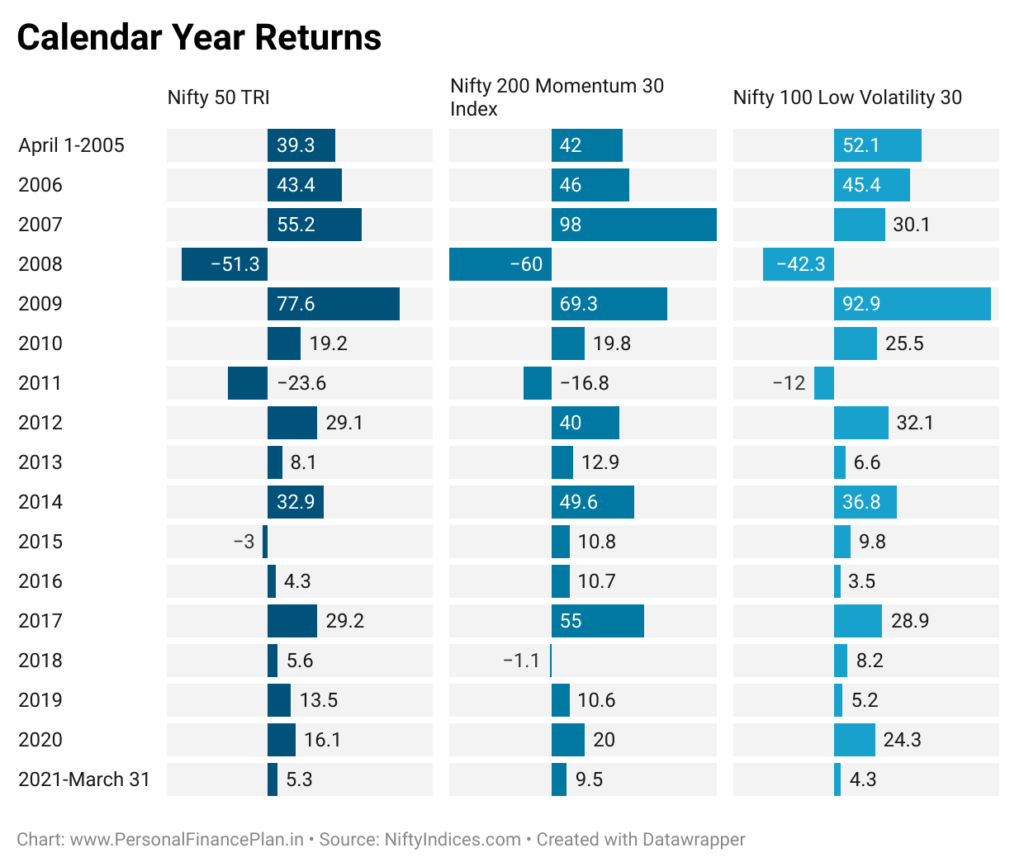

Jeg har kun sammenlignet kalenderårets præstationer for Low Volatility og Momentum-indeksene med Nifty 50. Se dette indlæg for detaljeret sammenligning mellem forskellige faktorer mellem rullende afkast/risiko og træk.

Siden 1. april 2005 (indtil 31. marts 2021) har Momentum-indekset givet CAGR på 19,9 % p.a. Nifty Low Volatility 30-indekset har givet et afkast på 18,4% p.a. Nifty 50 har givet 14,5 % p.a.

Du kan se, at ydeevnen for begge faktorindeks er ret imponerende. Og rent afkastmæssigt er der ikke meget at vælge imellem de to indeks.

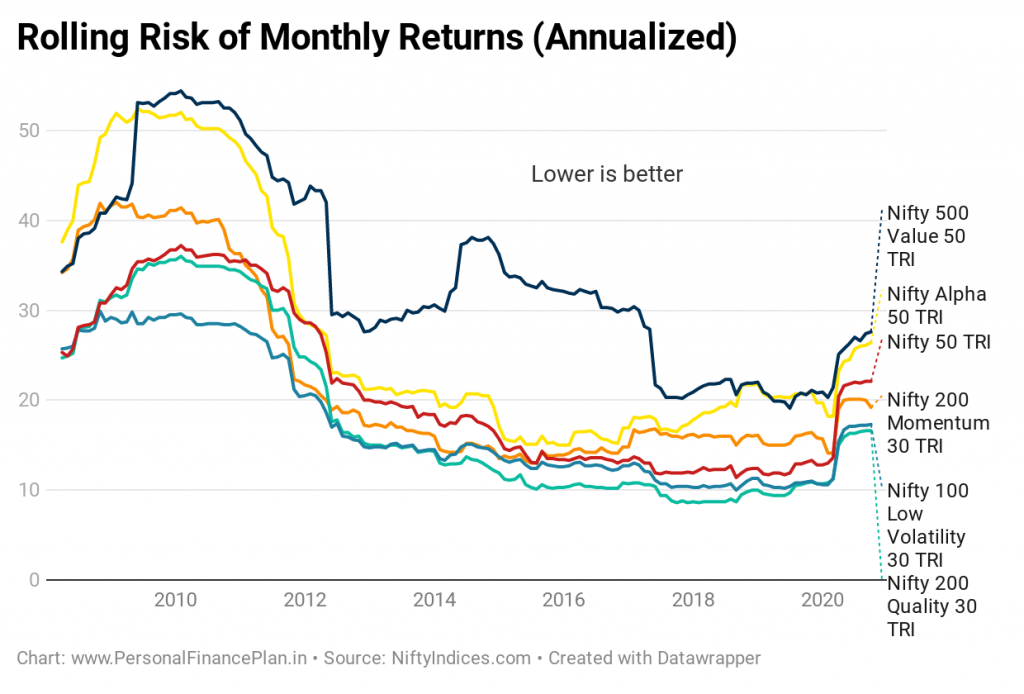

Du ville forvente, at Low Volatility-indekset er mindre volatilt end momentum-indekset. Når alt kommer til alt, vælger momentumstrategi aktier, der går steder. Lad os se på rullende risikodiagram fra et af de tidligere indlæg.

Mens Low Volatility-indekset er mindre ustabilt, tager momentumindekset dig heller ikke til en hjertestop-tur. Det er meget mindre ustabilt end værdi- og alfafaktorindeks. Under nogle strækninger klarer den sig endnu bedre end Nifty 50 med hensyn til volatilitet.

Hvorfor sker dette?

Fordi momentumindeksmetoden har et volatilitetsfilter.

Det lave volatilitetsindeks henter de mindst volatile aktier. Højre.

Og momentumindekset samler aktier op, der har klaret sig bedst i den seneste tid. Ikke helt sandt.

Momentum handler ikke kun om at udvælge aktier med den bedste prisperformance (opsamle aktier, der er steget mest i en given periode). Den vej en aktie tager under sin stigning til toppen er også vigtig.

Alt andet er det samme, får aktien med en jævnere stigning en højere momentumscore sammenlignet med aktien med en meget volatil stigning.

Antag, at der er to aktier, A og B.

Aktie A går fra Rs 50 til Rs 100. Stien er:50, 55, 60, 70, 65, 75, 85, 95, 100. (Blød stigning)

Aktie B går også fra 50 Rs til 100 Rs. Stien er 50, 70, 85, 65, 55, 95, 70, 100. (Volatil stigning)

Vi kan se aktie A er meget mindre volatil end aktie B og har haft en meget jævnere stigning fra Rs 50 til Rs 100.

Derfor vil aktie A have en bedre momentumscore end aktie B.

Du kan henvise til aktieudvælgelsesmetoden for forskellige faktorindekser i dette dokument.

Og da momentumindeksmetodologien tager højde for aktievolatilitet, kan du forvente porteføljeoverlapninger.

En aktie rangerer måske ikke bare godt på en af faktorerne. En aktie kan rangeres godt på mange faktorer og kan være en del af flere indekser.

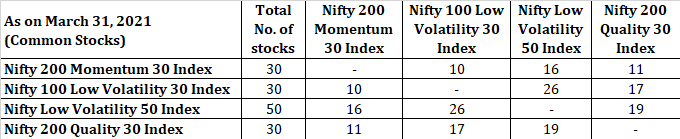

For eksempel er der et overlap på 11 aktier mellem Nifty 200 Momentum 30-indekset og Nifty 100 Low Volatility 30 indeks.

Mellem Nifty 200 Momentum 30 Index og Nifty Low Volatility 50 indeks, er der et overlap på 16 aktier.

Selvfølgelig skal vi også se på en aktievægt, men jeg vil springe over en sådan sammenligning i dette indlæg.

Det er i øvrigt en almindelig opfattelse, at Momentum-indekset kun vil have junkaktier. Det er heller ikke rigtigt. Jeg tjekkede overlapningen mellem Nifty 200 Momentum 30-indeks og Nifty 200 Quality 30-indeks. Der var 11 almindelige aktier. En anden måde at se på dette:Selv kvalitetsaktier kan være i momentum.

9 aktier til stede i alle tre (Momentum 30, Low Volatility 50 og Quality 30 indekser).

Dette overlap viser, at selv ved at investere i en enkelt faktor (momentum, lav volatilitet), får du også eksponering for andre faktorer.

Jeg har ikke et klart svar. Afhænger af din overbevisning.

Der vil være strækninger med underperformance for disse faktorindekser (eller enhver strategi for den sags skyld). Medmindre du er dømt, vil du sandsynligvis redde ud på grund af frustration. Derfor, hvis du skal vælge mellem lav volatilitet og momentum, så tag den strategi, du har større overbevisning om og kan holde fast i.

ELLER vælg ingen af dem og hold dig blot til markedsværdi-baserede indekser.

ELLER vælg begge, hvis du er overbevist om begge strategier.

Hvis du skal investere, så overvej faktorindekser som en del af din satellitportefølje. Disse kan være erstatninger for aktivt forvaltede aktiefonde i din portefølje. Start i det små. Efterhånden som du udvikler komfort, kan du øge eksponeringen.