Sjov fakta - vidste du, at den højeste flyvehastighed for sommerfugle er 12 miles i timen? Nogle møl kan endda flyve 25 miles i timen! Hvordan er din handel sammenlignet? Føl dig ikke dårligt, hvis din handelspræstation har været mindre end imponerende. Så fortsæt med at læse for nogle sommerfuglespredningsmuligheder, der kan tage din handel fra 0 til 60 på ingen tid.

Bare se på nogle af de tilgængelige typer nedenfor:

Butterflies bruger fire optionskontrakter med samme udløb, men tre forskellige strike-priser. Det er en kombination af en tyrespredning og en bjørnespredning med 3 slag. Hvad mere er, kan det konstrueres ved hjælp af opkald eller puts.

De forskellige muligheder kombineret vil skabe forskellige typer sommerfuglepålæg. Alle er designet til enten at drage fordel af volatilitet eller lav volatilitet.

Så hvis du tror, at den underliggende aktie ikke vil stige eller falde meget ved udløb, er en lang call butterfly spread et godt valg.

For at holde det simpelt, for at konstruere en lang call butterfly spread køber du:

Der tages en nettodebitering for at komme ind i handlen.

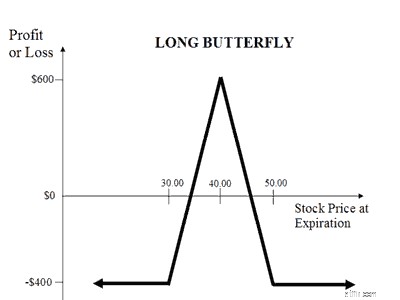

I dette eksempel nedenfor vil vi:

Strikekurserne er alle lige langt fra hinanden, alle optioner har samme udløbsmåned og aktiekursen vil være på strike B

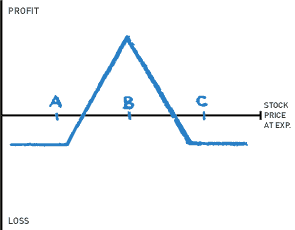

Som du kan se på billedet ovenfor, er lange kaldesommerfugle en kombination af en lang opkaldsspredning og en kort opkaldsspredning. Spændene konvergerer begge til strikepris B.

I en perfekt verden vil du have, at opkaldene med strejke B og C udløber værdiløse. Og du vil fange den iboende værdi af in-the-money-opkaldet med strejke A.

Butterfly-spredningsmuligheder er en relativt billig strategi, fordi du sælger de to muligheder med strejke B. Derfor kan risiko vs. belønning være meget fristende. Desværre er oddsene for at ramme det søde sted ret lave.

Hvis du tænker på penge, kan det gøre det lidt billigere at konstruere dit sommerfuglespredning med strejke B lidt i eller uden for pengene. Dette vil dog sætte en retningsbestemt skævhed på handlen.

Hvis strike B er højere end aktiekursen, vil dette blive betragtet som en bullish handel.

I modsætning hertil, hvis strejke B er under aktiekursen, er det en bearish handel. (Men for overskuelighedens skyld, hvis bearish, ville puts normalt blive brugt til at konstruere spredningen.)

Vi har noget med sommerfugle her omkring.

Når man går ind i en sommerfuglespredningsposition, er der 2 break-even punkter for sommerfuglespredningspositionen. Brug følgende formel ovenfor til at beregne break even-punkterne.

For at ramme det søde punkt med sommerfuglespredningsoptioner, vil du have aktiekursen til at være nøjagtigt ved strejke B ved udløb. Grundlæggende er din fortjeneste maksimeret, når den underliggende aktiekurs forbliver den samme ved udløb. Hvilket betyder, til denne pris, er det kun det lavere slående kald, der udløber i pengene.

Formlen til beregning af maksimal fortjeneste er angivet nedenfor:

Så i dette tilfælde er potentiel fortjeneste begrænset til strejke B minus strejke A minus den betalte nettodebitering

Det, jeg kan lide så meget ved det lange sommerfuglespredning, er, at risikoen er begrænset til din første debitering for at komme ind i handelen plus provision.

Formlen til beregning af maksimalt tab er angivet nedenfor:

I dette tilfælde er den potentielle fortjeneste begrænset til strejke B minus strejke A minus den betalte nettodebitering.

For sommerfuglespredningsmuligheder er tidsforfald din ven. Ideelt set ønsker du, at alle muligheder undtagen opkaldet med strejke A udløber værdiløse med aktien præcis ved strejke B.

Så hvis din prognose var korrekt, og aktiekursen er på eller omkring strejke B, ønsker du, at volatiliteten skal falde. Din største bekymring er de to muligheder, du solgte ved strejke B.

Et fald i den implicitte volatilitet vil få disse nær-penge-optioner til at falde i værdi og derved øge sommerfuglens samlede værdi. Derudover ønsker du, at aktiekursen skal forblive stabil omkring strejke B, og et fald i implicit volatilitet tyder på, at det kan være tilfældet.

På den anden side, hvis din prognose var forkert, og aktiekursen nærmer sig eller uden for strejke A eller C, vil du typisk have, at volatiliteten skal stige. Dette er især afgørende, når udløbet nærmer sig.

Årsagen til, at en stigning i volatiliteten vil øge værdien af den option, du ejer, ved nær-pengene-strejken. Samtidig med at det har mindre effekt på de korte muligheder ved strejke B, hvilket øger den samlede værdi af sommerfuglen.

Prøv vores swing trade room gratis i 14 dage.

Så du kan spørge "På hvilket tidspunkt vil jeg pådrage mig maksimale tab"?. Nå, maksimale tab vil ske, når aktien handler under $30 eller over $50.

For det første fordi ved $30 udløber alle muligheder værdiløst. For det andet, over $50, vil enhver "profit" fra de to lange opkald blive neutraliseret af "tabet" fra de to korte opkald.

I begge situationer lider sommerfuglehandleren maksimalt tab – $600, som er den første debitering, der tages for at komme ind i handlen.

Bemærk:Selvom jeg brugte denne strategi med henvisning til aktieoptioner, er sommerfuglespredningen lige så anvendelig ved brug af ETF-optioner, indeksindstillinger samt optioner på futures .

Som altid kan provisioner tære betydeligt på din fortjeneste. Dette gælder især for handel med sommerfuglespreads, når du går ind i flere positioner. Tænk 4 ben mod 2 i enklere vertikale spredningsstrategier.

For at være ærlig, hvis du ofte handler med flerbenede optioner, bør du shoppe rundt. Tjek forskellige mæglerselskaber og sammenlign deres gebyrer. Jeg er ret sikker på, at E*TRADE kun opkræver $0,50 pr. kontrakt (+$6,95 pr. handel), hvis du handler 30+ på et kvartal.

Hvis du er interesseret i at lære mere om E*TRADE, skrev Chris en fantastisk, dybdegående anmeldelse. Klik her, hvis du vil læse mere.

Hvis du leder efter strategier, der ligner sommerfuglespredningen, tænk lav volatilitet, lav risiko og begrænset fortjeneste, de er som følger:

Er optionshandel noget for dig? Chancerne er gode for, at det er det. Vi skal bare huske på, at på grund af det snævre sweet spot og det faktum, at du handler med tre forskellige muligheder i én strategi, kan butterfly spreads være bedre egnet til mere avancerede optionshandlere.

Det burde dog ikke afholde dig fra at få handelsoptioner. Jeg elsker dem af flere grunde end én. Så hvis du vil flyve hurtigere end sommerfuglen, så lad os komme i gang! Bullish Bears service er her for dig.

Hvad er et kassekreditgebyr, og hvordan undgår du dem?

Hvad er rød til grøn flytteaktier, og hvordan handler man dem?

Hvad er en Marubozu lysestage, og hvordan handler man med dem?

Hvad er et (P&F) punkt- og figurdiagram og hvordan man handler med dem?

Hvad er Keltner-kanaler, og hvordan handler du med dem?