Skal du basere dine handelsbeslutninger på fundamental eller teknisk analyse? Skal du se på selskabernes pengestrømsopgørelser eller MACD-aktier, før du køber?

Jeg glemte at nævne nyhederne, betyder det noget? Har du nogen idé om, hvad jeg taler om? Hvis du ser hjorten i forlygter, så fortvivl ikke.

Lad os se på dette lidt nærmere, fordi jeg vil forklare, hvordan du bruger momentumindikatorer, så du kan drage fordel af dem.

Du har højst sandsynligt hørt folk, der hentyder til handel med de grundlæggende faktorer eller handel med de tekniske. Til at begynde med ser fundamentale handlende på virksomheders indtjeningsmeddelelser, pengestrømsopgørelser, langsigtede aktiediagrammer og analytiker-opgraderinger og -nedgraderinger.

Alt dette er for at afgøre, om virksomheden er en til at investere i på længere sigt. Fundamental forhandlere er "køb og hold"-investoren.

Du er muligvis en fundamental erhvervsdrivende og ved det ikke engang. Ligeledes, hvis du har langsigtede investeringer, er det dig. Måske har du en finansiel planlægger eller en investeringsrådgiver, som laver den grundlæggende analyse for dig.

Uanset hvad, ser du eller din licenserede finansielle rådgiver på det grundlæggende, før du vælger nogen sikkerhed til din portefølje. Som måske eller måske ikke inkluderer en MACD-aktie.

Handlende, der handler på det tekniske, gør det i et forsøg på at identificere tendenser på kort sigt. På dette tidspunkt er det sikkert at sige, at de mest almindelige indikatorer, vi bruger, er momentum (RSI, MACD), trendindikatorer, volumen, VWAP, volatilitet, relativ volumen og float.

Så en MACD-aktie ville være inkluderet i den liste. Faktisk ser vores ugentlige aktiesignaler på momentumindikatorer, når de ønsker at sætte disse på vores observationslister.

Før vi kommer til MACD-aktier, skal vi spole tilbage og forklare, hvad et glidende gennemsnit (MA) er. Et glidende gennemsnit udjævner prisen på en aktie ved at tage et gennemsnit af dens tidligere priser.

Generelt er de mest almindeligt anvendte MA'er Simple Moving Average (SMA). Med andre ord er det det simple gennemsnit af en aktie over et defineret antal perioder, for eksempel 1 minuts, 5 minutters eller daglige diagrammer.

Omvendt giver det eksponentielle glidende gennemsnit (EMA) vægt til nyere priser. De mest almindelige MAs-applikationer er at identificere trendretningen og bestemme støtte- og modstandsniveauer.

Personligt bruger jeg 9 EMA, 20 EMA, 50 SMA og 200 SMA på alle mine diagrammer. Heldigvis vil din kortlægningssoftware have de fleste af MA'erne allerede indbygget.

Lad os nu vende os til dagens emne:momentum aktieindikator MACD

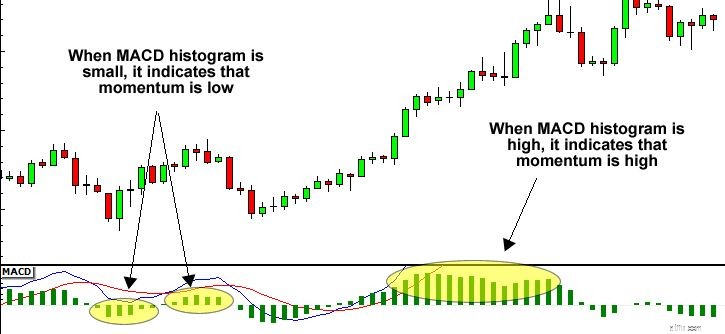

Som jeg nævnte ovenfor, måler momentumindikatorer den eksisterende trends styrke, og om trenden intensiveres eller aftager.

Uden disse oplysninger ville du indgå i en handel blind og værre endnu, efter at muligheden er gået. Vær ikke en FOMO-handler. Alt dette er ret værdifuld information, synes du ikke?

Nu hvor jeg har dig overbevist om, er du nødt til at sætte dig ned og tilføje MACD-indikatoren til dit aktiediagram. Du kommer ikke til at tro mig, når jeg fortæller dig dette, men det er smerteligt nemt.

Alt du gør er at gå til din indikatorliste på diagramplatformen, rulle ned til MACD og sætte kryds i boksen. Ja, det er det, det er alt. Og når du først tilføjer indikatoren, ser aktiediagrammet således ud:

Naturligvis er dit næste spørgsmål mest sandsynligt:Hvordan bruger jeg MACD aktiehandelsindikatoren? Godt spørgsmål. Sådan gør du:

Histogrammet viser forskellen mellem MACD'en og signallinjen. Hvis du ser på grafen ovenfor, vil du bemærke, at histogrammet er positivt (værdi> 0), hvis den røde linje (MACD-linjen) er over den sorte linje (signallinje).

For at sige dette lidt enklere, hvis:

12 dages EMA>26 dages EMA =+MACD =opadgående momentum er stigende =POTENTIEL KØB*

12 dages EMA<26 dages EMA =-MACD =nedadgående momentum er stigende =POTENTIALE SÆLG*

*se mine kommentarer nedenfor vedrørende falske signaler

Købs- og salgssignaler vises af MACD-oscillatoren, når der er en opadgående eller nedadgående krydsning mellem de røde og sorte linjer.

De resultater, som indikatoren giver for at gå long eller short, er dog ikke i sig selv tilstrækkelige til at tillade handel baseret på disse resultater alene.

Der er faktisk mange falske signaler. For at forhindre dette foreslår jeg at verificere tendenser med RSI-indikatoren og se efter bullish og bearish divergens.

Ligesom MACD-aktieindikatoren hører RSI også til familien af momentumindikatorer i teknisk analyse.

Per definition er RSI den gennemsnitlige gevinst af op-perioder i løbet af en specificeret tidsramme divideret med det gennemsnitlige tab af ned-perioder. Normalt er det over 14 handelsdage, og tallet vil fortælle os, om der kommer en tilbageførsel.

RSI Momentum Indicator er en temmelig kraftfuld indikator, som den kyndige daytrader bør være opmærksom på. Den måler en procentskala fra 0 til 100 og er mest fordelagtig, når du ikke kan se en klar tendens i dens aktie.

For hvert sving i prisen op, er der et tilsvarende opsving i RSI. Når prisen svinger ned, svinger RSI også ned.

RSI> 70 % =Overkøbt

Hvad betyder det? Aktien er overkøbt og handler tæt på toppen af sin høj-lav række; således klar til en vending i nedadgående retning

Hvordan udnytter man dette? Dette kunne være et godt tidspunkt for et kort indlæg. Alternativt, hvis du er længe i aktien, er det tid til at forlade din position

RSI<30 % =Oversolgt

Hvad betyder det? Aktien er oversolgt og handles nær bunden af sit høj-lave interval. Således klar til en vending i opadgående retning.

Hvordan udnytter man dette? Et godt tidspunkt at gå langt på dippen.

Momentumindikatorer er afgørende værktøjer for handlende og kraftfulde, når de kombineres med andre tekniske indikatorer.

Når først en retning er etableret, er momentumindikatorer værdifulde, fordi de fortæller os styrken af prisbevægelsestendenser, og hvornår enden er nær.

Som med alle andre tekniske indikatorer, hvad angår MACD-aktieindikatoren, kan du ikke bare stole på alle signalerne som køb og salg-triggere.

Helt ærligt, det skyldes, at der bare er for mange (falske) signaler. Der er dog en nem løsning. Alt du skal gøre er at kombinere yderligere momentumindikatorer såsom RSI. Brugt korrekt, vil du filtrere en masse falske signaler fra.

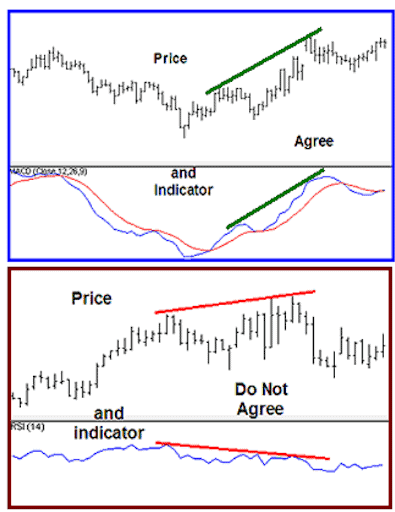

Beskyt dig selv mod falske signaler ved at stille dig selv dette enkle spørgsmål. Stemmer prisen med momentum?

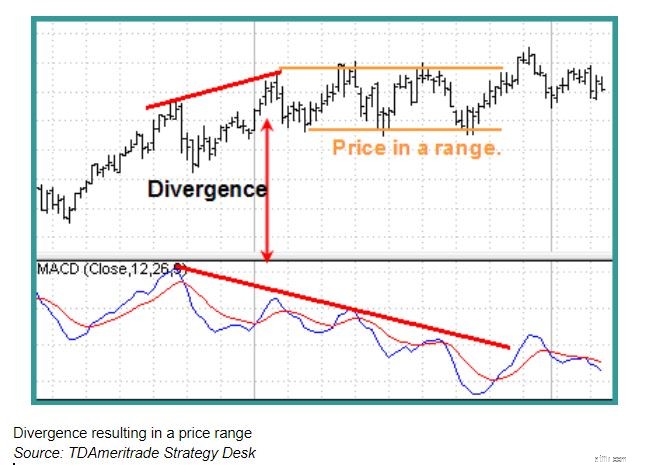

Går prisen og indikatoren i samme retning? Er de enige eller uenige? Hvis de er uenige, kalder vi dette en divergens. En divergens er, når der er enuenighed t mellem en teknisk indikator som RSI eller MACD og pris. En divergens betyder, at der er stor sandsynlighed for, at der vil ske noget.

Prisen går ikke i den retning, den "bør" være ifølge indikatorerne. Af disse grunde, hvis du er ved at gå længe, fordi prisen er på vej op, men RSI eller MACD er uenige, SLÅ IKKE I HANDEL.

Hvad hvis du allerede er lang? Gå ud nu, tag dine penge og løb, før de vender om.

På en mere positiv bemærkning, hvis du foretrækker at shorte, er det penge i banken at se en divergens.

Hvis du vil lære, hvordan du kan spotte trends ved hjælp af tekniske indikatorer som MACD-aktieindikatoren, så gå videre til vores hjemmeside. Vi har et væld af gratis kurser og information tilgængelig for dig. Hvad med en kaffechat eller rådfør dig med vores professionelle? Ja, de er også gratis.