Først introduceret af teknisk analytiker Willes Wilder i 1978, PSAR-indikatoren - når den bruges korrekt, giver den handlende en forkant på markedet. I denne artikel vil vi diskutere ind og ud af denne indikator og vise dig, hvordan du kan bruge den som en del af din handelsstrategi.

Rentable handlende bruger PSAR-indikatoren til at bestemme, om den nuværende pristendens vil fortsætte eller vende. Men der er mere, det hjælper også handlende med at bestemme korrekte ind- og udgangspunkter. Fortsæt med at læse, så skal jeg vise dig hvordan!

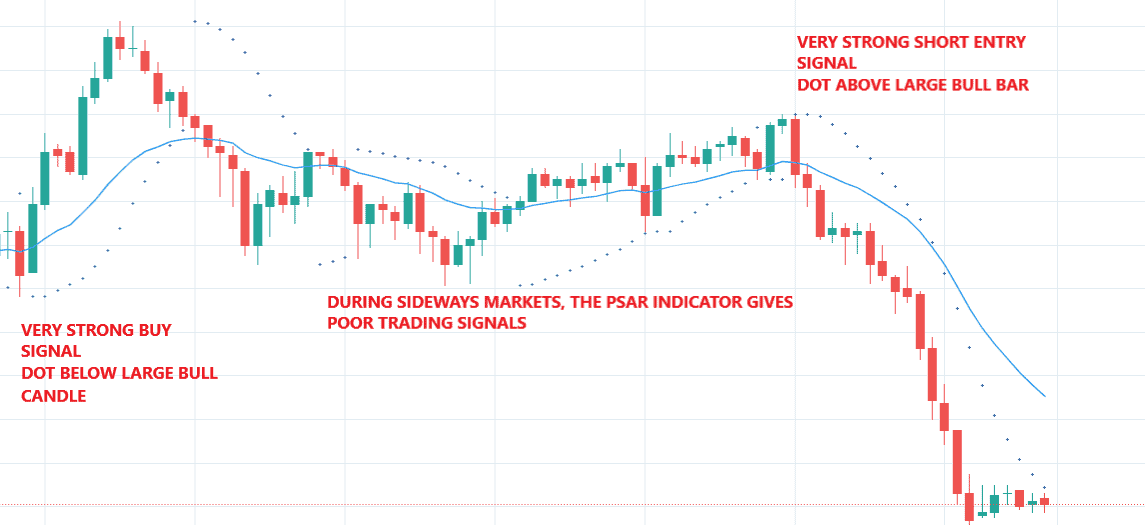

Også kendt som "stop- og vendingssystemet", vises PSAR-indikatoren som en række prikker enten på toppen eller under lysestager. Vi fortolker slutresultatet på en af to måder.

For det første anses en prik under lysestagen for at være et bullish signal. Omvendt betyder en prik over lysestagen, at bjørnene har kontrol. Samtidig skal du være forsigtig, da momentum sandsynligvis vil forblive nedadgående.

Når prisen på en aktie stiger, stiger prikkerne også. Først stiger de langsomt, så tager de fart og accelererer med trenden.

Efterhånden som trenden udvikler sig, begynder PSAR-indikatoren at bevæge sig lidt hurtigere, og prikkerne indhenter snart prisen. If kan hjælpe dig med at forudsige, hvornår en aktie vil stige.

Når prikkerne på PSAR-indikatoren vender, skal du spænde op. Det betyder, at en potentiel ændring i prisretningen er på vej.

Som erhvervsdrivende er dette værdifuld information at vide af indlysende årsager. Hvis du tænker på at gå længe på en aktie, men prikkerne er over prisen, venter du på, at prikkerne vender.

Når prikkerne vender under prisen, er det et stærkt signal om en yderligere stigning i prisen. Nu er det tid til at komme ind.

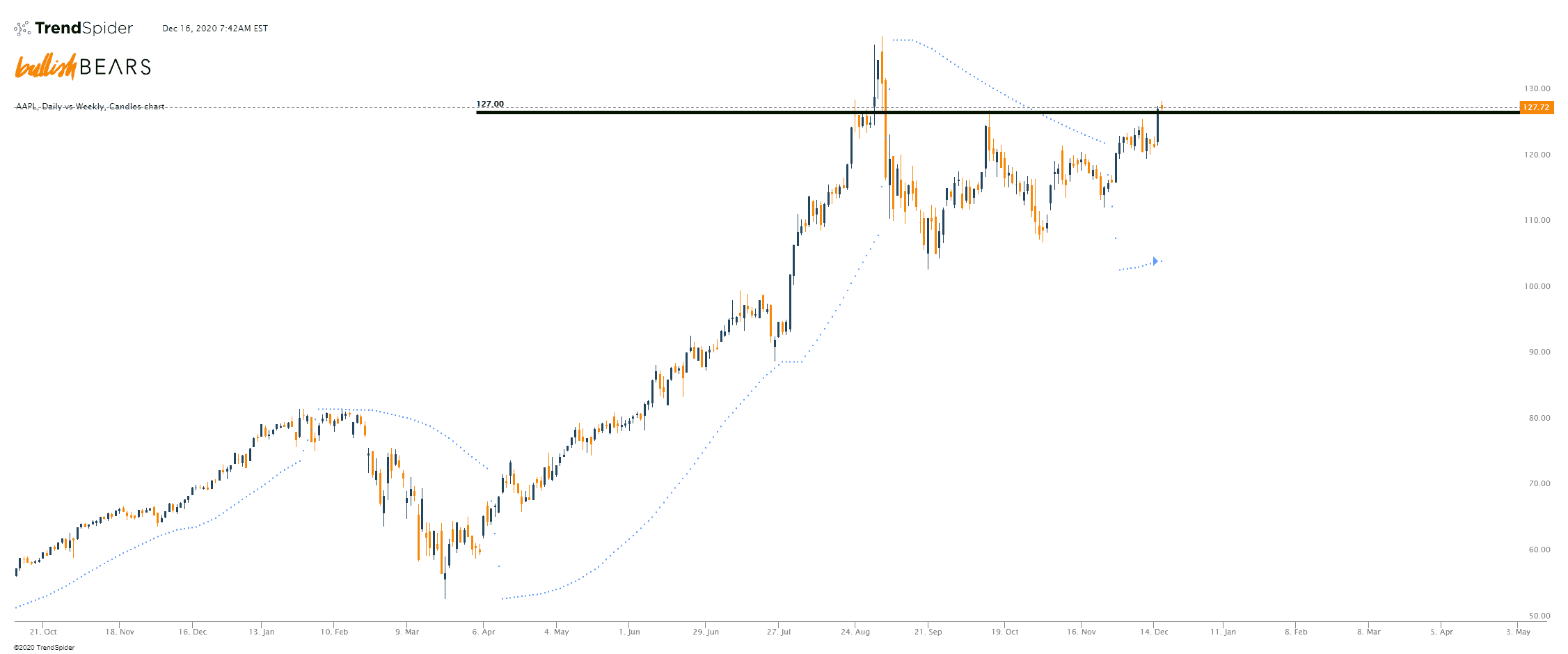

$AAPL dagligt vs ugentligt diagram TrendSpider med PSAR:Læg mærke til, hvordan vi har daglige stearinlys vs. den ugentlige tidsramme for $PSAR, og hvordan vi kunne identificere en SWING TRADE-tendens på grund af de ugentlige PSAR-prikker? Ja, også os 🙂

Vidste du, at PSAR-indikatoren er en fantastisk måde at sætte stop-loss-ordrer på? Lad mig forklare. I et scenarie, hvor din aktiekurs stiger, skal du blot flytte dit stop-loss til at matche den parabolske SAR-indikator.

Det grundlæggende koncept gælder for din korte position - efterhånden som prisen falder, vil indikatoren også. Alt du skal gøre er at flytte dit stop-loss til at matche indikatorens niveau efter hver prislinje.

I livet er det bedst ikke at have alle dine æg i én kurv; det samme gælder handel. Det er utvivlsomt klogere, hvis du har et par indikatorer - men ikke for mange, for at bekræfte dit handelssignal end at stole udelukkende på en specifik indikator.

Mange forhandlere kan lide at bruge stokastik og glidende gennemsnit - 21-dages EMA for at være præcis, sammen med PSAR-indikatoren. Personligt er dette de eneste tre indikatorer, jeg har på mit diagram lige nu.

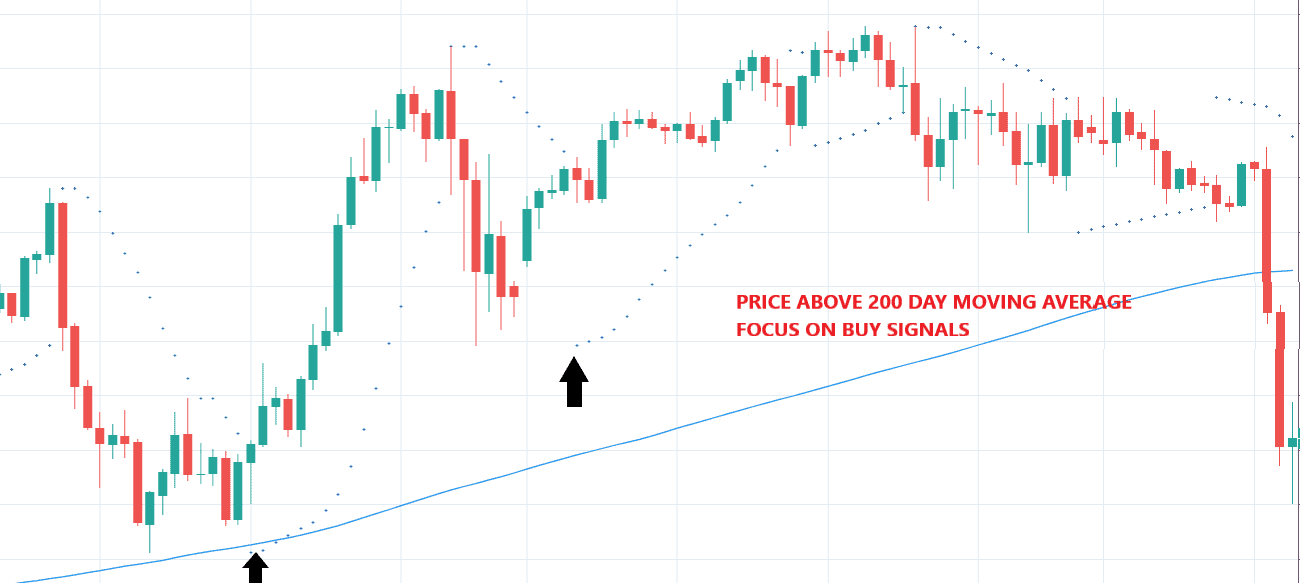

Der er ingen tilgang, der passer alle; find de indikatorer, der virker for dig, og du vil finde dit overskud. Lad os tage et kig på et virkeligt eksempel ved hjælp af glidende gennemsnit på billedet nedenfor.

Når prisen handler over et langsigtet glidende gennemsnit, ses PSAR-købssignaler som meget mere gyldige og overbevisende. Oversat til et simpelt sprog betyder det, at køberne har kontrol over prisretningen.

Plus, kombinerede PSAR-købssignaler kan tolkes som begyndelsen på endnu en push-up. Alternativt, når prisen er under det glidende gennemsnit, er dine salgssignaler, når prikkerne bevæger sig fra neden til oven.

Uden tvivl fungerer indikatoren fabelagtigt på markeder, der trender op og ned. Men dette er en anden historie på markeder, der bevæger sig sidelæns eller hakkende.

I sidelæns perioder giver PSAR-indikatoren flere dårlige, falske handelssignaler; diagrammet i begyndelsen viser dette.

Den parabolske SAR er guld værd, da den fortæller os prisretningen sammen med nye lange eller korte handelssignaler. I et marked, der trender stærkt op eller ned, fungerer det fabelagtigt.

Men som jeg nævnte ovenfor, producerer det mange falske signaler og tabende handler, når prisen begynder at bevæge sig sidelæns. For at undgå denne situation skal du kun handle i den dominerende trendretning, når du bruger PSAR-indikatoren.

Uanset hvilke indikatorer der bruges, skal du have viden bag dig, hvis du vil vinde ved dette spil. I dag vil nye handlende hoppe ind med alle deres penge uden at udvikle deres færdigheder.

Heldigvis er vores kurser gratis med Bullish Bears. Der er ingen grund til at forhaste processen; tag dig tid til at bygge din strategi og de rigtige indikatorer for dig.