Hvor meget afkast kan jeg forvente af aktiemarkedet? Hvad er langsigtet på aktiemarkedet? Hvad er risikoen forbundet med aktiemarkedet? Faste læsere kan være opmærksomme på, at jeg fra tid til anden har diskuteret disse spørgsmål med afkast og risikospredning. I min mest omfattende analyse præsenteres Sensex-afkastdiagrammer for de sidste 35 år sammen med afkastfordelingerne. Disse giver en visuel repræsentation af aktiemarkedsrisikoen.

Normalt er antallet af datapunkter, der anses for at plotte aktiemarkedets risiko-belønningsspektrum, kun en håndfuld. Se denne tidligere undersøgelse for eksempel: Hvilket afkast kan jeg forvente af egenkapital på lang sigt? Del 1

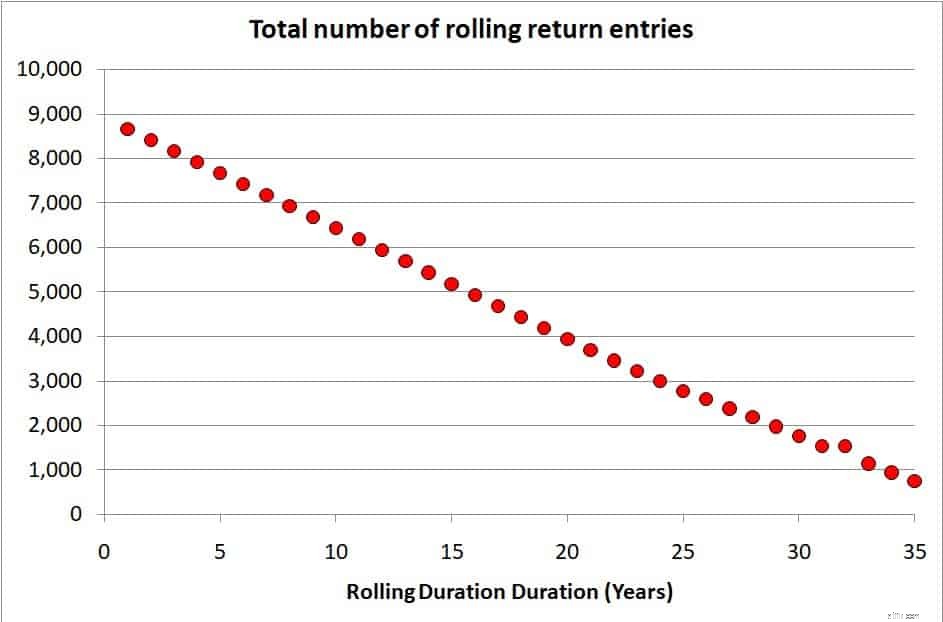

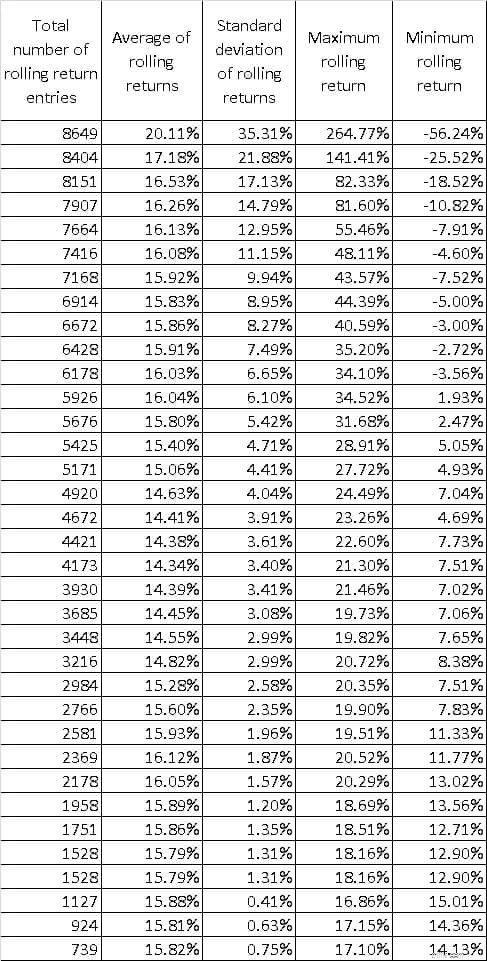

Ved at bruge den rullende afkastberegner kan vi se på 1,2,3,4,.5, …. 30,31,32,33,34,35 år Sensex-afkast på rullende basis. Fra 8.649 etårige datapunkter til 739 35-årige datapunkter. I alt 1,58 lakh datapunkter.

Hvis du er en investeringsforening, skal du ikke spilde din tid på at læse dette indlæg. Ingen vil købe aktiefonde, hvis du fortæller dem om risici. Problemet er, at investorer og mange rådgivere ganske enkelt antager, at "systematiske" køb er alt, hvad der er nødvendigt for at få "gode afkast"

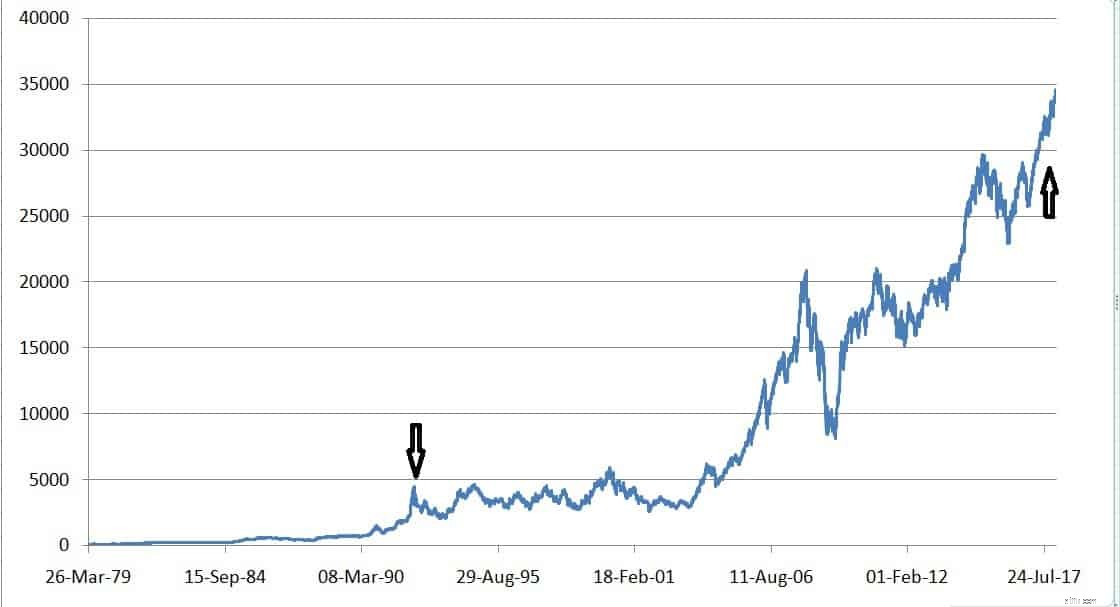

Et spørgsmål, jeg stillede i Asan Ideas of Wealth i går: En mand køber en enhed Sensex (lad os antage, at indeksinvestering var mulig dengang) få dage før Harshad Mehta-fidusen brød den 30. marts 1992 med indekset på 4091,43 (pilene nedenfor). I løbet af de næste 25 år beholdt han sin urokkelige tro på Equity og holdt fast i sin investering, uanset hvad. Endelig, den 24. marts 2017 med indekset på 29421,40 (619 % stigning), tjekker han det årlige afkast, han har fået. Hvad ville være resultatet af denne beregning? Dette er før udbytte. Der kan lægges 1,5 % til 2 % til afkastet på grund af udbytte.

Svaret er ~ 8% + 2% fra udbytte. Kun 10 % afkast fra egenkapitalen i en periode, hvor PPF-renterne var over 10 % i halvdelen af tiden, fortæller dig, at køb og beholdning ikke altid vil fungere. En stigning på 619 % i indekset tager ikke højde for tid! Min eneste pointe er, at

1) Gå ikke ind på aktiemarkeder uden en risikostyringsstrategi (noget mere seriøst end at spørge et forum om synspunkter)

2) Gå ikke ind på aktiemarkederne, hvis du ikke ved, hvordan du kommer ud!

3) Antag ikke, at egenkapital altid vil levere på lang sigt!

Antag, at du har Sensex-data fra april 1979* til 12. januar 2018.

* Officiel handel begyndte først i midten af 80'erne. Så de første par år er tilbagekalkuleret, og alle risici er muligvis ikke fanget.

Nu kan du beregne et års afkast mellem

03. april 1979 til 02. april 1980

04. april 1979 til 03. april 1980

06. april 1979 til 05. april 1980

07. april 1979 til 07. april 1980

08. april 1980. 1980

11. april 1979 til 10. april 1980

12. april 1979 til 11. april 1980

14. april 1979 til 15. april 1980

……

…..

06. januar 2017 til 08. januar 2018

09. januar 2017 til 09. januar 2018

10. januar 2017 til 10. januar 2018

11. januar 2017 til 11. januar 2018

2172 2018

Det er i alt 8649 1-Y engangsbeløb returdatapunkter. På samme måde får vi 8404 2-årige datapunkter og så videre

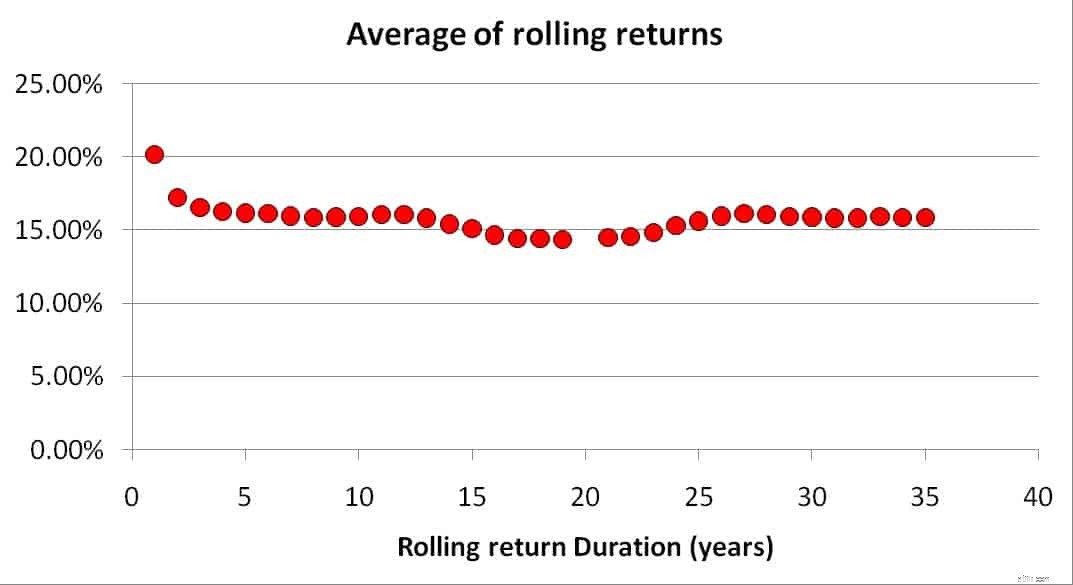

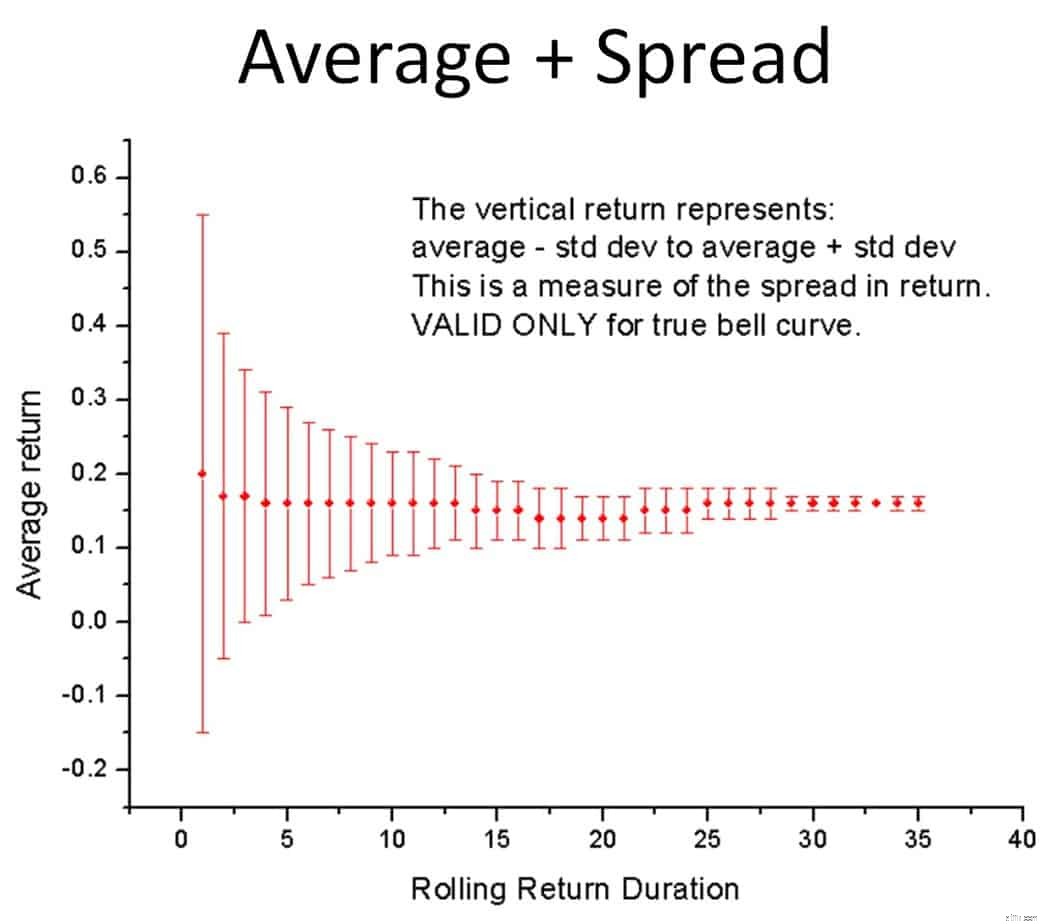

Det gennemsnitlige afkast er altid omkring 15 % (før udbytte) fra Sensex. Det, der mangler, er spredningen eller risikoen. Vi ville normalt bruge standardafvigelsen, men ideen om gennemsnit og standardafvigelse bør kun bruges til klokkekurver (det er det ikke!).

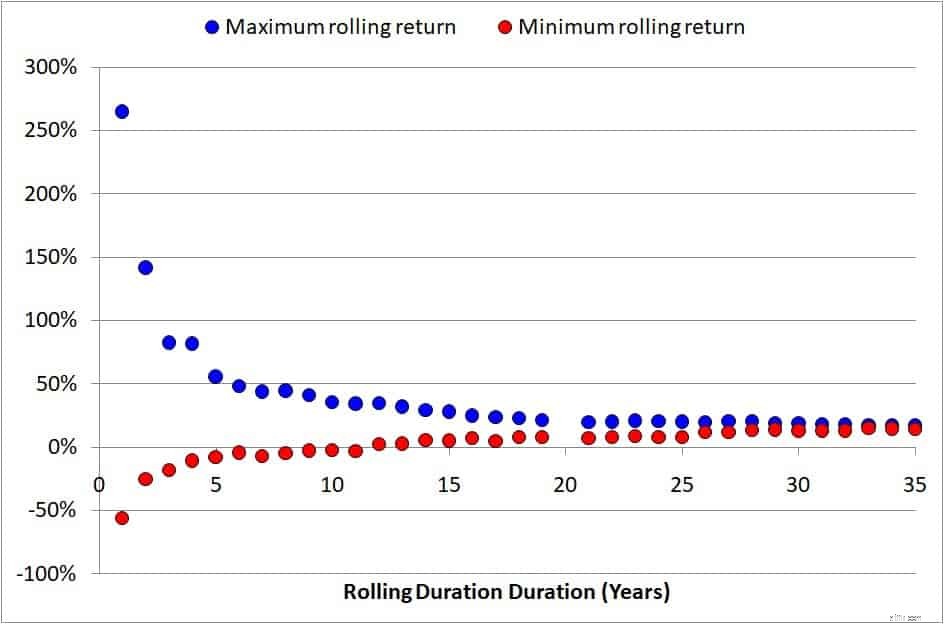

Lad os i stedet se på maksimum og minimum afkast for hver rullende returperiode.

Ikke nok med at afstanden mellem maks. og minimumsafkast mindskes i takt med, at varigheden øges, maks. afkast falder også. Nye investorer bør ikke blive begejstrede for 35%, 45% XIRR'er. Det vil snart forsvinde.

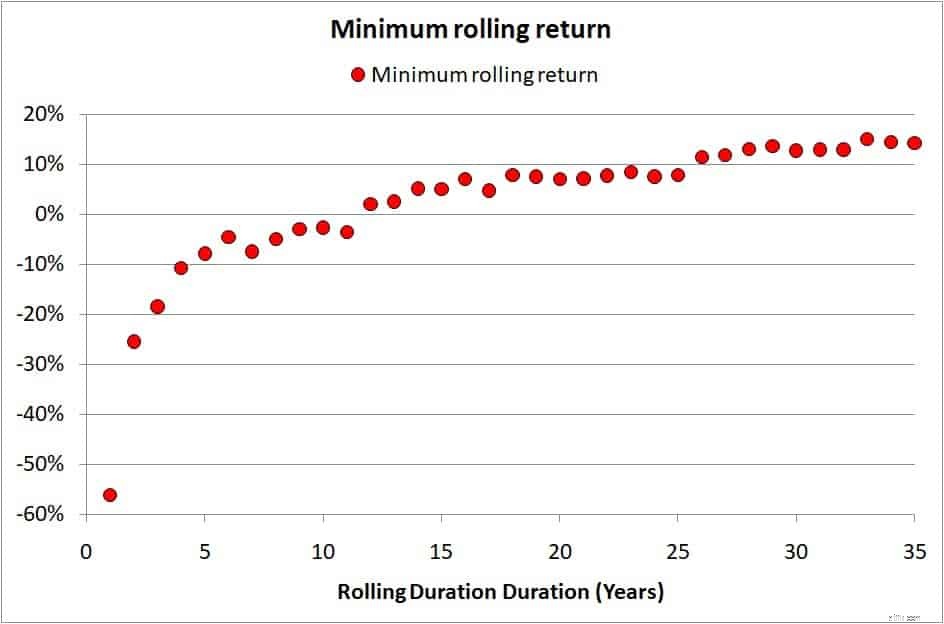

Lad os se på minimumsafkastet igen

Læg mærke til, at minimum rykker "op" i trin. Dette skyldes sandsynligvis virkningen af, at det rullende returvindue bevæger sig forbi store markedskrak.

Negative afkast varer i op til 11 år.

Etcifrede afkast varer i op til 20 år (selvom vi tilføjer omkring 2 % på grund af udbytte). At få mindre end 10 % afkast efter 20 års investering er en belønning, der ikke står i rimeligt forhold til risikoen. Derfor er det vigtigt at erkende, at det at holde fast på lang sigt ikke betyder lavere risiko og/eller bedre afkast. En investering i egenkapital skal forvaltes aktivt: Enkle trin til at fjerne risikoen for din investeringsportefølje

Antag ikke, at sandsynligheden for lave afkast er lav. Det er op til en analytiker at skrive om. Som investor skal vi overveje muligheder og ikke sandsynligheder og beskytte os selv.

Mange antager fejlagtigt, at jeg er imod risikotagning. Jeg er kun imod risikotagning, hvor holding er den eneste strategi. Chancerne er, at du vil se nogle kommentarer, der ikke forstår dette punkt. Jeg har ikke sagt noget nyt med hensyn til konklusioner her, men jeg har sagt det med en meget mere stringent analyse. De, der ikke værdsætter stringens, vil ikke værdsætte det, og jeg har det fint med det.

Tag ikke gennemsnittet eller standardafvigelsen alvorligt. De er ikke gyldige. Hvis du stadig ønsker det, så læs dem som gennemsnitlig +/- standardafvigelse. Det vil sige, at standardafvigelsen er spredningen i afkast for hver fordeling (se diasshow)

Advarsel:Antag ikke, at risiciene falder ved at bruge dette diagram

Alle diagrammer, der bruges til at kompilere ovenstående data, kan findes nedenfor. Se venligst på et par af dem for at få en visuel forståelse af risiko.

Bedømmelse:nogle gange!

Nifty 200 DMA:Køb højt vs Køb lavt

Køb "lavt" vs køb "systematisk":Overraskelse, overraskelse!

At købe "lavt" med "aktive" kontanter i forhold til at købe systematisk:stadig en overraskelse!

Det er uheldigt, at mange mennesker antager, at en sænkning af risikoen indebærer øget afkast. Sund fornuft siger de! Undskyld mig, men lad være med at forvirre fantasien for sund fornuft!

Antag venligst ikke, at SIP er bedre. Hvis markederne går ned, vil din SIP også gå ned.