Risiko og belønning går hånd i hånd.

Højere risiko, større belønning.

Så hvis du leder efter højere afkast, skal du blot indlæse risikoen. Det er i hvert fald, hvad Capital Asset Pricing-modellen (CAPM), der bruges til at beregne forventede aktieafkast, fortæller os.

Oplevelsen har dog været helt anderledes på forskellige markeder. Aktier med lav volatilitet har klaret sig bedre end mere volatile aktier på lang sigt.

Hvordan har oplevelsen været i Indien?

Har Low Volatility-investeringer givet bedre afkast end benchmark-indekser som Nifty og Sensex? I kraft af deres konstruktion kan du forvente, at sådanne indekser/aktier har klaret sig bedre (lavere) volatilitet end Nifty eller Sensex. Derfor, selvom de lav volatilitet aktier/indekser kan tilbyde det samme niveau af afkast ved lavere volatilitet, vil du tjene bedre risikojusterede afkast.

Lad os finde ud af det.

Vi bruger de samlede afkastindekser (inkluderet udbytte) for de følgende 4 indekser.

Du kan læse mere om metoden på NiftyIndices hjemmeside.

Vi har et klokkeslætindeks i Nifty. Vi har et par indekser med lav volatilitet og et højt betaindeks.

Selvom Beta ikke er den perfekte indikator for absolut volatilitet, er den en indikator for volatilitet i forhold til markedet og burde være god nok til at drive pointen hjem i denne øvelse. Markedet har en beta på 1. Hvis betaen for en aktie eller en fondsportefølje er større end 1, er aktien/fonden mere volatil end markedet og omvendt.

Vi sammenligner ydeevnen fra 1. april 2005 til 21. august 2020.

Nifty High Beta 50 Index blev lanceret i november 2012.

Nifty 100 Low Volatility 30-indekset blev lanceret i juli 2016.

Nifty Low Volatility 50-indekset blev lanceret i november 2012.

Derfor er dataene forud for de respektive lanceringsdatoer back-testet. Du skal tage back-testede data med et gran salt.

Lav volatilitet er i øvrigt kun en af investeringsfaktorerne. For mere om faktorinvestering , hvad er de forskellige faktorer (værdi, momentum, lav volatilitet, kvalitet osv.), og hvordan disse faktorinvesteringer har præsteret tidligere, henvises til dette indlæg.

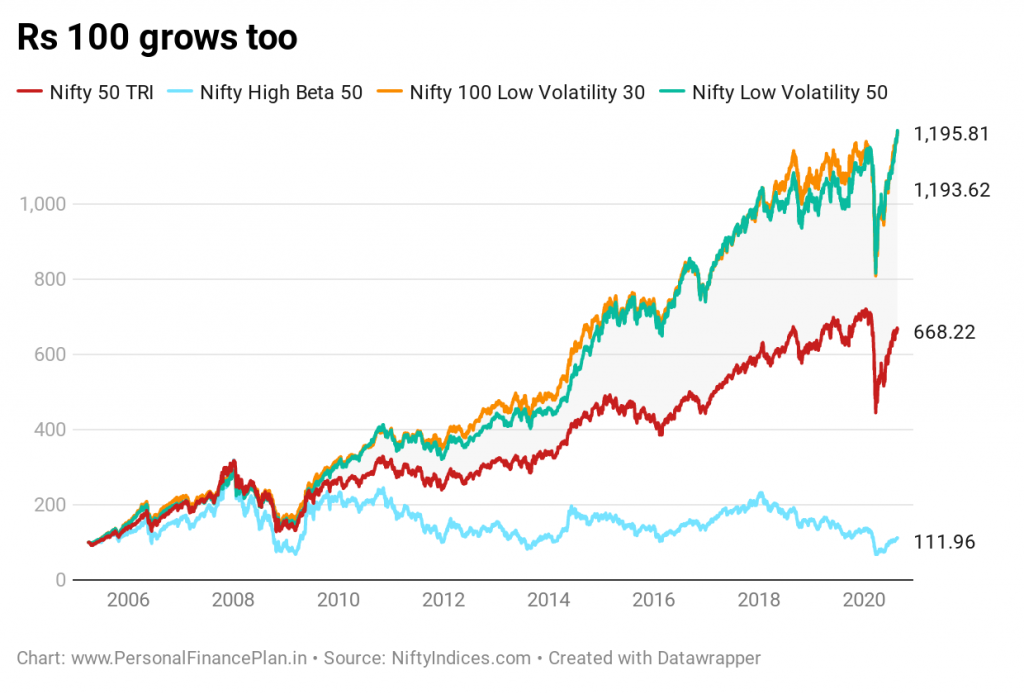

Lad os først overveje engangsinvesteringen den 1. april 2005.

Ydeevnen for Nifty High Beta 50-indekset er slående dårlig. Høj beta-investering virker som en fuldstændig fiasko selv i back-testen.

Nifty 50 TRI vokser til 668,22. CAGR på 13,7 % p.a.

Nifty High Beta 50 Index vokser til 111,96. CAGR på 0,7 % p.a.

Nifty 100 Low Volatility 30 vokser til 1.193,62. CAGR på 17,5 % p.a.

Nifty Low Volatility 50 vokser til 1.195,81. CAGR på 17,5 % p.a.

Høj betainvestering har været en katastrofe.

Indekset for lav volatilitet har gjort det meget bedre end Nifty 50 TRI.

Ydeevnen for Nifty 100 Low Volatility 30-indekset og Nifty Low Volatility 50-indekset er ens på de fleste parametre (og ikke kun engangsinvesteringen).

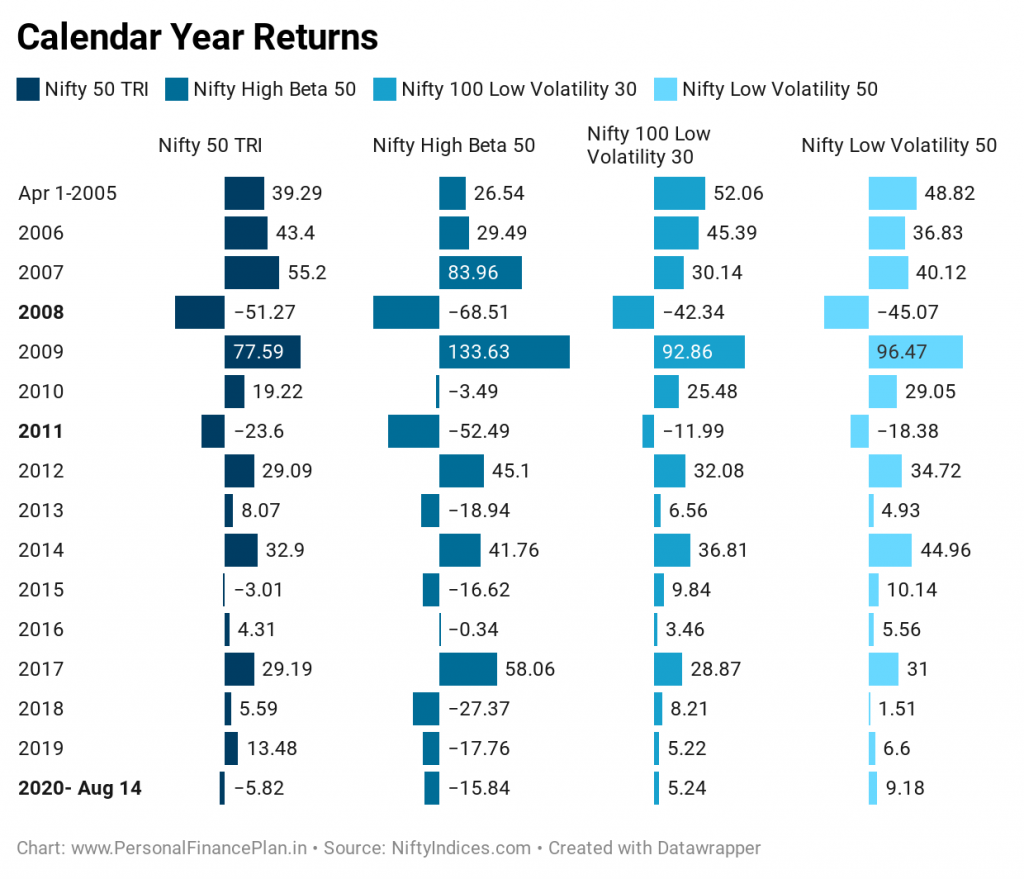

Nifty 50 :Bedst præsterende i 2 år. Dårligst præsterende i 3 år.

Nifty High Beta 50 :Bedst præsterende i 4 år. Derste præstation i 11 år. Wow!

Nifty 100 Low Volatility 30 :Bedst præsterende i 5 år. Dårligst præsterende i 2 år.

Nifty Low Volatility 50 :Bedst præsterende i 5 år. Dårligst præsterende i ingen af årene.

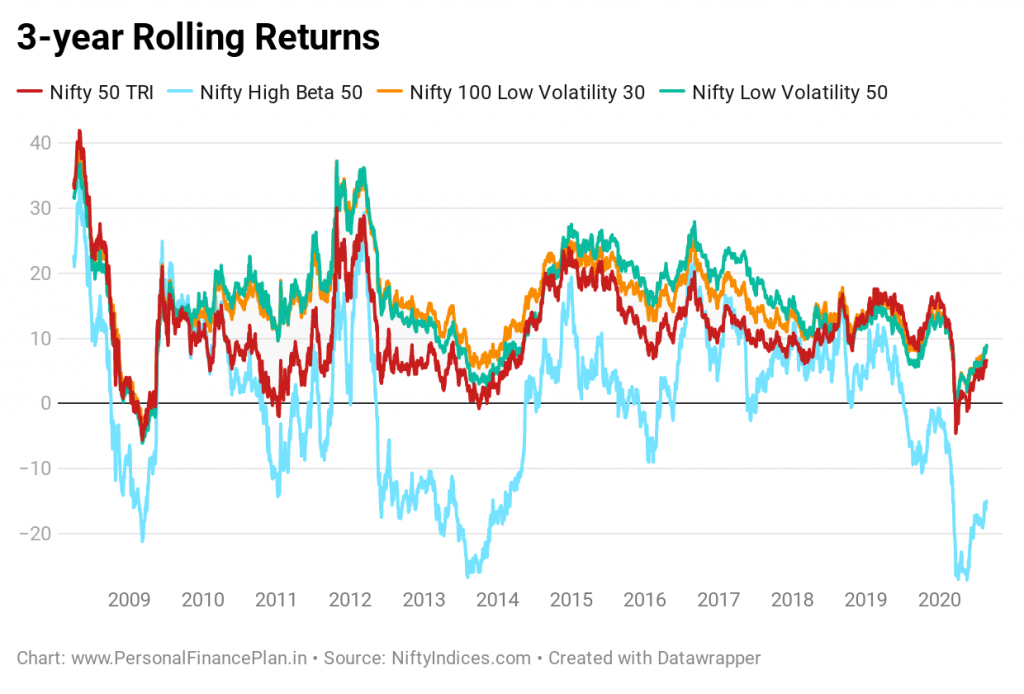

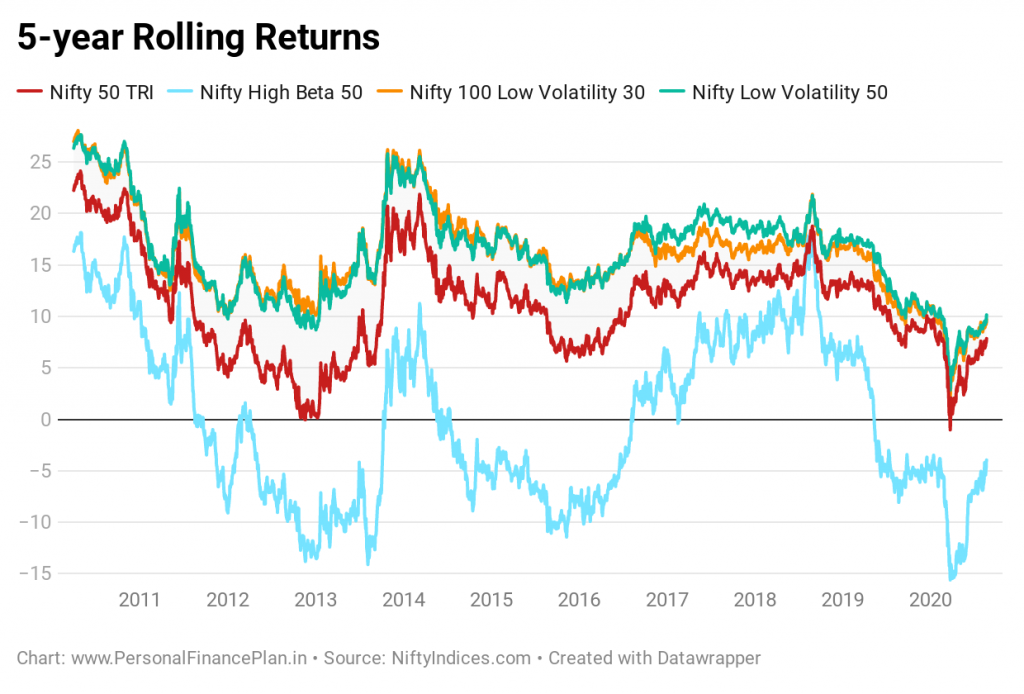

Lad os se på 3-årige og 5-årige rullende afkast.

Begge indekserne for lav volatilitet har klaret sig bedre end Nifty 50-indekset.

Nifty High Beta 50 er smertefuldt. Selv over den lange investeringshorisont ville du have tabt penge.

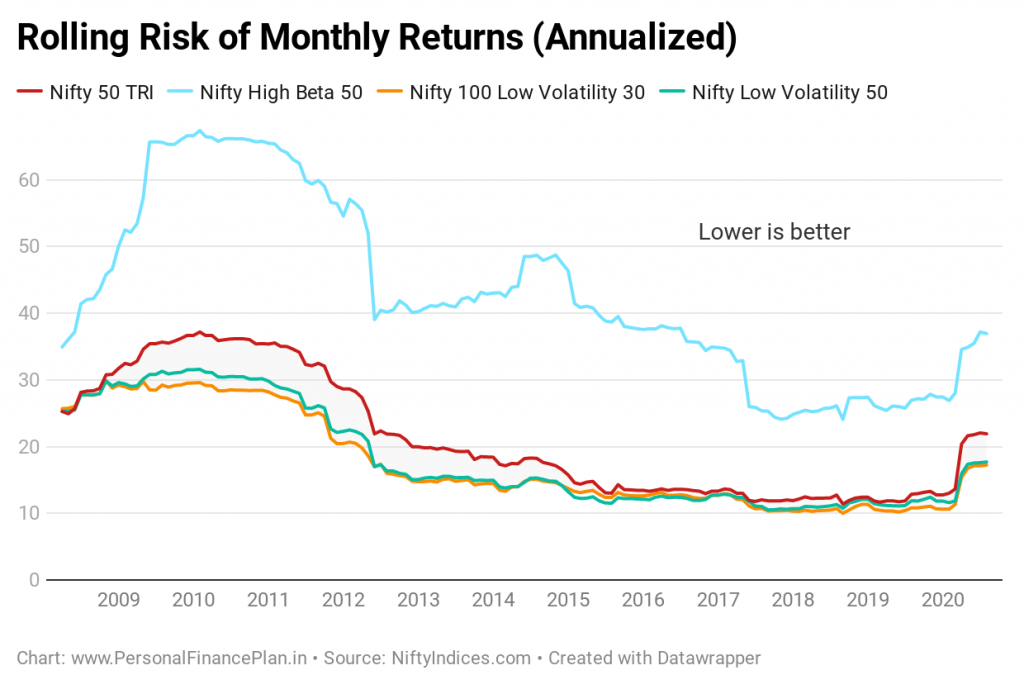

Du vil forvente, at Low Volatility-indekserne har lav volatilitet, og at High Beta-indekset er mere volatil. Det er trods alt grundlaget for disse indekser.

Dette forhold holder i den forventede retning.

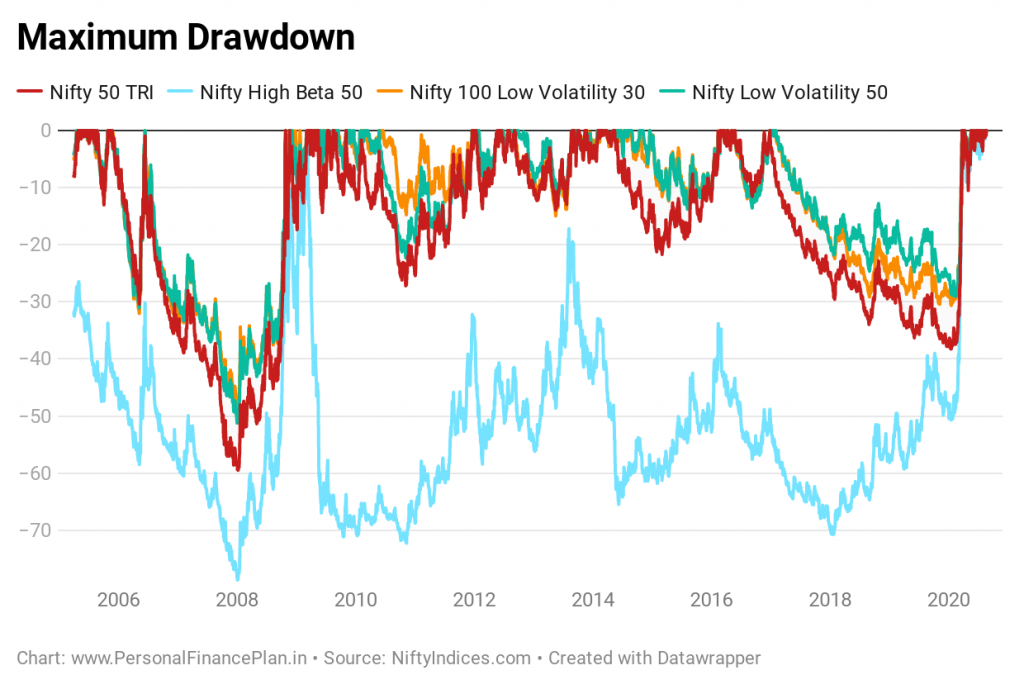

Når vi kommer til udtrækninger, jo mindre vi taler det høje beta-indeks, jo bedre. Hvilken katastrofe!!!

Low Volatility-indeksene har været i stand til at håndtere udtrækninger ganske godt. Nedtrækningen er lavere end Nifty 50 næsten hele tiden. Ganske imponerende.

Efter min mening er den lavere nedtrækning den primære årsag til, at Nifty 100 Low Volatility 30 og Nifty Low Volatility 50 har slået Nifty 50 på alle parametre.

I de 4 kalenderår (inkl. nuværende) har Nifty 50 TRI givet negative afkast (2008, 2011, 2015 og 2020 (indtil 20. august)), begge lavvolatilitetsindekser har slået Nifty massivt.

Vi har set ovenfor, at lavvolatilitetsindekser har klaret sig bedre end Nifty 50.

Der er en ETF fra ICICI Prudential AMC, der sporer Nifty 100 Low Volatility 30-indekset. Den blev lanceret i juli 2017. Hvis du ser fordele ved investering med lav volatilitet, kan du overveje at investere i denne ETF. I april 2021 har AMC også lanceret ICICI Prudential Nifty Low Vol 30 FoF. Denne FoF vil investere i den førnævnte ETF.

Så hvis du ønsker at investere i aktier med lav volatilitet og ikke har en dematkonto (eller ikke ønsker at handle og navigere i Price-NAV-udstedelser i ETF), kan du investere i FoF. Hvis du er overbevist om fordelene ved investeringer med lav volatilitet, kan du overveje sådanne investeringer som en erstatning for dine aktivt forvaltede store kapitalfonde.

Forstå venligst, at dette IKKE er en anbefaling om at investere i denne ETF eller FoF.

Husk, ingen strategi, uanset hvor god, virker hele tiden. Du skal have tålmodigheden og evnen til at acceptere, at dette kan give bagslag. Der er ingen garanti for, at indekser med lav volatilitet vil slå Nifty 50 i fremtiden.

Heldigvis er der ingen indeksfond for Nifty High Beta 50 Index-fond. Under alle omstændigheder skal du undgå dette indeks.

Selvom vi kan diskutere det bedst præsterende indeks, er der ingen forvirring om det dårligst præsterende indeks. Nifty High Beta 50 indeks har leveret de dårligste engangsbeløb. Det er den dårligste præstation på 3-årige og 5-årige rullende afkast. Ikke bare det, det har leveret så dårlige afkast med den højeste volatilitet og de dybeste træk. Dårligt på alle mulige kriterier. Derfor burde det være nemt at undgå en sådan investeringsstrategi. Nå, ikke så simpelt.

På trods af en så dårlig præstation har det været det bedst præsterende indeks (ud af de 4 betragtede indekser) i 4 ud af 14 afsluttede år (2007, 2009, 2012, 2017). Det var en tæt andenplads i 2014. Denne statistik er ikke dårlig i sig selv. Dette er et eksempel på:Ingen strategi, uanset hvor slem den er, fejler hele tiden. Og deri ligger fælden.

Hvis du kun ser på den seneste udvikling af aktier/fonde, kan du blive suget ind i sådanne aktier eller investeringsstilen. Selvom jeg ikke har verificeret dette, er dette (god præstation af High Beta) sandsynligvis omkring det tidspunkt, hvor small-cap-aktier (eller small-cap-indeks) har klaret sig meget godt.

Du kan også se på den seneste nedsmeltning på aktiemarkedet i marts 2020.

Fra 1. februar 2020 til 23. marts 2020 , Nifty High Beta tabte 46,7%. Nifty 50 (34,6%). Nifty 100 Low Volatility 50 (27,2%). Nifty Low Volatility 50 (26,4%)

Siden den 23. marts 2020 , er Nifty High Beta Index steget med 64 % (som den 21. august 2020). Nifty 50 TRI er steget 50,2 %. Nifty 100 Low Volatility 30 (47,5%). Nifty Low Volatility 50 (46,5%).

En ven af gode tider, hvis der var en.

Ingen grund til at glæde sig. Det vil dræbe dig i dårlige tider.

Se bare på kvantumet af negative afkast i dårlige tider for indekset.

2009 (-68,5 %)

2011 (-52,49)

2013 (-18,94%)

2015 (-16,62 %)

2018 (-27,37 %)

2019 (-17,76 %)

2020 (indtil 20. august):-15,84 %

Du kan ikke tabe penge så ofte og stadig komme ud i toppen. Nøglen til investeringssucces er at tabe mindre.

Når du taber 20 %, skal du tjene 25 % (på den opbrugte kapital) bare for at gå i balance.

Når du taber 50 %, skal du tjene 100 % for at gå i balance.

Sådanne aktier eller indekser skal absolut undgås.

Jeg er glad for, at der ikke er nogen indeksfond, der replikerer dette indekss præstation. Forvent heller ikke et sådant produkt snart. Det vil være tåbeligt at starte en.

Men investerer mange af os ikke på denne måde?

Bliver vi ikke tiltrukket af markeder, når markederne brøler? Og nu ved vi, hvilken slags fondsbeholdninger må klare sig meget godt omkring det tidspunkt? Hvis sådanne investorer kun ser på resultaterne for de seneste par måneder, vil de afhente den forkerte slags aktier eller fonde. Formueødelæggelse og desillusion med aktiemarkederne vil følge.

I løbet af de sidste par måneder har vi testet forskellige investeringsstrategier eller -ideer og sammenlignet ydeevnen med Buy-and-Hold Nifty 50-porteføljen. I nogle af de tidligere indlæg har vi:

Nifty 100 Low Volatility 30 Index

Smart Low Volatility 50 Index

Smart High Beta 50 Index

Det mindre forståede forhold mellem risiko og belønning

Hvad er implicit volatilitet i optioner, og hvordan påvirker det optioner?

Investering af kaffedåser:Virker denne tilgang?

Investering i udenlandske aktier:Fordele og risici

Hvad er mulighedsomkostninger? Og hvordan bruges det til at investere?

Hvad er Nifty og Sensex? Grundlæggende om aktiemarkedsindeks!