En enkel måde er at investere i risikofrie aktiver (Statsobligationer, PPF, EPF, bankindskud). Du vil aldrig se tab. Men ved at undgå risiko fuldstændigt, bliver du måske nødt til at gå lidt på kompromis med det langsigtede afkast.

Og hvis du overvejer risikable aktiver (guld eller aktier) for højere afkast, skal du også forberede dig på porteføljetab. Samtidig er det vigtigt at undgå tab (især store tab) i porteføljen. Det er ikke kun smertefuldt at se dybe tab i porteføljen, men det kan også kompromittere investeringsdisciplinen. Står du over for store tab, kan du gå i panik. Du kan stoppe med at foretage trinvise investeringer eller endnu værre, forlade investeringerne på det værst tænkelige tidspunkt, hvilket gør disse tab permanente. Markederne kan efterfølgende komme sig, men din portefølje vil ikke, da du allerede har solgt.

En måde at reducere tab på er at stole på en glidende gennemsnitsbaseret eller trendbaseret tilgang til at time ind- eller udtræden af forskellige risikable aktiver. Jeg har diskuteret en lignende strategi i et tidligere indlæg. Ikke min kop te, men du kan prøve. Problemet?

Ingen strategi ,uanset hvor godt det virker, virker det hele tiden. Derfor er problemet, at sådanne tilgange (eller enhver aktiv strategi for den sags skyld) er, at der vil være anfald af over- og underperformance. Perioderne med underpræstation af svære at fordøje. Og det handler ikke kun om underperformance i forhold til bredere markeder. Det handler også om underperformance sammenlignet med porteføljer af kolleger, venner eller alle, vi kender. Og det komplicerer sagerne. Her er adfærdsmatrixen.

Alle andre taber penge. Vi taber penge. (Vi er okay).

Alle andre tjener penge. Vi tjener penge. (Vi er okay)

Alle andre taber penge. Vi taber ikke penge. (Vi er GLADDE)

Alle andre tjener penge. Vi tjener ikke penge. (Dette er Armageddon. Simpelthen ikke acceptabelt eller acceptabelt. Vi kan undgå strategi på det forkerte tidspunkt).

Ud over det vil der være en skattemæssig effekt. Læg dertil det konstante krav om at overvåge markedet.

Hvordan reducerer vi tabene så?

Personligt foretrækker jeg en tilgang, der er enklere, nem at udføre adfærdsmæssigt og kræver mindre involvering.

Jeg foretrækker at diversificere porteføljen og arbejde med en aktivallokeringstilgang, dvs. at bringe forskellige typer aktiver i blandingen og håbe, at tabene vil reducere.

Virker denne tilgang?

Lad os finde ud af det.

Vi vil overveje indenlandske aktier, internationale aktier, guld og renteinvesteringer.

Både Nifty 50 og Nasdaq 100 er aktieindekser. Derfor ikke rigtig forskellige aktiver

Vi betragter dataene fra 30. marts 2011 til 31. december 2020.

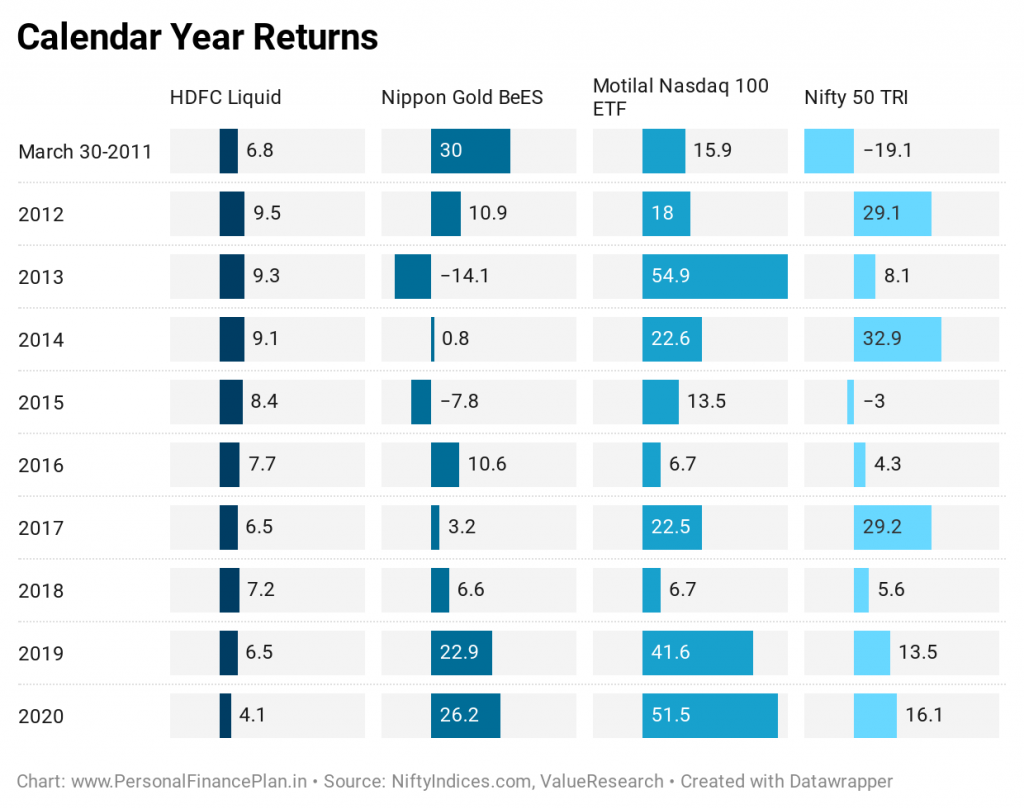

Lad os først se på kalenderårets afkast.

Nasdaq 100 er den klare vinder her, uden negativt kalenderårsafkast i de seneste 10 år. Bemærk, at dette er rupee-afkast. Derfor kan noget af denne superpræstation også tilskrives afskrivning af rupee i dette årti.

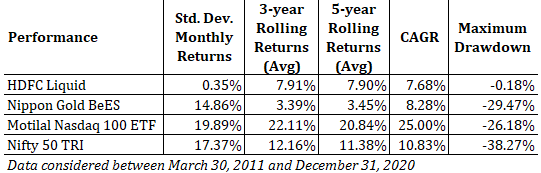

Lad os nu se nogle risikokarakteristika og afkastpræstationer i perioden.

Standardafvigelse er et mål for porteføljens volatilitet . Hvis porteføljevolatilitet bekymrer dig, skal du investere i en portefølje, der har lavere standardafvigelse. Sænk, jo bedre.

Maksimal udtrækning er det maksimale tab, du ville have lidt, hvis du investerede på en af datoerne. Hvis du f.eks. investerede 1.000 Rs i et indeks på en dag, og den laveste værdi af investeringen går til ((i fremtiden) er 900, så er den maksimale udtrækning 10%. Reducer jo bedre. stærk>

I tidligere indlæg har jeg vist maksimal drawdown for hver af datoerne i et diagram. I dette indlæg har jeg lige hentet det største tab. For eksempel er den maksimale udtrækning for Nifty 50 38,27%. Dette skete i marts 2020 (for investeringen foretaget den 14. januar 2020).

Det er aldrig let at fordøje tab i din portefølje . Og det for store. Det er smertefuldt. Endnu vigtigere, det kan kompromittere investeringsdisciplinen. For eksempel kan du overveje at forlade din investering, når den falder kraftigt (da du føler, at den vil falde mere). Det er nemmere at holde fast i strategier/investeringer, hvor du taber mindre (lavere træk).

Rullende afkast og CAGR angiver afkastydelse. Jo højere jo bedre.

CAGR angiver det årlige afkast, du ville have opnået, hvis du investerede den 30. marts 2011 (analysestartdato) og holdt indtil den 31. december 2002 (slutdato).

Rullende afkast angiver beholdningsperiodens afkast. Du investerede lige store beløb på hver dag i prøveperioden og holdt fast i præcis 3 år. Tag et simpelt gennemsnit af 3-års afkast. Du har det gennemsnitlige 3-årige rullende afkast. I de tidligere indlæg har jeg plottet de 3-årige og 5-årige rullende afkast. I dette indlæg viser jeg blot gennemsnitsværdierne. Højere jo bedre. Dette er en bedre indikator for returneringsoplevelse (end CAGR).

Højere afkast, lavere volatilitet, ingen eller begge dele?

Når vi blander to eller flere aktiver med lav korrelation (eller nega tiv korrelation), kan du forvente en reduktion i både standardafvigelse og maksimal afvigelse (sammenlignet med individuelle aktiver). Reduktion i standardafvigelse og maksimal afvigelse er positive nyheder.

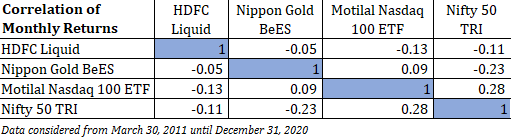

Værdien af korrelationskoefficient kan variere mellem -1 og 1. Korrelationskoefficient på 1 betyder perfekt positiv korrelation, dvs. de to aktiver bevæger sig i tandem. Både stiger og falder sammen. Du kan se, fra tabellen nedenfor, at korrelationen af ethvert aktiv med sig selv er 1.

Korrelation af -1 betyder perfekt negativ korrelation. Når den ene rejser sig, falder den anden.

Hvis hensigten er at diversificere porteføljen, skal du blande aktiver med negativ eller lav positiv korrelation. Det så vi i vores indlæg om blanding af sektorindekser (Banking, Pharma, IT).

Lad os først se på sammenhængen mellem de 4 betragtede aktiver (underaktiver).

Korrelationskoefficienterne er enten negative eller lav positive. Derfor kan du forvente, at blanding af disse aktiver vil tilføje værdi (i det mindste reducere risikoen).

Ser man på korrelationskoefficientværdierne, kan man være næsten sikker på, at der vil ske en forbedring af risikoparametrene (standardafvigelse og maksimal nedtrækning).

Man kan i øvrigt ikke sige det samme om porteføljeafkast (ved at blande to aktiver med lavere korrelation). Resultaterne fra porteføljen kan være højere eller lavere. Vi oplevede en rebalanceringsbonus (porteføljeafkast højere end afkast fra individuelle aktiver), da vi investerede 50:50 i aktie- og guldportefølje (marts 2007-november 2020). Men det er ingen garanti.

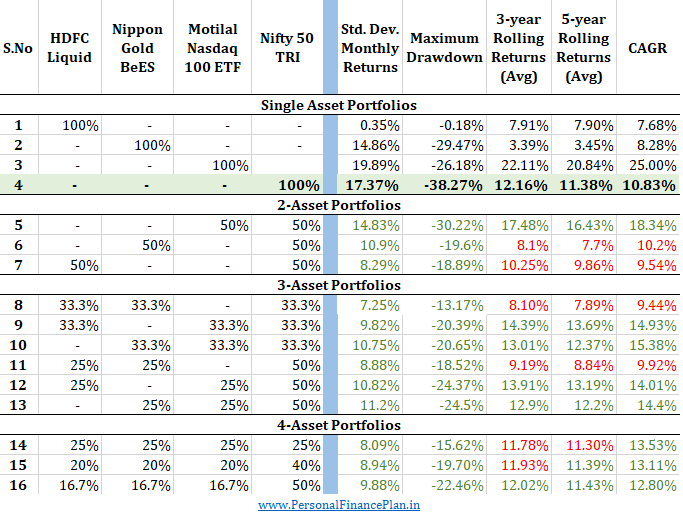

I den følgende tabel har jeg konstrueret porteføljer ved hjælp af en anden blanding af forskellige aktiver.

Det første afsnit handler om enkeltaktivporteføljer. Vi havde set det enkelte aktivs præstation tidligere i indlægget. Den samme forestilling er gengivet her.

Efterfølgende kombinerer vi forskellige aktiver i forskellige proportioner. Alle porteføljer med flere aktiver rebalanceres årligt til målallokeringer den 1. januar.

Vi vil sammenligne resultaterne af multi-aktivporteføljer med resultaterne af Nifty 50 på både risiko- og afkastkarakteristika.

Hvor end porteføljen med flere aktiver har gjort det bedre end Nifty 50 (lavere standardafvigelse, lavere maksimal dækning, højere rullende afkast, højere CAGR), jeg har fremhævet disse egenskaber i GRØN .

Hvor porteføljen med flere aktiver klarer sig dårligere , sådanne egenskaber er blevet fremhævet i RØD .

Du kan se, at der med enhver blanding er sket en kraftig forbedring af risikoegenskaberne. I nogle få tilfælde er standardafvigelsen og det maksimale træk faldet til det halve.

Returoplevelsen er bedre i nogle få tilfælde, dårligere i andre. Nifty 50 var det næstbedste enkeltaktiv. Nasdaq 100 ETF var den bedste. Uanset hvor vi har blandet Nasdaq 100 til blandingen, er afkastet blevet forbedret.

Selvom mit kendskab til statistik er begrænset, vil jeg tro, at risikokarakteristika for multi-aktivporteføljer er mere pålidelige end afkastkarakteristika.

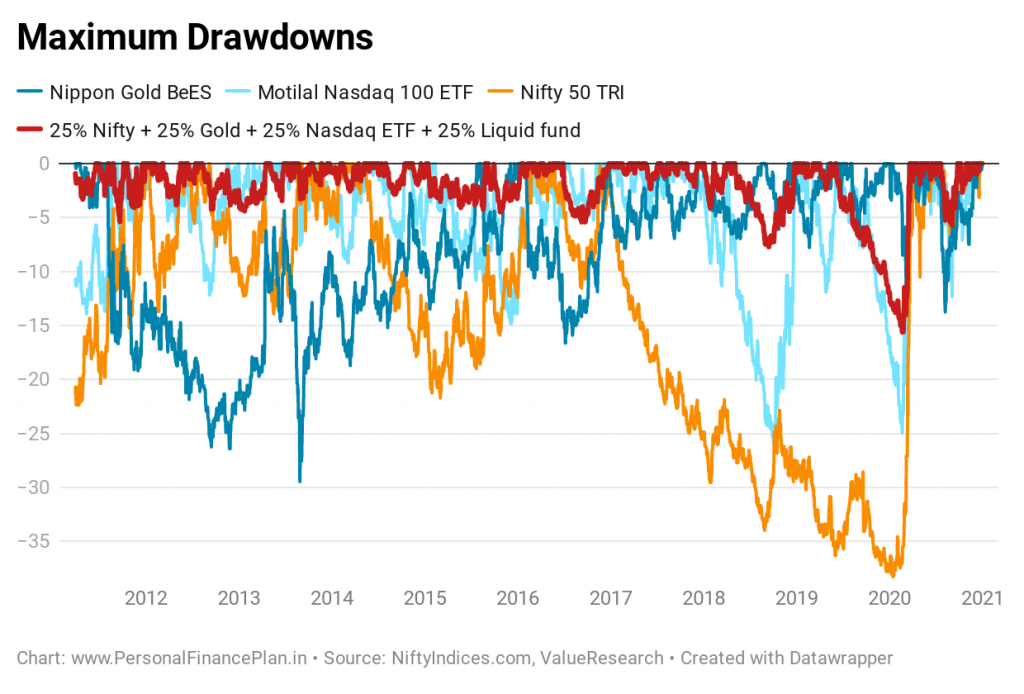

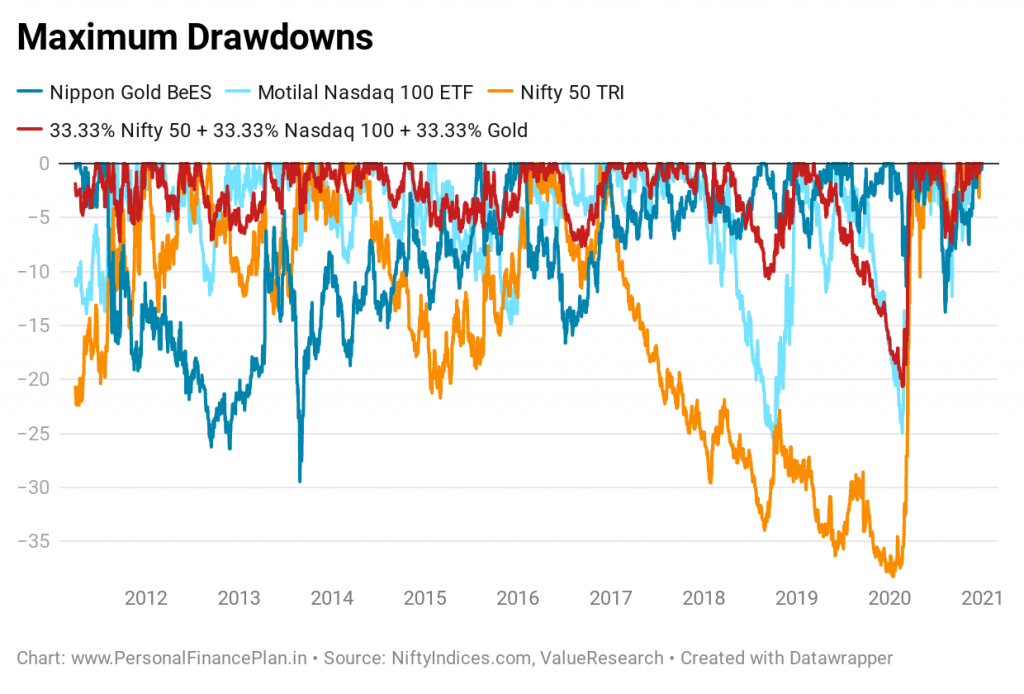

Selvom vi har vist den maksimale udtrækning for et sæt porteføljer, giver et enkelt tal ikke det komplette billede. Et maksimalt plot for alle datoerne giver en bedre idé.

Samtidig er det ikke muligt at lave maksimale drawdown-diagrammer for alle porteføljekombinationerne.

Jeg vælger 2 porteføljer til komplet plot.

Let at se skarpe forbedringer.

Formålet er tjent.

Diversificering handler IKKE om at have alle dine penge i den bedst ydende aktivklasse hele tiden.

Diversificering handler om IKKE at have alle dine penge i den dårligst ydende aktivklasse på noget tidspunkt.

Blanding af forskellige typer aktiver reducerer volatilitet og udtrækninger. Dette eliminerer dog ikke risiko eller tab. For eksempel, hvis du blander guld og Nifty i 50:50, er den dybeste drawdown stadig ~20%. Bedre end Nifty 50 (38%), men ikke mindre af enhver fantasi. Mange ville gå i panik over den slags tab. Derfor har du stadig brug for massiv investeringsdisciplin.

Og du skal have en porteføljetilgang. Det er let at stille spørgsmålstegn ved nytten af gæld i porteføljen, når aktiemarkederne skyder alle cylindre af. Eller det kan virke nyttesløst at beholde guld i porteføljen, når det ikke gør noget i et par år. Det forventes, at alle komponenterne ikke vil klare sig godt på samme tid. Og ikke gøre det dårligt på samme tid. Og sådan mindsker du kraftige tab i porteføljen. Se ikke på aktiver isoleret. Se porteføljen sammen.

NiftyIndices

ValueResearch

Billedkredit :Unsplash