Min mor investerer som mange husmødre udelukkende i guld. Ingen bank FD'er. Ingen investeringsforeninger. Ikke noget. Bare guld.

Hvorfor?

Guld er nemt at købe og sælge. Det er nemt at opbevare. Det er nemt at skjule for ægtemænd. Mangel på komfort med ethvert andet aktiv. Kæmpe overbevisning (at guldprisen stiger). Super disciplin (på grund af dommen og da der ikke er anden mulighed).

Selvom jeg ikke blander mig i mine forældres økonomi, ville hendes portefølje (kun guld) have givet de bedste fondsforvaltere og rådgivere et løb for pengene, i betragtning af hvordan guldpriserne har klaret sig i det seneste årti.> Hun ville helt sikkert have slået min portefølje.

For nylig spurgte en investor mig:"Hvorfor beder du ikke investorer om at lægge flere penge i guld? Hvorfor kun 5-10 %?”

Hans begrundelse :Guld har klaret sig godt i de seneste 10-12 år. Det er en god inflationssikring. Klarer sig normalt godt på tidspunkter, hvor aktier ikke klarer sig godt. Derfor en god diversifier.

Jeg må indrømme, at jeg ikke havde et særlig overbevisende svar, bortset fra den udenadslige visdom.

Jeg tænkte på at grave dybere og se på præstationen gennem de sidste 12-14 år og se, hvor godt guld virkelig har præsteret. Selvom jeg måske stadig ikke har svar på hans spørgsmål efter analysen, ville jeg i det mindste have en fast idé om, hvor meget værdi guld har tilføjet i det seneste årti.

Ville blanding af guld og aktier i porteføljen have en merværdi? Højere risiko eller lavere afkast eller begge dele eller ingen af dem?

Lad os finde ud af det.

Jeg betragter 3 porteføljer til sammenligning.

Jeg overvejer data fra den 16. marts 2007 til den 30. november 2020. Det var da guld-ETF'en blev lanceret.

Jeg betragter forestillingen siden 16. marts 2007.

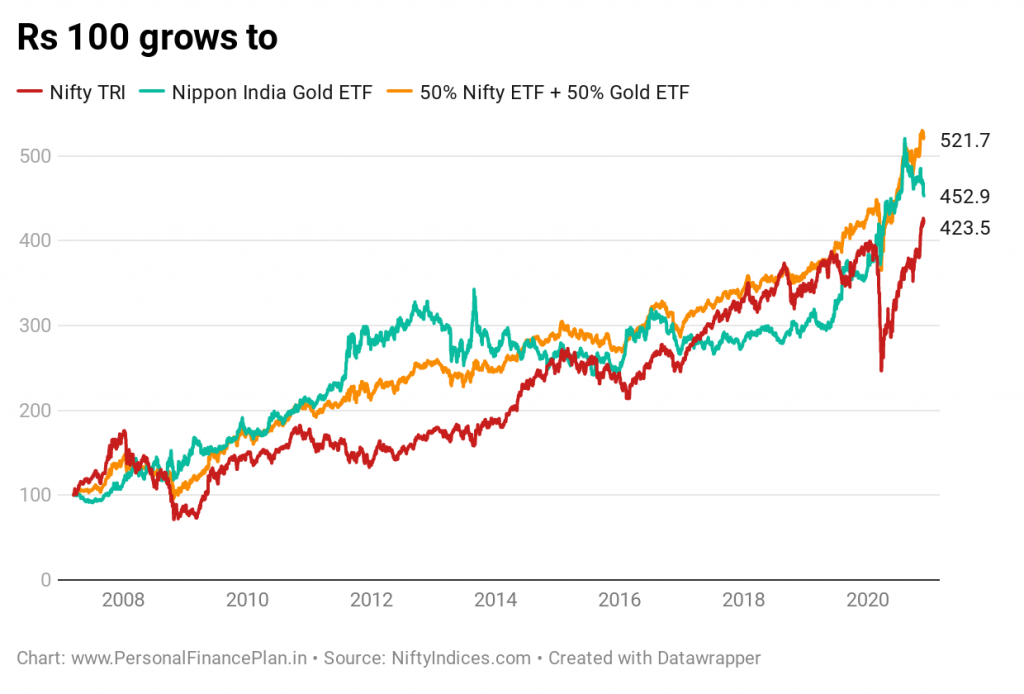

Den blandede portefølje (50 % egenkapital + 50 % guld) har klaret sig bedre end både 100 % guld og 100 % aktieporteføljer.

I løbet af denne periode (16. marts 2007 til 20. november 2020) vokser 100 Rs i Nifty 50 TRI til Rs 423. CAGR på 11,1 % p.a.

Nippon India Gold ETF:452 Rs. CAGR på 11,65 % p.a.

Blandet portefølje (50 % egenkapital + 50 % guld):521 Rs. CAGR på 12,8 % p.a.

Denne portefølje har høstet det fulde udbytte af porteføljeomlægning. Der er en rebalanceringsbonus. Porteføljeafkastet er større end afkastet af et af de underliggende aktiver (Nifty 50 og Gold ETF).

Læg også mærke til vækstbanen. Vækstlinjen for den blandede portefølje er meget jævnere, hvilket indikerer lavere volatilitet end enten 100 % aktie- eller 100 % guldporteføljer.

Bedre afkast ved lavere volatilitet. Hvad vil du ellers have?

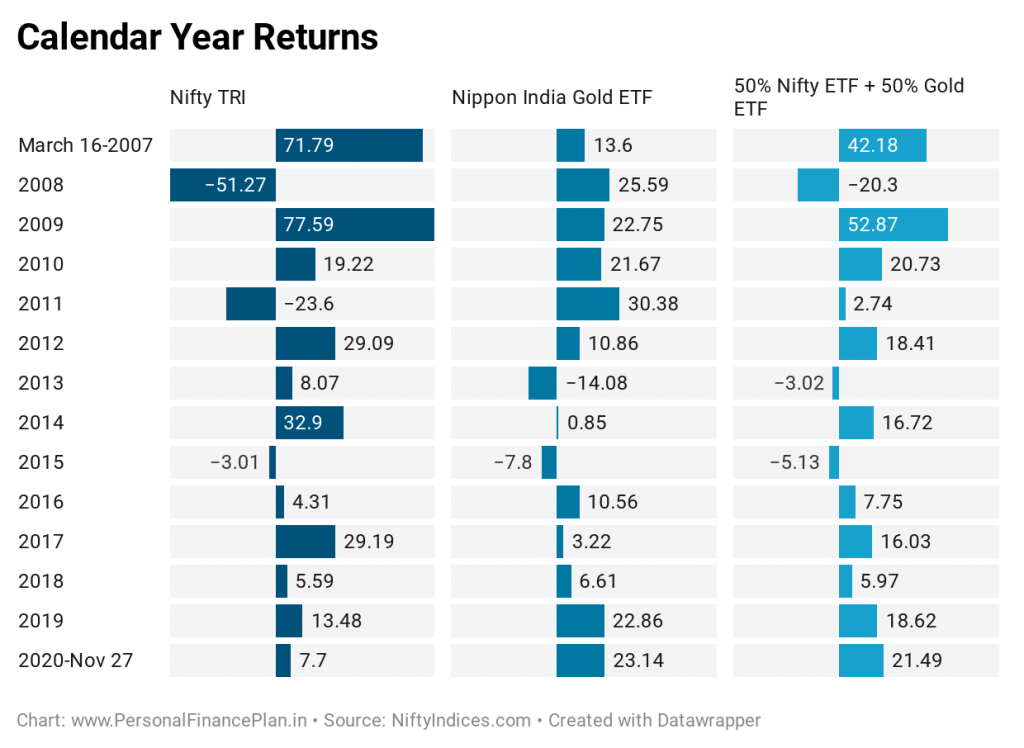

Da kombinationsporteføljen er konstrueret, har den aldrig været den bedste eller den dårligste årsportefølje i nogen af de 14 år.

100 % egenkapital var det bedste i 7 år. 100 % guldportefølje var vinderen i de øvrige 7 år.

Hvordan kom den blandede portefølje så bedst ud i løbet af disse 14 år?

Nå, det var heller aldrig den værste portefølje.

Derfor vandt den ved at tabe mindre.

2008 :Nifty tabte 51,7%. Den blandede portefølje tabte kun 20,3 pct. Hvordan? Guld ETF gav et afkast på 25,59%.

2011 :Nifty tabte 23,6%. Den blandede portefølje udgjorde 2,74 pct. Hvordan? Guld ETF gav et afkast på 30,38 % samme år.

2013 :Guld tabt 14,08%. Den blandede portefølje tabte kun 3 pct. Hvordan? Nifty gav 8 % tilbage i året.

Under den COVID-19-relaterede markedsnedsmeltning i marts 2020 tabte Nifty TRI 22,5 % i marts måned. Den blandede portefølje tabte kun 8,5 pct. Hvordan? Guld ETF steg 3,5 % i måneden.

Det er, hvad der sker, når du blander to aktiver med lave eller negative korrelationer.

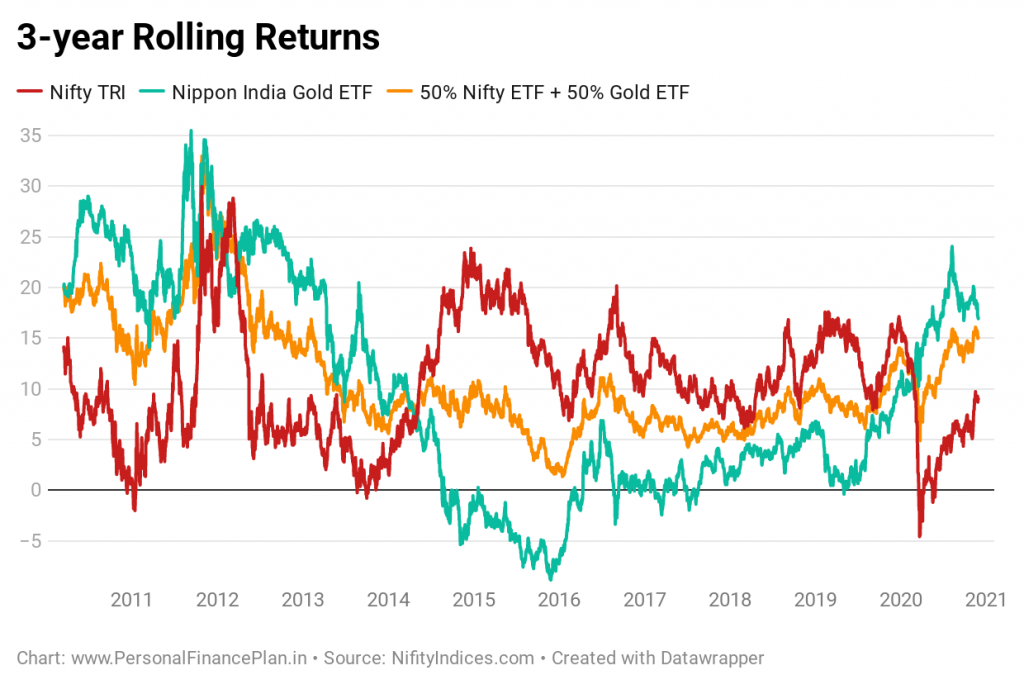

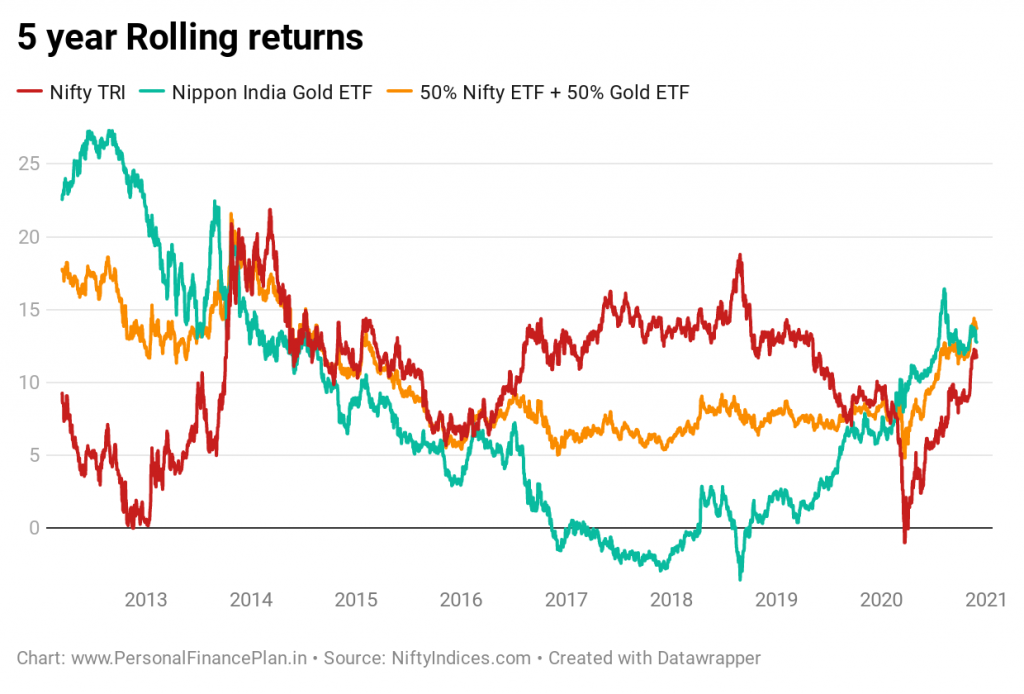

Igen, god præstation af kombinationsporteføljen (50 % egenkapital + 50 % guld). Selvom det aldrig er den bedste performer, er det heller aldrig den dårligste performer. Se bare på konsistensen. Ingen negative 3-årige eller 5-årige afkast.

Både 100 % egenkapital og 100 % guldportefølje havde negative 3-årige eller 5-årige afkast på et eller andet tidspunkt.

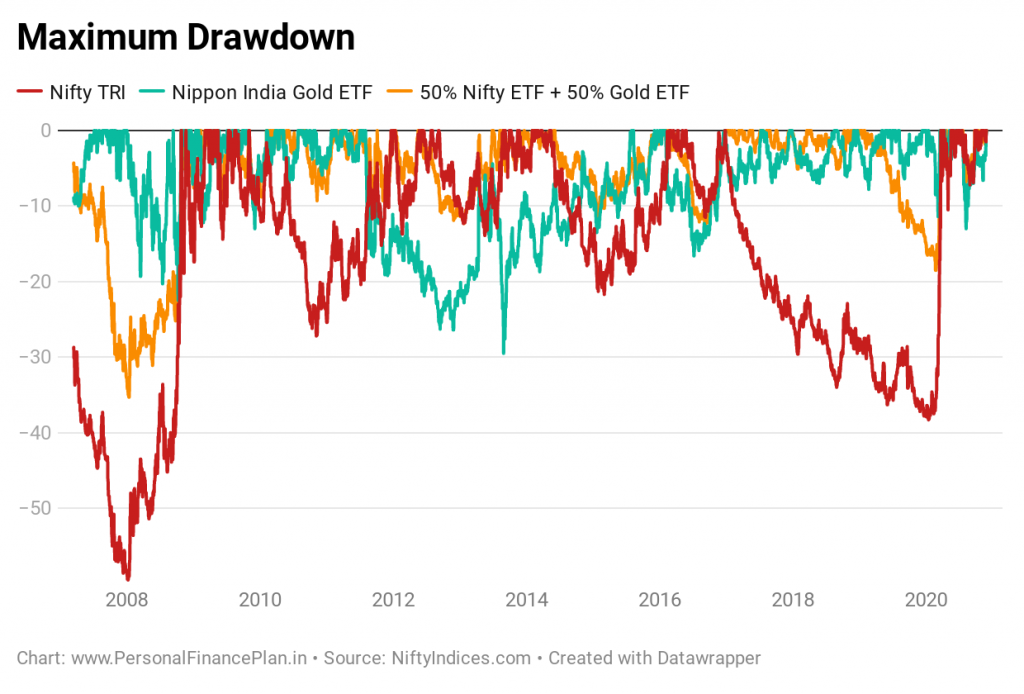

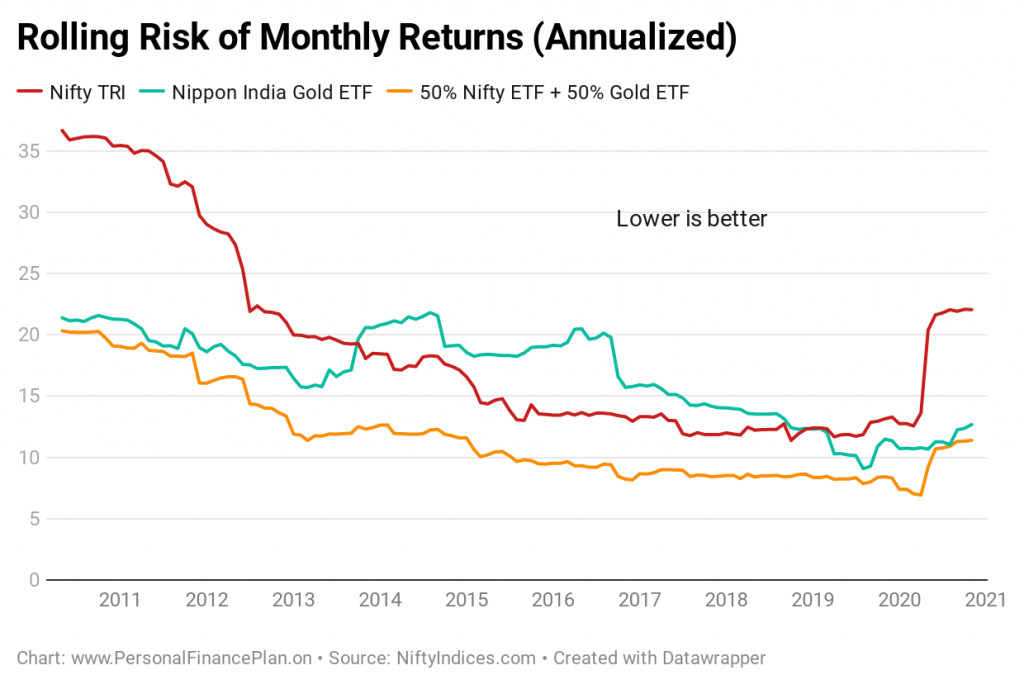

I betragtning af det, du har set ovenfor, kan du forvente, at den blandede portefølje (50 % egenkapital + 50 % guld) vil være en stor vinder her.

Og det er det.

Porteføljen har haft lavere træk (tab).

Og det har også været meget mindre ustabilt.

Jeg plejer at råde mine investorer til at holde omkring 5-10% af deres langsigtede porteføljer i guld. Ser man på denne analyse, ville det have været bedre, hvis jeg havde bedt dem om at investere mere i guld.

Dette er dog et øjebliksbillede i tiden. Efter min mening er guld et spekulativt aktiv. Derfor er jeg ikke tryg ved at dirigere en større del af min portefølje mod guld (min mening kan ændre sig i fremtiden).

Jeg ved ikke meget om råvarepriser. Men lettere likviditetsforhold siden finanskrisen i 2008 kunne have hjulpet guldprisen. Rupee faldt også i denne periode. Ikke desto mindre har guld bidraget til diversificering af porteføljen, og vi ved allerede, at det er en god sikring mod inflation.

Derudover, når jeg taler om 5-10% allokering til guld, er det for hele porteføljen. Baseret på din livsfase (og risikovillighed) kan der for eksempel være 40-45 % gæld og omkring 45-50 % i egenkapital. Inden for aktier vil der også være en god allokering til internationale aktier. Og vi har tidligere set, at tilføjelse af international egenkapital kan tilføje værdi. Med den information ser 5-10 % guld måske ikke så dårligt ud.

Hvor meget foretrækker du at investere i guld?

NiftyIndices

ValueResearchOnline