Ansvarsfraskrivelse:Hverken forfatteren eller Dr. Wealth er ansvarlig for tab, du pådrager dig. Vi vil naturligvis heller ikke tjene på dine gevinster. Advarsel Emptor, folkens.

Mange finmekanikere, der er børsnoteret i Singapore, er blevet privatiseret i de senere år, såsom Armstrong, Fischer Tech, Innovalues, Interplex osv. Spindex er næsten et af dem, da det var genstand for et konkurrenceudbud mellem et holdingselskab, der er ejet af privateje Spindexs formand og en kapitalfond i 2017.

Det var ikke meget af en budkrig, da formanden hurtigt vandt ved at øge sin aktiepost fra 24,4 % til 72,4 % af selskabet.

Hvad gør denne virksomhed så interessant at være genstand for et konkurrencedygtigt bud? Lad os se på styrkerne og risiciene ved denne virksomhed nedenfor.

Spindex beskæftiger sig med præcisionsfremstilling. Det fremstiller præcisionsdele, der bruges i printere, biler, vaskemaskiner osv. Det har 4 fabrikker beliggende i Kina (Suzhou og Shanghai), Vietnam og Malaysia. En 5. fabrik er planlagt til at blive bygget i Nantong, Kina i 2021. Den havde tidligere en fabrik i Singapore, men har siden lukket den og flyttet til udlandet.

Sammenlignet med Singapore er jord-, fabriks- og lønomkostninger i Kina, Vietnam og Malaysia alle billigere. Som et eksempel er de kumulative omkostninger, som Spindex betaler for al den frie ejendom/forpagtning af jord i disse lande, kun SGD 7,1 mio. Til sammenligning var markedsværdien af lejemålsjorden i Singapore SGD4,1 mio., da Spindex overgav den tilbage til JTC i 2017 efter at have lukket fabrikken.

Omsætningen genereres i USD, men en del af omkostningerne er i de lokale valutaer (Renminbi – RMB, Vietnamesisk Dong – VND, Ringgit Malaysia – RM). Fordelene ligner en arbejder, der tjener en løn i Singapore, men bliver i Malaysia. Det er nok den største styrke virksomheden har.

Da USA indledte handelskrigen med Kina i 2018, begyndte nogle producenter at se på at flytte deres fabrikker uden for Kina, såsom Vietnam. Men længe før handelskrigen begyndte, havde Spindex allerede etableret en fabrik i Hanoi, Vietnam i 2004. Alle de fabrikker, som Spindex har, er certificeret til at producere bildele. Så Spindex har first-mover-fordel, hvis forsyningskæder begynder at flytte til Vietnam.

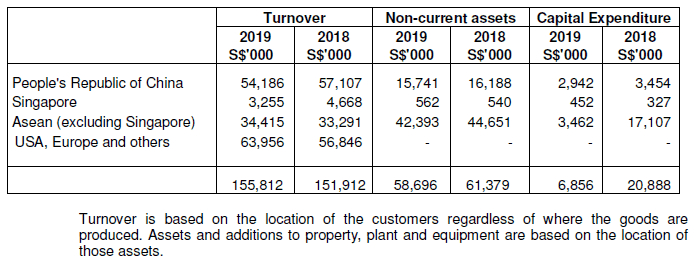

Når det er sagt, med 2 fabrikker i Kina, vil Spindex finde på at miste forretning i Kina, når forsyningskæder flytter sig? Lad os tage et kig på den geografiske fordeling af omsætning baseret på placeringen af Spindex kunder i figur 1 nedenfor.

Indtægter for kunder i USA er i størst risiko for handelskrigen. For regnskabsåret, der sluttede i juni 2019, genererede kunder i USA, Europa og andre en samlet omsætning på SGD64,0 mio. eller 41 % af den samlede omsætning. Vi ved ikke, hvor meget af disse amerikansk-baserede indtægter, der genereres fra fabrikker i Kina, men et blik på fordelingen af langfristede aktiver i de forskellige lande i figur 1 ovenfor fortæller os, hvor det meste af produktionskapaciteten er placeret. .

Ud af de 58,7 mio. SGD af langfristede aktiver (for det meste anlæg, ejendom og udstyr) er 43,0 mio. SGD (eller 73 % af det samlede beløb) placeret uden for Kina. Dette tyder på, at størstedelen af den USA-baserede omsætning kommer fra fabrikker uden for Kina.

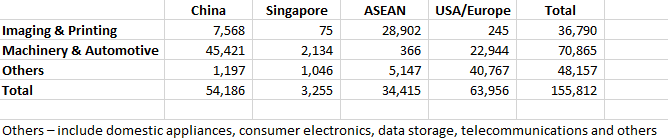

Dernæst, vil en del af den Kina-baserede indtægt faktisk være beregnet til eksport til USA? Fig. 2 nedenfor viser opdelingen af omsætning efter forretningssegmenter og lande, hvor kunderne er baseret.

Kunder i Kina genererede en samlet omsætning på 54,2 mio. SGD, eller 35 % af den samlede omsætning. Ud af omsætningen på 54,2 mio. SGD kommer 84 % fra Machinery &Automotive (M&A). I betragtning af, at antallet af køretøjer i Kina stadig vokser, er det sandsynligt, at Spindex's M&A-kunder fremstiller og sælger deres køretøjer i Kina i stedet for at eksportere dem til USA. Derfor er det usandsynligt, at Spindex's M&A-forretning i Kina vil blive påvirket af handelskrigen mellem USA og Kina.

Selvom Imaging &Printing (I&P)-forretningen i Kina kan blive påvirket, udgør den kun 14 % af omsætningen fra Kina. Under alle omstændigheder, givet at Spindex allerede har fabrikker i Vietnam og Malaysia, hvis Spindex's I&P-kunder flyttede til disse lande, ville Spindex være i stand til at beholde I&P-forretningen.

Spindex burde således være relativt immun over for handelskrigen, det vil sige stigning i toldsatserne for USA-bundne varer eksporteret fra Kina og flytning af forsyningskæder fra Kina til ASEAN-lande. Ikke desto mindre kan det stadig føles en vis påvirkning fra afkølingen af Kinas økonomi på grund af handelskrigen.

Som et lille præcisionsingeniørfirma har Spindex mange konkurrenter. En vigtig styrke, som Spindex har, som gjorde det muligt at trives til dato, er at være kundeorienteret. Det har vundet adskillige priser fra sin nøglekunde, Bosch, herunder:

Priserne er vidnesbyrd om, at Spindex er i stand til at levere produkter af høj kvalitet og god kundeservice til sine kunder. Forudsat at Spindex kan fortsætte med at gøre det i fremtiden, kan Spindex regne med fortsat forretning fra dem.

Selvom Spindex kan regne med Bosch for fortsat forretning, betyder det også, at Bosch står for en stor del af Spindex’ forretning. At miste Boschs forretning vil have en stor indflydelse på Spindex’ rentabilitet.

For Spindex står nøglekunder med en omsætning på mere end 10 % af den samlede omsætning for 60 % af omsætningen i M&A-segmentet og 52 % af omsætningen i Others-segmentet. I alt står nøglekunder for 43 % af den samlede omsætning.

Spindex skal udvise ekstra omhu for at sikre, at det ikke mister sine nøglekunder. På den positive side, fordi Spindex ikke har råd til at miste sine nøglekunder, vil Spindex ikke spare nogen indsats for at sikre produkter af høj kvalitet og god kundeservice til sine nøglekunder.

Et område, der skal overvåges, er fusioner og opkøb, der involverer dets nøglekunder. Når 2 virksomheder fusionerer, vil der ske en rationalisering af begge virksomheders forsyningskæder. Eksisterende leverandører kan enten få mere forretning fra den fusionerede enhed eller miste hele forretningen.

Da Spindex er i en branche, hvor forretninger handles i USD og har fabrikker i forskellige lande, har Spindex eksponering mod udenlandsk valuta (USD, RMB, VND, RM). I FY2019 er cirka 68% af omsætningen denomineret i USD, mens 14% af omkostningerne er denomineret i RMB, VND og RM. Der er således et misforhold mellem omsætning og omkostninger, hvilket udsætter Spindex for valutarisici. Følsomhedsanalyse viser, at et fald på 10 % i USD i forhold til SGD ville reducere overskuddet før skat med SGD 4,23 mio. (eller 23,5 %) i FY2019. Omvendt vil en stigning på 10 % i USD i forhold til SGD øge resultatet før skat med det samme beløb.

Mere generelt er der 3 typer af påvirkning fra valutaeksponering, nemlig:

Når USD stiger mod SGD, og SGD stiger mod RMB, VND og RM, som det er tilfældet i FY2019, er effekterne som følger:

Når USD falder i forhold til SGD, RMB, VND og RM, er det således negativt for Spindex, selvom det vil bogføre en valutaomregningsgevinst under anden totalindkomst. Som et eksempel faldt Spindex's resultat før skat i FY2018 med 7,6 %, mens der blev givet valutaomregningsgevinst på SGD2,5 mio.

Spindex er en familieejet virksomhed. Den nuværende formand, Tan Choo Pie, er i øjeblikket 73 år gammel. Han har overdraget virksomhedens ledelse til sin søn, Tan Heok Ting, som er 39 år. Den yngre hr. Tan har været administrerende direktør siden 2013. Men når der er lederskifte, er der altid usikkerheder i virksomhedens strategiske retninger, især når den ældste hr. Tan trækker sig fra virksomheden. Den yngre hr. Tan kan tage virksomheden til nye højder eller lave for mange ændringer til skade for virksomheden.

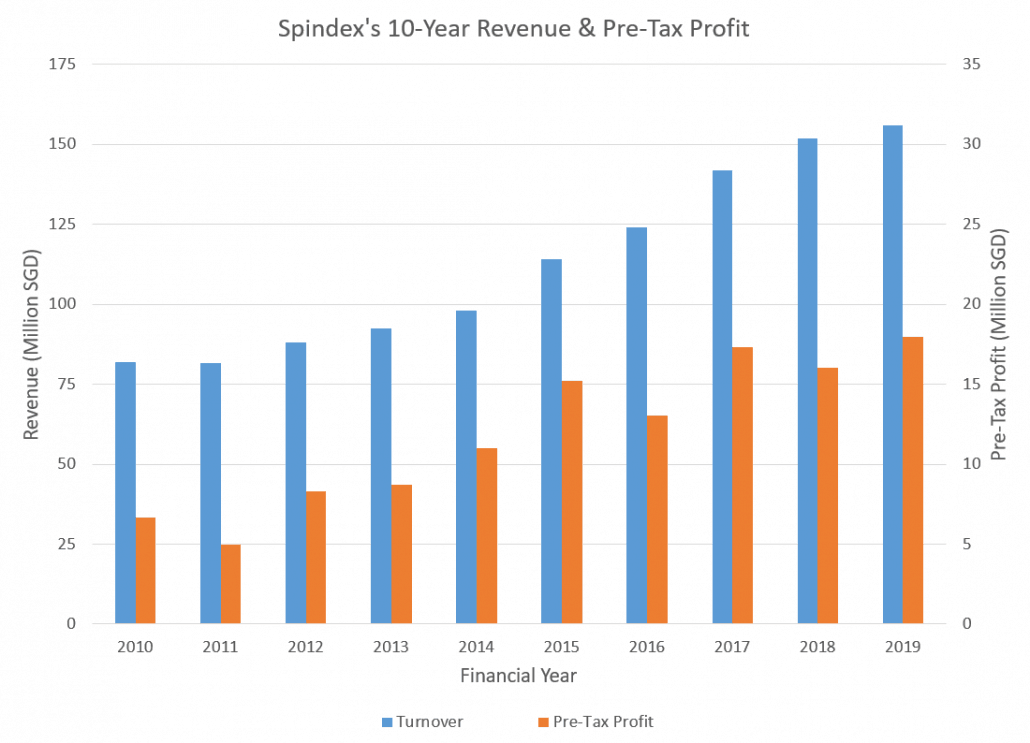

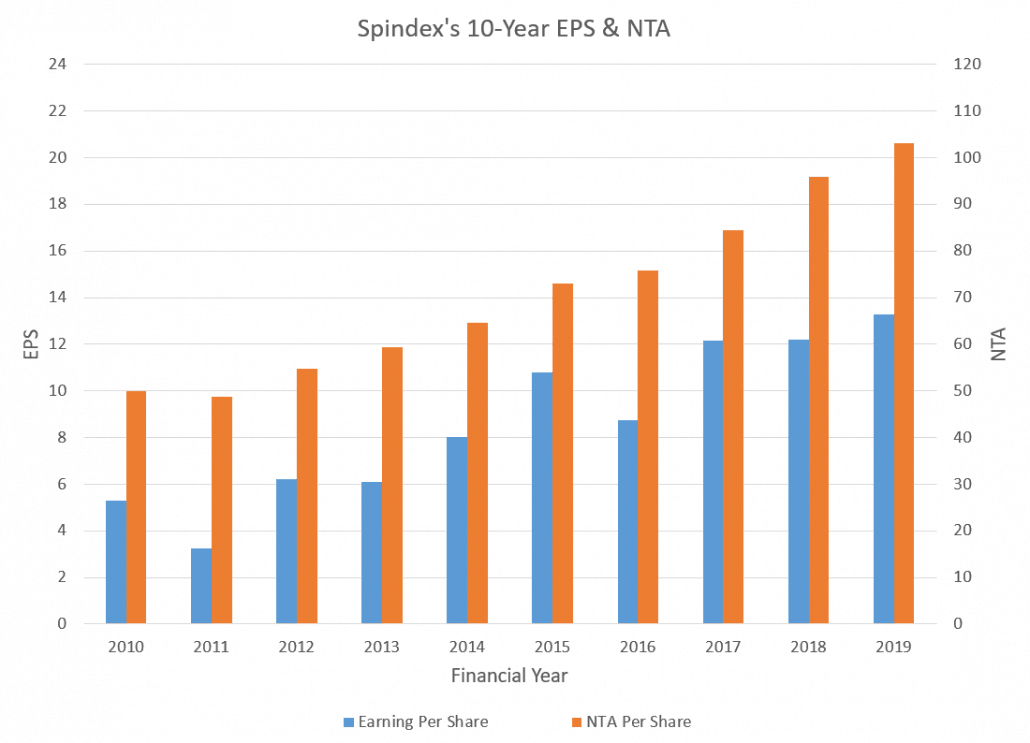

Jeg skriver sjældent om en virksomheds økonomi (EPS, NTA, værdiansættelse osv.) i mine blogindlæg, fordi disse alle er bagudskuende målinger. Uden en forståelse af forretningen kan man aldrig være sikker på, om den historiske præstation vil fortsætte. For Spindex vil jeg dog gøre en undtagelse, men jeg lader selve diagrammerne tale. De 2 diagrammer nedenfor viser omsætning, resultat før skat, indtjening pr. aktie og nettomaterielle aktiver for de seneste 10 år. Spindex er tydeligvis en virksomhed i vækst, med omsætning, resultat før skat, indtjening pr. aktie og NTA-fordobling i løbet af de seneste 10 år.

Spindex er en lille, men voksende virksomhed. Dets vigtigste styrker inkluderer at have en lavprisproduktionsbase og være kundeorienteret i at betjene multinationale selskaber i regionen. Den geografiske diversificering af dets fabrikker gør det muligt at være relativt immun over for den igangværende handelskrig mellem USA og Kina.

På den anden side omfatter nøglerisici stor afhængighed af flere nøglekunder, valutaeksponering og lederskabsovergang. Bemærk, at nogle af styrkerne og risiciene går hånd i hånd. At være kundeorienteret gør det f.eks. muligt for Spindex at vinde multinationale virksomheders forretning, men det kommer på bekostning af øget kundekoncentration.

At være placeret i flere forskellige lande giver geografisk diversificering og relativ immunitet mod handelskrigen, men der er øget valutaeksponering. Som man siger, "ingen risici, ingen gevinster!"

Indtil videre har Spindex været i stand til at styre risiciene godt. Jeg er glad for at fortsætte som aktionær.

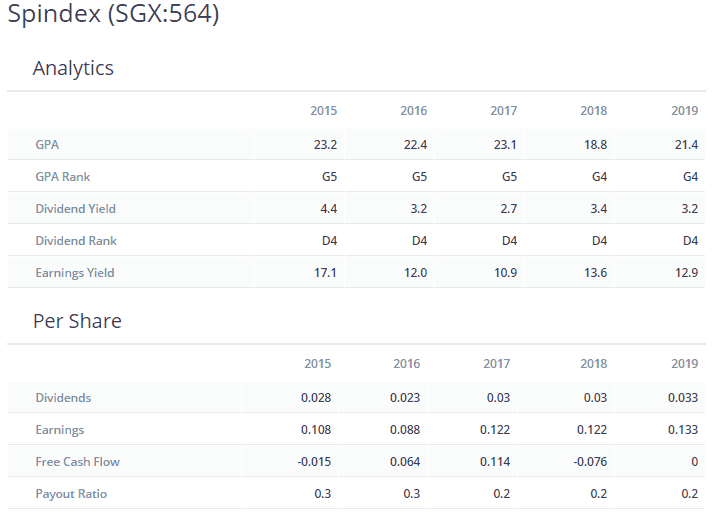

Redaktørens noter: Ved at bruge G5D5-strategien investerer vi kun i de allerbedste aktier. Vores analyse vil afvige en smule her ved, at vi tror, vi har savnet båden på Spindex. Dets pris er steget og med rette givet dens lange konsekvente track record. Mere så kan jeg godt lide det, når insidere bekymrer sig nok om deres virksomhed til at forsøge at bevare kontrollen ved at købe op til og kontrollere 75 % af ejerskabet. Jeg vil anse chancerne for, at aktionærværdien bliver ødelagt, meget lavere. Hold øje med dette omhyggeligt, og gå ind på mulighederne!

Hvis du gerne vil vide, hvordan vi investerer hos Dr Wealth, er du velkommen til at tilmelde dig en plads her for at finde ud af mere.