Covid-19-situationen har ramt luftfartsindustrien virkelig hårdt og især flyselskaberne, da de er en højt kapitaliseret virksomhed, som har brug for konstant cashflow for at finansiere deres driftsomkostninger, investeringsomkostninger og faste omkostninger.

I det scenarie, hvor de er nødt til at skære ned på kapaciteten, som hvor vi er i denne situation nu, kan virksomheden muligvis "spare" på deres driftsomkostninger, da de ikke skal pådrage sig gebyrer som håndtering og grundafgifter, der er relateret til driften. forretning.

Men de skal fortsætte med at betale for parkeringsafgifter til lufthavnen, afgifter samt faste omkostninger såsom lønninger og leje, der vil fortsætte med at bløde forretningen ud.

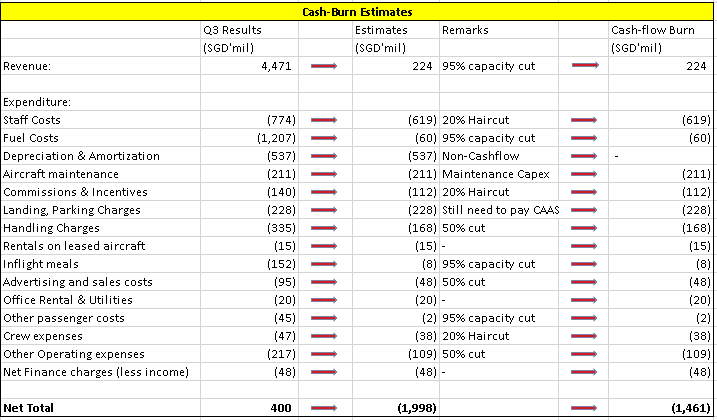

Jeg har kørt en simulering, hvor venstre side viser deres seneste Q3-resultater for året, der slutter 31. december 2019, mens den midterste del afspejler, hvordan situationen er i dag.

På højre side har jeg taget højde for bevægelser, der er relateret til pengestrømme, så ting som afskrivning er taget ud af kontekst, fordi de er ikke-likviditetsrelaterede poster.

Den midterste del afspejler det aktuelle scenarie, vi har i dag.

For eksempel ser toplinjen en kapacitetsnedskæring på 95 %, som blev annonceret for blot et par dage siden, da Singapore er i semi-lockdown-situation. Derfor har jeg justeret det samme for driftsomkostninger, såsom brændstof, måltider ombord på flyvningen og ekspeditionsgebyrer.

Til personaleomkostninger har jeg brugt et 20% klip på tværs af lønningslisten, mens jeg for andre faste omkostninger har taget et klip på 50%.

Det resulterende tab fra denne simulering er et negativt $(1.998 mio.) for kvartalet. Hvis vi dividerer dette med måneder, betyder det, at vi pådrager os et nettotab på $(666 mio.) / måned.

Hvad dette betyder fra et likviditetssynspunkt er, at skulle situationen sejre, forbrænder virksomheden cirka 1.461 millioner dollars i kontanter hvert kvartal eller 487 millioner dollars hver måned.

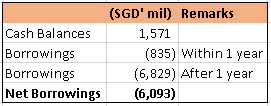

Nu ser det måske ok ud, hvis du er i en god stående orden med hensyn til din balance, men lad os se, hvad de har i dag.

Virksomhedens balance er i usikker tilstand ved kun at have 1,5 mia. USD i kontanter, mens de har lån, der var næsten 4 gange så mange som kontanter.

Ud af disse lån tilhører 3,75 mia. USD den obligationsudstedelse, som de foretog gennem årene, mens resten af de 2,35 mia. USD var banklån.

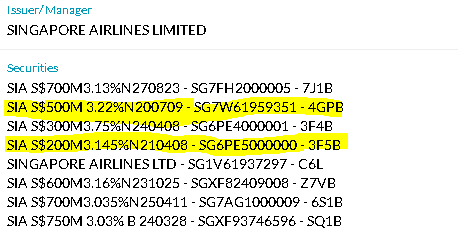

Obligationernes rentesatser varierede mellem 3,03% og 3,75% om året, og de skal fortsætte med at betale obligationsrenter kvartalsvis på omkring $40 mio. hvert kvartal til obligationsejerne. Manglende levering og betaling til tiden vil være fatalt for deres kreditvurdering.

Hvad der er mere bekymrende er, at virksomheden har en obligation på $500 mio., der udløber i juli 2020 i år, hvilket er kun 3 måneder væk. Det næste opkald udløber i april 2021 og beløber sig til et mindre beløb på 200 mio. USD.

Under normale omstændigheder kan de simpelthen bare udstede nye obligationer til offentligheden og refinansiere den, der modnes (sparker dåsen ned ad vejen).

Men under dagens scenarie er det usandsynligt, at det vil være muligt.

Ser vi på den nuværende obligation, der er på markedet 3,03% med udløb i 2024, handler obligationen i øjeblikket under pari på 86 cent. For alle obligationer, der handler under pari, signalerer det en troværdighed af going concern, især i en hårdt ramt situation som denne i dag.

Den anden måde er at forlænge deres kreditfacilitet med de banker, som er villige til at låne dem yderligere for at overvinde denne pengestrøm. Men der er en ringvirkning ved dette – den lavere omsætning ville føre til lavere kreditvurderinger, højere lånerente og begrænse mængden af lån i forhold til sikkerhedsstillelse.

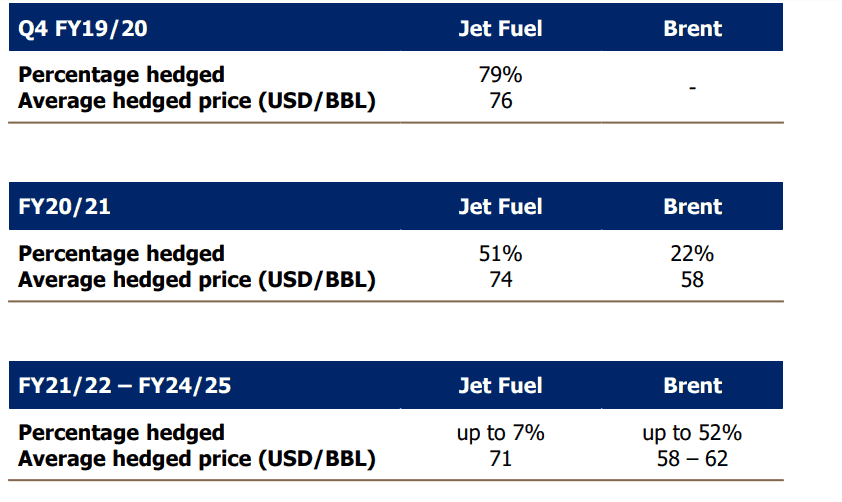

Dette vil blive forværret, når de rapporterer tal for FY2020, fordi de ville være nødt til at indskrive et brændstofafdækningstab på næsten $2,5 mia. Dette vil presse deres NAV ned med yderligere 2 USD pr. aktie, ud over et tab i 4. kvartal.

Kort sagt er den NAV, du ser i Q3, ikke en afspejling af, hvad deres nav vil være om 3 måneder fra nu. Vi ser en NAV pr. aktie, der er tættere på $6.

Jeg kæmpede for at forstå, når nogen købte en aktie, og de ræsonnerede, at virksomheden er for stor til at gå konkurs på grund af en stærk opbakning.

Jeg tror ikke, de fleste mennesker virkelig forstår konsekvenserne.

Du kan se, når en virksomhed er for stor til at gå konkurs, vil der normalt være indgreb eller redningsaktioner i form af "kontante tilskud". Men regeringen aktiverer normalt ikke disse kontante tilskud blot ved at give kontanter til disse virksomheder, fordi disse reserver også er vores lands skatteyderes penge i sidste ende.

Det er mere sandsynligt, at selskabet vil udstede et rettighedsopkald, hvilket i dette tilfælde Temasek, der er den største aktionær for selskabet, vil pumpe flere kontanter ind i bytte for højere aktieudstedelse. Dette vil være fair over for både de eksisterende aktionærer såvel som alle de andre mennesker, der ikke har nogen andel i branchen, fordi ingen vil blive udvandet. Eksisterende aktionær kan vælge at tegne for ikke at blive udvandet, mens vi andre vil være glade for, at Temasek tager en større aktiepost i selskabet.

Hvis det er sandt, vil vi sandsynligvis se, at SIA udsteder et aktieopkald maks. 1 eller 2 måneder fra i dag, fordi deres nuværende likviditet ikke er i stand til at holde deres omkostninger i mere end 3 måneder i træk .

Aktieemissionen skal være attraktiv for at lokke eksisterende aktionærer til at deltage. Det betyder, at rettighederne vil blive udstedt med en kæmpe rabat til de moderaktier, der handles på markedet.

Ud fra et likviditetsperspektiv fik vi DBS til at rejse kapital i dybden af GFC ved at udstede en fortegningsemission for at rejse $4 mia. Og vi taler om, at banker gør det, hvor de skulle have en stærk CET-ratio (ok, stresstesten for CET-ratio er forbedret efter GFC).

Hvis du køber i dag, simpelthen fordi SIA er på det laveste niveau i 21 år og aldrig har været så lavt selv under GFC, så burde du være i stand til at udlede, hvordan de vil finansiere deres kommende udgifter med det eksisterende cashflow, de har.

Blot at stole på stærk Temasek-opbakning eller tilbagevenden til post-covid 19-situationen er næppe svaret, og det er svært at være en helt i disse tider, hvor næsten alle brancher kæmper.

P.S:Jeg har ikke en lang/kort stilling i skrivende stund, men jeg kan starte en stilling inden for de næste 48 timer.

Genudgivet med tilladelse med mindre ændringer. Oprindeligt indlæg her.

Begynd tidligt, og fortsæt med at opbygge gode vaner for pengeforvaltning

Valgmuligheder, deres typer, og hvordan de fungerer

Singapore Airlines (SIA)-rettighedsaktier og MCB-udstedelser – Sådan får du mening i dem

IREIT Global fortegningsemission – at tegne eller sælge?

mm2 rettighedsudstedelse – hvad du behøver at vide