Da Sembcorp Marine og Keppel Corp stoppede handel i torsdags, vidste vi, at noget var under opsejling.

Der er kommet to store meddelelser siden handelsstoppet.

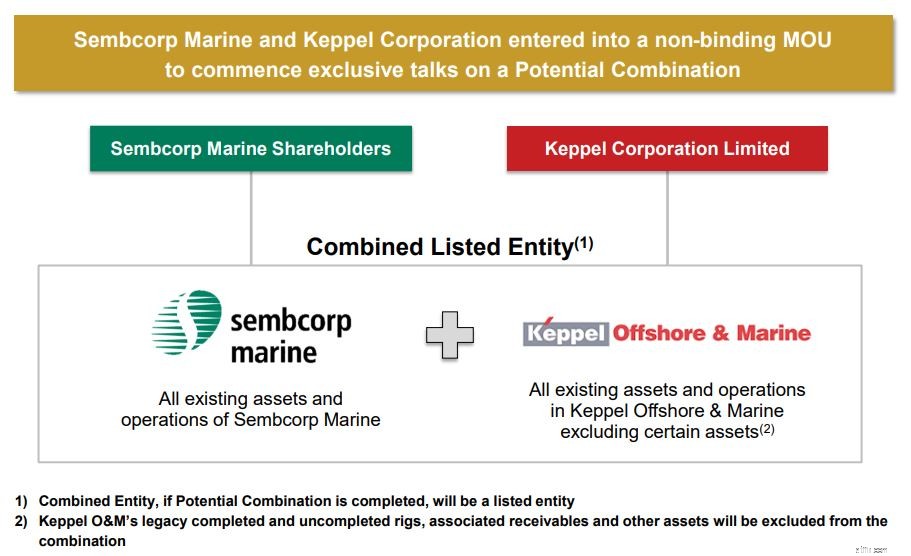

Begge virksomheder annoncerede et ikke-bindende Memorandum of Understanding (MOU) for at diskutere en potentiel fusion mellem Sembcorp Marine og Keppel Corporation 's offshore- og marineenhed (Keppel O&M).

Selvom forhandlingerne stadig er på deres indledende stadier og kan tage måneder, før der er indgået en aftale, er dette vigtige nyheder, der vil holde aktionærerne på kanten af deres pladser.

Ud over den ikke-bindende MOU har Sembcorp Marine også annonceret enemission på 1,5 milliarder USD med rettigheder for at øge sin kassebeholdning.

Med 2 emner ved hånden, vil vi dele denne artikel op i 2 dele. Først vil jeg diskutere, hvad investorer kan forvente af den potentielle fusion og efterfølgende, virkningen af rettighedsudstedelserne.

Lad os først se på de involverede virksomheders virksomheder.

Sembcorp Marine (SGX:S51) er en global spiller inden for innovative ingeniørløsninger til offshore-, marine- og energiindustrien med faciliteter i 5 lande, Singapore, Indonesien, Storbritannien, Norge og Brasilien. Mere specifikt er det involveret i 4 hovedsektorer:

I de seneste år har Sembcorp Marine øget sit fokus på vedvarende og andre rene energiløsninger, da dens offshore- og marinesektor står over for en nedtur forårsaget af den langvarige svaghed i oliepriserne, som er yderligere forværret af pandemien.

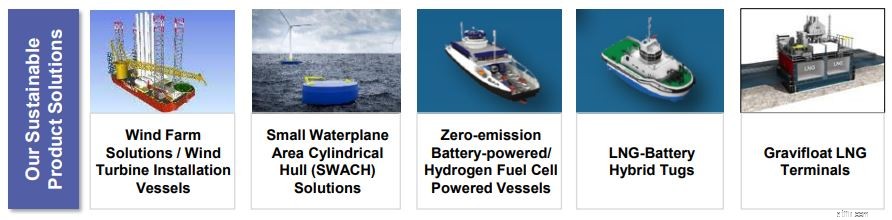

Billedet nedenfor er nogle eksempler på dets bæredygtige produkter:

Keppel Corporation (SGX:BN4) er meget mere forskelligartet sammenlignet med Sembcorp Marine. Keppel Corporation er moderselskabet til Keppel O&M. Dens forretning leverer løsninger til bæredygtig urbanisering på 4 nøgleområder:

Enhver kan sige, at de har set denne fusion komme, men denne fusion ville ikke være sket, hvis ikke for en række begivenheder, der skete tilbage sidste år. Her er en tidslinje over nøglebegivenheder, der fører til den potentielle fusion:

Nu:En potentiel fusion mellem Sembcorp Marine og Keppel O&M.

Nå, en fusion mellem disse to Temasek-støttede virksomheder er efter min mening den rigtige vej frem.

Da virksomheder i skibsbygnings- og marinesektoren står over for et svagt syn, er mange allerede fusioneret til en større enhed.

Ligeledes ville en fusioneret virksomhed for Sembcorp Marine og Keppel Corporation være i en bedre position til at udnytte vækstmuligheder, konkurrere om større kontrakter og forfølge synergier fra en kombineret driftsskala.

Denne aftale er gavnlig for Sembcorp marine aktionærer.

Dets kommende rettighedsspørgsmål (omtalt mere nedenfor) har og bør have forrang frem for fusionen.

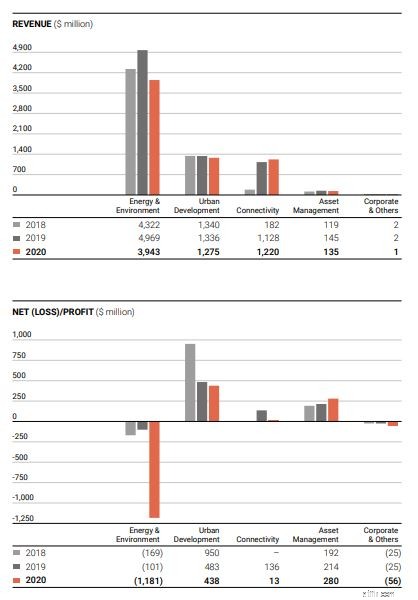

For FY2020 rapporterer Keppel Energy &Environment et nettotab på 1,2 milliarder USD sammenlignet med et nettotab på 101 millioner USD i FY2019. (se billedet nedenfor) Dets O&M-forretning bidrog med størstedelen af dets tab.

Som sådan med fjernelsen af O&M-virksomheden, kunne det være en velsignelse for dets aktionærer.

Hvis handlen går igennem med succes, vil Keppel Corporation være i stand til at udskille sin O&M-forretning, hvilket potentielt kan frigøre værdi for dets aktionærer .

Samme dag som meddelelsen foreslog Sembcorp Marine også en yderligere $1,5 milliarder fortegningsemission at styrke sin finansielle stilling og fremskynde sit strategiske omdrejningspunkt i retning af vedvarende og ren energi.

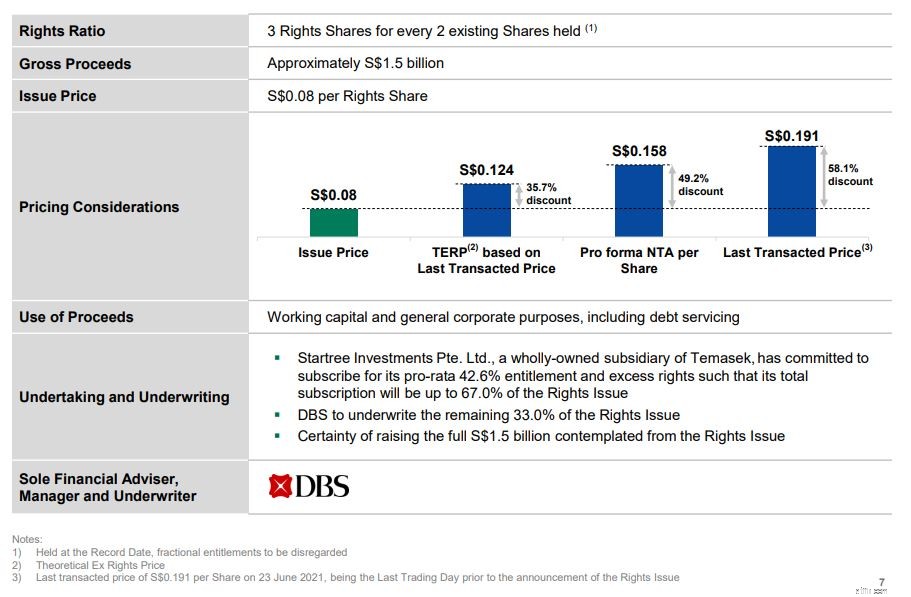

For hver 2 Sembcorp Marine-aktier vil du være berettiget til 3 rettighedsaktier til en pris af $0,08 pr.

Til denne pris repræsenterer det en rabat på 58,1 % fra den sidst handlede pris, hvilket er ekstremt udvandende for investorer.

Rettighederne er "opsigelige", hvilket betyder, at du kan sælge dine tildelte rettigheder, hvis du ikke ønsker at tegne. Men hvis fortiden er nogen indikation, tror jeg ikke, at rettighederne ville være meget populære og måske ikke være meget værd på det åbne marked.

I betragtning af den tidligere fortegningsemissions upopularitet kan flertallet blive optaget af Startree Investment Pte Ltd, et datterselskab af Temasek, som har forpligtet sig til at tegne op til 67 % af alle rettighederne. De resterende 33 % (hvis ikke optaget) vil derefter blive tegnet af DBS. Det betyder, at Sembcorp Marine garanteret vil rejse de 1,5 milliarder dollars, det er et spørgsmål om, hvem der betaler for det.

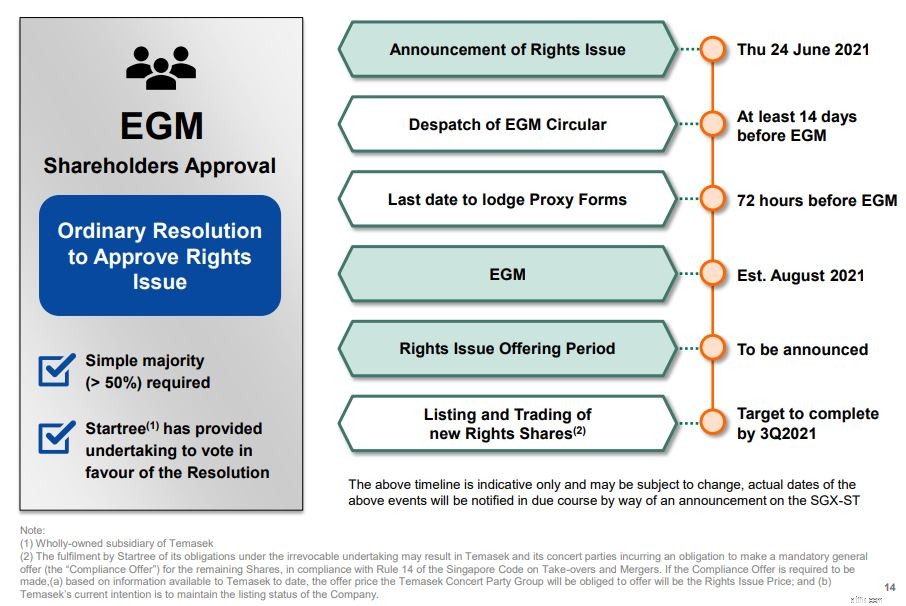

Ikke desto mindre er fortegningsemissionen betinget af aktionærernes godkendelse. Her er tidslinjen, som investorer i Sembcorp Marine bør notere sig:

Denne fortegningsemission er oven på den fortegningsemission på 2,1 milliarder dollars, der blev gennemført tilbage i september 2020. 1,5 milliarder dollar af de rejste 2,1 milliarder dollar blev brugt til at reducere Sembcorp Marines gæld til Sembcorp Industries Ltd, mens de resterende 0,6 milliarder dollar blev brugt som arbejdskapital.

Med 1,5 milliarder USD er denne fortegningsemission ekstremt udvandende især når du sammenligner det med dets nuværende markedsværdi på $2,4 milliarder (før meddelelsen).

Fire officielle grunde blev givet til denne rettighedsemission:

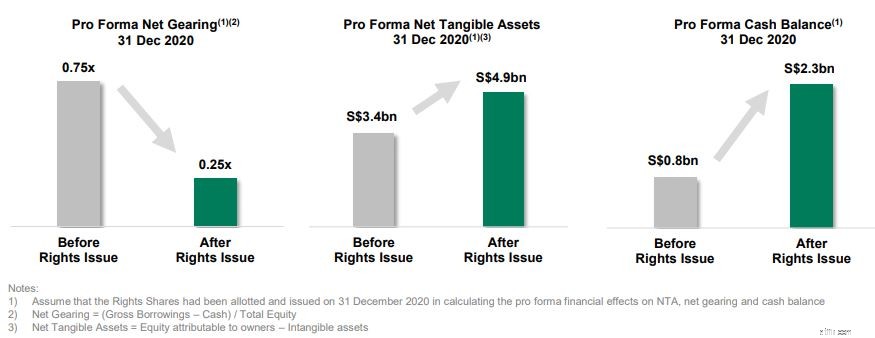

Fortegningsemissionen ville give Sembcorp Marine mulighed for at reducere sit nettogearingsforhold fra 0,75x til 0,25x. Dette ville være med til at styrke både långiveres og kunders tillid.

Derudover ville det være i stand til at øge sin likviditetssaldo fra $0,8 milliarder til $2,3 milliarder, hvilket gør det muligt at opfylde sine forventede operationelle finansieringsbehov frem til udgangen af 2022.

Med flere penge ville Sembcorp Marine så være i stand til at byde på større værdi og større projekter, som kunne sikre dets langsigtede levedygtighed.

At have flere kontanter betyder, at det har råd til at investere på lang sigt, hvilket er afgørende, især da Sembcorp Marine ønsker at drive vækst i sektoren for ren energi.

Sembcorp Marine håber også at accelerere sit strategiske omdrejningspunkt i segmentet for høj vækst af vedvarende og ren energi. Med denne rettighedsemission ville den have større evne til at finansiere vækst og gennemgå strategisk ekspansion.

Mens fortegningsemissionen er underlagt aktionærernes godkendelse, prissætter investorer allerede denne mulighed. Dets aktiekurs har allerede fået et massivt hit den første dag efter annonceringen.

Spørgsmålet er nu, vil dette være den sidste rettighedsemission? Eller vil Sembcorp Marine kræve mere finansiering i den nærmeste fremtid?

Hvis vi ser tilbage på 2020, var Sembcorp Marines pengestrøm fra driftsaktiviteter -750 millioner dollars, mens pengestrømmen fra investeringsaktivitet var -88 millioner dollars. I alt brændte det -838 millioner dollars.

Mens situationen i dag ikke er så slem som sidste år, er Sembcorp Marine stadig påvirket af nedturen i offshore- og marinesektoren.

Lad os som sådan tage gennemsnittet af deres 2020 og 2019 pengestrømme. Den estimerede kontante forbrænding for Sembcorp Marine for dette år kan være omkring -723 millioner dollars.

Med denne hastighed er det ikke underligt, hvorfor Sembcorp Marine med en nuværende likviditet på $0,8 milliarder ville kræve en anden finansiering.

Hvis vi antager, at Sembcorp Marine fortsætter med at forbrænde så mange penge hvert år, ville den nuværende emission på 1,5 milliarder dollars betyde en forlængelse af dens landingsbane med kun 2 år. Som sådan er en anden fortegningsemission sandsynlig, når den tid kommer.

Den potentielle fusion er en glædelig nyhed. Det er dog ikke alle investorer, der vil være tilfredse med de to udmeldinger.

Hvis du har aktier i Sembcorp Marine, vil du have en svær beslutning at træffe. Efter meddelelsen er aktiekursen allerede faldet, hvilket efterlader de fleste investorer ingen chance for at gå ud til en 'fair' pris.

På den ene side kan fusionen skabe stor synergi mellem begge virksomheder, men på den anden side vil koncernen fortsat stå over for virkningen af pandemien og en generel tilbagegang i olie- og gasindustrien. Hvis du er aktionær, skal du selv træffe et valg, da jeg heller ikke har noget svar.

Hvis du er en investor i Keppel Corporation, er dette flyttet bestemt en velsignelse. Fjernelsen af dens O&G-sektor kunne udjævne Keppels fremtidige indkomst, hvilket mange investorer favoriserer.

I skrivende stund ejer jeg ingen Sembcorp Marine-aktier eller Keppel Corporation-aktier. Men fremadrettet kan jeg tage et kig på Keppels forretning.

P.S. for dem, der foretrækker at lytte/se, har Alvin også lavet et videoresumé: