Denne artikel blev lavet som et supplement til mit foredrag ved SGX's Regular Shares Savings-begivenhed i 2019, hvor jeg præsenterede for over hundredvis af unge investorer, som var meget ivrige efter at kickstarte deres investeringsrejse.

Emnet, jeg delte, var porteføljeopbygning gennem brug af aktie-ETF'er og obligations-ETF'er. Dette er en meget enkel idé for investorer, der kan lide at gøre deres investeringer selv for at opnå et anstændigt afkast uden at bruge for meget indsats.

Du kan endda spare gebyrerne ved at bruge online platforme som robo advisor. Så det er lidt ligesom at sige "Nej tak til robo-rådgiveren, for du kan gøre det selv."

Så her er opskriften og slides, hvis du gik glip af mit foredrag i sidste uge!

TL;DR

Jeg går ind i de fulde detaljer nedenfor.

Men først ... lad os definere betydningen af portefølje (for helt nybegyndere).

Det er en kombination af aktier og/eller obligationer, du akkumulerer.

Ligesom det kræver begge ingredienser - kylling og ris for at lave en lækker tallerken med kyllingris... du har brug for både aktier og obligationer for at opbygge en rentabel portefølje.

Det er bare så enkelt.

Lad os nu hoppe ind i indholdet:

Før du overhovedet begynder at investere, vil du måske stille dig selv et simpelt spørgsmål:

"Hvor meget kan du tabe, hvis aktiemarkedet falder?"

Jo højere dette tal, desto højere risikotolerance.

Og jo lavere dette tal er, jo lavere er din risikotolerance.

Spørgsmålet er afgørende, fordi de fleste investorer typisk brænder fingrene, fordi de overvurderer deres fordele (potentielle gevinster) og undervurderer deres ulemper (risici).

Hvis du vil være rentabel, er du nødt til at styre din risiko meget omhyggeligt - invester sikkert, og så vil gevinster følge.

Når du får klarhed over din risikotolerance, kan du begynde at bestemme %-allokeringen af dine aktie-obligationer.

Hvis du ikke kan tåle mange risici, vil jeg råde dig til at allokere mere af din portefølje til obligationer.

Overvej også, at aktiemarkedet klarer sig omvendt i forhold til obligationsmarkedet det meste af tiden (f.eks. når aktiemarkedet tanker, vil obligationsmarkederne normalt klare sig godt)

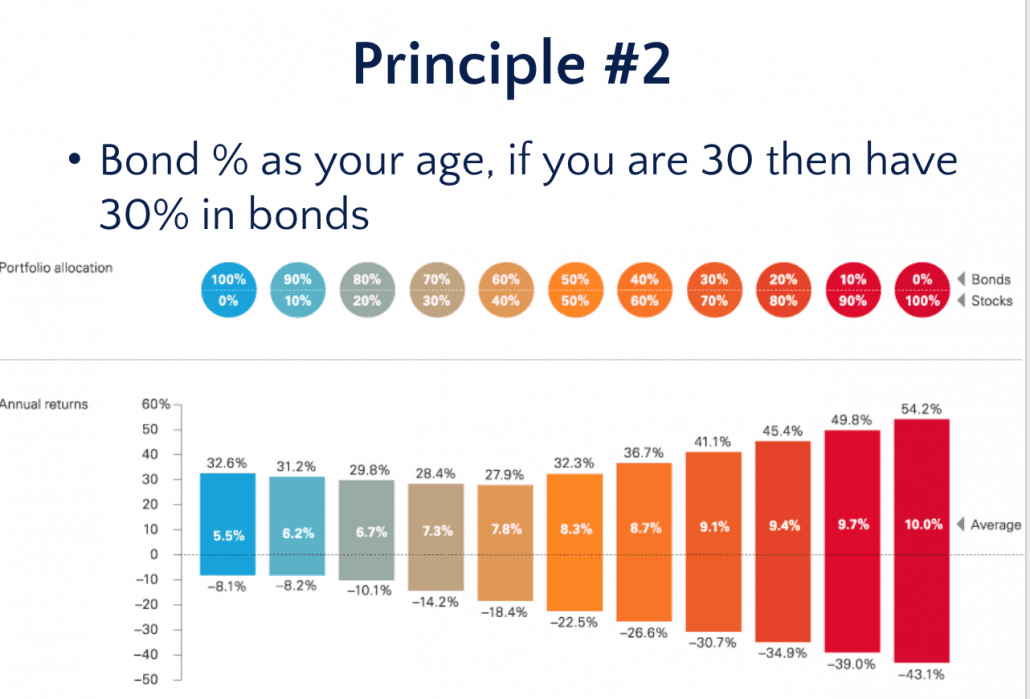

De fleste traditionelle investeringseksperter vil anbefale, at du allokerer mere af din portefølje til obligationer, når du bliver ældre. Det betyder, at hvis du er 30 i år, og du har 30 % af din portefølje i obligationer, vil du måske se på at hæve den procentdel til 35 % 5 år senere, når du når 35.

Selvfølgelig er dette en anbefaling – ikke en hård og hurtig regel.

Men vær altid klar over hvor meget du har råd til at tabe.

For eksempel:

Hvis du kun kan tåle et tab på 30 %, bør du lægge 70 % i aktier og 30 % i obligationer. Hvis du kun kan tåle et tab på 10 %, bør du have 20 % i aktier og 80 % i obligationer.

Nu har du sikkert hørt om denne sætning:

Det, der bliver målt, bliver forbedret.

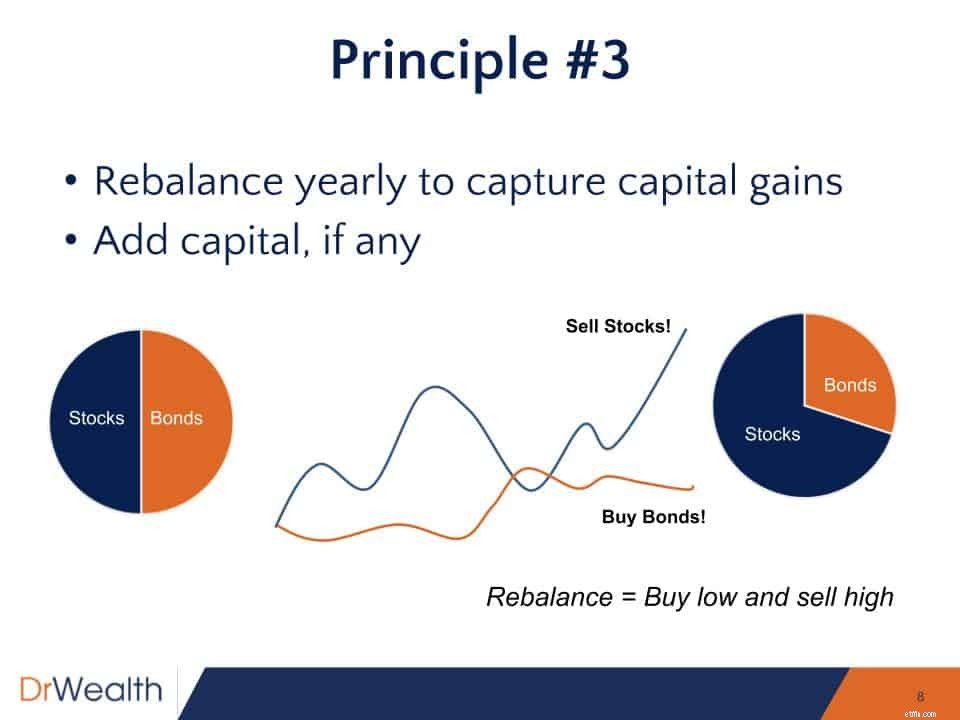

Du bør gennemgå din porteføljepræstation mindst en gang om året. Den vigtige handling at tage er at genbalancere din portefølje.

Rebalancering hjælper dig med at realisere dine kursgevinster hvert eneste år.

Du kan ikke forvente at bygge en portefølje én gang og lade den køre – det er ikke en Robo-Advisor eller en eller anden algoritmisk investeringsmaskine.

Bare rolig. Genbalancering er ikke cheem overhovedet.

Lad mig tage et eksempel med dig:

Lad os sige, at du har bygget en portefølje med 50-50 allokering til både aktier og obligationer.

I slutningen af året, hvis du har 60-40 allokering til aktier og obligationer (f.eks. klarede dine aktier sig bedre end dine obligationer og gav 10 % gevinst).

Med tanke på, at aktiemarkedet normalt præsterer omvendt i forhold til obligationsmarkederne, rebalancerer du din portefølje ved at sælge stigningen på 10 % i aktier til et maksimum og købe yderligere 10 % i obligationer på et lavpunkt.

Kan du se præcis, hvordan det hjælper dig med at købe lavt, sælge højt?

Selvfølgelig brugte jeg en porteføljeallokering på 50-50 aktieobligationer – du kan anvende denne rebalanceringsstrategi på dit eget personlige porteføljeforhold.

En ting at huske er:

Du SKAL mindst rebalancere én gang om året

Dette hjælper dig med at realisere dine gevinster og bevare din målrettede aktieobligationsallokering!

Ligesom hvordan virksomheder har deres generalforsamlinger, eller organisationer har deres årlige finansielle revision...

Det er nødvendigt for dig at gennemgå din portefølje årligt, så du ved, hvor mange gevinster du præcis har opnået.

I orden. Dette er de 3 principper for at styre en rentabel portefølje.

Nu er jeg sikker på, at du som ny investor måske ikke er tryg ved at vælge specifikke aktier eller obligationer.

Derfor vil jeg normalt råde nye investorer til at gå med ETF'er.

Det er dog ikke alle ETF'er, der er sikre - køb det forkerte indeks, og du kan se dine penge bryde i brand.

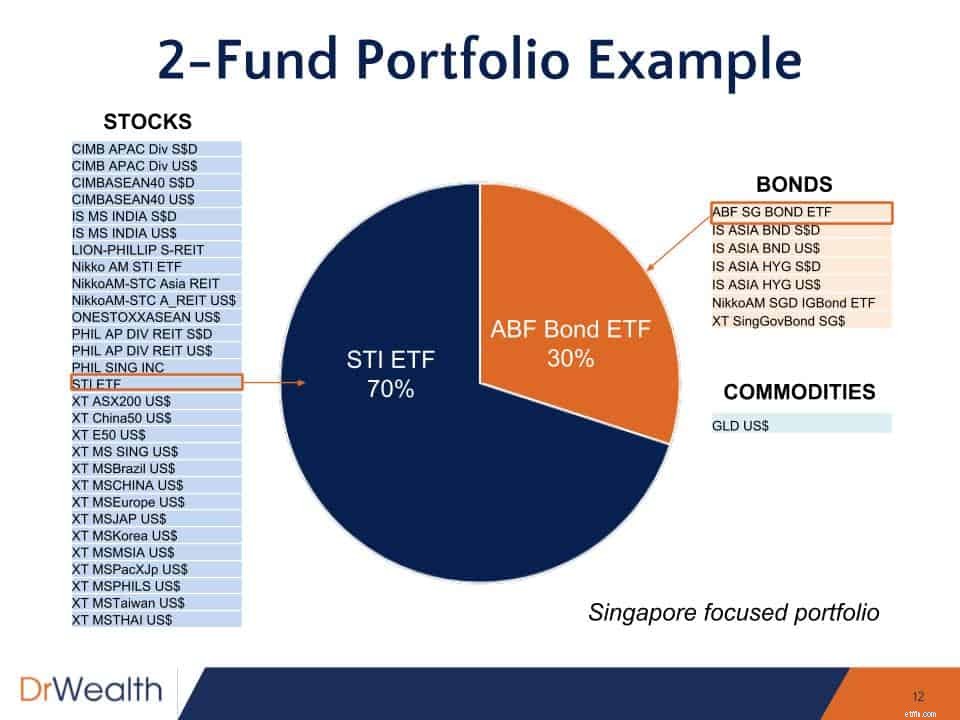

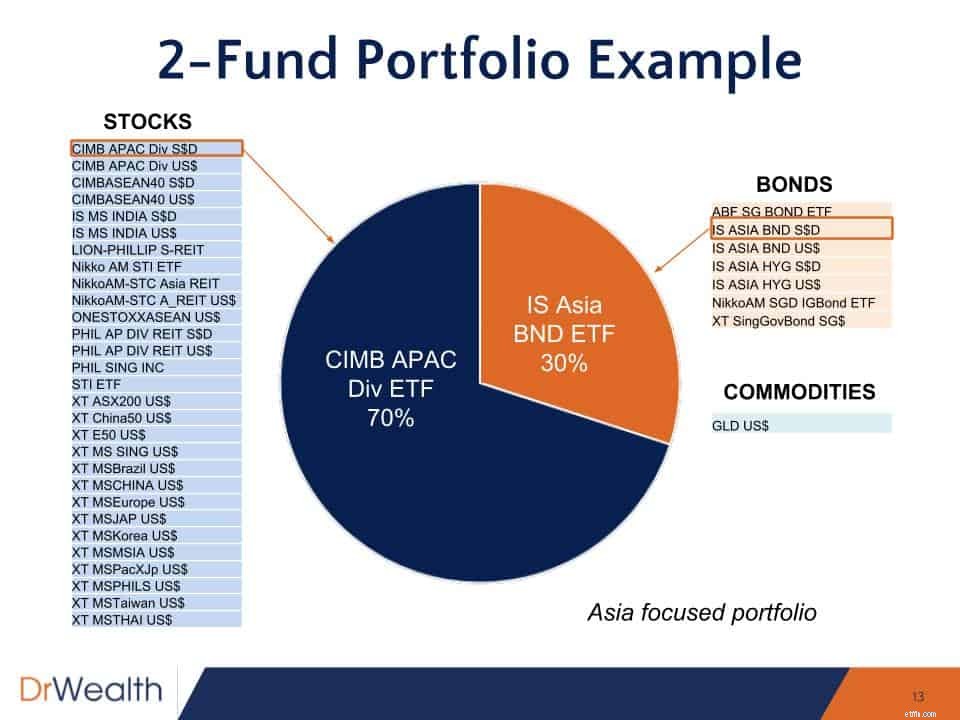

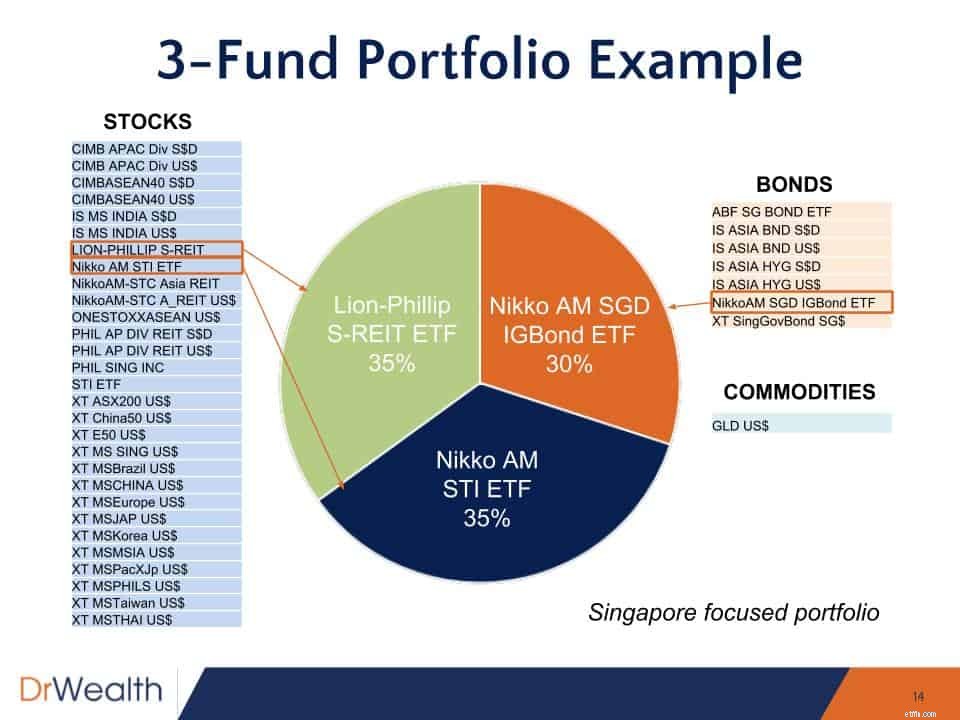

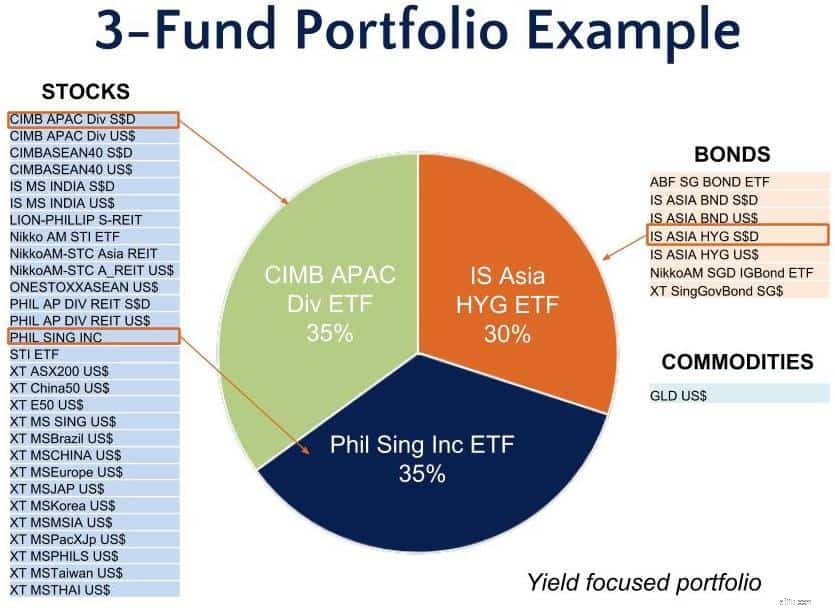

Jeg gav også nogle eksempler på, hvordan du kan bygge din egen portefølje ved hjælp af ETF'er noteret på SGX. Eksemplerne er bygget på en 70% aktie- og 30% obligationsportefølje.

Du kan vippe porteføljens fokus efter geografi eller udbytte!

Dette er en klassisk Singapore-portefølje, der involverer STI ETF og ABF Bond ETF. STI består af de top 30 Singapore-noterede blue chips, mens ABF Bond ETF primært investerer i Singapore-statsobligationer.

Denne portefølje tager en bredere geografisk eksponering til asiatiske aktier og obligationer. Dette er mere end blot at investere i Singapore.

Du kan også tilføje flere ETF'er, hvis du vil. I betragtning af at 70% er allokeret til aktier i dette eksempel, kan man dele aktieeksponeringen op til to ETF'er. En REIT ETF kan være interessant for nogle mennesker, især hvis de kan lide ejendomme og udbytte.

Dette sidste eksempel vipper porteføljen til højere udbytter og renter. Der er ETF'er som Phil Sing Inc ETF, der investerer i udbyttebetalende aktier i Singapore uden at være for koncentreret i REIT'er. Dette ville love godt for investorer, der foretrækker mere diversificering. Obligationskomponenten kunne også forbedres for højere rente ved at gå med iShares Asia High Yield Bond ETF, men det ville komme med højere kreditrisiko.

Det er alt! Jeg håber, at ovenstående giver dig nogle sårbare indsigter til at starte din investeringsrejse.

Hvis du kan lide den strategi, jeg delte med dig ovenfor og ønsker at opnå endnu bedre afkast sikkert med minimal indsats, vil jeg gerne invitere dig til mit kommende webinar, hvor jeg deler mere . Det er gratis, og jeg vil dele mange virkelige casestudier af en meget systematisk investeringstilgang, som du kan bruge til at finde rentable aktier.

Hvordan opbygger man en SIP-portefølje af investeringsforeninger?

Sådan opbygger du en vindende investeringsforeningsportefølje for 2019 og derefter

Aktieportefølje for begyndere:Hvordan opretter du din aktieportefølje?

Hvordan udvikler vi nye udbytteinvesteringsstrategier til førtidspension?

Hvordan opbygger man en langsigtet portefølje?