Som vi alle ved, har Singapore-aktier klaret sig dårligere på de globale markeder i mange år. Singapore-markeds-ETF'en, STI ETF er stadig under dens 5-års højde. Faktisk var den højeste STI ETF nogensinde opnået $3,96 i 2007, og STI ETF har aldrig slået denne rekord siden da.

Da omkring 46 % vægten af STI ETF kommer fra de tre lokale banker – DBS, OCBC og UOB, vil vi undersøge disse Singapore bankaktier, der er værd at investere i og holde på på lang sigt.

Jeg havde del 5 nøglekriterier, jeg bruger til at analysere disse bankaktier tidligere, du kan læse den artikel her.

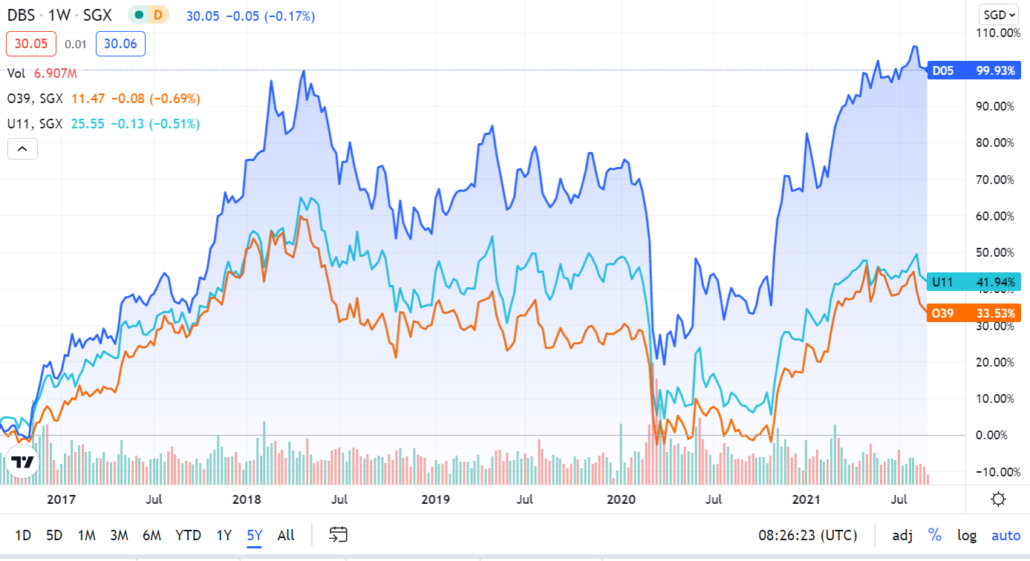

Følgende er afkasttabellen for de seneste 5 år, fra august 2016 – august 2021:

| STI ETF | DBS | OCBC | UOB | |

|---|---|---|---|---|

| Samlet prisgevinst | 8,87 % | 99,93 % | 33,53 % | 41,93 % |

| Samlet udbyttegevinst | 20,28 % | 34,53 % | 24,19 % | 25,72 % |

| Samlet gevinst | 29,14 % | 134,46 % | 57,72 % | 67,65 % |

| Årlig kursgevinst | 1,71 % | 14,86 % | 5,95 % | 7,25 % |

| Årlig udbyttegevinst | 3,76 % | 6,11 % | 4,43 % | 4,68 % |

| Årlig samlet gevinst | 5,48 % | 20,97 % | 10,38 % | 11,94 % |

| NAV-vækstrate | 4,45 % | 6,26 % | 5,18 % | |

| Nuværende pris til NAV | 1,45 | 1.05 | 1.11 |

I løbet af disse 5 år har alle tre banker klaret sig bedre end STI ETF.

Du kunne have gjort det bedre blot ved at investere direkte i Singapore-banker end hele Singapore-indekset.

STI ETF har dog det laveste årlige afkast, men genererede stadig 5,48% om året.

Dette skyldes primært udbyttet på 3,76 % om året. STI ETF oplevede i gennemsnit ikke væsentlige ændringer i prisen i løbet af disse 5 år.

Selvom kortsigtede bevægelser for de tre banker kan ligne hinanden, er DBS på lang sigt banken med mere volatilitet og formåede at fordoble prisgevinsten i disse 5 år.

Der kan være mange faktorer, der påvirker bevægelsen af en aktiekurs, men en nøglefaktor, som vi kunne se, var, at DBS havde det højeste årlige udbytte til 6,11 % baseret på en indgangspris fra august 2016.

Pris er hvad du betaler, værdi er hvad du får.

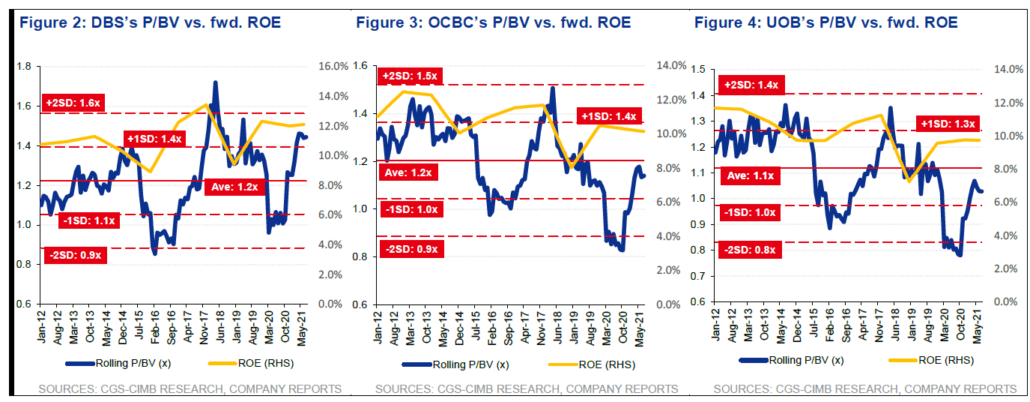

Med hensyn til NAV vækstrate genererede OCBC den højeste årlige NAV vækstrate på 6,26% om året. OCBCs NAV vækstrate er vokset ud af sine årlige prisstigninger.

Dette er grunden til, at OCBC handler til 1,05x kurs til NAV, som er den laveste blandt de tre banker. Dette tyder også på, at OCBC er den mest undervurderede bank baseret på Pris til NAV.

Selvom Singapore-aktier halter bagefter de globale markeder, var de tre lokale banker stadig i stand til at generere tocifrede årlige afkast i de sidste 5 år.

Baseret på sammenligningen af prisen med NAV, handler OCBC og UOB stadig med en rabat i forhold til deres historiske gennemsnit. Selvom det kan tage lidt tid for dem at nå deres fair værdi, giver bankerne et udbytte på 4+% baseret på den aktuelle pris. Udbytteudbetalingsforholdet er omkring 40%-50% af deres indtjening, hvilket viser, at deres udbytte sandsynligvis vil være bæredygtigt. Faktisk kan de endda øge deres udbetaling i fremtiden.

Fremover, hvor økonomien åbner op og fjernelsen af udbytteloftet fra MAS kombineret med lavere kvoter for misligholdte lån, bør bankaktier fortsat klare sig godt.

Ansvarsfraskrivelse:Jeg har en af bankerne som topbeholdning i min aktieportefølje. Denne bankaktie har givet mig 5-cifret udbyttegevinst og en 5-cifret kapitalgevinst indtil videre. Synes godt om min Facebook-side her for at modtage flere økonomiske opdateringer.