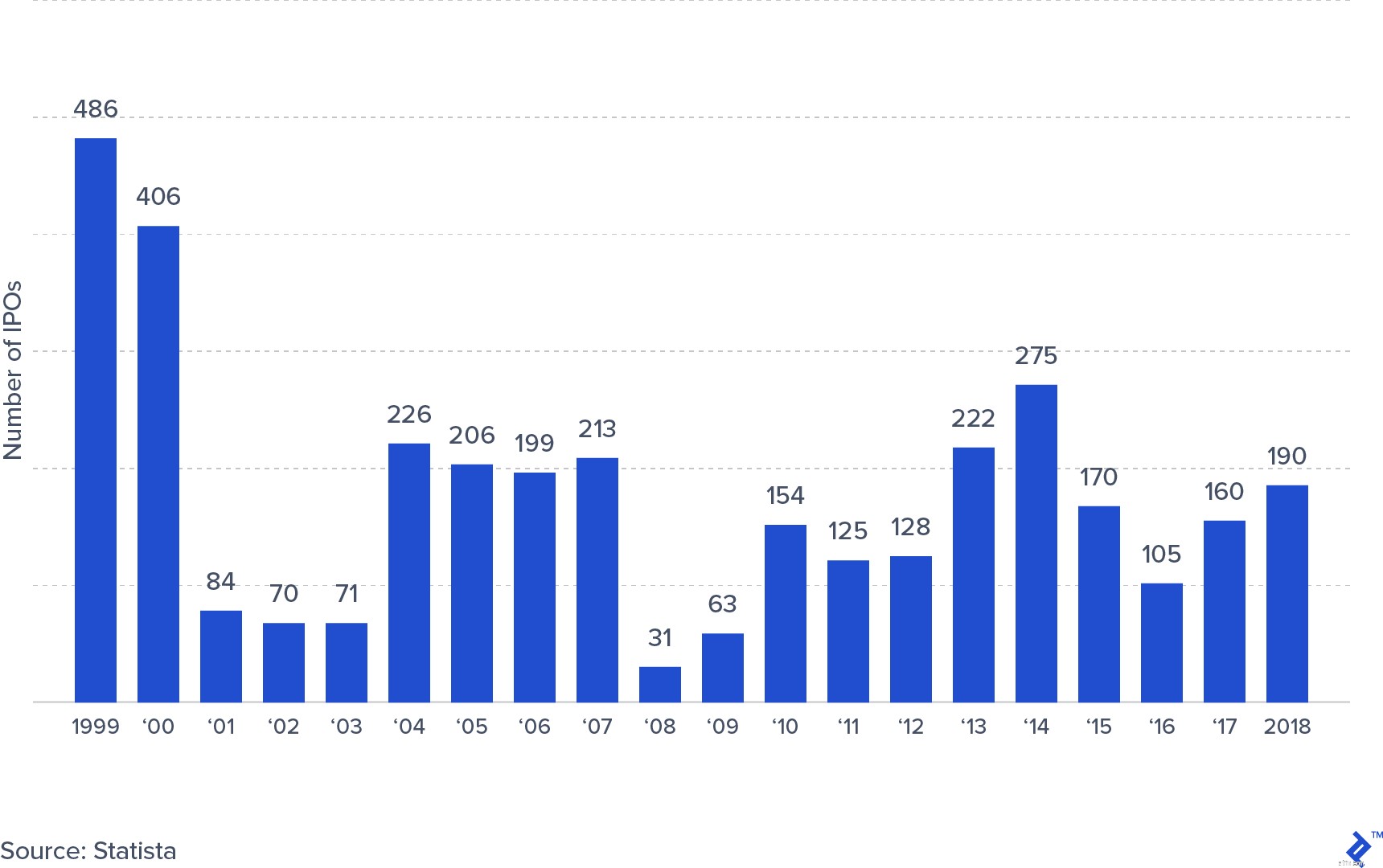

I mange år virkede markedet for børsnotering fuldstændigt slumrende. Den var aldrig kommet sig over de højprofilerede flops i dot com-boblen, hvor mange erfarne og mindre erfarne investorer tabte betydelige beløb. Det finansielle krak hjalp absolut ikke på renæssancen af sektoren, og det samme gjorde stigningen på private markeder og fremkomsten af superfonden.

Antal børsnoteringer i USA fra 1999 til 2018

2019 ser dog ud til at modstå tendensen, hvor et stort antal højprofilerede teknologivirksomheder går live på børserne. Beyond Meat, Uber, Lyft og Pinterest er alle eksempler på højprofilerede virksomheder, der er blevet børsnoterede i år, hvor Airbnb og The We Company (moderselskabet til WeWork) er planlagt til deres børsdebut på et tidspunkt i år.

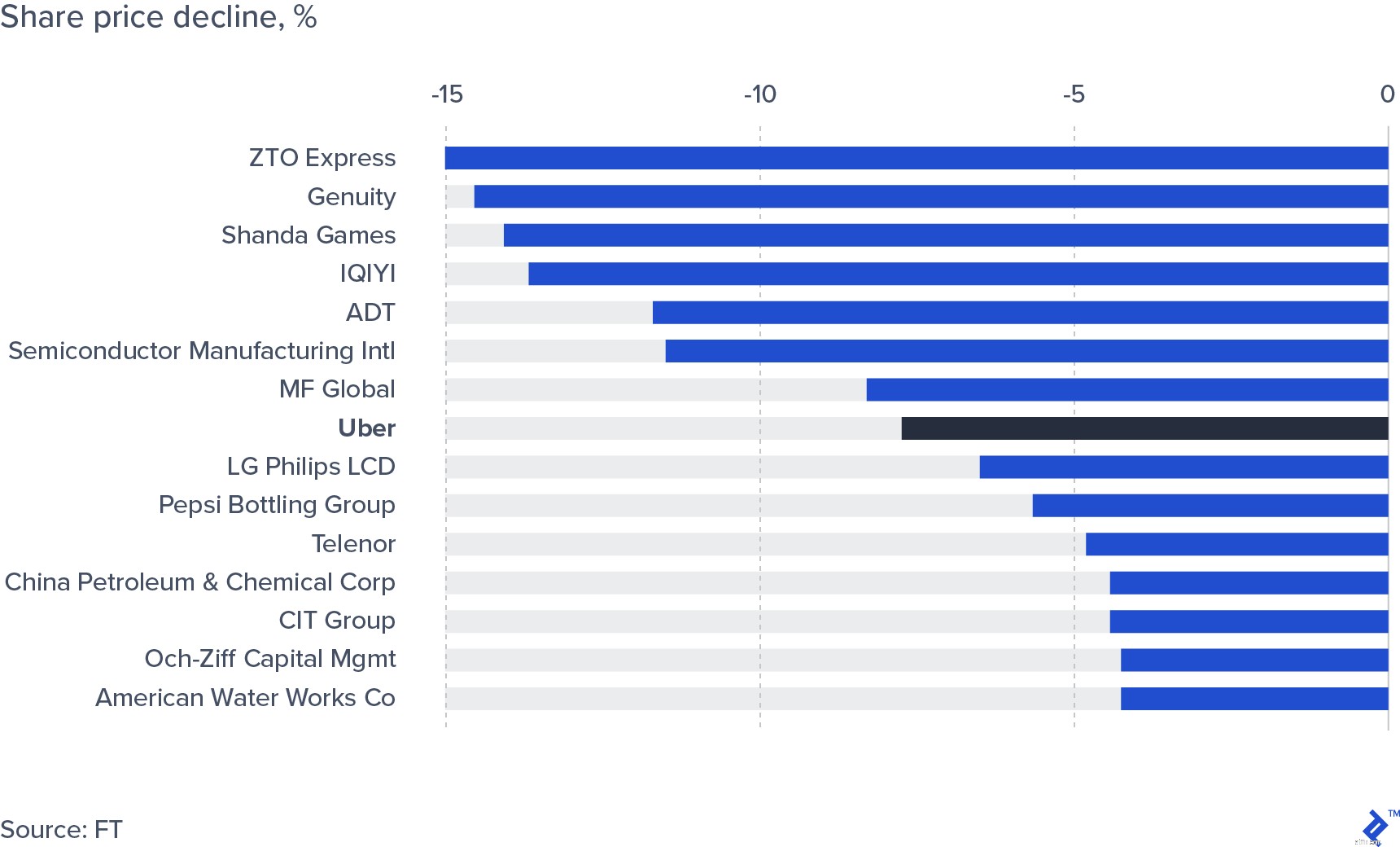

Ikke alle disse børsnoteringer har været succeser:Tag for eksempel de forskellige skæbner for Beyond Meat og Uber. Beyond Meat (NASDAQ:BYND), som vi for nylig diskuterede i en anden artikel, bliver rapporteret om som en af de største succeser i de seneste år, ikke kun 2019:Faktisk var dets børsnotering den bedst præsterende for en virksomhedsnotering i over 200 millioner dollars siden finanskrisen i 2008. Som Howard Lindzon skrev den 29. juli:"Det bedste aktiv i 2019 er Beyond Meat - med 14 milliarder dollars har det en større markedsværdi end 30 procent af alle S&P-selskaber - og som Ivanhoff kalder en bioteknologisk spiselig." (Bemærk:Dette blev skrevet før Beyond Meat annoncerede sit uventede opfølgende tilbud og tog et markant dyk; aktien er dog stadig steget med ca. 170 % siden børsnoteringen). Uber Technologies (NYSE:UBER) er på den anden side blevet dækket af en endeløs mængde af artikler som værende et flop, en mislykket børsnotering. Virksomheden rejste over 8,1 milliarder dollars, men det lykkedes ikke at nå sit ønskede værdiansættelsesmål på 100 milliarder dollars; aktien faldt kraftigt på den første handelsdag, hvilket gør den til en af de værste børsnoteringer over 1 mia. USD.

US IPO'er over $1 milliard, dårligst præsterende

Selvom aktien er kommet sig, sygner den stadig hen lige under børsnoteringen på $45.

Uber aktiekurs siden børsnotering

Og det har ikke kun været teknologivirksomheder, der har haft blandede succeser og mislykkede børsnoteringer, når de kom til private markeder:Anheuser Busch INBEV NV måtte berømt skrotte sin planlagte børsnotering i APAC og ty i stedet til et privat virksomhedssalg. Endelig er den seneste mislykkede børsnotering for at komme med nyheden fra det kinesiske sportsfirma Wanda Sports, ejer af Ironman, som fik sin Nasdaq-debut den 26. juli. Wanda rejste mindre end halvdelen end det ønskede beløb, og gik i gang med handel efter børsnoteringen, hvilket gør den til årets næstdårligste børsnotering.

Endelig er det også værd at bruge et par ord på den alternative strategi, som Slack bruger. Slack brugte samme strategi som Spotify og brugte en direkte notering i stedet for en børsnotering. I praksis betyder det, at man gik uden om investeringsbanker og børsnoteringsoverskuddet, samtidig med at man kunne nyde godt af fordelene ved at være en børsnoteret virksomhed. Vi vil dække disse mere detaljeret i det følgende afsnit.

Denne artikel vil give en ramme til at analysere disse finansielle begivenheder, først kortfattet dække processen bag beslutningen om at blive børsnoteret, før den fortsætter med at dække processen og succesfaktorerne bag børsnoteringer samt det nuværende marked og overvejelser for det seneste og kommende offentlige marked tilbud.

Meget få begivenheder er så betydningsfulde i en virksomheds liv som at blive børsnoteret gennem en børsnotering. Et børsnoteret udbud beskriver den proces, hvorigennem en virksomhed går fra at være helt privatejet til at blive handlet på en børs. At blive børsnoteret har mange fordele, men det er også komplekst og dyrt. Samlet set er der færre virksomheder, der vælger at gøre det, og de har en tendens til at gøre det på et senere tidspunkt. Så hvorfor skulle en virksomhed gennemgå en så lang og kompleks proces?

Hovedformålene med en børsnotering er at rejse kapital og at skaffe likviditet til de eksisterende investorer, som på dette stadium for det meste vil være stifterne, medarbejdere og ledelsen, og tidlige investorer såsom engle, venturekapital og private equity fonde. Ud over disse mål kommer en børsnotering med mange andre fordele og forpligtelser. Blandt fordelene er et omdømmeløft, en udvidelse af investorbasen og en gennemsigtig værdiansættelse (likviditet). Tværtimod omfatter forpligtelserne en øget kontrol fra markedsdeltagere og nye investorer samt en øget reguleringsbyrde.

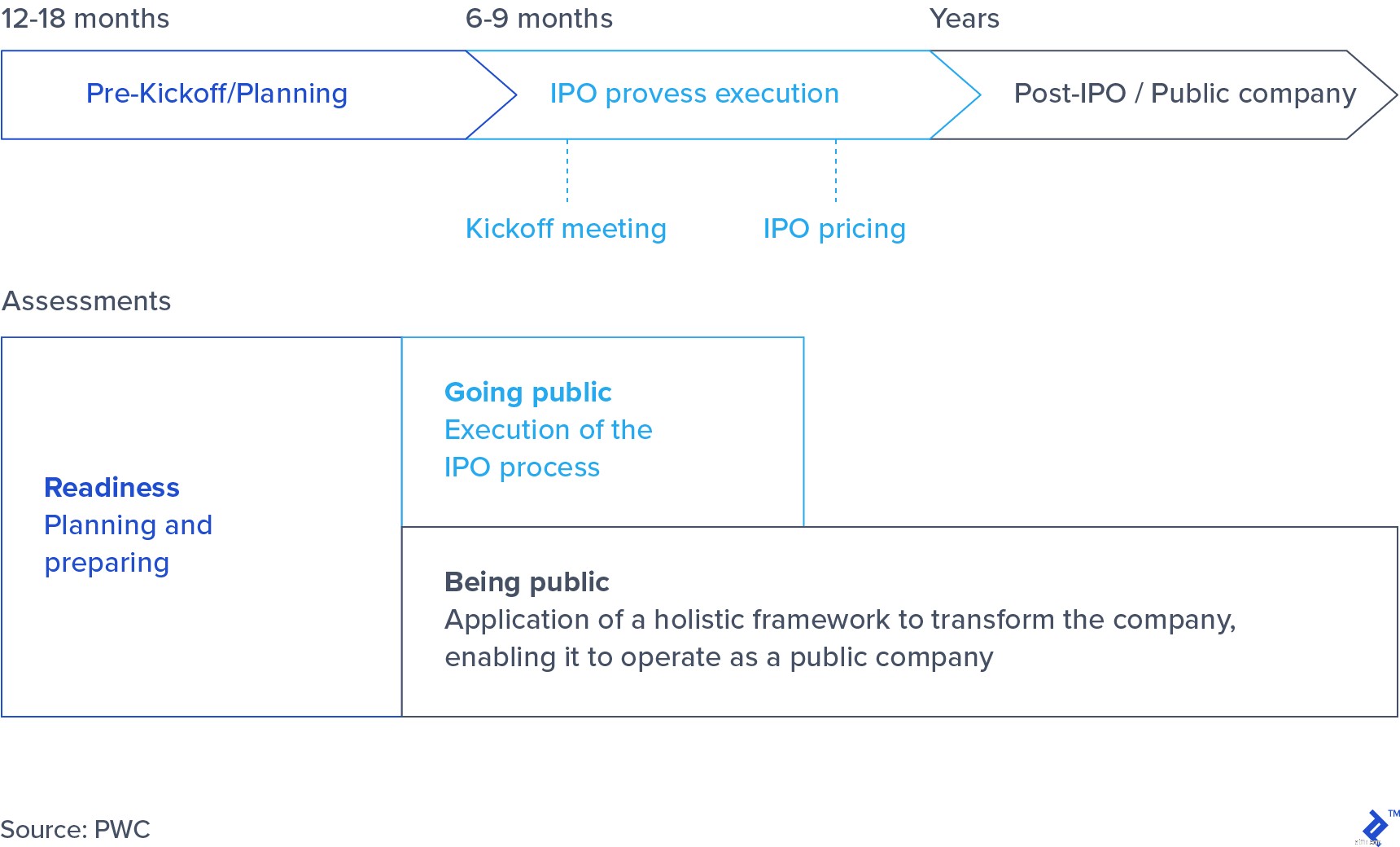

Dernæst er en oversigt over processen.

IPO-processen varer normalt godt over et år og begynder med en intern vurdering af virksomhedens parathed til dets ledelse og corporate governance-struktur samt en bred vurdering af investorernes potentielle interesse i en aktie af denne type.

IPO-proces

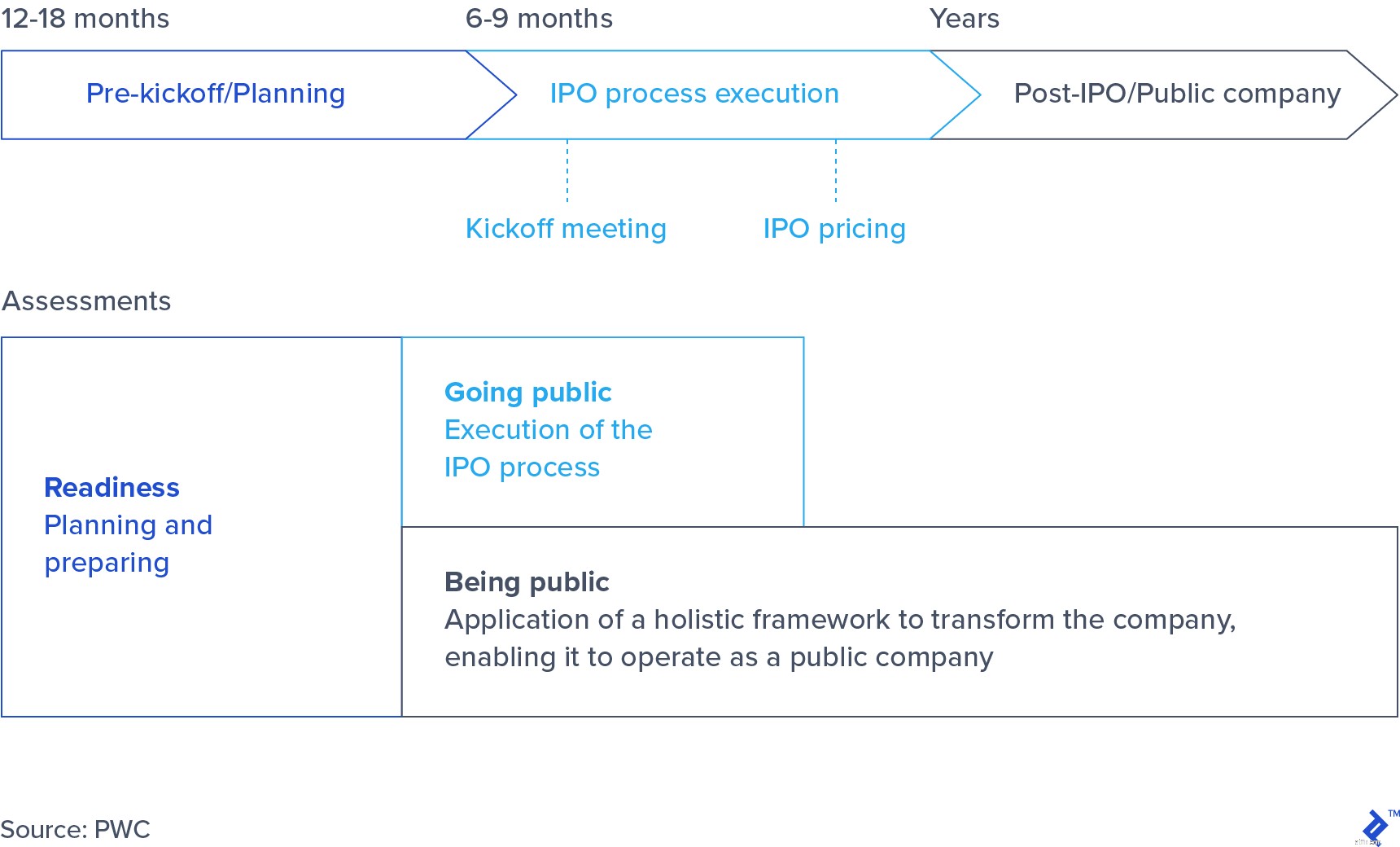

Selve IPO-udførelsen er også ekstremt kompleks. For det første kræver det, at selskabet vælger en eller flere forsikringsgivere (de investeringsbanker, der skal håndtere prissætning og salg af de nyligt børsnoterede aktier). Dernæst kommer regulatorisk arkivering og due diligence-processer for at sikre dens regulatoriske overholdelse, hvorefter SEC godkender børsnoteringen. En prisfastsættelses- og prisopdagelsesproces følger, hvor investorer kontaktes for at fastslå, til hvilke betingelser og pris de ville være interesserede i de nye aktier. Endelig begynder den indledende handelsperiode, hvor der anvendes stabiliseringsmetoder for at sikre, at et marked for de nye aktier begynder at eksistere, og endelig, efter 25 dage, en overgang til almindelig markedshandel.

IPO-udførelse

Når først selskabets aktier bliver børsnoteret, stiger dets regulatoriske forpligtelser betydeligt. Denne byrde er steget markant siden prikforbrændingen i 90'erne, som en direkte konsekvens af virksomhedsskandaler som Enron og WorldCom, der pressede regulatoren i USA til at indføre Sarbanes-Oxley Act (SOX). Offentligt ejede virksomheder er forpligtet til at offentliggøre meget detaljerede regnskabsoplysninger to gange om året, samt at have centrale virksomhedsledelsesstrukturer på plads. Af denne grund vil enhver virksomhed, der overvejer en børsnotering, nødvendigvis skulle ansætte juridiske og overholdelsespersonale, der er velbevandret i SEC-kravene. På den anden side giver dette et yderligere niveau af troværdighed til virksomheden, da den tåler højere kontrolniveauer.

Så hvad betyder det i praksis for en virksomhed i vækst og for antallet af børsnoteringer? Børsnoteringer er dyre og komplekse:I en PWC-undersøgelse blev omkostningerne ved en børsnotering anslået til at være mellem 4-7 % af den rejste kapital og yderligere 4,2 millioner USD af direkte henførbare omkostninger. Derudover anslog de adspurgte CFO'er de løbende omkostninger ved at opretholde en offentlig notering til at være omkring $1 million. Mange forskere har tilregnet disse omkostninger som en hoveddrivkraft for den observerede tendens til, at virksomheder enten helt giver afkald på børsnotering eller børsnotering på et senere tidspunkt i deres virksomheds livscyklus.

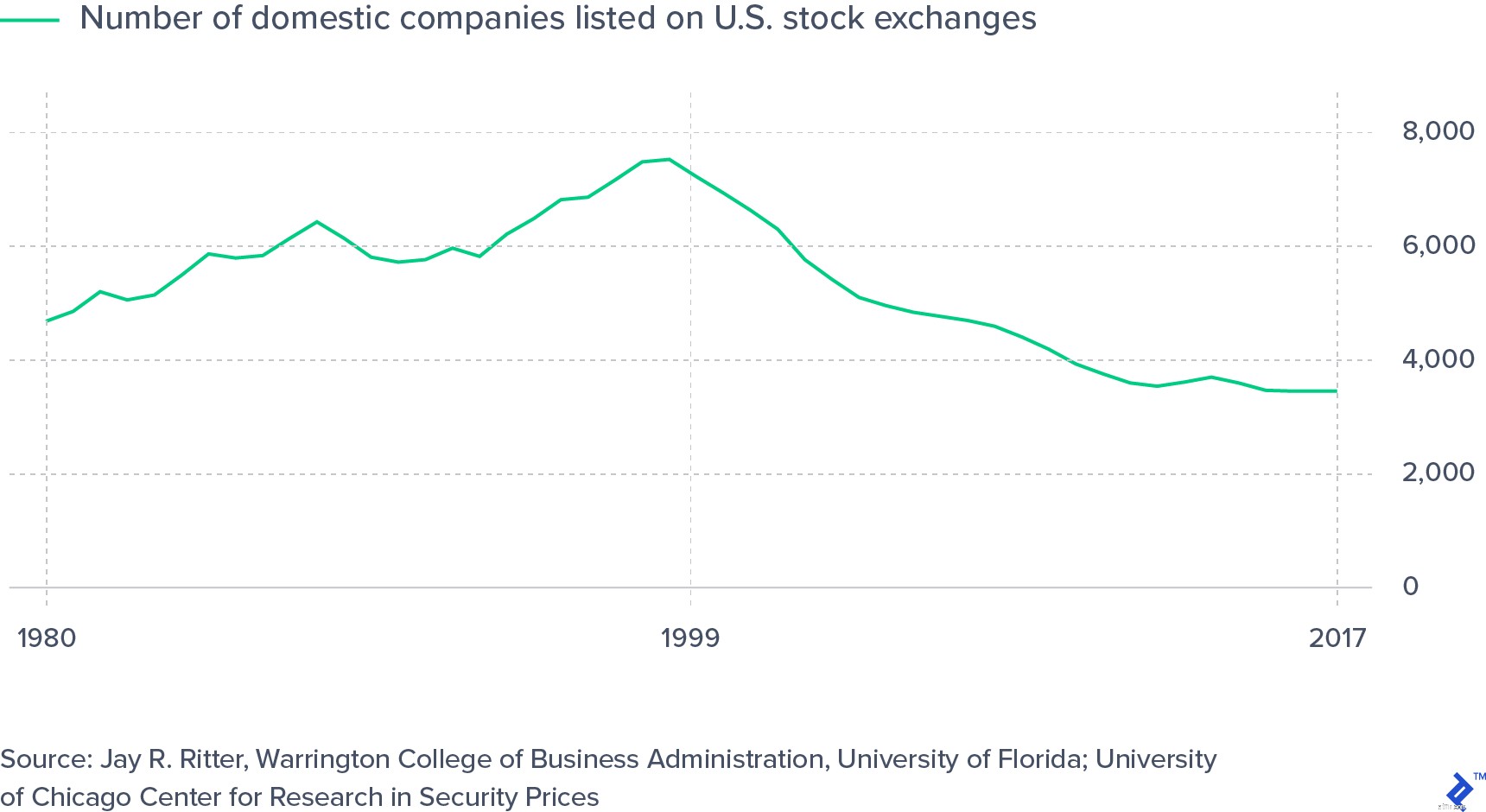

Antal offentlige virksomheder i USA

Traditionelt var en børsnotering den foretrukne metode for tidlige investorer til at "exit" fra deres porteføljeselskaber. En børsnotering blev set som det nødvendige skridt for en virksomhed til at nå sin fulde virksomhedsmodenhed og dermed ændre sin investorbase fra mere spekulative, specialiserede investeringsselskaber til mere traditionelle investorer, såsom gensidige eller long-only fonde samt detailinvestorer. Over tid, da mængden af tilgængelig kapital på private markeder er steget betydeligt, har mange virksomheder valgt at bruge denne vej til at finansiere sig selv, og de har ofte rejst flere penge på denne måde end gennem deres eventuelle børsnotering. Uber er et godt eksempel:Uber har rejst i alt 24,7 milliarder dollars over 22 runder, hvoraf kun 8,1 milliarder dollars var gennem offentlige markeder.

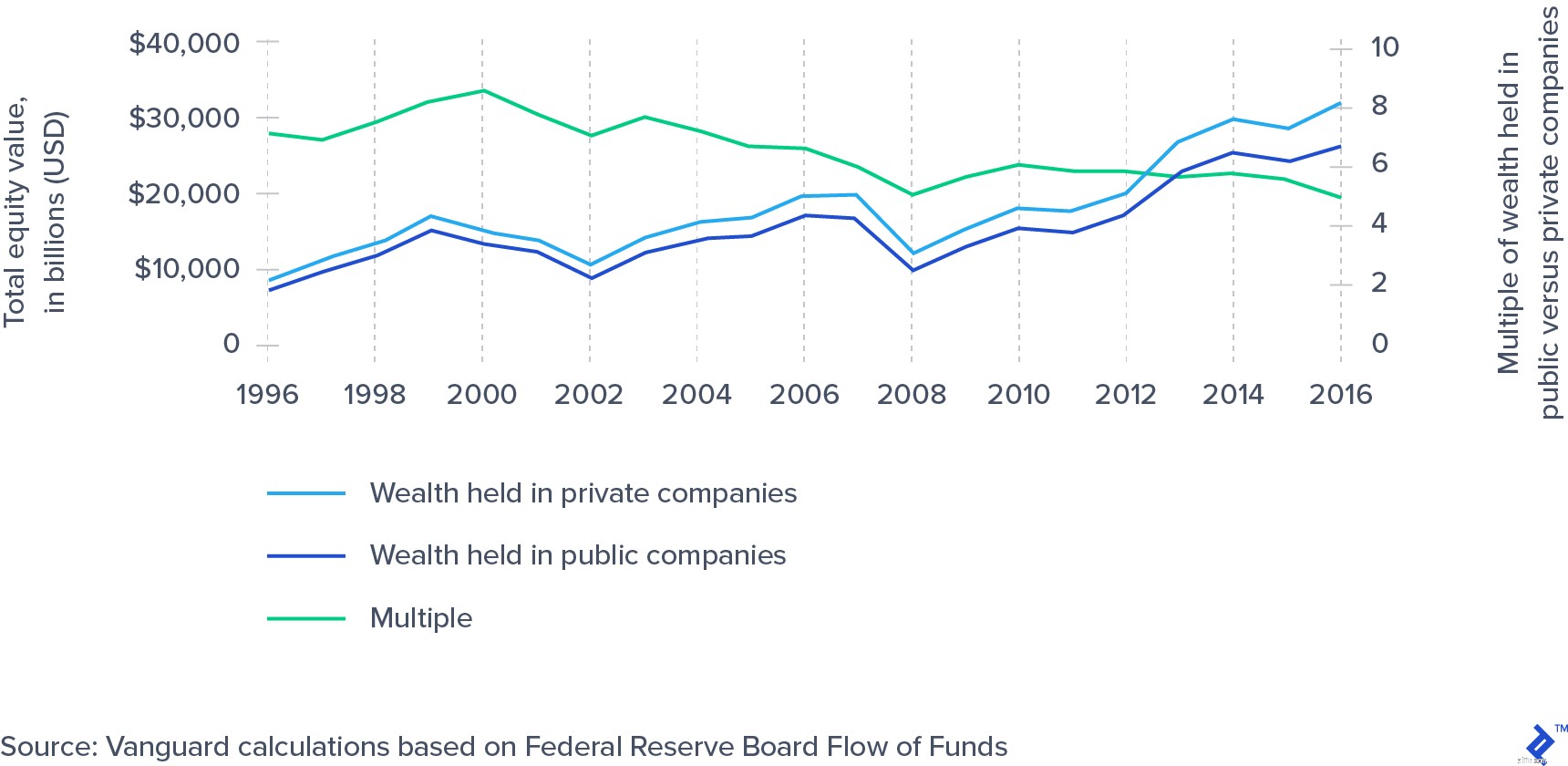

Størrelsen af private markeder vs. offentlige markeder

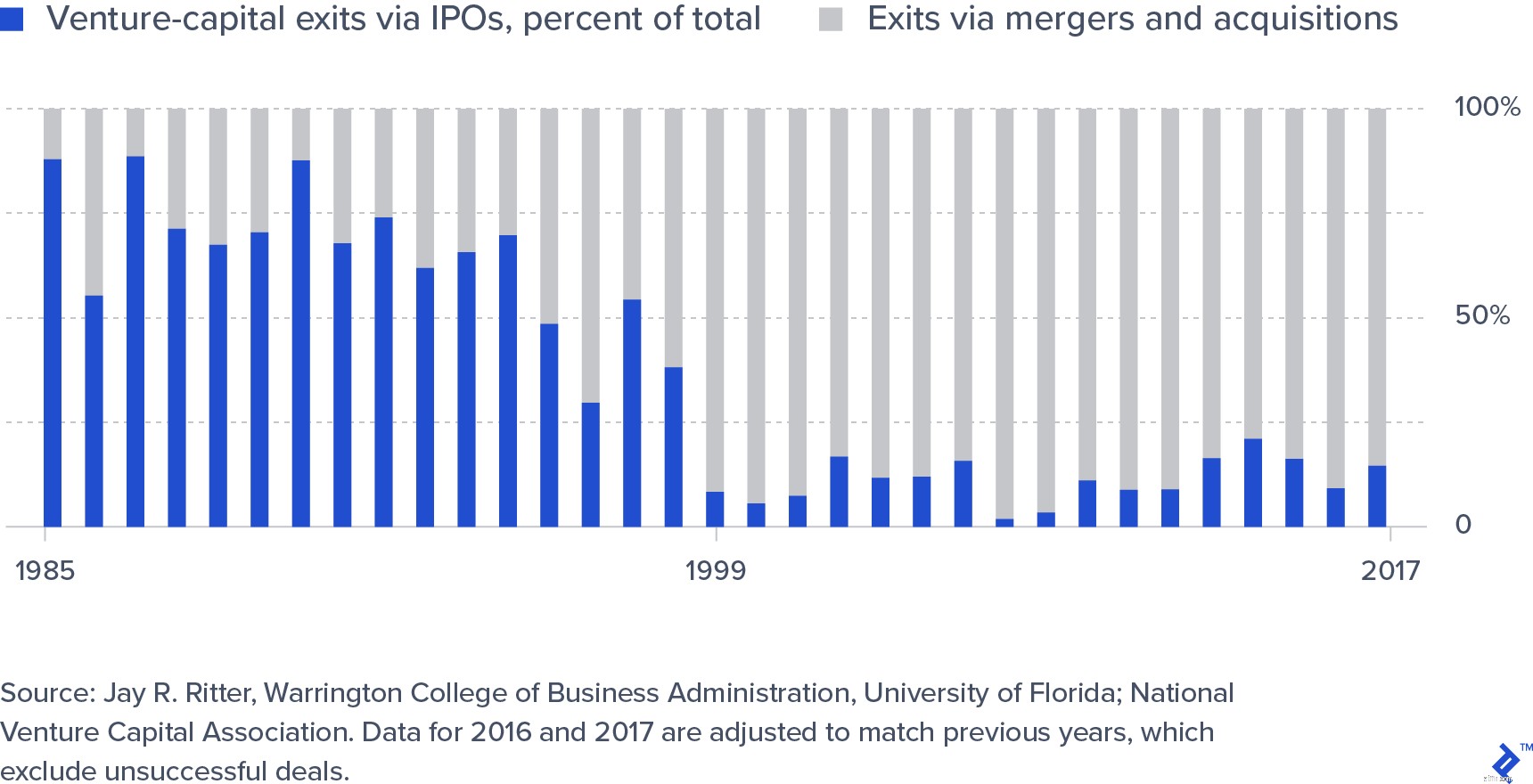

Dette betyder dog ikke, at detailinvestorer nu ikke er i stand til at opnå eksponering mod VC-støttede tech-virksomheder ved udgangen af venturekapitalinvestorerne:Som denne graf viser, har en mere almindelig exit-rute været salget af en virksomhed til en anden (ofte offentlig) virksomhed. Investorer kan således investere indirekte:For eksempel vil køb af aktier i Facebook give eksponering for både Whatsapp og Instagram.

Venture Capital Exits gennem børsnotering eller fusion

I sidste ende bør ledere være opmærksomme på implikationerne og fordelene ved at lave en børsnotering og bør afveje flere spørgsmål, før de beslutter sig for, om de vil gå igennem med en.

Nu hvor processen, implikationerne og alternativerne til en børsnotering er blevet undersøgt, er det tid til at gennemgå, hvad der gør en børsnotering til en succes, og hvornår en betragtes som en mislykket børsnotering.

Til tider er virksomheder tvunget til at annullere børsnoteringen helt, som det har været tilfældet i eksemplet ovenfor af AB Inbev i Hong Kong i juli 2019. Hovedårsagen til en så drastisk handling er ofte en fejlberegning af investorernes efterspørgsel, hvilket fører til beslutningen om, at det er bedre at stoppe øvelsen frem for at risikere, at operationen mislykkes.

Eksemplerne på BYND og UBER vil blive brugt til at illustrere, hvordan succesen af en børsnotering kan vurderes.

I sidste ende bestemmes succesen af en børsnotering af:

Der er skrevet meget om længden af dette vindue for teknologivirksomheder. Dette er især blevet udnævnt til enhjørningernes børsnoteringsvindue:Når meget værdifulde privatejede virksomheder endelig går på offentlige hænder, efter at have været private i længere tid på grund af de faktorer, der er dækket ovenfor, dvs. tilgængeligheden af alternative kapitalkilder på det private marked. Ifølge The Economist er ønsket fra VC-fonde fra 2010-årgangen om at begynde at likvidere, når de nærmer sig slutningen af deres liv, også en medvirkende faktor ud over appetit på teknologiaktier. Faktisk, bortset fra en kraftig nedgang i økonomien og en korrektion på aktiemarkedet (som mange faktisk forventer), kan vi forvente, at flere af disse enhjørninger kommer til markederne, da The We Company og Airbnb allerede er indstillet på gør.

Til sidst, men vigtigst af alt, hvor overbevisende er værdien af din aktie og dermed din aktiehistorie? Hvor forsvarlig er din virksomhed? Er ledelsen i stand til klart at formulere dette? Og er din aktiehistorie en, der hænger pænt sammen med sekulære trends? Måske var dette den eneste grund til den store succes med Beyond Meat:Skiftet mod plantebaseret og sundheds- og miljøbevidst spisning er umulig at benægte. Uber har tværtimod lidt under konkurrencen fra den nylige børsnotering af sin rival Lyft, såvel som en virksomhed, som mange ser som mangler en tilstrækkelig "gravgrav".

Ser man på de store børsnoteringer, der kommer, ser det ud til, at en sammenhængende og tiltalende historie er lettere at lave for en virksomhed som Airbnb end for The We Company. At observere markedernes reaktioner ved deres debut og eventuelle andre potentielle mislykkede børsnoteringer vil ikke desto mindre være fascinerende.