Den gennemsnitlige amerikaner har kun lidt over 200.000 USD opsparet til pension ved 65 års alderen. Det er et lille under, at 50 % af ægtepar og 70 % af individer modtager 50 % eller mere af deres pensionsindkomst fra socialsikring.

Men det behøver ikke at være dig. Faktisk behøver du ikke engang vente, til du er 65 år for at gå på pension. Det er muligt, at du kan gå på pension om 10 år - som om 10 år fra, hvor du er lige nu. Det er lige meget, om du er 25, 35 eller 45, med den rigtige blanding af disciplin, engagement og økonomiske strategier, det er et mål, du kan nå.

Mange tusinde andre har allerede gjort det, hvilket betyder, at du også kan. Og du kan gøre det, selvom du ikke har nogen penge opsparet til pension lige nu.

Sådan gør du...

Men lad os først berøre et par vigtige begreber.

Hvad er dine tal? Mængden af indkomst, du skal bruge hvert år for at leve i pension, og mængden af penge, du skal bruge i din portefølje for at producere den indkomst.

Lad os sige, at du beslutter dig for, at du skal bruge $40.000 om året for at leve i pension. Det er muligt at bestemme det beløb, du skal have sparet op for at give den indkomst.

Det er løst kendt som den sikre tilbagetrækningsrate. Det er for det meste en teori, men en der har vist sig at være pålidelig i en række undersøgelser.

Det gælder, at hvis du ikke trækker det mere end 4 % ud af din investeringsportefølje hvert år, vil du have en indkomst for livet, og din portefølje vil forblive intakt.

Det fungerer sådan her:Hvis du i gennemsnit tjener 7 % på din portefølje, når du går på pension, og trækker 4 % ud til leveomkostninger, vil det efterlade 3 % i porteføljen til at dække inflationen.

Hvis vi ser på inflationsraten tilbage til 1990, varierede den mellem 1,1 % og 5,3 % om året, med et gennemsnit på noget mindre end 3 %. Gennem de seneste 20 år har gennemsnittet været tættere på 2%. Men da førtidspensionering vil medføre langsigtede planlægningskonsekvenser, lad os gå med 3 % som gennemsnit.

Investering handler om at spille de langsigtede gennemsnit, og det er det, der virker til din fordel.

Sådan gør du:

Det gennemsnitlige afkast i aktier har været omkring 10 % om året helt tilbage til 1928. Det varierer en del fra år til år, men det er det afkast, du kan forvente over 20 eller 30 år.

I mellemtiden betaler sikre investeringer, som højafkastede online opsparingskonti, i øjeblikket mellem 1 % og 2 % om året. Men for at være konservative, lad os gå med 1,5 % til vores beregninger.

Hvis du opretter en investeringsportefølje bestående af 65 % aktier og 35 % i højafkastet onlineopsparing, kan du opnå et gennemsnitligt årligt afkast på 7 %.

Sådan går det i stykker:

65 % investeret i aktier med 10 % om året vil generere et afkast på 6,5 %.

35 % investeret i high yield online opsparing på 1,5 % om året vil generere et afkast på 0,525.

Kombinationen af de to vil give et gennemsnitligt årligt afkast på 7,025%. Det vil give dig mulighed for at hæve 4 % hvert år til leveomkostninger og beholde de resterende omkring 3 % i din portefølje for at dække inflationen.

Hvorfor kun have 65 % i aktier, når en højere allokering vil give dig et større afkast?

Hvis du planlægger at stole på dine investeringer resten af dit liv, bliver du nødt til at bygge noget sikkerhed ind i din portefølje. En allokering på 35 % i sikre aktiver betyder, at selvom aktiemarkedet får et stort hit, vil din portefølje ikke gå ned med det.

Et andet vigtigt punkt på denne front er, at selvom renterne er lave efter historisk standard lige nu, kan den situation ændre sig. Hvis renten skulle vende tilbage til 5 %, ville opsparingsfordelingen yde et meget større bidrag til dit årlige afkast og gøre det risikofrit.

Nu hvor du kan se, hvordan den sikre tilbagetrækningssats på 4 % fungerer mekanisk, er det tid til at bestemme dit porteføljenummer.

Hvis du har brug for $40.000 i indkomst, kan du bestemme din porteføljestørrelse ved at gange dette tal med 25. Hvorfor 25? Hvis du virkelig kan lide matematik, kan du dividere $40.000 med 4%, og du får $1 million.

Men for dem af os, der ikke kan lide matematiske formler og tal-knas, er det nemmere blot at gange dit indkomsttal med 25 for at få din porteføljestørrelse.

Hvis du ganger $40.000 med 25, får du $1 million. Det er bare en enklere beregning, og den vil hurtigt få dig til det porteføljebeløb, du har brug for.

Jeg har brugt $40.000 som et indkomsttal til pensionering, men det vil være anderledes for alle. For eksempel, hvis du har andre indkomstkilder, du forventer at fortsætte i pension, kan du have brug for mindre. Men hvis du vil have lidt mere sjov og luksus i dit liv, har du sandsynligvis brug for mere.

Jeg har kun brugt dette nummer som et eksempel. Du kan komme op med et indkomsttal, der vil fungere for dig. Som du kan se af mine beregninger ovenfor, vil dit porteføljenummer blive bestemt af dit indkomstnummer.

Du skal kende begge dele.

For eksempel, hvis du tror, du skal bruge $50.000, skal du bygge en portefølje på $1,25 millioner ($50.000 X 25). Hvis du har brug for 100.000 USD i indkomst, skal din portefølje nå op på 2,5 millioner USD (100.000 USD X 25).

For at nå dit mål skal du arbejde hen imod tre mål:

Hvis du planlægger at gå på pension om 10 år, skal du forpligte dig til alle tre. Din pensionsindkomst og porteføljetal skal fungere som rettesnor fra nu af. Som du nemt kan forestille dig, er det en stor opgave at gå på pension om 10 år. Du kommer ikke dertil ved at tage genveje. Du skal nå alle tre mål for at nå dit mål. Det kræver en 100 % forpligtelse, men det er den eneste måde at få det til at ske.

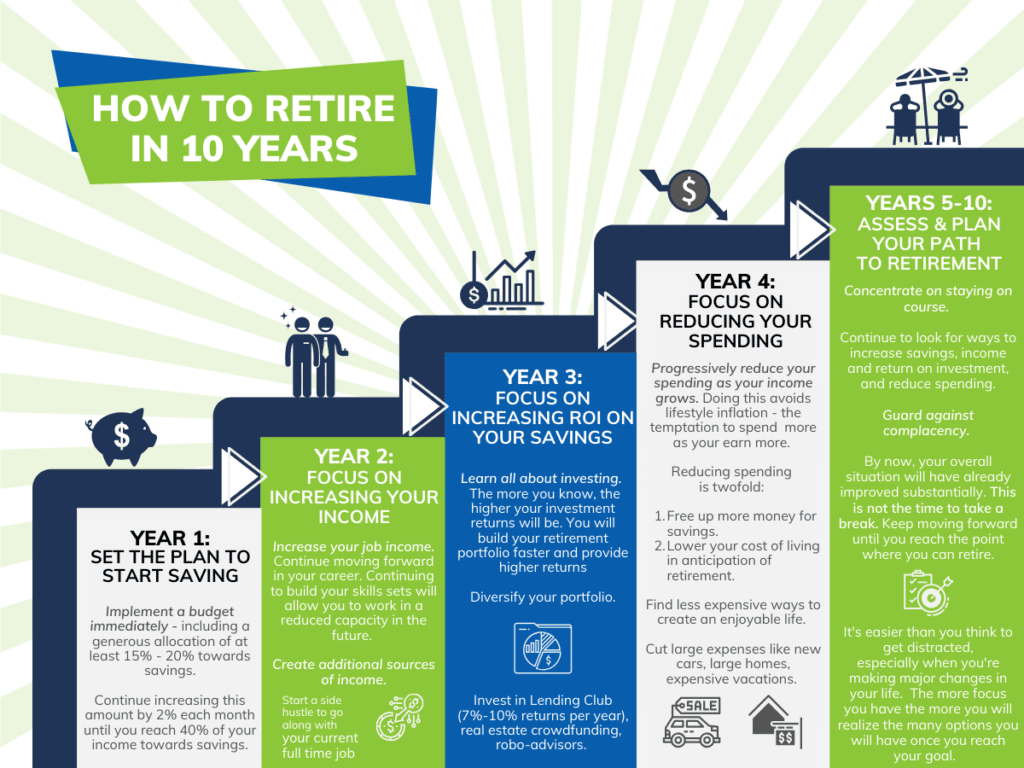

Lad os nu se på at lave en tidsplan.

Den gennemsnitlige person sparer sandsynligvis mellem 10% og 15% af deres løn til pensionering. Men hvis du håber på at gå på pension om 10 år, skal du spare meget mere. Som 30 %, 40 %, 50 % eller endnu mere.

Det kommer til at kræve mere end en lille smule ofre, og det sker måske ikke med det samme. Det er derfor, du måske skal bruge den største del af det første år på at få denne fase i fuld funktionsdygtig stand.

Den bedste måde at starte på er ved at implementere et budget med det samme. Hvis du aldrig har gjort det før, skal du muligvis få hjælp. Du kan gøre det ved at vælge et budgetprogram, der viser dig hvordan.

Dit budget bør omfatte en generøs tildeling til besparelser. Det er muligt, at du i begyndelsen af året kun vil være i stand til at forpligte dig til 15 % eller 20 %. Bliv ikke afskrækket - det er en glimrende start, hvis du aldrig tidligere har sparet.

Men efterhånden som du bevæger dig fremad, bliver du nødt til at øge procentdelen. Du kan for eksempel starte med at spare 20 % af din indkomst. Men du kan fordoble den procentdel ved at øge den med 2 % hver måned i 10 måneder. Det vil få dig til 40 %, hvilket kan virke for dig.

Hvis det ikke gør det, så forpligt dig til fortsatte, gradvise stigninger i besparelser, selvom du er nødt til at flytte dem ind i år 2.

Du skal vide, at alle, der har forpligtet sig til et højt opsparingsniveau, har fundet ud af, at det bliver nemmere med tiden. Derfor er det så vigtigt at starte det første år.

Der er to måder, du kan gøre dette på:øge din jobindkomst eller skabe yderligere indkomstkilder.

Lad os se på fordelene ved hver enkelt.

Ved 3. år bør du forpligte dig til at lære alt, hvad du kan om at investere. Jo mere du ved, jo højere vil dit investeringsafkast være. Det vil ikke kun gøre dig i stand til at opbygge din pensionsportefølje hurtigere, men det kan også give højere afkast, når du endelig går på pension.

Der er måder, hvorpå du kan øge dit afkast, hovedsageligt ved at flytte ind på forskellige investeringsplatforme.

For eksempel, hvis du vil øge din renteindtjening dramatisk, kan en investering af i det mindste noget af din obligationsportefølje i Lending Club øge din renteindtægt dramatisk. Mange investorer rapporterer afkast på 7% til 10% om året.

Du ønsker måske også at allokere en del af din aktieportefølje til en form for ejendomsinvestering. Det vil ikke kun give høje afkast, men det vil også diversificere din portefølje i år, hvor aktierne ikke klarer sig godt. Crowdfunding-platforme for fast ejendom, som Fundrise, kan give afkast svarende til aktier, og nogle gange højere. Tjek de mange forskellige måder, du kan investere i fast ejendom for at forbedre dit investeringsafkast.

Hvis du ikke har meget held med at investere, eller du ikke har en seriøs forpligtelse til det, så prøv at investere gennem en robo-rådgiver. Disse er automatiserede, online investeringsplatforme, der giver fuld porteføljestyring til et meget lavt gebyr. Det omfatter opbygning af din portefølje, rebalancering af den efter behov, geninvestering af udbytte og endda minimering af dine investeringsrelaterede skatter.

En robo-rådgiver som Betterment kan administrere din portefølje for 0,25 % om året. Det er $250 for en $100.000 portefølje eller $2.500 for en $1 million portefølje. Men hvis du gerne vil investere med et mere personligt præg, kan du overveje personlig kapital. De opkræver et højere gebyr på 0,89 %, men giver også rådgivning om finansiel planlægning samt regelmæssig adgang til live-investeringsrådgivere.

At skære i dit forbrug er en strategi, der skal implementeres i år 1. Men disse reduktioner skal blive progressive, som hvert år går. Og det bliver endnu vigtigere, efterhånden som din indkomst vokser, da der altid er en fristelse til at bruge mere, efterhånden som du tjener mere. Den proces har endda et navn - livsstilsinflation. Du bliver nødt til at undgå det.

Formålet med at reducere udgifterne er dobbelt:

Begge dele er lige vigtige. Men den anden del kan være endnu mere. Det skyldes, at førtidspension næsten helt sikkert kræver, at du ændrer livslange forbrugsmønstre.

Hvis du for eksempel har været vant til at bo i et stort hjem, køre i en sen modelbil og tage på dyre ferier, kan det tage dig flere år at afvikle disse mønstre. Sagt på en anden måde bliver du nødt til at finde billigere måder at skabe et behageligt liv på. Og det skal du have godt gang i, før du endelig går på pension. Desværre er pensionering og en overdådig livsstil uforenelige.

Fokuser på måder, du kan reducere dit forbrug på. Du har sikkert allerede gættet, at det involverer meget mere end at klippe kuponer og skære dit kabel-tv-abonnement. Og faktisk kan det kræve enten at skære i nogle meget store udgifter – som din bolig og transport – eller at reducere eller fjerne snesevis af mindre udgifter.

Der vil være svære valg at træffe. Når alt kommer til alt, er det at skære i udgifterne noget som at gå på en pengekur. Du vil gøre klogt i at tænke over dit ultimative mål – førtidspension – for at hjælpe dig med at omfavne det kortsigtede offer.

I sidste ende handler pension om at sænke dine leveomkostninger til et punkt, hvor du kan leve komfortabelt uden at arbejde. Du skal muligvis huske dig selv på det med jævne mellemrum.

På dette tidspunkt bevæger du dig ind i anden halvdel af din årti-lange førtidspensionsforberedelse. Generelt vil du primært koncentrere dig om at holde kursen. Men på samme tid vil du gerne lede efter måder at øge besparelser, indkomst og investeringsafkast på og reducere udgifterne.

Du behøver muligvis ikke at gøre noget dramatisk i disse områder på dette tidspunkt. Men du bør være opmærksom på alle idéer eller strategier, der kan forbedre din præstation i hver. Små forbedringer i flere strategier kan dramatisk fremskynde dine fremskridt. Det burde være dit mål på dette tidspunkt.

Men det vigtigste vil måske være at beskytte sig mod selvtilfredshed. På nuværende tidspunkt vil din generelle økonomiske situation allerede være blevet væsentligt forbedret. Det er ikke tid til at tage en pause. Bliv ved med at trykke fremad, indtil du når det punkt, hvor du endelig kan trække dig tilbage.

Hvorfor understreger jeg vigtigheden af forpligtelse til dit mål for førtidspension? Det er nemmere end du tror at blive distraheret, især når du laver en større forandring i dit liv. Men selvom førtidspension bestemt er muligt, er det ikke let. Du skal bevare laserstrålefokus for at nå målet om 10 år.

Det vil hjælpe dig med at indse de mange muligheder, der vil være åbne for dig, når du først har dit førtidspensionsmål. Fri for at skulle tjene til livets ophold har du valget mellem at bruge din tid på at nyde dit liv mere eller forfølge muligheder, der måske endda har potentialet til at gøre dig velhavende.

Det er den slags ting, der sker, når økonomisk stress er væk fra dit liv. Men før du når det punkt, skal du være fuldt ud forpligtet til at nå dertil.