Du har arbejdet hårdt i årtier af dit liv, lagt timers arbejde og betalt skat som den oprigtige borger, du er. Du er klar til pension - hvem er ikke det? Du kan ikke vente med at læne dig tilbage og slappe af og aldrig bekymre dig om skatter igen. Bortset fra desværre, det er ikke sådan det fungerer. Sandt nok skal du ikke betale skat af hver en smule penge, du har i pension. Men du skal betale skat af noget af den indkomst.

Desværre, selvom du måske bare ønsker at slappe af i pensionen, kan du ikke helt slippe for skat. Selvom de fleste pensionister ikke modtager den samme form for indkomst, skal du stadig betale skat af de penge, der kommer ind.

Du skal dog ikke betale fuld skat af alt. Der er nogle kilder, som IRA'er og 401(k)s, der for det meste vil blive beskattet. Men selv da er der begrænsninger og undtagelser. Du kan også have nogle konti, der kun kan beskattes delvist, hvilket sikrer, at konti ikke bliver opbrugt. Lad os tage et kig på, hvilke kilder til pensionsindkomst der er skattepligtige, begyndende med dem, der kan se fuld beskatning.

Alle hævninger, du foretager fra dine pensionskonti, såsom IRA'er og 401(k)'er, er skattepligtige. Andre konti omfatter 403(b)s, Simplified Employee Pension Plans (SEP'er) og Savings Incentive Match Plans for Employees (SIMPLEs). Dette skyldes, at du har finansieret disse konti med penge før skat. Så når pengene kommer ud igen, kan de blive beskattet. Det nøjagtige beløb, du skal betale i skat, afhænger af din samlede indkomst, samlede fradrag og din skatteramme i det pågældende pensionsår.

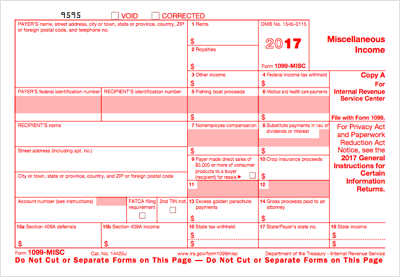

IRS kan også beskatte din pensionsindkomst ved pensionering. Hvis du har indbetalt efter skat til din pension, kan disse indbetalinger ikke beskattes. Du skal modtage en 1099-blanket fra dit pensionsselskab, der viser, hvor meget der er skattepligtigt. Hvis du har en militær- eller invalidepension, kan du dog se en hel eller delvis fritagelse for beskatning. Derudover vil pensionsindkomstskatter variere mellem stater. Så du vil tjekke din egen stats skattelovgivning for at få et bedre overblik over, hvad dit skattehit kan være.

Nogle gange kan IRS ikke beskatte hele en pensionsindkomstkilde. Det øverste eksempel er dine sociale ydelser. Op til 85 % kan beskattes, hvilket er meget sikkert. Men for at se nogen beskatning af dine ydelser, skal dine andre indkomstkilder lægges langt forbi IRS-grænserne.

Du skal betale skat af livrentehævninger, når du så en investeringsgevinst. Gevinsten beskattes herefter som normalindkomst. Men hvis du foretager en livrentehævning fra din hovedstol, kan du undgå skatten. Det selskab, der udlodder din livrente, bør oplyse dig om dit skattepligtige beløb.

En anden smule indkomst, som du skal betale skat af, er eventuelle gevinster, du tjener fra investeringer. Ligesom du gør nu, når du sælger investeringer, skal du indberette dette kurstab eller gevinst på dine skatteskemaer. Du vil modtage en 1099-formular, der viser dig, hvilket beløb der er skattepligtigt. Generelt, hvis du har haft en investering i mere end et år, vil den blive beskattet mere fordelagtigt som en langsigtet gevinst. Du kan potentielt få udsættelse, hvis dine andre former for indkomst ikke når for højt.

Du kan også ende med at betale skat ved pensionering, hvis du sælger din bolig. Hvis du har boet i huset i mindst to år, burde du have det godt. Men hvis din fortjeneste fra salget overstiger $250.000 (hvis du er single), så kan du stadig betale skat af den gevinst.

Indløsning af nogle af din kontantværdi livsforsikring kan også udløse en skatteregning. Hvis det, du får ved at indløse, overstiger det, du har betalt i præmier, betragtes det som en gevinst. Det er gevinsten, der bliver skattepligtig.

Heldigvis kan IRS ikke efterlade dig helt høj og tør i pension. Der er et par indtægtskilder, som det ikke kan røre ved gennem skatter. Først og fremmest er det vigtigt at huske, at Roth IRA'er behandles anderledes end en traditionel IRA. Deres største forskel har at gøre med den måde, deres midler beskattes på. Da en Roth IRA har midler efter skat, bliver den ikke beskattet, når du foretager dine udbetalinger.

Andre former for indkomst, der ikke kan beskattes, er renter på kommunale obligationer, livsforsikringslån og omvendte realkreditlån.

Når du når pensioneringen, er det mest tid til at slappe af. Men det er vigtigt, at du ikke glemmer, at du stadig vil blive holdt ansvarlig for at betale visse skatter. Mens din Roth IRA kan være sikker, er din 401(k) og pension ikke helt skattefri. Hold øje med 1099 formularer, der kan komme ind.

Billedkreditering:©iStock.com/PeopleImages, ©iStock.com/monkeybusinessimages, ©iStock.com/bowdenimages