Frustration over varierende aktiv fondsforvaltning og behovet for at flytte midler har ført til, at flere og flere investorer overvejer indeksinvesteringsmuligheder. Selvom det stadig er en minoritet, er det bestemt en sund tendens i retning af enklere porteføljestyring. En kombination af Nifty + Nifty Next 50 indeksfonde er en smart måde at få eksponering for store og mellemstore indeks, men hvad er det rigtige mix? En analyse.

Selvom SEBI har defineret de 100 bedste aktier efter free-float markedsværdi som "large cap-universet", har vi gentagne gange påpeget, at Nifty Next 50 IKKE er et large cap-indeks! Dette er på grund af de store slagomkostninger ned ad NIfty 100-stigen. Se Advarsel! Selv store aktier er ikke likvide nok! Kan du klare dette?

Selvom vi nu har en Nifty 100 indeksfond – Axis Nifty 100 Index Fund Imponerende AUM, men er det dyrt? – dette svarer til at føje 10 %-20 % af Nifty Next 50 til Nifty 50. Se: Kombiner Nifty og Nifty Next 50 fonde for at skabe store, mid cap indeksporteføljer

De, der ønsker at tilføje mere af Nifty Next 50 eller kan lide friheden til frit at balancere mellem den øverste og nederste halvdel af Nifty 100, foretrækker måske en kombination af to fonde.

Som påpeget i Benjamin Grahams 50% Aktier 50% Obligationer strategianalyse, kan der ikke være en optimal blanding, når du tilføjer to aktivklasser. Det er som at tilføje rød maling med hvid maling. Nuancen af ønskværdig pink er personlig.

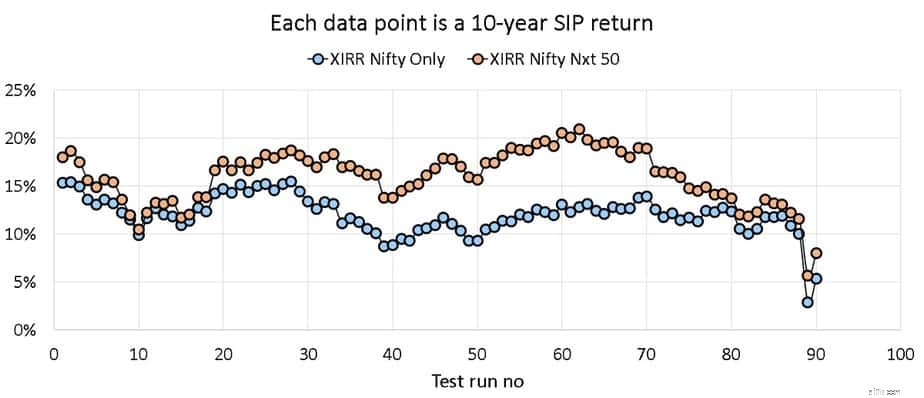

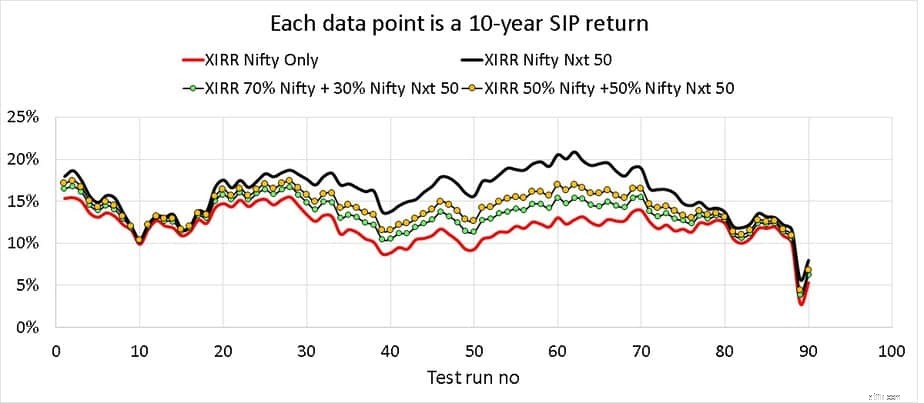

Vi har også lidt historie at studere. En kombineret SIP i begge indekser kan først studeres fra december 2002. Dette betyder blot 90 10-årige rullende returneringsdatapunkter.

Hvis vi sammenligner en Nifty-only-portefølje og en Nifty Next 50-only-portefølje, skal du bemærke, at NN50 nogle gange har overgået markant, men det falder ned til NIfty-niveauer. Det er morsomt, at et meget volatilt indeks som NN50 har klaret sig bedre end N50 under markedskrakket i februar-marts 2020! Det er en indikation af, hvor overvurderet Nifty var: Markedskrakket ødelægger to års ubalance blandt indeksaktier

Dette bør ikke bruges som en indikator for at gå overbord på NN50-tildeling. Porteføljeudtrækningen er ikke vist her, og en simpel inspektion af NN50-kursbevægelsen er nok til at indikere, at den kan falde stort.

Det burde være klart ud fra ovenstående dato, at en gradvis tilføjelse af NN50 til N50 kun ville øge afkastet for den undersøgte periode (ikke vejledende for fremtidige resultater)

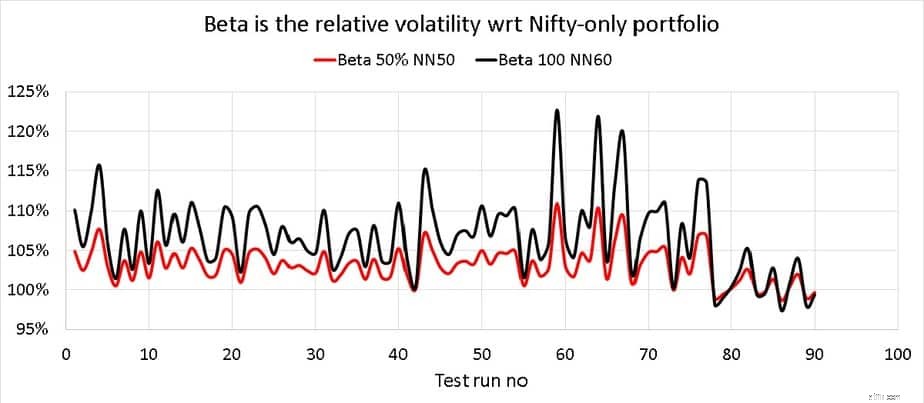

Dette er den relative volatilitet af 100 % NN50 og 50 % NN50 + 50 % N50 porteføljer sammenlignet med en Nifty-only portefølje. Den månedlige volatilitet over en 10-årig periode måles.

100 % NN50-porteføljen har været næsten 25 % mere volatil end en 100 % N50-portefølje. Hvis du investerer, mens du tilføjer NN50, bør du forvente mindst denne overskydende volatilitet og kan passende vægte den med deres egen eksponering.

Bemærk venligst, at disse porteføljer er blevet rebalanceret årligt, og at der ikke er taget højde for tilknyttede skatter og belastninger. Systematisk rebalancering er afgørende for at reducere risikoen.

Mestre dine penge, du vil:Sådan bliver du en finansiel Jedi-mester

Sage lancerer Europas første peer-to-peer kundeserviceplatform for SMV'er

Brækket for penge? (Hvorfor og hvordan du overvinder din frygt for penge)

Hjælp til handicappede, der står over for afskærmning

Bedst præsterende aktier i 2021 – Besidder du nogen af disse?