Du bliver ikke rig ved at spare penge.

Du kan arbejde 80 timer om ugen, jage forfremmelse efter forfremmelse og spare 80 % af din indkomst, men du vil stadig være på den langsomme vej til rigdom. Faktisk mister hver dollar du sparer værdi til inflation hvert år. For at maksimere dit økonomiske potentiale har du brug for en investeringsstrategi. Dette er ikke valgfrit.

Investering har potentialet til at være en af de smarteste ting, du gør. Det giver dig mulighed for at sætte dine penge på arbejde og multiplicere styrken af hver dollar, du tjener.

At skabe en investeringsstrategi kan virke skræmmende, men moderne værktøjer har gjort investering nemmere end nogensinde. Du behøver ikke at bruge uger på at læse finansielle bøger og undersøge hotte aktier, og du behøver heller ikke betale et stort gebyr til en finansiel rådgiver. Robo-rådgivere sigter mod at demokratisere investeringer ved at udnytte teknologiens kraft.

Gennemgå indholdet

Finansiel rådgivning har eksisteret i lang tid. Industrien fungerer sådan her. Du betaler en rådgiver for at administrere dine penge, og til gengæld tager rådgiveren en lille procentdel hvert år. Dette gebyr varierer generelt mellem 1-2 % afhængigt af rådgiveren, og honoraret betales, uanset om din portefølje er rentabel eller ej.

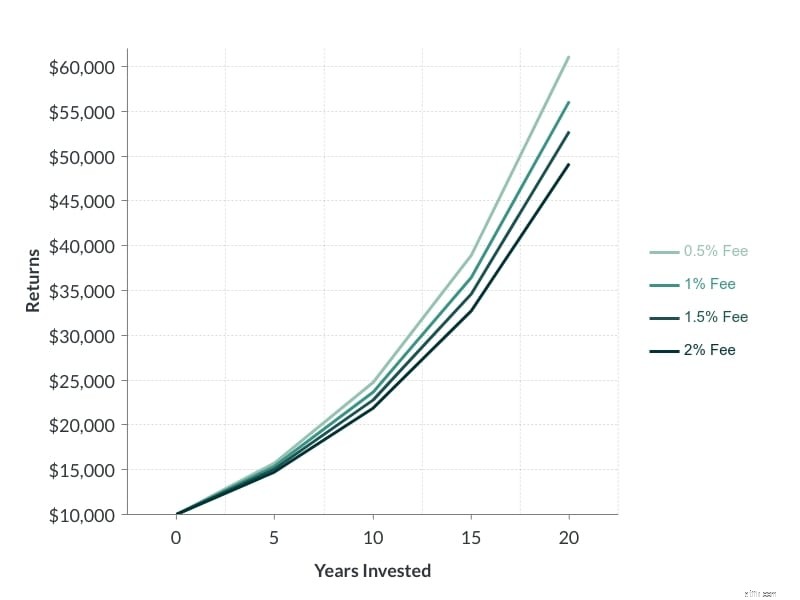

Dette rådgivningshonorar kan hurtigt tære på dit afkast, og når du tænker på, at din rådgiver nok bare vælger nogle få investeringsforeninger, kan du tænke dig om en ekstra gang. Sådan lægges administrationsgebyret sammen på en investering på 10.000 USD, der giver 10 % tilbage om året:

Selvom det kan være rart at få dine penge administreret for dig, ønsker du ikke at blive opkrævet for høje gebyrer, der begrænser dit langsigtede afkast.

Det er her, robo-rådgivere kommer ind i billedet. Robo-rådgivere er designet til at være en mere omkostningseffektiv finansiel rådgivningsløsning.

Selvom navnet i sig selv kan lyde komplekst, er robo-rådgivere faktisk ret simple. Disse rådgivere opretter investeringsporteføljer baseret på automatiserede strategier.

Sådan fungerer processen normalt:

Det er nemt at oprette din konto, og da denne tilgang kræver mindre menneskelig involvering, er gebyrerne meget lavere (generelt mellem 0,25%-.5%).

Denne automatiserede tilgang bør ikke forveksles med en rigid "one-size-fits-all" investeringsstrategi. Faktisk er mange af de bedste robo-rådgivere stolte af deres fleksibilitet i at skabe og ombalancere porteføljer.

Disse automatiserede porteføljer er bygget til at passe unikke investeringsstrategier til en række finansielle mål. For eksempel kan en universitetsstuderende foretrække en mere aggressiv portefølje, der i høj grad består af vækstaktier, mens en pensionist foretrækker en indkomstskabende portefølje bestående af obligationer og udbytteaktier.

Her er nogle af de vigtigste grunde til, at nogen kan vælge en robo-rådgiver frem for en personlig rådgiver, ETF eller investeringsforening:

Robo-rådgivere bliver stadig mere populære, men spørgsmålet er, kan de levere?

Når du først begynder at undersøge robo-rådgivere, vil du indse, at der er en del muligheder at vælge imellem. Jeg ønskede at prøve disse rådgivere med rigtige penge – $25.000 i kolde kontanter.

Vi kommer snart til detaljerne i eksperimentet, men lad os først diskutere ræsonnementet bag dette casestudie.

Hvis du ikke lagde mærke til det, er dette websted primært fokuseret på dagshandel. Mens handel og investering deler mange ligheder, er metodikken bag hver af dem meget forskellig. Handlende er meget involverede og reaktive, mens gode investorer er tålmodige og passive i deres tilgange.

Handel er ikke en erstatning for investering, og uanset om du handler eller ej, er en investeringsplan afgørende.

Jeg har fundet ud af, at jeg er nødt til at adskille min handels- og investeringsindsats af to hovedårsager .

Først , giver adskillelsen mig mulighed for at anvende forskellige strategier. Som erhvervsdrivende er jeg trænet i at reagere. Jeg holder øje med mine positioner hver dag og reagerer på prisudsving. Denne meget involverede tilgang til positionsstyring fungerer godt til handel, men den er ikke befordrende for en effektiv investeringsstrategi. Tidligere, når jeg har handlet og investeret gennem den samme platform, blev jeg utålmodig og behandlede mine investeringer som handler.

Anden , giver investering mig mulighed for at øge min kapitaleksponering. Dagshandel er risikabelt, og jeg ville aldrig handle med en stor procentdel af min nettoformue – den type risikoeksponering er tåbelig. Med investering har jeg mere konservative præstationsmål (dvs. årlige afkast), men jeg kan bruge mere af min kapital. Mens et årligt afkast på 10 % ikke retfærdiggør det arbejde, der er involveret i dagshandel, ville det være et godt afkast på en investeringsportefølje, der krævede minimal styring.

Der er mange forskellige måder at investere på aktiemarkedet på. Du kan investere i individuelle aktier, investeringsforeninger, ETF'er og obligationer. I sidste ende vil den strategi, du vælger, have stor indflydelse på dit langsigtede afkast.

Jeg eksperimenterer altid med nye investeringsstrategier. Jeg har testet forsknings- og anbefalingstjenester som Motley Fool's Stock Advisor, Motley Fool Everlasting Portfolio og Zacks Premium. Jeg bruger mine egne forskningsstrategier ved hjælp af screenere som FinViz, IBD og Trade Ideas. Jeg har stort set altid brugt en praktisk tilgang til at investere, men jeg ville gerne se, hvordan det var at lade en anden tage rattet. Jeg blev for nylig interesseret i robo-rådgivere. Selvom jeg har haft erfaring med investeringsforeninger, ETF'er og endda personlige finansielle rådgivere, har jeg aldrig brugt en robo-rådgivningstjeneste før nu.

Ligesom dig var de vigtigste spørgsmål, jeg havde, da jeg lavede min research:

De fleste robo-rådgiversider bliver ved og ved om funktioner, men meget få viser specifikke præstationstal. Selv da jeg undersøgte tredjepartsindhold og anmeldelser, kunne jeg ikke finde mange mennesker, der talte om præcis hvor meget de tjente ved at bruge en specifik robotrådgiver.

Der er helt sikkert en masse hype omkring robo-rådgivertjenester, men er det fortjent? Det er det, jeg er her for at finde ud af.

Mit mål er at spore den relative præstation for nogle af de bedste robo-rådgivere. Selvom investering er et langsigtet spil, er jeg stadig en trader, hvilket betyder, at jeg er utålmodig. Jeg vil sende opdateringer hver måned for at sammenligne ydeevnen af hver tjeneste.

Sådan vil eksperimentet fungere:

Bemærk #1:Hver robo-rådgiver har unikke porteføljestile, så det vil være umuligt at sammenligne æbler med æbler, men jeg vil gøre mit bedste for at holde dataene nøjagtige ved at vælge lignende porteføljestile.

Bemærk #2:SPY ETF er en ETF, der nøje følger resultaterne af S&P 500. De fleste investeringsforeninger slår IKKE markedet, så dette giver en passende sammenligning.

Følgende blev udvalgt som de bedste robo-rådgivere til testen baseret på fondsstørrelserne (AUM) og tjenesternes unikke karakter. Mange traditionelle mæglere tilbyder automatiserede porteføljer, men alle de udvalgte virksomheder (med undtagelse af Ally Invest) er udelukkende robo-rådgivningstjenester.

Jeg vil vælge lignende porteføljer for at holde sammenligningen så nøjagtig som muligt. Her er opsætningen:

Som du vil bemærke ovenfor, har de fleste af robo-rådgivernes porteføljer en 65/35 split mellem aktier og obligationer, mens vores benchmark (ticker:SPY) er 100 % aktier.

Er dette en rimelig sammenligning mellem æbler og æbler?

Nej, men det er bevidst. Jeg kunne lige så nemt benchmarke mod både en bred markeds-ETF og en obligations-ETF, men jeg vil ikke gøre det af to grunde.

Først , Jeg vil gerne sammenligne investeringsstrategier, ikke porteføljer . Jeg forsøger ikke at se, om jeg kan opbygge en portefølje, der vil overgå disse robo-rådgivere. Jeg vil sammenligne to enkle investeringsstrategier:opbygning af en automatiseret portefølje og investering i en bred markedsfond. Mange førende finansielle rådgivere anbefaler at investere i en bred markeds-ETF eller en investeringsforening, og det er utrolig nemt for enhver amatørinvestor at investere i en enkelt ETF som SPY (uden at betale administrationsgebyrer forbundet med disse rådgivere). Kan robo-rådgivere tilbyde hvilket som helst fordel i forhold til denne simple investeringsstrategi?

Anden , jeg valgte ikke robo-rådgiveren porteføljeallokering; Jeg valgte et risikoniveau . Aktier anses for at have en højere risiko, mens obligationer anses for at have en lavere risiko. Da jeg havde sat mit risikoniveau, bestemte robo-rådgiverne porteføljeallokeringen. Selvom disse diversificerede porteføljer måske ikke fanger så meget upside da en portefølje består af 100 % aktier, bør de begrænse downside-risikoen . Vi vil se, om det holder.

Resultaterne er nedenfor - du er velkommen til at bruge dine egne benchmarks til sammenligning.

Alle konti er blevet finansieret med $5.000. Denne sektion vil blive opdateret månedligt for at afspejle ydeevne.

Jeg begyndte at finansiere konti den 3. juni 2019. Kontoåbningsprocessen var enkel, og de fleste konti blev finansieret inden for to dage efter den første indbetaling.

Hver konto modtog et depositum på $5.000, og jeg var glad for at opdage, at porteføljeværdien svinger i realtid (eller tæt på den). Jeg sætter pris på præstationsopdateringerne i realtid, da mange investeringsforeninger kun vil rapportere præstationer ved udgangen af dagen.

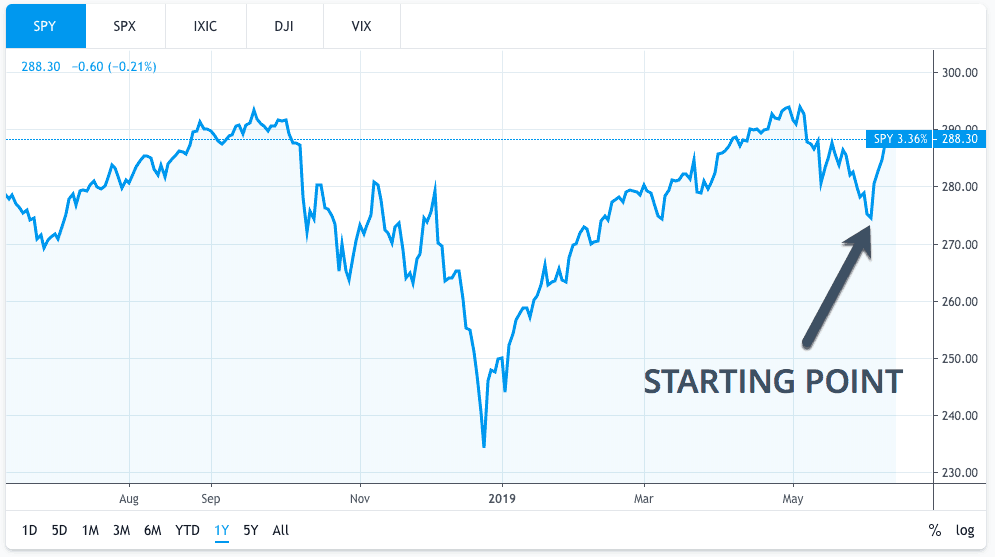

Som nævnt ovenfor vil vi bruge SPY ETF som en benchmark-sammenligning. Dette er en hypotetisk konto, da jeg ikke fandt det nødvendigt rent faktisk at placere denne handel for at spore den.

Vi bruger lukningspriserne for alle referencer og udbytter vil blive indregnet i vores analyse (Bemærk:benchmark-tal vil IKKE tage hensyn til udbyttegeninvestering. De vil blot tilføje udbyttebetalinger til det samlede afkast) .

Jeg erkender, at SPY er en ETF, der kun sporer aktier hvorimod robo-rådgiverporteføljerne har både aktier og aktier. Dette blev gjort med vilje for at se, hvordan en forvaltet portefølje klarer sig i forhold til en af de mest populære indeksfonde (som mange respekterede finansielle rådgivere går ind for). De fleste robo-rådgivere forbinder obligationsallokering med sikkerhed, hvilket betyder, at opsiden kan være begrænset, men ulempen bør også være det (vi vil se, at dette ikke er tilfældet senere).

Det er klart, at det er for tidligt at drage nogen konklusioner fra dette projekt, og i sidste ende vil porteføljepræstation være den vejledende metrik, men her er nogle af mine første indtryk:

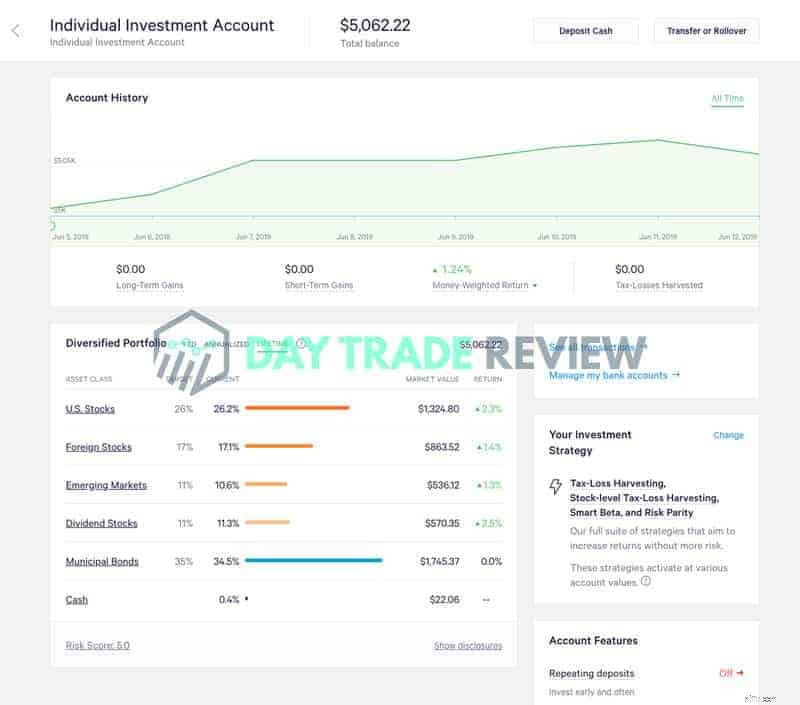

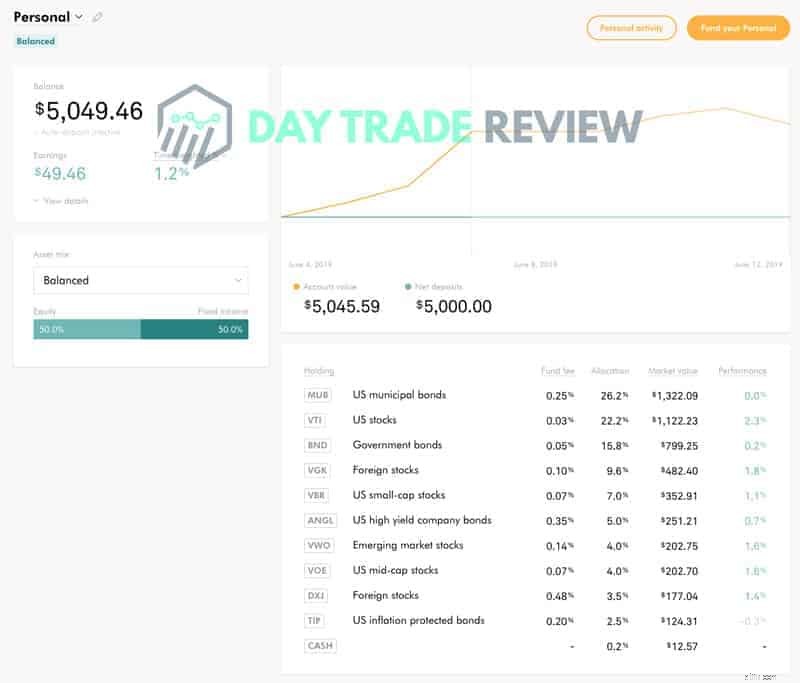

Alle konti blev finansieret den 3. juni 2019 . Sådan ser regnskaberne ud pr. 12. juni 2019 :

Porteføljeværdi :$5.062,22

Porteføljeværdi :$5.049,46

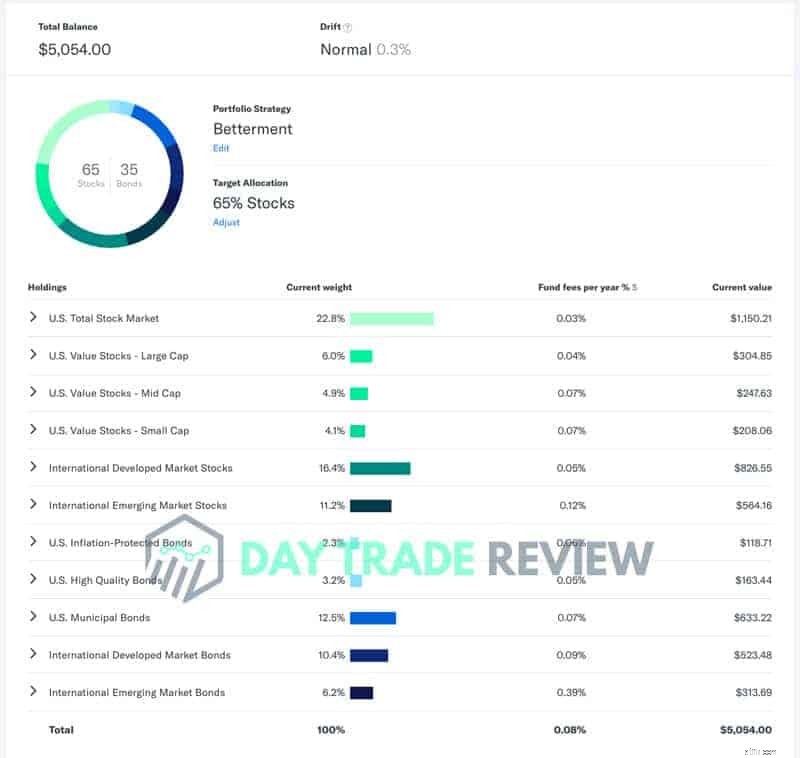

Porteføljeværdi :$5.054,00

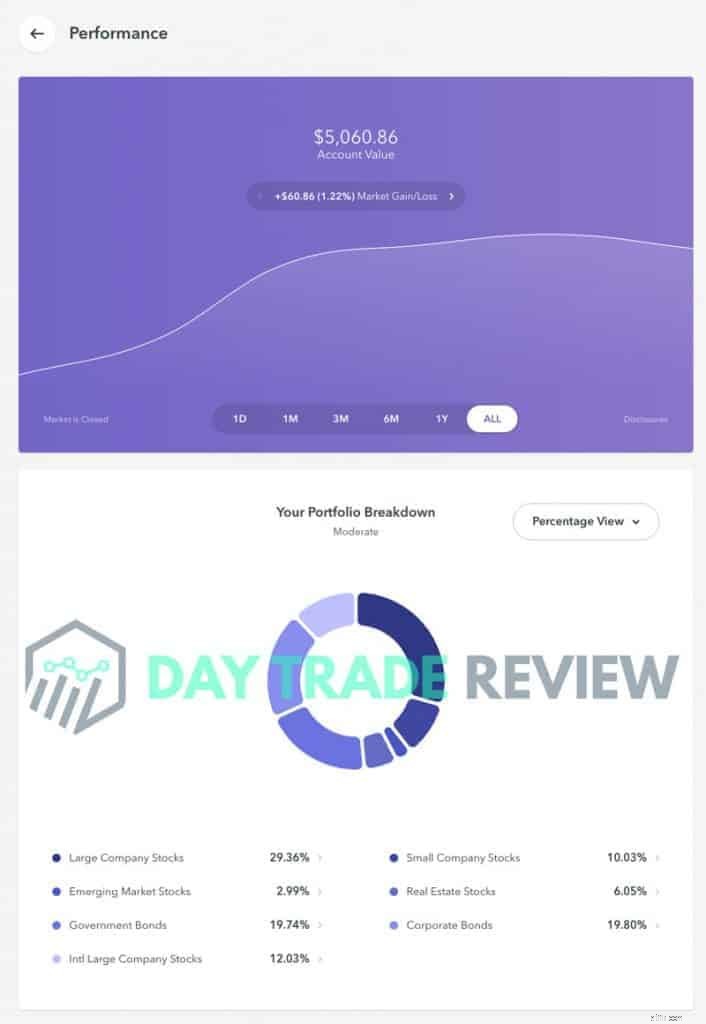

Porteføljeværdi :$5.060,86

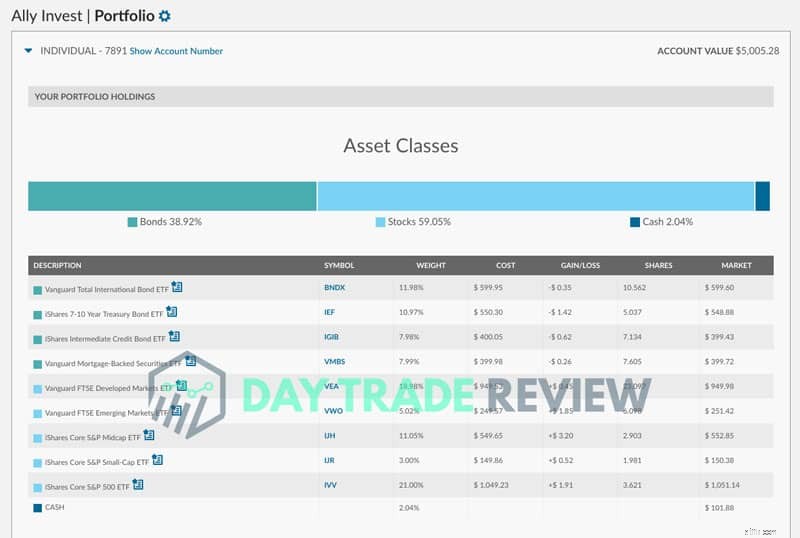

Porteføljeværdi :$5.005,28

Porteføljeværdi (hypotetisk) :$5.250,02

Ydeevneopdateringer vil blive offentliggjort her i løbet af den første uge i hver måned.

Du er velkommen til at bogmærke siden for at holde dig opdateret.

Kontofinansieringsdatoen var veltimet, og markedet har stort set været lige op siden den første indtastning.

Her er afkastet for hver robo-rådgiver denne måned:

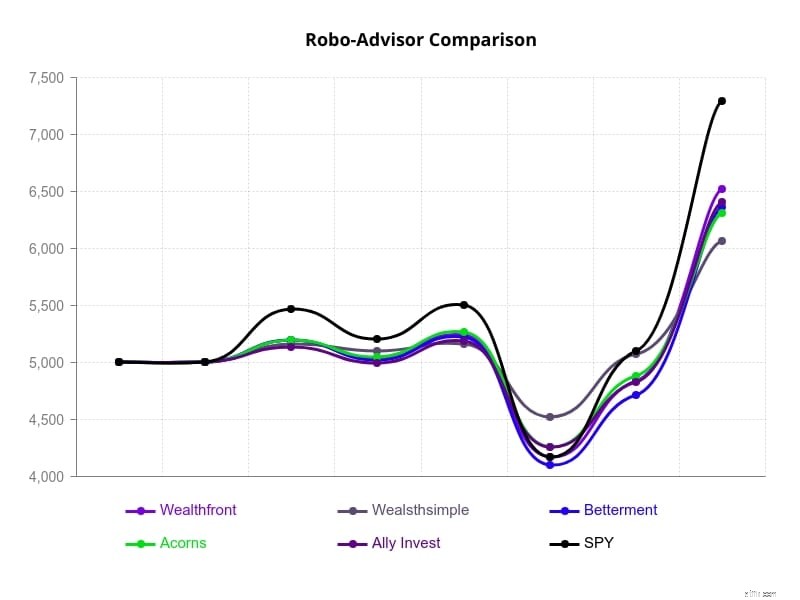

SPY ETF (sporer S&P 500) gav mere end det dobbelte af afkastet for hver robo-rådgiver. Retfærdigvis skal vi huske, at disse porteføljer har en ~60/40 aktie-/obligationssplit, så kun ~60 % af porteføljen dragede fordel af bevægelserne i S&P 500.

Aktier vil altid være mere volatile end obligationer, og denne split er designet til at afdække nedsiderisiko. En højere andel af aktier vil gavne porteføljen, når markedet er på vej op, men det vil også øge nedsiderisikoen, når markedet er på vej ned.

Vi vil fortsætte med at overvåge ydeevnen for at se, hvordan disse porteføljer klarer sig i det lange løb.

Her er resultaterne for den seneste måned:

Disse resultater bliver offentliggjort, efter at markedet fik et stort hit i dag. Denne måned giver nogle interessante indsigter. Som vi så i sidste måned, overgik SPY ETF alle robo-rådgivere. Jeg ville forvente, at porteføljer, der begrænser opsiden, også minimerer nedsiden, men det var ikke tilfældet.

Det interessante er, hvordan robo-rådgiverne blandede sig i rang. Her er indsigten:

Jeg vil skifte til at sende opdateringer hvert par måneder eller deromkring. Fra den 22. oktober 2019 er her ydeevneopdateringen:

Vigtigste takeaways for denne måned:

Markedet har været på en vild tur på det seneste. Den 23. marts 2020 satte S&P 500 en kortsigtet bund. Her er, hvordan forestillingen så ud for hver robo-rådgiver ved afslutningen af den dag.

Vigtigste takeaways:

Den 8. april 2020 fortsatte markedet et imponerende rally efter dets lavpunkter. Her er hvordan robotrådgiverne kom sig.

Vigtigste takeaways:

Det er et stykke tid siden jeg har postet en opdatering. I 2020 oplevede markedet mere volatilitet på få måneder, end det normalt ville have gjort i årevis. Mange af de indsigter, jeg ledte efter, blev fremskyndet. Her er et par ting, vi har lært:

Her er de opdaterede afkast pr. 9. februar 2021:

Vigtigste takeaways:

Jeg vil fortsætte med at sende en lejlighedsvis opdatering, men indsigten er ret klar på dette tidspunkt.

Yderligere bemærkning:

I oktober 2020 begyndte jeg at bruge M1 Finance som et alternativ til robo-rådgivere (læs hele anmeldelsen her). Jeg oprettede en portefølje bygget op omkring ETF'er, Motley Fool aktievalg og mine egne personlige aktievalg, og den har klaret sig betydeligt bedre end alle robo-rådgivere såvel som SPY benchmark (op 38,37% til dato). Jeg vil ikke inkludere M1 Finance-porteføljen i denne sammenligning, men jeg ser det som den mest levedygtige mulighed for at investere på autopilot. Du vælger blot dine aktier, vælger dine allokeringer (dvs. procentdel af hver aktie i din portefølje), laver indskud, og M1 Finance investerer automatisk for dig (uden administrationsgebyrer). Hvis du foretrækker det, kan du vælge mellem en række forudbyggede porteføljer i appen. Selvom denne tilgang kræver lidt mere forhåndsarbejde, giver den dig mere kontrol over din portefølje og kan hjælpe dig med at maksimere afkastet.

Hele målet med dette casestudie var at afgøre, hvorvidt robo-rådgivere er værd at bruge. Efter faktisk at have brugt de bedste robo-rådgivere i næsten to år, kan vi endelig svare på nogle vigtige spørgsmål. Dette casestudie kunne ikke have fundet sted på et bedre tidspunkt. Markedet oplevede perioder med både stabilitet og usædvanlig volatilitet, hvilket gjorde det muligt for os bedre at forstå, hvordan robo-rådgivere kan præstere under en række forskellige markedsforhold.

Hver investor har deres egne unikke mål, men jeg tror, de fleste investorer ville prioritere følgende:

De fleste investorer ønsker at fange så meget opside som muligt. Dette kræver ikke meget af en forklaring. Vi ønsker alle at tjene så mange penge som muligt på vores investeringer. Selvfølgelig spiller risikotolerance også en rolle. Mange investeringer er "høj risiko, høj belønning", hvilket betyder, at de kan være acceptable for yngre investorer, men mindre for dem, der nærmer sig pensionering. Derfor er det vigtigt at minimere risikoen. Vi vil også sikre os, at gebyrer ikke tærer på vores upside (dvs. administrationsgebyrer, rådgivningsgebyrer osv.)

Med det sagt, lad os besvare nogle af de mest almindelige spørgsmål om robo-rådgivere.

Som antydet af navnet er robo-rådgivere simpelthen digitale finansielle rådgivere. I stedet for at gå til din bank eller mægler for at få råd, er du afhængig af en digital service, der automatisk opbygger og administrerer en portefølje for dig. Så hvor gode er disse tjenester?

Der er to ting, der er værd at overveje.

Jeg vil påstå, at robo-rådgivere er lige så effektive som menneskelige rådgivere. Jeg har tidligere arbejdet med finansielle rådgivere og opnået lignende resultater fra både menneskelige rådgivere og robo-rådgivere. En fordel ved robo-rådgivere er gebyrstrukturen. Jeg var i stand til at opnå lavere rådgivningsgebyrer og lavere formueforvaltningsgebyrer (dvs. ETF'er vs. gensidige fonde) med robo-rådgiveren.

Et område, hvor de fleste rådgivere kommer til kort, er præstation i forhold til brede markedsydelser. Kort sagt slår størstedelen af aktive investeringsforvaltningsstrategier ikke S&P 500. Der er snesevis af undersøgelser, der beviser dette gang på gang. Vores robo-rådgiverundersøgelse, omend i lille skala, gav endnu engang bevis.

Robo-rådgivere er modtagelige for de samme markedsrisici som enhver investeringsstrategi. Investeringsrisiko er altid til stede, uanset om du bruger en online mægler, menneskelig rådgiver eller robo-rådgiver. Hvis du spekulerer på, om robo-rådgivere kan stole på dine penge, er det korte svar ja.

De mest populære robo-rådgivere (såsom dem i vores casestudie) er SEC-registrerede og tilbyder SIPC-forsikring på investeringskonti. Personligt kan jeg også godt lide at se på størrelsen af en robo-rådgiver, før jeg parkerer mine midler der. Du kan undersøge dollarvolumen af aktiver under forvaltning såvel som det samlede antal brugere.

Dette spørgsmål er lidt subjektivt. Robo-rådgivere gør, hvad de hævder, de gør. Dette inkluderer:

Hvis ovenstående liste er, hvad du leder efter, er robo-rådgivere det værd. Med årlige administrationsgebyrer så lave som 0,25 % tilbyder robo-rådgivere en omkostningseffektiv investeringsrådgivningsløsning.

Når det er sagt, kommer de til kort på to områder:

Som nævnt gentagne gange gennem dette casestudie, kunne de robo-rådgivere, vi testede, ikke overgå S&P 500. På samme måde kunne de heller ikke begrænse nedsiderisikoen. Når det er sagt, er dette ikke unikt for robo-rådgivere. Mange individuelle investeringsstrategier og investeringsforeninger kan heller ikke slå S&P 500 (alligevel kan disse strategier være utroligt populære).

Den anden ulempe ved robo-rådgivere er, at de ikke tillader dig fuldt ud at tilpasse din investeringsstrategi på den måde, du ville være i stand til på en traditionel mæglerkonto. Hvis du for eksempel ville købe individuelle aktier (dvs. Apple, Amazon osv.), kunne du ikke gøre dette med de fleste af de robo-rådgivere, vi testede. Dette er ikke en deal-breaker for mange investorer, men det er værd at overveje, før du åbner en konto.

For at afgøre, om du skal bruge en robo-rådgiver eller ej, skal du overveje, hvor du er lige nu, og hvor du vil hen.

Robo-rådgivere tilbyder absolut et godt alternativ til traditionelle (menneskelige) finansielle rådgivere.

If you value convenience over all other factors (customization, performance, etc.), robo-advisors are a good pick. If you prefer to have more control over your investments and you aim to maximize your returns, you will likely get more value out of traditional brokers (or customizable services like M1 Finance).

Once you decide that robo-advisors are a good fit for you, it’s time to pick your advisor. You can start by reviewing the data from the case study in this article. Keep in mind, we only tested one portfolio style (~60% stocks and ~40% bonds) over two years, and performance may vary.

You may also consider what other features are important to you, including:

Here are some examples:

Do your own research and don’t hesitate to reach out to the companies to make sure they are a good fit.